Tous les indicateurs sont concordants : des clients de big banks too big to fail américaines n’ont plus confiance en elles. Ils en retirent leur argent, ce qui le met au bord de la faillite !

***

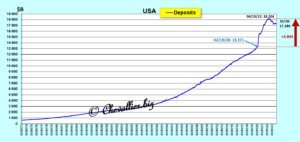

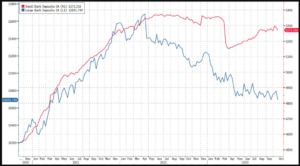

Depuis l’après-guerre (depuis 1973 dans ce premier document), les dépôts des Américains sur leurs comptes bancaires augmentent plus ou moins régulièrement sans grandes variations pour au moins trois raisons : d’abord, ils sont de plus en plus nombreux, ensuite ils sont de plus en plus riches et enfin l’inflation gonfle leurs avoirs financiers, sauf depuis le mois de février 2020,

Document 1 :

Evidemment, l’explication est simple : les autorités américaines ont apporté à ces Américains (et à leurs entreprises) environ 5 000 milliards de dollars tout en leur interdisant de travailler et de sortir de chez eux, ce qui a créé une énorme bulle monétaire… qui se dégonfle depuis le mois d’avril 2022.

En effet, depuis le 13 avril 2022, date à laquelle ces dépôts bancaires ont atteint un plus haut historique à 18 204 milliards de dollars, ces dépôts sont sur une tendance baissière lourde jusqu’à ce 18 octobre 2023, derniers chiffres publiés par la Fed, à 17 280 milliards de dollars,

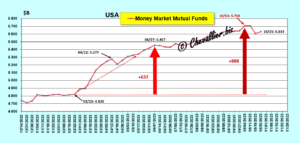

Document 2 :

Au plus bas, de cette période post Covid (au 10 mai 2023), cette baisse a été de 975 milliards de dollars, par rapport au plus haut du 13 avril 2022.

Cette baisse des dépôts a été irrégulière car ils ont plongé de 232 milliards de dollars en deux semaines (du 8 au 22 mars 2023) lorsque trois banques américaines ont disparu,

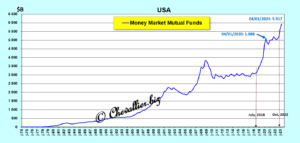

Document 3 :

La baisse de ces dépôts vient de se précipiter dans la semaine se terminant le 18 octobre dernier : 83,8 milliards de dollars sont partis…

Où ?

Dans des fonds mutuels de trésoreries (MMF) : + 888 milliards de dollars au plus haut le 4 octobre depuis le 22 février dernier !

Document 4 :

La raison de ces mouvements de capitaux est simple, cf. mes articles à ce sujet : les gestionnaires des trésoreries d’entreprises n’ont plus confiance en leurs banques.

Ils retirent donc leurs disponibilités (le cash) de leurs bad banks pour les placer dans ces fonds mutuels de trésoreries qui investissent ces capitaux en bons du Trésor, ce qui leur assure de facto leur pérennité (jusqu’à leurs échéances) tout en bénéficiant d’une rémunération de l’ordre de 5 % !

Les dépôts sur ces fonds mutuels de trésoreries sont en forte hausse avant la manifestation de toute crise (données trimestrielles calculées sur des bases légèrement différentes des précédentes),

Document 5 :

Les risques de faillites bancaires sont donc de plus en plus élevés depuis ces dernières semaines d’après ces données concordantes.

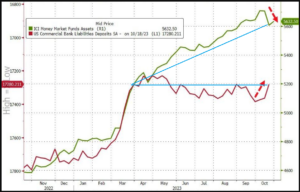

D’après un graphique tiré d’un article de ZeroHedge, la divergence entre les dépôts bancaires et les MMF est très forte depuis début avril dernier,

Document 6 :

Contrairement à ce que répètent les journaleux et autres bonimenteurs, ce ne sont pas les petites banques qui sont au plus mal : ce sont les clients des grandes banques qui en retirent leur argent.

Des faillites de petites banques, ce n’est pas terrible, mais des faillites de big banks too big to fail, c’est gravissime !

C’est d’autant plus inquiétant que Jamie Dimon vient de vendre… 1 million de ses actions de JPMorgan (à un cours près de 150 dollars) !

Document 7 :

Si, même Jamie Dimon n’a plus confiance dans la banque qu’il dirige, le pire est donc possible dans un avenir proche !

La situation des big banks de risques systémiques est possiblement pire encore car les données publiées par le gouvernement des États-Unis présentent des anomalies étonnantes…

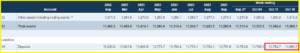

En effet, les données désaisonnalisées, notées SA (Seasonalized Adjusted), c’est-à-dire possiblement manipulées, font apparaitre une baisse des dépôts bancaires de 83,8 milliards de dollars mais les données courantes (c’est-à-dire non désaisonnalisées font apparaitre une baisse de… 101 milliards de dollars au 18 octobre par rapport à la semaine précédente,

Document 8 :

***

De bonnes guerres loin de l’Amérique pour cacher la poussière (bancaire) sous le tapis ?

***

Cliquer ici pour lire cet article de ZeroHedge cité ci-dessus.

Cliquer ici pour lire le document de la Fed sur les dépôts des petites banques (Table 8).

Par ailleurs, sur les turpitudes des banksters, outre le film documentaire sur BNP-Paribas, cliquer ici pour visionner la vidéo des déclarations instructives de François Meylan un ancien salarié d’UBS,

Encore sur les turpitudes des banksters, cliquer ici pour visionner la vidéo des déclarations instructives de Marc Chesney, un économiste franco-suisse, professeur de finance mathématique à l’université de Zurich.

Cliquer ici pour accéder à la chaine suisse Anti-thèse sur laquelle se trouvent ces vidéos.

Pour rappel, d’anciens banksters de BNP-Paribas ont reconnu que, pendant plusieurs mois, en 2011-2012, ils ne savaient pas, en quittant leurs bureaux le soir, si leur banque allait pouvoir ouvrir le lendemain…

Cliquer ici pour (re)voir le film édifiant de France 3 sur les banksters de BNP : BNP Paribas Dans Les Eaux Troubles De La Plus Grande Banque Européenne, généralement censuré après mes articles car ces banksters de BNP me surveillent toujours…

Un film à voir et à revoir, pendant qu’il n’est pas censuré.

© Chevallier.biz

Personnellement, je ne suis pas inquiet d’une baisse temporaire des dépôts. Oui, car l’argent part dans des mutuels funds qui achètent des obligations américaines qui servent à payer des gens et qui vont remettre l’argent sur les comptes de dépôt. Ce problème de dépôt va se régler assez vite.

Ce qui est le plus inquiétant ce sont les obligations immobilières de bureau et d’autres obligations telles que les obligations de X et qui sont invendables sur le marché et qui vont générer des défauts de paiement et une augmentation des crédits non remboursable de type 3 (non remboursable). Je suis surpris que dans les comptes de la BNP et Société Générale (qui sont bien impliquées chez X), on n’ait pas rajouté ces obligations dans les crédits non remboursés de type 3. Quand le patron de JP Morgan dit qu’il veut changer les règles comptables, c’est pour régler ce problème. Est-ce que le but de la demande est de mettre un maximum sous comptabilité historique de manière légale pour tout cacher ?

Autre point intéressant. La BCE qui ne veut plus payer les intérêts aux banques, car les banques centrales vont avoir des faillites retentissantes. Lagarde souhaiterait augmenter le montant des réserves obligatoires ou on ne paie pas les intérêts. C’est un peu comme si le gouvernement français dit que pour les 10 premiers pour cent d’obligation que j’aurais achetés au gouvernement français, je n’aurais plus droit aux intérêts sur cette part. On va droit vers une crise de confiance.