La Grande Dépression a été provoquée finalement et fondamentalement par une augmentation très importante de la part de l’épargne des Américains (qui a doublé par rapport au PIB dans les années 20) ce qui a provoqué une chute considérable du PIB réel dans les années 30 (-29 %) qui n’a été rattrapée qu’en 1941, ce qui s’est accompagné de conséquences catastrophiques (chômage, etc.).

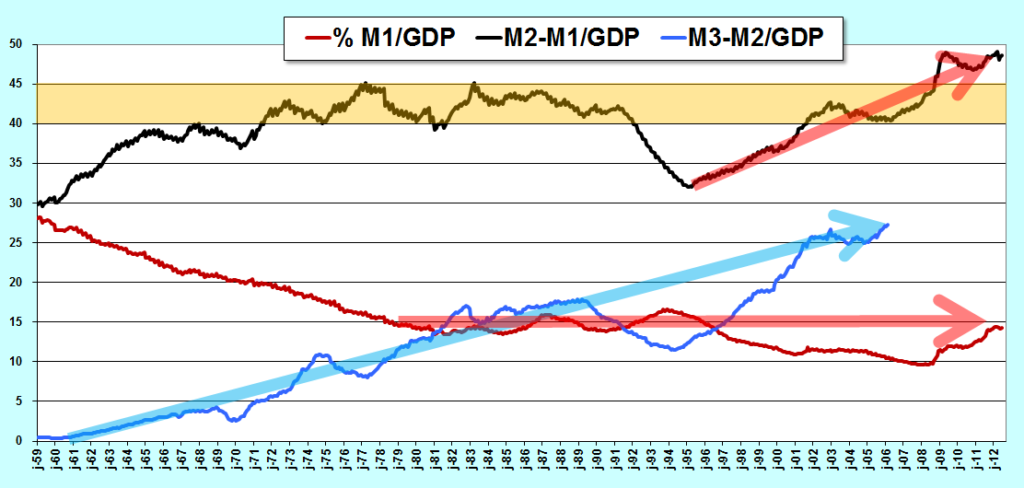

Un problème du même type se développe depuis 1995 : l’épargne des Américains ne représentait alors que 32 % du PIB alors qu’elle atteint maintenant 50 %,

Ce sont donc au moins 2 000 à 3 000 milliards de dollars, voire 5 000, qui se trouvent en trop en quelque sorte dans les caisses d’épargne (et autres établissements financiers assimilables) alors que cet argent gagné devrait circuler dans le système productif ou être sorti de la masse monétaire pour être investi en valeurs mobilières.

Comme les caisses d’épargne sont obligées de conserver une bonne part des 7 700 milliards de dollars qui y sont déposés pour respecter des règles prudentielles de bonne gestion qui s’imposent, ainsi est stérilisée une masse monétaire importante, ce qui a des effets déflationnistes indubitables.

Bien entendu, les effets négatifs de cette masse inerte et pesante ont des effets déflationnistes nettement moins prononcés actuellement que dans les années 30, mais ce problème est bien réel.

Cet excès d’épargne se retrouve aussi a priori dans le bilan hypertrophié de la Fed qui reçoit une grande partie de cet argent sous la forme de dépôts.

Le bombardier furtif B-2, Ben Bernanke, maitrise manifestement la situation car finalement les Américains et leurs entreprises profitent de taux historiquement bas, ce qui favorise les entrepreneurs qui investissent dans des innovations.

Comme dans les années 20-30, le comportement des Américains joue le rôle le plus important.

Bien entendu, ils n’ont actuellement pas conscience de l’importance des problèmes qui se posent en Europe qu’ils connaissent fort mal, mais ils perçoivent que quelque chose ne va pas, en particulier à partir des turbulences financières et des cours de la bourse qui sont particulièrement sous-évalués, ce qui laisse subsister des sentiments de peur qui les incitent à augmenter leur épargne de précaution, ce qui aggrave les problèmes.

Il en était de même dans les années 20 : les Américains ne savaient pas que l’augmentation des stocks d’or par des banques centrales était déflationniste, mais ils percevaient par certains indicateurs que quelque chose n’allait pas et ils ont augmenté leur épargne de précaution, ce qui a eu des conséquences catastrophiques sur la croissance car ces problèmes ont été mal analysés à cette époque par les dirigeants politiques et économiques.

La dislocation de la zone euro continue.

1- Premier groupe : les Etats de la zone euro vers qui les investisseurs internationaux se précipitent. Les taux des obligations de ces Etats sont très bas.

Allemagne : taux des obligations 2 ans : – 0,064 %. Je dis bien : moins 0,064 %.

Finlande : taux des obligations 2 ans : 0,012 %.

Pays-Bas : taux des obligations 2 ans : 0,046 %.

Autriche : taux des obligations 2 ans : 0,145 %.

France : taux des obligations 2 ans : 0,283 %.

2- Second groupe : les Etats de la zone euro qui font fuir les investisseurs internationaux. Les taux des obligations de ces Etats sont très hauts.

Irlande : taux des obligations 2 ans : 4,086 %.

Espagne : taux des obligations 2 ans : 6,154 %.

Portugal : taux des obligations 2 ans : 8,102 %.

Grèce : taux des obligations 2 ans : 225,116 %.

Jeudi 26 juillet, l’Italie a lancé un emprunt de 2 ans : l’Italie a été obligée de payer un taux de 4,860 %.

Le taux est en hausse : c’était 4,712 % lors de la précédente émission.

http://www.romandie.com/news/n/_L_Italie_emprunte_25_milliards_d_euros_a_des_taux_en_legere_hausse66260720121132.asp

225% à 2 ans pour la Grèce.

La crise est finie, la confiance est revenue, c’est bien.

Mr Chevallier,

les fameuses « caisses d’épargne américaines » sont pourtant parmi les plus gros investisseurs en actions et obligations au monde non ? (fonds de pension, etc…).

On en entend moins parler ces derniers temps, mais juste avant les turbulences de 2008, « on » ne parlait que de ça, de leurs exigences, de leur poids, etc…

S’ils n’investissent plus dans l »économie réelle… où est l’argent ? En dépôt en compte courant ? Les sommes sont faramineuses…. vous pensez qu’ils ont aussi peu confiance que ça dans l’économie réelle ? Ils auraient pas pu acheter des actions Facebook comme tout le monde ^_^

Bien vu, bonne remarque.

Qui sait ? …

Et puis l’euro est sauvé!

Lors d’une conférence d’investisseurs, le président de la Banque centrale Européenne, Mario Draghi, à lâché une phrase qui a eu le don de revigorer le moral des économistes.

« La BCE est prête à faire tout ce qui est nécessaire pour préserver l’euro. Et croyez moi, ce sera suffisant. ». Une déclaration étonnamment optimiste qui tranche avec l’ambiance sur les places financières depuis quelques jours.

CAC40: +3% 🙂

– Mario Draghi, la BCE peut-elle régler le problème de la zone euro ?

– Euh … oui …

– La BCE peut-elle régler le problème de la zone euro ?

– Oui.

– La BCE peut le faire ?

– Oui.

– Elle peut le faire ?

– Oui, elle peut le faire.

– Bravo, Mario Draghi. Bravo, la BCE. Mesdames, messieurs, applaudissez Mario Draghi.

Tous les téléspectateurs applaudissent Mario Draghi. Le problème de la zone euro est réglé. Tout est bien qui finit bien.

Regardez la vidéo :

http://www.youtube.com/watch?v=0hmfXMt_pNI

Oui, Pierre Dac, c’était quand même un autre style d’humoriste que ces nabots qu’on voit actuellement sur scène 🙂

Au bord de la plage au soleil…

– Moshé ?

– Oui Samuel ?

– La mer monte…

– Achète !

NB. Raconté par mon meilleur ami, Simah Y.

🙂

Bien à vous.

Pusique tout est simple et à la lecture de ce que nous explique ici JPChevallier, est-il permis d’effectuer le schéma logique chronologique suivant :

US Corporate se développe > US citizen s’enrichit et consomme > coût de la vie US augmente > coûts de production US augmentent > US Corporate délocalise > Perte de confiance de US Citizen > US citizen épargne > Etat US s’endette > US Citizen s’endette > Etat US s’endette et endette davantage US Citizen.

Quid des autres marchés « régionaux »(Europe, A. Latine, Asie, etc.)

Et ça dure… 40 à 60 ans ?

Où en sommes-nous là présentement ?

Le marché mondialisé change-t-il le timing ?

La grande dépression n’a-t-elle pas été la réaction à la bulle immo des années 20; bulle amplifiée par la politique de taux bas de la FED; stimulant alors le crédit ?(cette bulle immo s’étant accompagnée d’une bulle boursière au passage)