Janet Yellen, les membres du FOMC et les marchés, du moins les bons spéculateurs, ont déjà commencé à donner des réponses à certains conundrums…

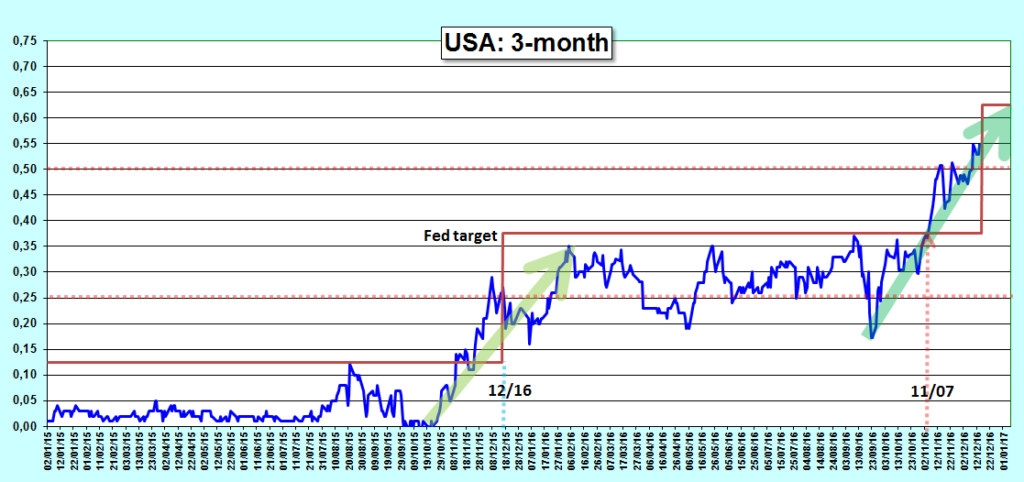

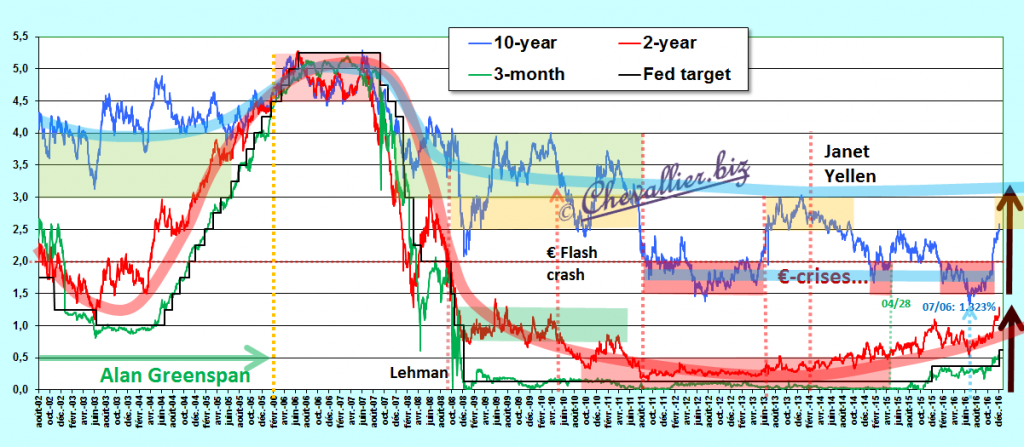

En effet, dès après la publication des décisions de la réunion du FOMC, de son communiqué et des commentaires de Janet Yellen, les rendements des Bills à 3 mois ont logiquement vivement remonté car ils sont adossés (pegged) aux taux de base de la Fed,

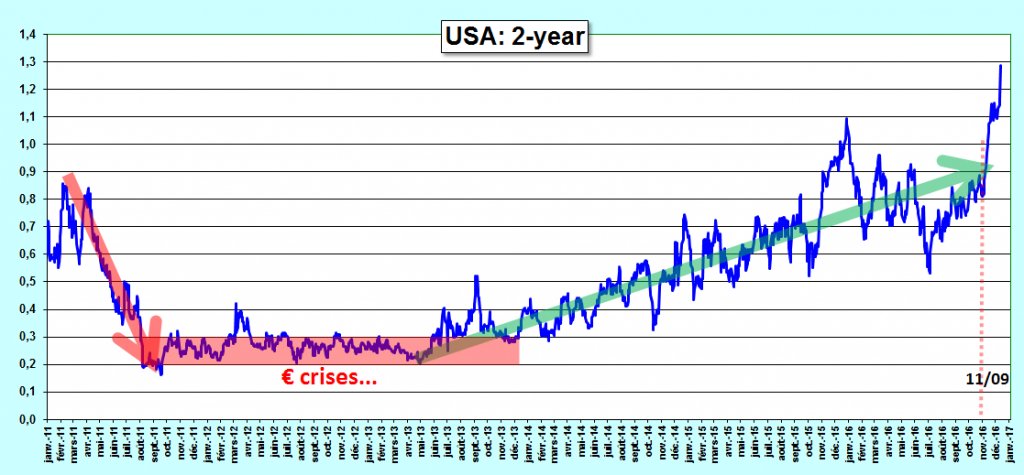

Document 1 :

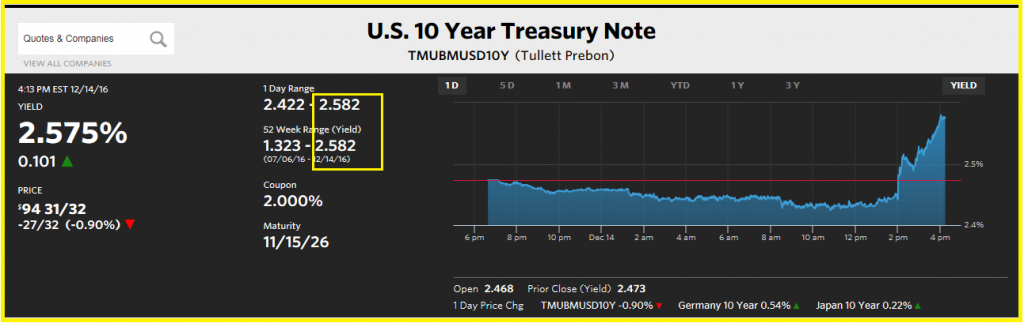

Les rendements des Notes à 10 ans ont franchi la barre critique des 2,50 %…

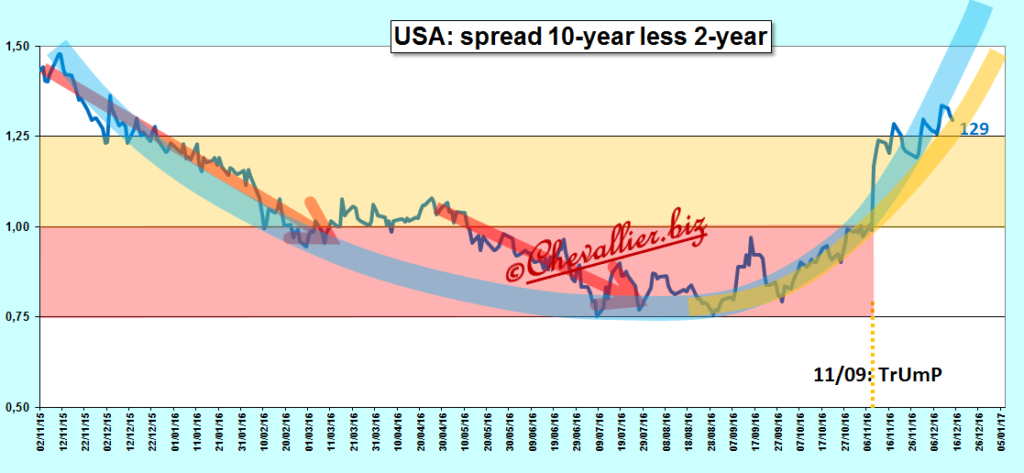

Document 2 :

… qui est le bas de la bande transitoire (le purgatoire) qui se rapproche de la bande de fluctuation normale des 3 % (le paradis),

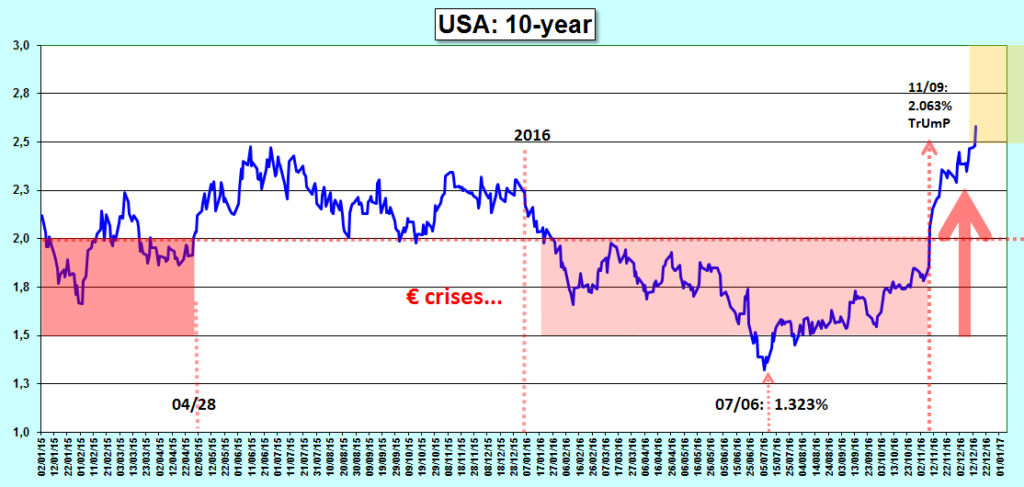

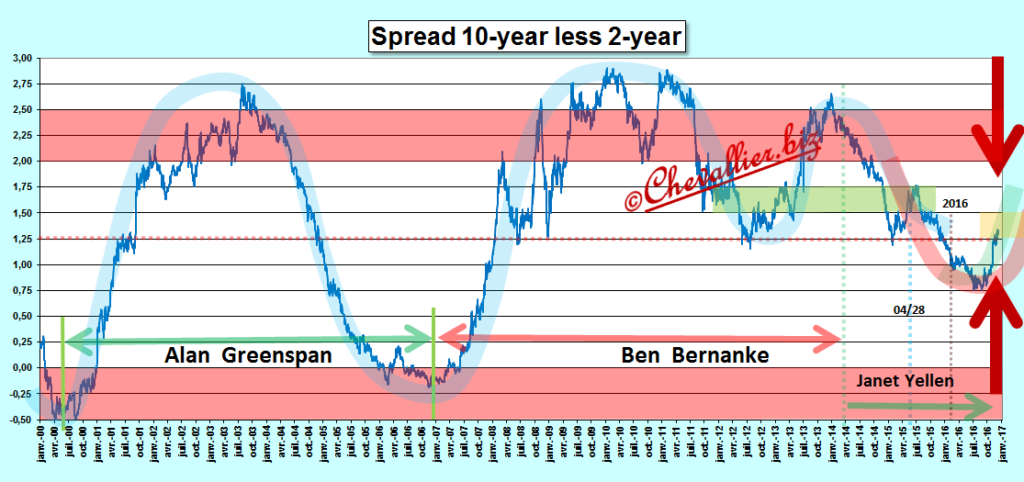

Document 3 :

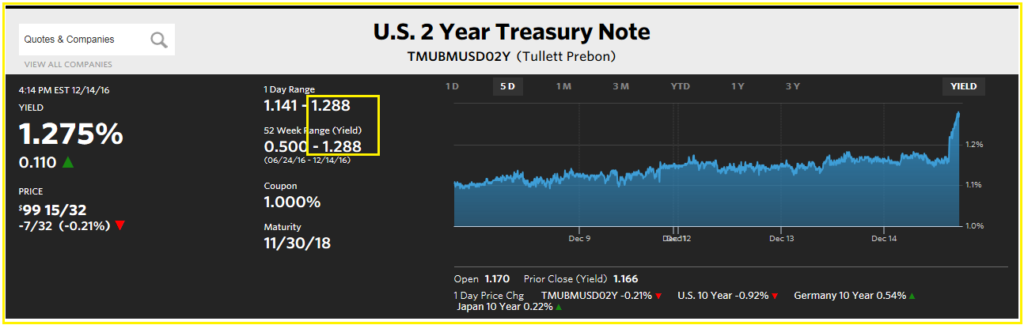

Plus étonnant est le bond des rendements des Notes à 2 ans qui ont relativement grimpé plus rapidement que ceux à 10 ans,

Document 4 :

La patte du Donald frappe fort !

Document 5 :

En conséquence, l’écart entre les rendements des Notes à 10 ans et à 2 ans est retombé dans une bande plus basse…

Document 6 :

… mais normale et elle indique même une solution nouvelle et très intéressante : les cycles initiés par la Fed sont amenés à réduire leur amplitude et à se recentrer sur une bande de 125 à 150 points de base, juste inférieure à ce qu’elle pouvait être anticipée précédemment,

Document 7 :

Ainsi, la structuration des taux fluctueraient autour des valeurs suivantes : toujours normalement dans la bande des 3 % pour les Notes à 10 ans mais en restant inférieurs à 3,50 %, les Notes à 2 ans dans une bande de 1,75 à 2,00 % et juste au-dessus de 1 % pour les Bills à 3 mois et le taux de base de la Fed…

Document 8 :

… ce qui serait l’idéal correspondant à une croissance atteignant son potentiel optimal.

La croissance américaine se transmettra dans la vieille Europe continentale qui sera bridée, comme le Japon, par la création monétaire qui s’y est développée.

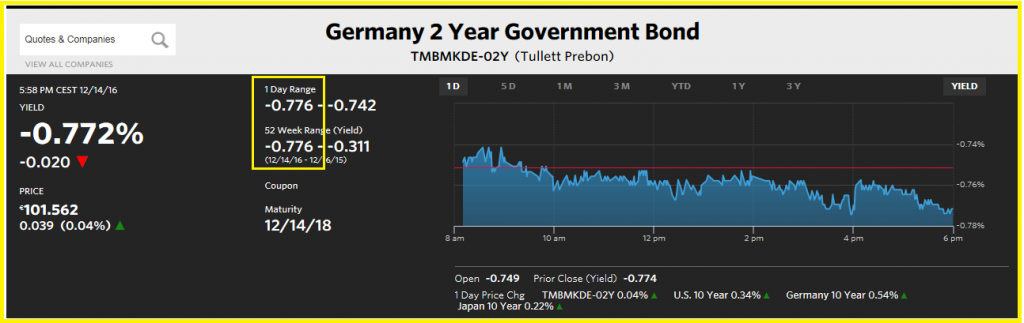

En effet, quelques heures avant la publication des décisions du FOMC, les rendements du Schatz ont battu leur plus bas record à cause de ces cochons de pays du Club Med, en particulier des Grecs et des banques italiennes,

Document 9 :

La croissance, elle est là, mais aux Etats-Unis, stimulée par l’élection du Donald.

Tout est simple.

…..La croissance est là…..aux USA…..sur le court terme effectivement….mais dès le deuxième trimestre 2017…..la hausse du $ entamera de façon dramatique les bénéfices des entreprises US qui ont délocalisé leur activité….et la FED devra faire marche arrière…..Tout est simple comme vous le dite si souvent …..

Le chemin est clair:on monte les taux pour sauver les banques assurances,ce qui crée un crash obligataire qui sera épongé par l’épargne,les retraites et la fiscalité directe et indirecte.Je ne crois pas que ça marchera,mais y a t-il une autre solution pour sauver le système financier?

Les taux courts sont un outil de la politique monétaire alors que les taux longs reflètent plus fidèlement les fondamentaux économiques. A cela, il faut ajouté qu’il existe aujourd’hui une confiance des investisseurs dans les banques centrales dans leur capacité à lutter efficacement contre l’inflation!

Une imposition plus faible des entreprises doit naturellement favoriser l’investissement et une certaine prise de risque. On peut logiquement attendre des afflues de capitaux étrangers en quête de rendement. On devrait ainsi voir le dollar se renforcer (en concordance avec les politiques monétaires opposées des autres grandes zones). Un dollar qui devient forts devrait juguler l’inflation « importée » et donc par conséquent maintenir l’écart taux longs-court à un niveau faible comparativement à ce qu’on pouvait voir dans les années 60-70.

Ce qui compte c’est le spread 2Y/10Y, qui va tendre à baisser avec la hausse des taux directeurs : hausse des taux courts reflétant les taux directeurs, baisse des taux longs reflétant la baisse des anticipations d’inflations. La courbe des taux qui s’aplatit devrait conduire à terme à une baisse de l’appétit pour le risque, mais nous n’en sommes pas encore là, avec la confiance inspirée, à tort ou à raison, par le Donald.

Le Schatz a encore battu son + bas record !

bonsoir.la hausse des taux d’intérets US et l’élection du Donald semblent confirmer une baisse de la parité eurodollar; J em’interroge sur les conséquence d’un Euro faible sur l’économie européenne compte tenu des grandes différences de productivités entre les états membres ? merci

J’ai lu Ttump, Wall Street et les banques: vers une dérégulation massive, j’ai interpréter ca comment ne pas respecter les règles et leverage de Monsieur Greenspan est ce que j’ai bien comprit, merci pour plus explication

planché de mars 2015 cassé pour l’euro 1.037

Bonjour. Que doit faire un eurozonard pas veinard pour se protéger ? N’acheter que des actions puisque l’or est le pire investissement qui exite ? Peut-on acheter de la dette allemande si oui comment? Ou achat de Francs Suisse? merci