Depuis les turbulences financières de 2008, les dirigeants des grandes banques américaines respectent les multiples d’endettement édictés par ce bon vieux Greenspan et la BRI et que connait bien la communauté financière américaine.

Ainsi, State Street profite du désengagement de ses concurrentes trop endettées (elles refusent d’accorder davantage de crédits à leurs clients) pour augmenter le total de ses propres dettes, c’est-à-dire pour accorder des crédits aux clients qui n’ont pas pu les obtenir chez leur banquier habituel, tout en maintenant un leverage nettement dans la norme,

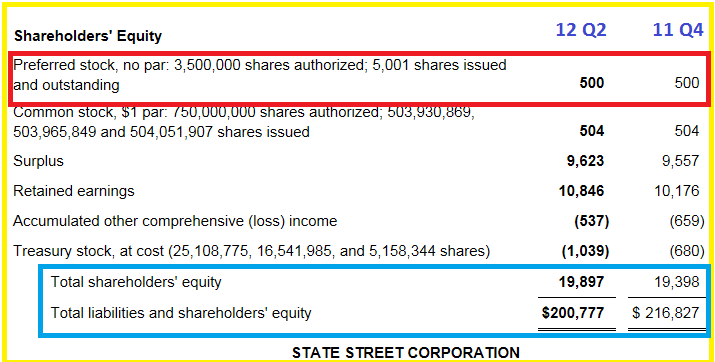

Document 1 :

| State Street | 2010 Q4 | 2011 Q3 | 2011 Q4 | 2012 Q1 | 2012 Q2 |

|---|---|---|---|---|---|

| Pref. stocks | - | 0,5 | 0,5 | 0,5 | 0,5 |

| Liabilities | 142,718 | 189,644 | 197,404 | 168,297 | 181,38 |

| Equity | 17,787 | 19,151 | 18,898 | 19,659 | 19,397 |

| Leverage (µ) | 8 | 9,9 | 10,4 | 8,6 | 9,4 |

| Tier 1 (%) | 12,5 | 10,1 | 9,6 | 11,7 | 10,7 |

Sommes en milliards de dollars.

Cette seule règle prudentielle d’endettement permet d’accentuer la concurrence au profit de banques plus petites et moins endettées, ce qui est parfait, sans réglementation superfétatoire, tout en maintenant ces big banks parfaitement dignes de confiance.

Cliquer ici pour accéder au rapport financier de State Street Corporation pour ce dernier trimestre 2012.