Les 28 banques présentant un risque systémique dans le monde (les SIFIs pour Systemically Important Financial Institutions) ont publié leur bilan arrêté au 30 juin 2012 (Dexia n’est pas prise en considération ici).

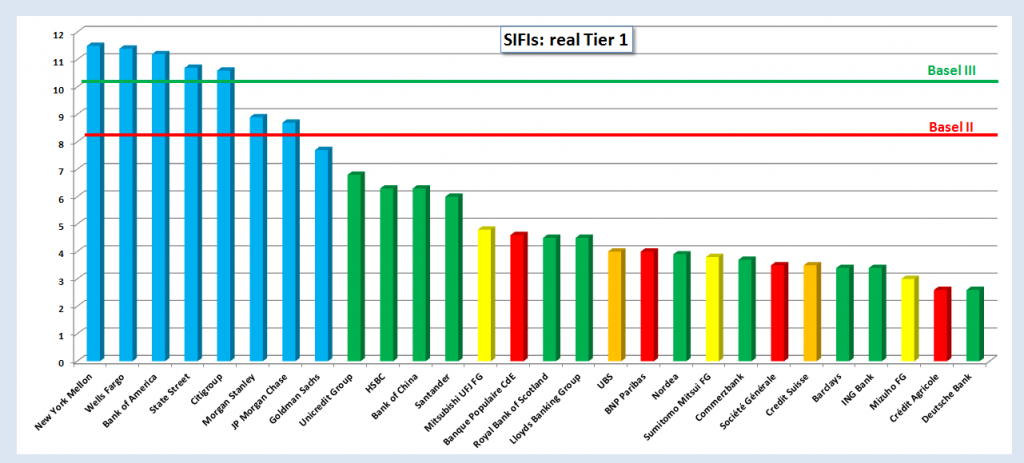

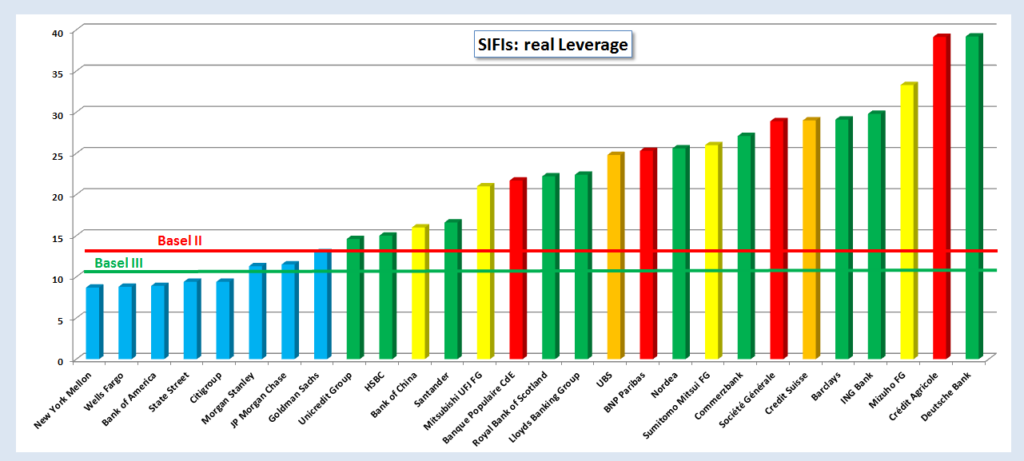

7 des 8 banques américaines respectent encore et toujours correctement les règles prudentielles d’endettement de ce bon vieux Greenspan et de la BRI dites de Bâle III, à savoir un multiple, mon µ, le leverage, inférieur à 10 correspondant à un ratio Tier 1 réel supérieur à 10 % à l’exception de Goldman Sachs !

Document 1 :

| Rank | Banks 2012 Q2 | Liabilities | Equity | Leverage | Tier 1 |

|---|---|---|---|---|---|

| 1 | New York Mellon | 296,25 | 34,033 | 8,7 | 11,5 |

| 2 | Wells Fargo | 1 199,66 | 136,547 | 8,8 | 11,4 |

| 3 | Bank of America | 1 943,64 | 217,213 | 8,9 | 11,2 |

| 4 | State Street | 181,38 | 19,397 | 9,4 | 10,7 |

| 5 | Citigroup | 1 732,85 | 183,599 | 9,4 | 10,6 |

| 6 | Morgan Stanley | 692,424 | 61,333 | 11,3 | 8,9 |

| 7 | JP Morgan Chase | 2 106,37 | 183,772 | 11,5 | 8,7 |

| 8 | Goldman Sachs | 880,995 | 68,005 | 13 | 7,7 |

| 9 | Unicredit Group | 893,919 | 61,031 | 14,6 | 6,8 |

| 10 | HSBC | 2 486,49 | 165,845 | 15 | 6,3 |

| 11 | Bank of China | 12 069,40 | 756,195 | 16 | 6,3 |

| 12 | Santander | 1 219,04 | 73,637 | 16,6 | 6 |

| 13 | Mitsubishi UFJ FG | 212 122,00 | 10 123,00 | 21 | 4,8 |

| 14 | Banque Populaire CdE | 1 010,60 | 46,7 | 21,7 | 4,6 |

| 15 | Royal Bank of Scotland | 1 354,17 | 61,016 | 22,2 | 4,5 |

| 16 | Lloyds Banking Group | 920,334 | 41,037 | 22,4 | 4,5 |

| 17 | UBS | 1 357,33 | 54,716 | 24,8 | 4 |

| 18 | BNP Paribas | 1 895,15 | 74,887 | 25,3 | 4 |

| 19 | Nordea | 682,137 | 26,687 | 25,6 | 3,9 |

| 20 | Sumitomo Mitsui FG | 133 006 | 5 114 | 26 | 3,8 |

| 21 | Commerzbank | 648,14 | 23,96 | 27,1 | 3,7 |

| 22 | Société Générale | 1 205,00 | 41,7 | 28,9 | 3,5 |

| 23 | Credit Suisse | 1 008,20 | 34,8 | 29 | 3,5 |

| 24 | Barclays | 1 577,06 | 54,205 | 29,1 | 3,4 |

| 25 | ING Bank | 1 200,44 | 40,288 | 29,8 | 3,4 |

| 26 | Mizuho FG | 160 245 | 4 813 | 33,3 | 3 |

| 27 | Crédit Agricole | 1 757,44 | 44,905 | 39,1 | 2,6 |

| 28 | Deutsche Bank | 2 185,43 | 55,745 | 39,2 | 2,6 |

Sommes en milliards de monnaie nationale.

Par rapport au classement du trimestre précédent, Unicredit reste leader après les banques américaines et Lloyds gagne des places mais dans l’ensemble la situation se dégrade un peu par rapport au trimestre précédent avec un leverage moyen de 25,3 pour les banques non-américaines,

Document 2 :

(cliquer sur les graphiques pour les agrandir)

En bleu, les big banks des Etats-Unis, en rouge les Gos banques françaises, en orange leurs consœurs helvètes, en vert les autres banques européennes, en jaune les banques… asiatiques.

Le multiple d’endettement (mon µ, leverage) montre que les banques européennes sont dans une situation qui n’inquiète que les gens bien informés, et miracle : les péquenots du Crédit Agricole ne sont pas restés à la dernière place ! (de justesse)

Cliquer ici pour voir ce classement au trimestre précédent.

Petite inversion entre les couleurs de BPCE et Lloyds dans le premier graphe ?

Ok, merci, c’est corrigé

Bjr c’est toujours avec une grande attention que je lis vos articles que je trouve très intéressant .La je ne comprend plus ou vous annonce la presque faillite de certaines banques française la presse le même jour annonce totalement l’inverse : Art Reuters , ou est la vérité ? Merci , je continuerai quoiqu’il arrive à vous lire @+

Et même Dexia a été « sauvée » ! 🙂

bonjour,

Pour information, dans sa dernière édition, le bimensuel Bilan (www.bilan.ch), magazine helvète publie un article « Le risque des banques européennes s’élève à 2000 milliards. On y lit une analyse qui partage vos conclusions, à savoir que les banques US présentent un risque 2.5x plus faible que les européennes et on y trouve un tableau sur le top 25 des pires risques systémiques européens avec un classement proche du vôtre:

1) Deutsche bank

2) barclays

3) crédit agricole

4) BNP paribas

5) Royal Bank Scotland

6) Soc. générale

7) HSBC

8)Lloyds

10) UBS

11) Santander

12) Unicredit

13) Credit suisse

14) Commerzbank

15) axa

16) Nordea

17) Intesa Sanpaolo

18) Natixis

19) B. Bilbao

20) Danske B.

21) Allianz

22) Legal & general

23) Standard Charterd

24) Aegon

25) Aviva

cet article ne semble pour l’instant pas accessible en online gratuit

Cordialement

Merci pour cet article et les precedents.

Je les lis toujours avec attention.

Les idiots nuisibles et risibles n’ont qu’a bien se tenir car certains veillent au grain