Les 28 banques présentant un risque systémique dans le monde (les SIFIs pour Systemically Important Financial Institutions) n’ont pas toutes publié leur bilan arrêté au dernier trimestre car il manque encore ceux des banques japonaises, d’Unicredit et des surdoués de BPCE dont dépend Natixis.

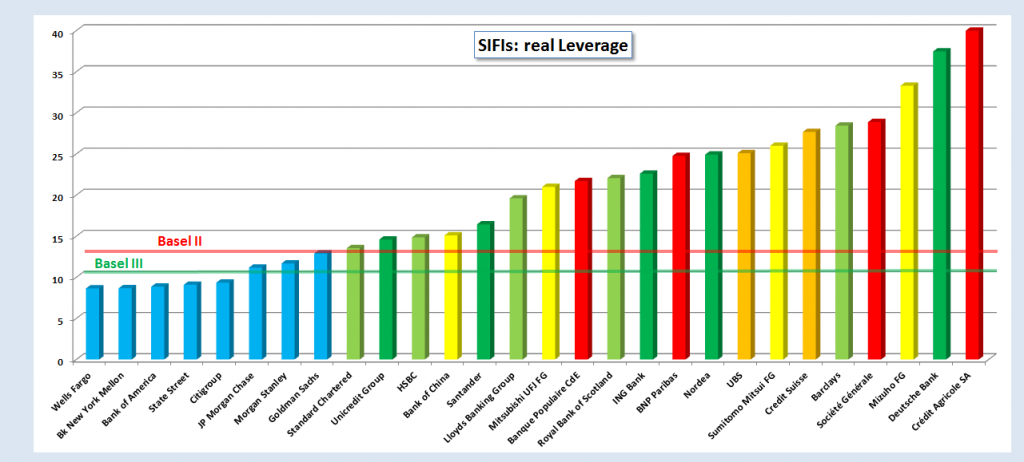

5 des 8 banques américaines respectent encore et toujours correctement les règles prudentielles d’endettement édictées par ce bon vieux Greenspan et la BRI dites de Bâle III, à savoir un multiple, mon µ, le leverage, inférieur à 10 correspondant à un ratio Tier 1 réel supérieur à 10 %, deux respectent Bâle II, Goldman Sachs restant la seule banque en dehors des règles,

Document 1 :

| Rank | Banks 2012 Q1 | Liabilities | Equity | Leverage | Tier 1 |

|---|---|---|---|---|---|

| 1 | Wells Fargo | 1 232,32 | 142,396 | 8,65 | 11,56 |

| 2 | Bk New York Mellon | 304,762 | 35,182 | 8,66 | 11,54 |

| 3 | Bank of America | 1 946,32 | 219,838 | 8,9 | 11,3 |

| 4 | State Street | 184,261 | 20,261 | 9,1 | 11 |

| 5 | Citigroup | 1 744,88 | 186,465 | 9,4 | 10,7 |

| 6 | JP Morgan Chase | 2 130,65 | 190,635 | 11,2 | 8,9 |

| 7 | Morgan Stanley | 704,694 | 60,291 | 11,7 | 8,6 |

| 8 | Goldman Sachs | 880,663 | 68,337 | 12,9 | 7,8 |

| 9 | Standard Chartered | 581,497 | 42,934 | 13,5 | 7,4 |

| 10 | Unicredit Group | 893,919 | 61,031 | 14,6 | 6,8 |

| 11 | HSBC | 2 549,43 | 171,63 | 14,9 | 6,7 |

| 12 | Bank of China | 11 951,98 | 791,703 | 15,1 | 6,6 |

| 13 | Santander | 1 226,06 | 74,569 | 16,4 | 6,1 |

| 14 | Lloyds Banking Group | 900,271 | 45,933 | 19,6 | 5,1 |

| 15 | Mitsubishi UFJ FG | 212 122,00 | 10 123,00 | 21 | 4,8 |

| 16 | Banque Populaire CdE | 1 010,60 | 46,7 | 21,7 | 4,6 |

| 17 | Royal Bank of Scotland | 1 317,20 | 59,699 | 22,1 | 4,5 |

| 18 | ING Bank | 1 195,22 | 52,877 | 22,6 | 4,4 |

| 19 | BNP Paribas | 1 916,19 | 77,403 | 24,8 | 4 |

| 20 | Nordea | 683,555 | 27,434 | 24,9 | 4 |

| 21 | UBS | 1 316,63 | 52,449 | 25,1 | 4 |

| 22 | Sumitomo Mitsui FG | 133 006 | 5 114 | 26 | 3,8 |

| 23 | Credit Suisse | 987,61 | 35,682 | 27,7 | 3,6 |

| 24 | Barclays | 1 544,84 | 54,295 | 28,5 | 3,5 |

| 25 | Société Générale | 1 238,60 | 42,9 | 28,9 | 3,5 |

| 26 | Mizuho FG | 160 245 | 4 813 | 33,3 | 3 |

| 27 | Deutsche Bank | 2 128,83 | 56,815 | 37,5 | 2,7 |

| 28 | Crédit Agricole SA | 1 875,70 | 43,1 | 43,5 | 2,3 |

Sommes en milliards de monnaie nationale.

Par rapport au classement du trimestre précédent, Standard Chartered remplaçant Commerzbank est leader après les banques américaines et Lloyds gagne encore des places et dans l’ensemble la situation s’améliore un peu par rapport au trimestre précédent,

Document 2 :

(cliquer sur les graphiques pour les agrandir)

En bleu, les big banks des Etats-Unis, en rouge les Gos banques françaises, en orange leurs consœurs helvètes, en vert clair les banques relevant de Bank Of England, en vert foncé les autres banques européennes, en jaune les banques… asiatiques.

Le multiple d’endettement (mon µ, leverage) montre que les banques européennes sont dans une situation qui n’inquiète que les gens bien informés, et cocorico : les péquenots du Crédit Agricole retrouvent largement la dernière place !

Cliquer ici pour voir le classement du trimestre précédent des SIMIs.

désolé pour la petit erreur;voici ce que mr Barthez écrit:

Voici la séquence post-crise avec la fameuse sortie de crise que l’on vous cache :

1) On crée de la monnaie autant qu’il en faut pour sauver le secteur bancaire.

2) Les banques stockent cette monnaie.

3) La vélocité, la vitesse de rotation de la monnaie ralentissent.

4) On crée encore plus de monnaie « pour lutter contre le chômage »

5) On en crée autant qu’il en faut, le déclic finit par se faire.

6) La vitesse de circulation de la monnaie accélère.

7) La demande de monnaie faiblit, le peuple se sépare de son cash.

8) Les biens réels, les marchandises, redeviennent désirables ; une ébauche de croissance se dessine.

9) Les anticipations inflationnistes se développent.

10) Les taux montent, montent, montent.

11) La destruction du papier excédentaire de 2008, puis celle post-2008, s’enclenche.

12) Le système financier s’en sort ; le transfert de richesse est finalisé, le système, si on ose dire, est assaini.

13) Les citoyens sont laminés ; leurs institutions de prévoyance sont exsangues ; il n’y a qu’une solution, se remettre au travail, se taire, le nez dans le guidon.

14) Le système, tout repart comme avant. »

Oui, Deutsche Bank et le CA devraient légitimement faire faillite…. Ou alors être subdivisées en entités (privées) pouvant faire faillite.

J’espère que vous n’avez pas trop souffert de la pluie dans le sud. Ici, on est arrivé à 86L/m2, mais rien de bien grave, comme souvent en Suisse.

Bonne continuation et un grand merci pour votre travail, comme d’hab.

Y fait grand soleil !

De la pluie ?

C’est un bonne nouvelle pour les péquenots, ça ? 🙂

Question d’un néophyte : est-ce à partir du moment où les banques s’estimeront (où s’estiment, pour les banques US) respecter les « bons » critères qu’elles prêteront de nouveau, avec le risque que l’argent non-gagné inonde alors l’économie « réelle »?

Si c’est cela, cela sera-t-il alors le début d’une inflation galopante?

merci pour l’actualisation partielle.

Toujours très utile ce classement, qui en dit bien plus que bien des stratégistes…

« Goldman Sachs restant la seule banque en dehors des règles, »

permettez-moi d’apporter ma lumière sur un détail :

En même temps, ils s’en moquent puisque Goldman FAIT les règles et prend les décisions… en plaçant ses pions un peu partout.

Papaconstantinou en grèce

Monti en italie (parce que ce nul de Prodhi se faisait battre aux élections pas le Chevelier italien)

Draghi à la BCE (Banque Communiste Européeuse, celle de l’EURSS)

et il se pourrait qu’une opa amicale sur le babar français ait réussi cet été car il faisait état d’une grande convergence avec ce même Monti

Pendant ce temps la gentille presse se ridiculisait en parlant du fameux « super mario » avec son « bazooka » à billets sans pouvoir d’achat

C’est idiot de calculer le ratio de levier du Crédit Agricole sur la base de CASA. Cette structure appartient aux caisses régionales et non l’inverse. Chaque caisse régionale est une banque indépendante. C’est bien sûr horrible à envisager mais CASA peut faire faillite sans que les clients des caisses perdent leurs dépôts. Simulez le scénario sur une caisse au hasard et vous verrez.

C’est un conseiller du CA qui vous a… conseillé ?!!!

bonjour,

vous analysez bien,

je ne connais qu’un personne qui avait ce poentiel et je l’ai connu au master de Sophia Antipolis.

etes vous ce monsieur?