Un complément s’impose encore à mes articles précédents sur la Banca Monte dei Paschi di Siena et une leçon très importante doit être tirée de cet exemple…

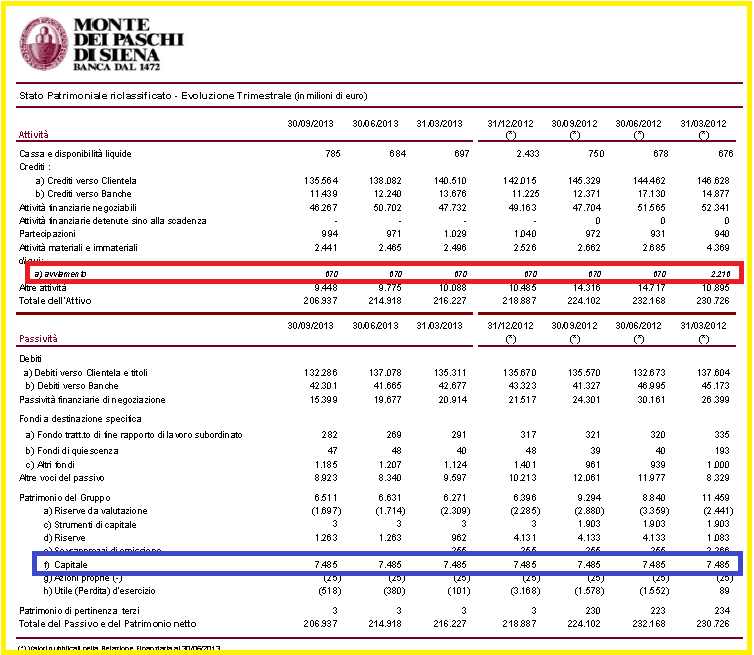

Si l’arnaque dans les comptes publiés par la banque ne se situe pas au niveau du capital social, Share capital, Capitale en italien, elle se trouve alors indubitablement au niveau du goodwill qui est manifestement largement sous-évalué à 670 millions d’euros depuis le… 2° trimestre 2012, ce qui n’est pas du tout vraisemblable.

En fait, la banque aurait dû enregistrer 5 milliards d’euros de goodwill ou de pertes pour donner une image fidèle de la réalité (correspondant à un actif net tangible de 2 milliards).

Avec un total de ses dettes de 200 milliards d’euros et 2 milliards d’actif net tangible, le leverage réel de Banca Monte dei Paschi di Siena est donc de… 100 !

Dans ces conditions, il faudrait porter les capitaux propres aux alentours de 20 milliards d’euros pour respecter les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan, c’est-à-dire augmenter les capitaux propres de 18 milliards par des apports d’investisseurs privés et surtout de l’Etat, ce qui est politiquement impossible.

Une augmentation de capital de 3 milliards d’euros est prévue mais elle sera nettement insuffisante (son leverage sera alors de l’ordre de… 40 !). Elle aura le grand inconvénient de contribuer à laisser perdurer les dysfonctionnements fondamentaux au sein du système bancaire euro-zonard qui le paralysent.

L’exemple de la Banca Monte dei Paschi di Siena est très important car il montre clairement qu’une banque, même au bord de la faillite, peut avoir un ratio pondéré des risques (Risk-Weighted Assets, RWA) normal de… 11 % !

Un tel ratio n’est donc pas du tout significatif quant à la fiabilité des banques.

Comme je l’ai écrit à maintes reprises, pour évaluer correctement les risques présentés par les banques, un examen attentif des comptes est nécessaire : il consiste d’abord à évaluer à sa juste valeur le montant des capitaux propres et il est indispensable ensuite de calculer le leverage réel non pondéré des risques comme le préconise lui-aussi Axel Weber.

Lorsque les comptes publiés par une banque ne donnent pas une image fidèle de la réalité, et en cas de risque de faillite, le montant de la capitalisation boursière donne une évaluation fiable de l’actif net tangible, ce qui permet alors de déterminer son leverage réel.

Seules les banques qui ont un bon leverage réel, inférieur à 10, sont fiables. Celles qui s’en rapprochent (un leverage inférieur à 12,5 en concordance avec la règle du ratio Core Tier 1 d’origine) sont viables en dehors des périodes de grandes turbulences financières.

Un leverage supérieur à 30, comme celui de la banque des frères Lehman lors de sa faillite, est létal.

Lorsqu’un certain nombre de grandes banques too big to fail ont de mauvais leverages, la confiance entre les banksters disparait et tout le système interbancaire est bloqué, ce qui a des conséquences très graves pour tout le monde en accentuant le désordre, ce qui est le cas dans la zone euro.

Tant que les fondamentaux ne seront pas restaurés dans la vielle Europe, en particulier dans le système bancaire, « la crise pourrait repartir de plus belle » dixit Jens Weidmann, le patron de la Buba.

Une fois de plus, les méthodes que j’utilise dans mes analyses financières sont bien confirmées par la réalité.

Tout est simple.

http://www.lecho.be/actualite/entreprises_finance/Pas_d_argent_frais_pour_Monte_Paschi_dei_Siena.9446899-3027.art?ckc=1

Si on suit votre raisonnement, et si je l’ai bien compris :

1) Pour une « banque en perdition », la capitalisation boursière devrait tendre vers sa valeur à la casse

2) Comme la Banca Monte dei Paschi di Siena est « en perdition », le 1) s’applique

3) Or la comptabilité de la banque en question indique des capitaux propres bien plus élevés que la capitalisation boursière

4) Donc il y a une « arnaque » dans les comptes publiés par la banque.

Ai-je bien compris votre raisonnement ?

A votre avis, ce raisonnement est-il vraiment solide et crédible ? En particulier :

-> une banque ne pourrait-elle passe retrouver « en perdition », juste par manque de liquidité ? ou juste par manque de confiance ?

-> le marché ne pourrait-il pas largement se tromper, donc la capitalisation boursière être loin de la valeur à la casse ? (ça n’arriverait jamais ?) (qui achète une société en perdition à sa valeur à la casse -sans une large décote- …. qu’il pourrait percevoir N années plus tard à la fin de la liquidation ?)

-> Est-ce que vous ne sur-estimez pas largement la validité de la capitalisation boursière (qui est surtout l’anticipation de ce que la société fera dans le futur), ou du bilan comptable (qui détaille la plupart de ce que la société a fait dans le passé) ?

-> La comptabilité a-t-elle pour rôle de donner une image parfaite de la valeur de la société ? Où se retrouvent par exemple les engagements hors-bilan alors ? (toutes les sociétés qui en ont font-elles de l' »arnaque » ?)

PS: Je ne connais pas particulièrement cette banque, dont j’ignorais encore le nom il y a peu.

Ai-je bien compris votre raisonnement ? = oui!

Un mauvais µ, c’est toujours mauvais, quel que soit le pb !

La comptabilité a pour fonction de donner une image fidèle de la valeur de toute société !

« une image fidèle de la valeur de toute société »…. Quoi ? Asservir les chiffres à la réalité ? Mais vous n’y pensez pas mon bon Monsieur… Toute la République française est arque-boutée pour la liberté, pas pour l’asservissement. Faites l’espion dans les tribunaux des affaires familiales : vous y constaterez que l’on y raconte n’importe quoi, que quasi plus rien du discours est asservi à la réalité des faits… Les JAF brassent du vent, vent nauséabond… et ils s’en contentent largement car la Vérité qu’est-ce que c’est finalement ? Simplement une référence bourgeoise… Et donc en s’en tape… Toutes les strates de la société sont gangrenées… et par conséquent le système bancaire français notamment reflète ce refus de l’asservissement.

Avec la Révolution française , je dirais qu’on a jeté le bébé (le religare) avec l’eau du bain (le saumâtre religieux). Le religare témoigne de l’acceptation d’un double lien : le lien (ligare) fatal d’origine, lien à la mère et le sur-lien pour contrebalancer le lien maternel et réaliser du même coup une libération, sur-lien qui respecte le patrimoine mais dont notre réalité française lamine nous enfermant dans le nombrilisme, l’illusion de ne manquer de rien (fonctionnement incestueux au sens premier du terme)…

Voilà donc mon hypothèse… tirée… du pis des vaches (j’en trait 63 deux fois par jour).

Recapitalisation qui attendra mai 2014 http://www.zerohedge.com/news/2013-12-28/bailout-worlds-oldest-bank-jeopardy-rests-hope-ship-does-not-sink

Situation assez singulière!

La courbe des ECB margin est impressionnante !

Merci jpc. Limpide et clair. Bon rappel du role de E et Young dans cette gabegie. Et des cabinets d audit en general. La morgue et la suffisance de leurs collaborateurs masquant la réalité. Quant aux banques je comprends pourquoi elles recrutent les ignares diplômés de sup de co, fils et filles incultes de paysans qui ne dénonceront rien car ne comprenant rien. Avec la bénédiction des sup de co co-dirigés par des anciens de l audit anglo saxons qui à 35 ans se retrouve déjà directeur. Tout est cohérent en ce bas monde. Rien n’est du au hasard.

quel grand malheur que toutes ces banques moribondes , crée en 1472 et la plus riche d’europe , 100 ans pour que l’allemagne finisse de rembourser sa dette de guerre.

Faudra-t’il 500 ans pour retrouver une situation saine?

L’europe actuelle c’est la Hanse d’hier , tout pour les teutons , rien pour les autres , çà à duré 500 ans et à fini par une guerre de 100 ans.

http://www.boursorama.com/actualites/schauble-les-europeens-ne-laisseront-pas-tomber-la-grece-fb528a89b446683ddc85c0681db216bd

Bien sur que les teutons vont continuer à préter à un moribond , en plus ils se donnent le beau role , t’inquiète pas mon gars je te prête , mais esclave tu fais ce que je veux.

bien sur , c’est à cause des allemands !

Il ne faut pas oublier que les allemands ont perdu la guerre en 45 à cause des latins notamment italien . Je vous invite à lire le testament politique d’adolf et vous verrez que tout deviens limpide .

tiens tiens, on dirait que nos banques européennes largement capitalisées ne veulent pas redéposer les fonds emprunter auprès de la BCE, ça empire

y a -t-il un problème (tsunami) bancaire en attente …

Autre petit soucis pour la BCE

—————————————–

Record ECB Bond Sterilization Failure

Submitted by Tyler Durden on 12/30/2013 – 09:12

As we observed two weeks ago, Europe’s year-end liquidity situation is dire and deteriorating. On December 17, the ECB failed to sterilize its cumulative €184 billion in SMP bond purchases by a whopping €32 billion, the second such failure in one month. Since then things have gotten progressively worse, as banks, already scrambling for year-end liquidity, and eager to preserve their windows well-dressed by having crisp European currency on their balance sheet instead of sterilized ECB bonds on December 31, have led to two more sterilization failures, first a week ago when 103 bidders only indicated interest for €140 billion of SMP bonds, leaving a €39 billion shortfall, culminating with the sterilization failure from this morning, when a tiny 89 banks submit bids for only €104.8 billion in ECB purchased bonds, leaving a record unsterilized gaping hole of €74 billion.

Il est peut-être possible de survivre pendant encore un peu + de 24 h, après, on verra bien…

http://www.zerohedge.com/news/2013-12-30/record-ecb-bond-sterilization-failure

HAAAA le solde de fin d’année…….

http://www.boursorama.com/actualites/societe-generale-des-clients-debites-jusqu-a-trois-fois-a-cause-d-un-bug-0d8fd454ebdb09823eed6807c019bf52…………..dans le film « erreur de la banque en votre faveur » les manipulateurs d’une nuit……………font sauter la vieille banque à ce petit jeu…..ni vu ni connu , j’ai gagné gros…..et personne ne dira rien ???????? Aller SG en enfer………..

La france chapionne d’europe des PMI ce matin

Bonne année à tous !!

C’est encore + pire : 47,0 contre 47,1 en 1° estimation !

Bon, c’est vrai qu’on peut la laisser failliter celle-là, ça fait pas beaucoup de milliards à trouver 😉

Je relève la référence à Ciceron qui concluait ses discours par Carthago delenda est…(il faut détruire Carthagènes)

le même cicéron qui pestait déjà en son temps contre le déficit public !!!!

oui, il fait laisser crever cette banque pourrie… mais d’abord gavons la de bonne dette pourrie pour améliorer la dette publique… faudrait lui refiler 500 à 600 milliards de dette française seuls les pauvres épargnants seront floués, comme de bien entendu

J en redemande !!! par ici vous etes maintenant dans mes preferences, a tres bientot.

Beaucoup trop court, encore merci pour ce regale passe a vous lire.

Le sujet me passionne et fera doreanavant figure de reference !