Le total du bilan de Bank of New York Mellon est relativement modeste pour les Etats-Unis mais elle fait partie des 8 Importantes Institutions Financières Systémiques Mondiales (Global Systemically Important Financial Institutions, G-SIFIs) d’après la BRI.

Son multiple d’endettement est beaucoup trop élevé avec un leverage réel de 17,70 correspondant à un ratio Core Tier 1 réel de 5,65 % ce qui en fait la pire des big banks américaines too big to fail !

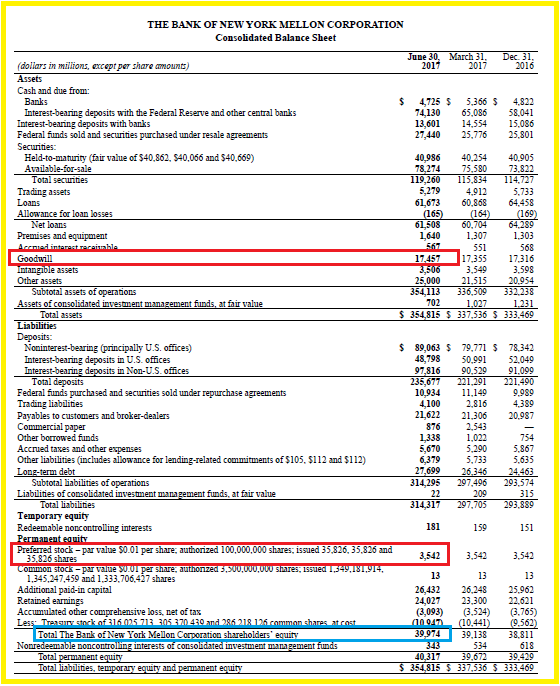

Document 1 :

| Bk of New York Mellon | 2016 Q2 | 2016 Q3 | 2016 Q4 | 2017 Q1 | 2017 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 372,351 | 374,114 | 333,469 | 337,536 | 354,815 |

| 2 Equity | 38,559 | 39,695 | 38,811 | 39,138 | 39,974 |

| 3 Preferred st | 2,552 | 3,542 | 3,542 | 3,542 | 3,542 |

| 4 Goodwill | 17,501 | 17,449 | 17,316 | 17,355 | 17,457 |

| 5 Tangible eq | 18,506 | 18,704 | 17,953 | 18,241 | 18,975 |

| 6 Liabilities | 353,845 | 355,41 | 315,516 | 319,295 | 335,84 |

| 7 Leverage (µ) | 19,12 | 19 | 17,57 | 17,5 | 17,7 |

| 8 Core Tier 1 (%) | 5,23 | 5,26 | 5,69 | 5,71 | 5,65 |

Sommes en milliards de dollars.

Le montant des capitaux propres tangibles, est le montant de ces capitaux propres diminué des écarts d’acquisition (goodwill) et des actions de préférence, sans pondérer les actifs selon les préconisations de ce bon vieux Greenspan et comme le préconisent aussi Axel Weber, la BRI (le fameux Bâle I), la Fed, la Prudential Regulatory Authority du Royaume-Uni et la Federal Deposit Insurance Corporation (FDIC).

Il faudrait augmenter les capitaux propres de 13,27 milliards de dollars pour que cette banque respecte les règles prudentielles d’endettement édictées par ce bon vieux Greenspan, à savoir un leverage de l’ordre de 10.

Document 2 :

Les bénéfices de 875 millions de dollars correspondent à un ROE calculé sur le montant des capitaux propres publiés de 8,8 % et de 18,4 % sur le montant des capitaux propres tangibles, ce qui est un exploit qu’aucune grande banque ne réussit !

La capitalisation boursière est de l’ordre de 55,5 milliards de dollars correspondant à un PER élevé de 15,86 pour une banque malgré un taux de distribution faible à 1,8 %.

Le cours n’est pas revenu au niveau de ses plus hauts historiques,

Document 3 :

Bien que certaines banques aux Etats-Unis ne respectent pas parfaitement les règles prudentielles d’endettement, le système bancaire fonctionne normalement comme le montre le fait que la banque centrale n’est pas obligée de se substituer aux marchés comme c’est le cas dans la zone euro.

Evidemment, ce genre d’analyse passe mal auprès des fanatiques anti-banques et anti-américains.

Cliquer ici pour voir le communiqué de la banque sur ses derniers résultats financiers.