Après la publication des résultats des entreprises pour le deuxième trimestre, qu’en est-il de la situation des banques américaines (c’est-à-dire des Etats-Unis) et d’Europe ?

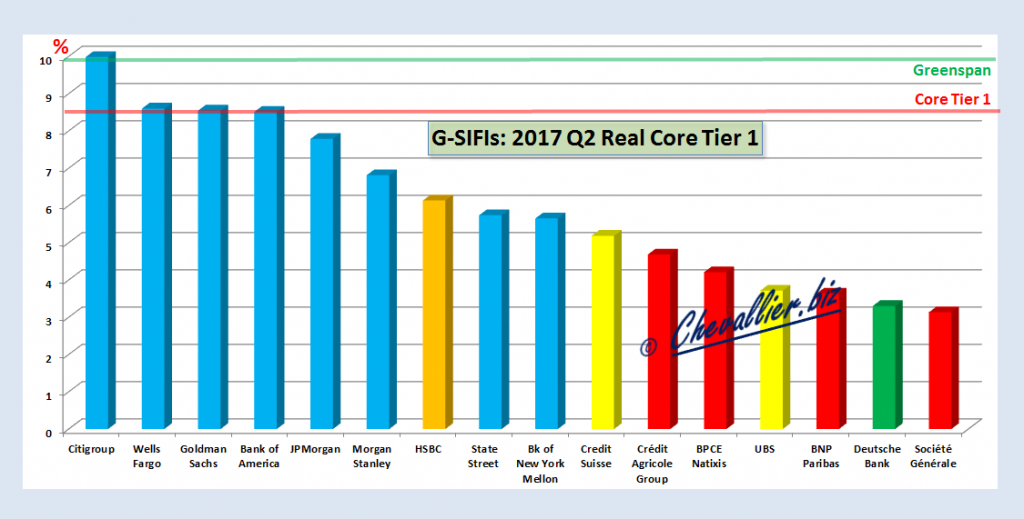

Le ratio Core Tier 1 réel des Importantes Institutions Financières Systémiques Mondiales (Global Systemically Important Financial Institutions, G-SIFIs) montre clairement, comme précédemment, que les grandes banques américaines respectent presque toutes les règles prudentielles d’endettement édictées dans les années 80 par Alan Greenspan, à savoir un ratio (des capitaux propres par rapport au total des dettes) supérieur à 8 %, seule HSBC s’incrustant parmi elles, alors que les banques de la vieille Europe sont loin de respecter ces règles !

Document 1 :

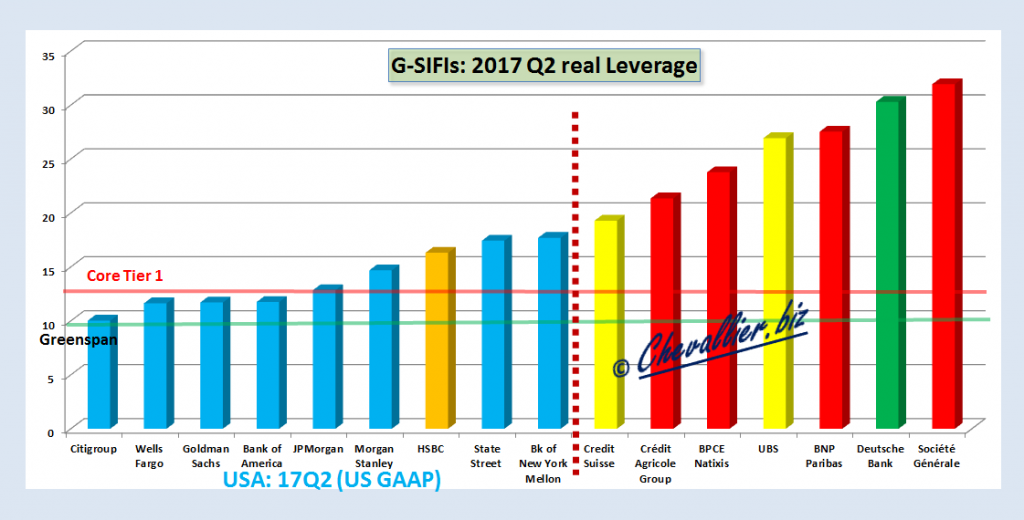

L’inverse du ratio Core Tier 1 est le multiple (µ), ou levier d’endettement des banques, appelé ordinairement leverage en anglais.

Ce concept est plus intéressant car les banques sont des entreprises dont l’activité principale est (ou devrait être) de prêter l’argent qu’elles ont (à savoir leurs capitaux propres) et l’argent qu’elles n’ont pas mais qu’elles empruntent, ce qui présente empiriquement peu de risques dans la mesure où ces banques respectent les règles prudentielles d’endettement telles qu’elles ont été rappelées par ce bon vieux Alan Greenspan après les turbulences financières de ces dernières années : le total de leurs dettes ne doit pas dépasser 10 fois le montant de leurs (véritables) capitaux propres.

C’est simple. Tout est simple mais c’est trop simple pour les banksters qui compliquent tout pour que personne ne comprenne plus rien, sauf… pour ceux qui comprennent ces problèmes bancaires et monétaires et les arnaques des banksters.

Ce leverage ainsi défini aboutit évidemment aux mêmes conclusions que pour le ratio Core Tier 1 d’origine,

Document 2 :

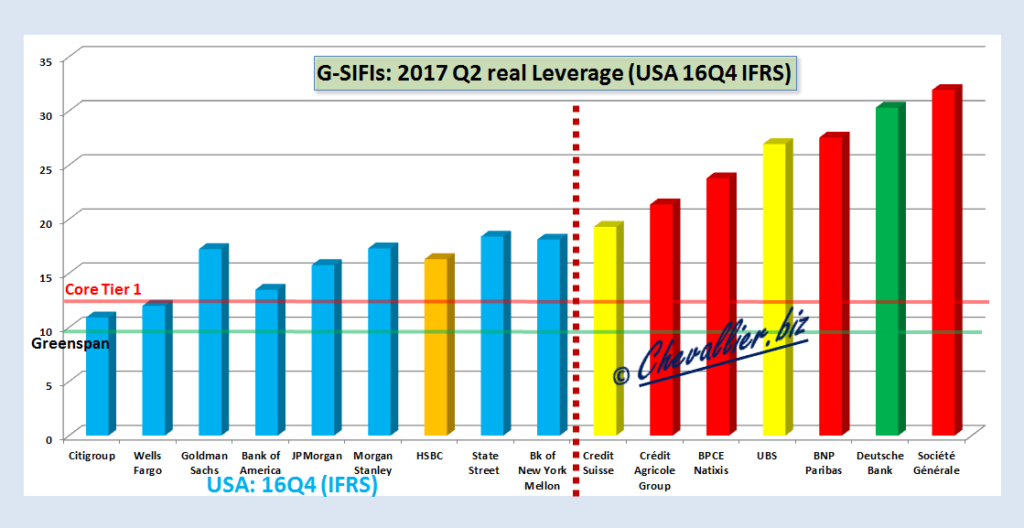

Cependant, les innombrables idiots inutiles voire nuisibles critiquent les résultats de telles analyses (en particulier des miennes) en arguant que les banques américaines ne respectent pas les mêmes règles comptables que les banques européennes, ce qui les avantagerait.

Effectivement, les entreprises des Etats-Unis établissent leurs résultats financiers selon les US GAAP (United States Generally Accepted Accounting Principles) et les banques européennes selon les IFRS (International Financial Reporting Standards).

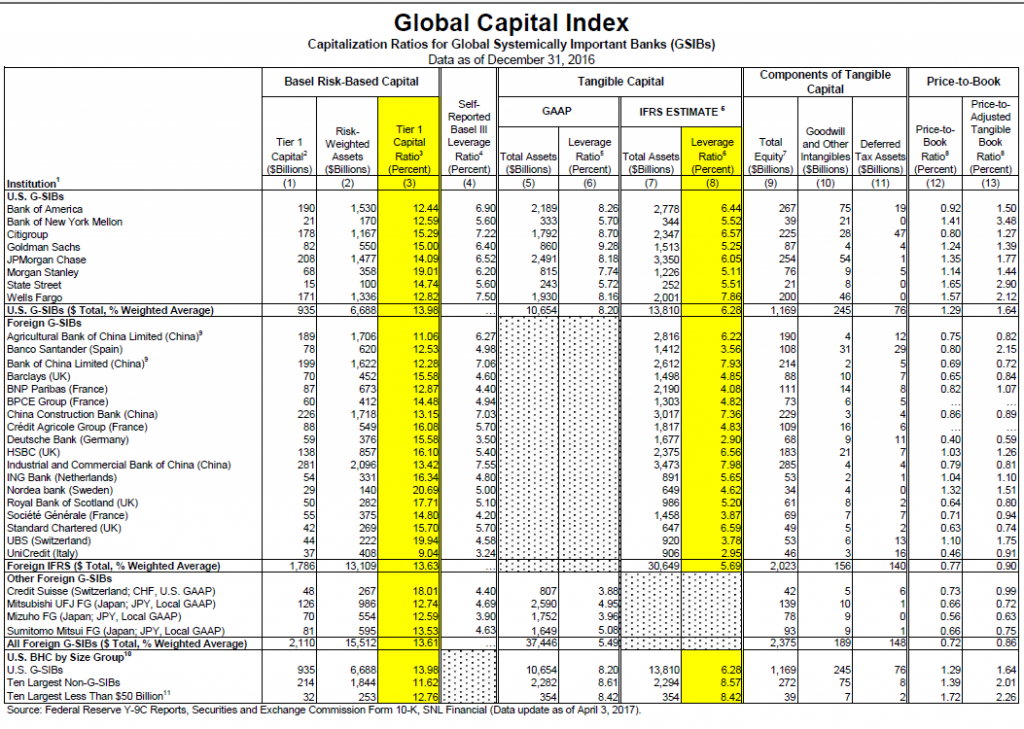

Heureusement, Thomas Hoenig, vice-président de la FDIC (Federal Deposit Insurance Corporation) fait publier un tableau particulièrement intéressant qui récapitule les données permettant de calculer ce leverage pour les G-SIFIs en IFRS pour les banques européennes, et pour les banques américaines en US GAAP et en IFRS.

Dès lors, il est possible de calculer le leverage de toutes ces banques, y compris celles des Etats-Unis selon les IFRS tels qu’ils ont été calculés d’une façon fiable par la FDIC…

Document 3 :

… ce qui confirme parfaitement les résultats de mes analyses, à savoir que les banques américaines respectent de toute façon mieux les règles prudentielles d’endettement que les banques européennes !

Une fois de plus, j’ai raison en présentant (depuis 2011 !) mes analyses du leverage de ces grandes banques selon mes méthodes (qui sont en fait celles d’Alan Greenspan) et mes détracteurs ont tort, évidemment !

Cependant, des divergences notables sont observables entre les deux systèmes comptables, US GAAP et IFRS, mais elles ne remettent pas en cause la bonne santé des banques américaines ni la mauvaise situation des banques européennes.

Alors, que penser de ces différences entre ces règles comptables ?

Quelles sont celles qui donnent une image la plus fidèle de la réalité ?

La différence la plus importante entre l’application des US GAAP et des IFRS pour les banques américaines vient de la façon de comptabiliser les produits dérivés.

Comme je l’ai déjà écrit, en US GAAP, les produits dérivés sont justement inscrits hors bilan car ils n’ont pas donné lieu à des paiements effectifs lors de la clôture du bilan (ce ne sont que des engagements qui, si les contrats ont été correctement négociés, doivent se conclure par des gains ou des pertes minimes, ce qui est leur raison d’être).

Au contraire, en IFRS, à partir du moment où un engagement présente des risques, ceux-ci doivent être en partie provisionnés, donc comptabilisés, ce qui n’est pas logique, compte tenu de l’analyse faite (ci-dessus) en US GAAP.

En effet, tant qu’aucune perte effective n’a été enregistrée, aucune provision ne doit être comptabilisée !

Les produits dérivés ont justement pour but de réduire les risques. En les utilisant correctement, ils ne doivent donc pas générer (dans un avenir a priori incertain) de pertes notables (ni de gains), donc l’enregistrement de provisions ne se justifie pas.

Ainsi par exemple, lors du plus fort de la crise grecque, tous ces innombrables idiots nuisibles (dont en particulier notre histrion ignare, le mari de Pénélope et notre Bécassine adorée) ont eu la peur de leur vie car ils craignaient que les centaines de milliards (d’euros et de dollars) engagés sur les sous-jacents grecs créent une crise majeure… alors qu’ils n’ont généré finalement que 3 à 5 milliards de pertes au maximum, et autant de gains, pour respectivement de mauvais et de bons spéculateurs, ce qui a été non pas dramatique mais insignifiant.

Pour les G-SIFIs des Etats-Unis, Goldman Sachs est la principale victime de l’application des IFRS car cette banque est très active sur les opérations financières sophistiquées qui demandent d’importantes couvertures en dérivés, ce qui est pénalisant en IFRS.

Pour les idiots nuisibles qui ne seraient pas encore convaincus par ces raisonnements, il suffit d’observer le fonctionnement des systèmes interbancaires au jour le jour américains et de la zone euro : aux Etats-Unis, il fonctionne normalement alors que les banksters européens qui n’ont pas confiance en leurs propres banques ne se prêtent plus entre eux depuis plusieurs années de peur de ne pas pouvoir être remboursés, les Marioles de la BCE devant se substituer au marché interbancaire pour assurer les positions créditrices de toutes les banques en fin de journée.

Beaucoup de banques de la zone euro sont au bord de la faillite contrairement aux déclarations se voulant rassurantes des autorités bancaires comme l’EBA (European Banking Authority) qui a certifié lors de ses tests de stress à l’été 2016 que seule une banque italienne, Banca Monte dei Paschi di Siena, devait être recapitalisée alors que trois banques viennent d’être sauvées in extremis de la faillite (Banca Popular, Popolare di Vicenza et Veneto Banca) générant une bonne trentaine de milliards d’euros de pertes !

Enfin, le Parlement européen (sous)-évalue le montant des créances douteuses à 1 000 milliards d’euros, le taux de recouvrement de tels types de titres étant de l’ordre de 20 %, donc 80 % de pertes sèches à venir sont probables !

Toutes ces informations sur les banques sont concordantes : d’une part, elles confirment les résultats de mes analyses portant sur le leverage et d’autre part, elles montrent que l’application des US GAAP donne une image plus fidèle de la réalité que celle des IFRS.

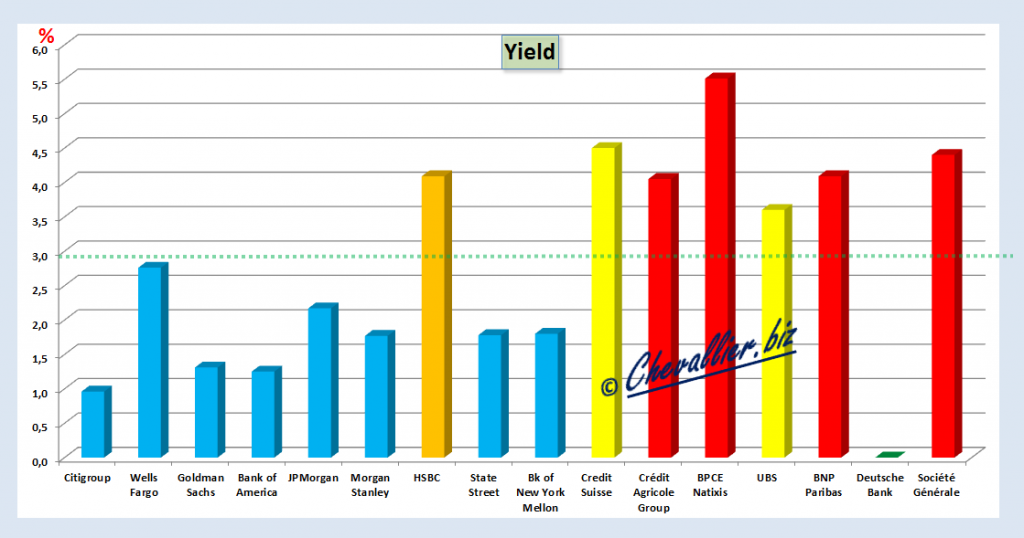

Dès lors, que font les banksters européens pour sauver les apparences et survivre encore un peu ?

La réponse est simple : ils augmentent le taux de distribution au-dessus de 3 % alors que celui de Citigroup est inférieur à 1 !

Document 4 :

Et ça marche… plus ou moins bien, car les capitalisations boursières des banques américaines sont globalement nettement plus élevées que celles des banques européennes,

Document 5 :

Cependant, la capitalisation boursière par rapport aux capitaux propres tangibles (en fait le ratio P/B ou Price-to-Book) montre la bonne santé des banques américaines par rapport aux banques européennes,

Document 6 :

Ces capitaux propres tangibles sont en fait la valeur à la casse des bad banks.

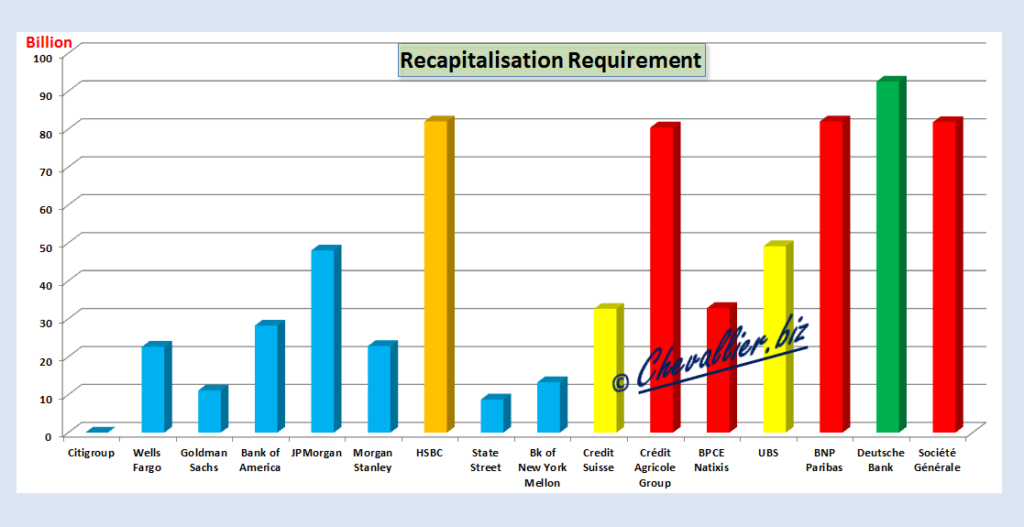

Inversement, les besoins de recapitalisation (par rapport à un leverage de 10) sont faibles pour les banques américaines et élevés pour les banques européennes…

Document 7 :

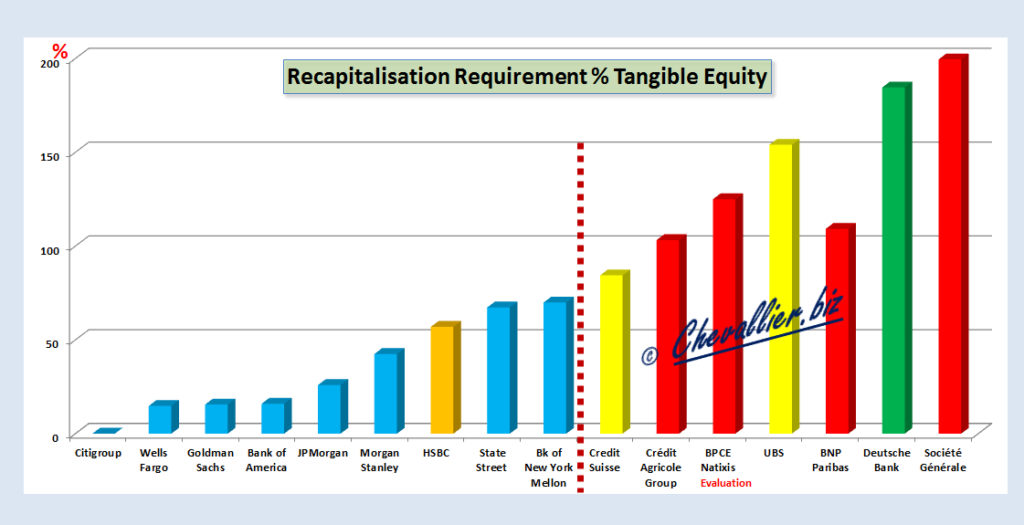

… ce qui est encore plus clair en pourcentage par rapport aux capitaux propres,

Document 8 :

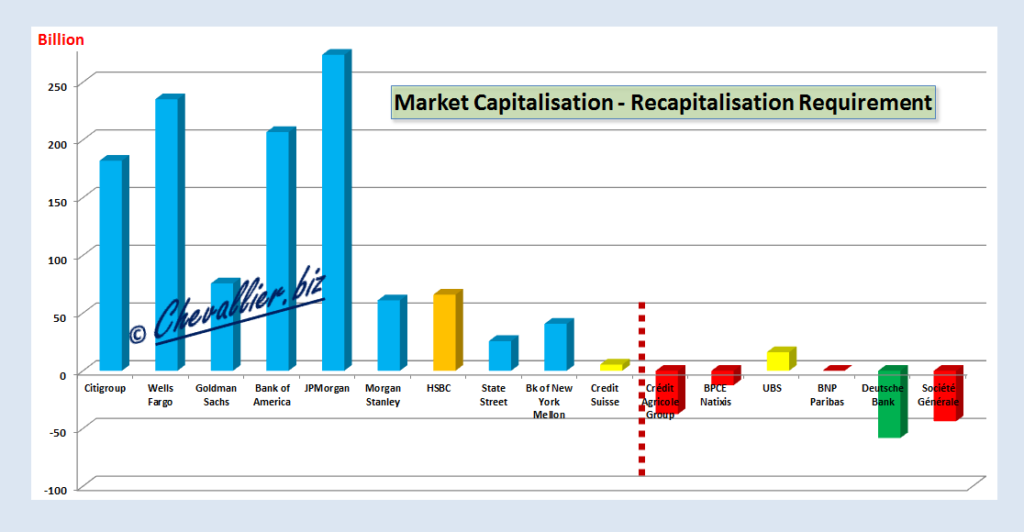

Les mêmes observations peuvent se faire pour les capitalisations boursières par rapport aux besoins de recapitalisation…

Document 9 :

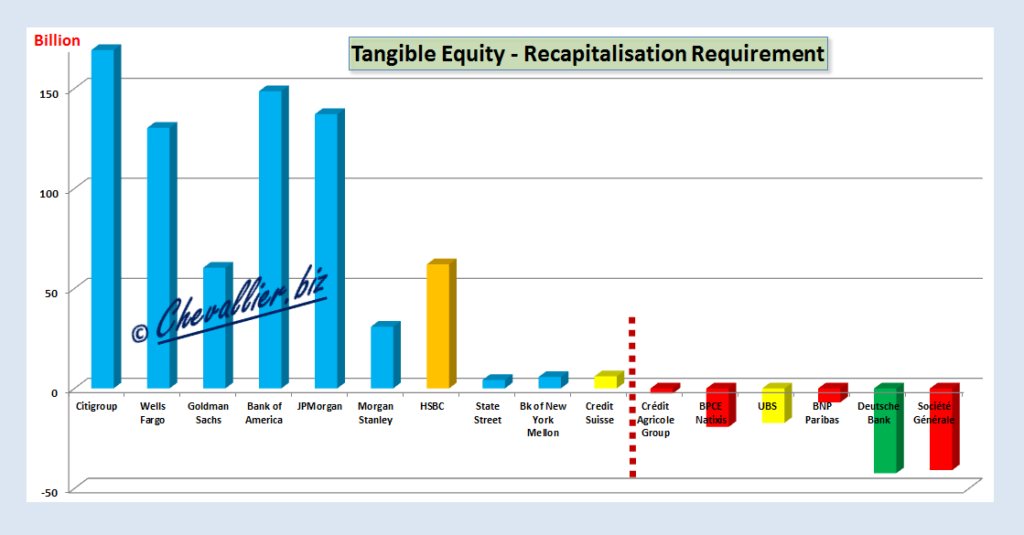

Il en est de même pour la différence entre les capitaux propres tangibles et les besoins de recapitalisation,

Document 10 :

Tout est simple, enfin presque…

Tous ces documents sont tirés de mes analyses portant sur les résultats financiers publiés par les banques et les données de la FDIC,

Document 11 :

Ce premier tableau regroupe les données de base sur le leverage des G-SIFIs,

Document 12 :

| 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|

| Rank | Banks 2017 Q2 | Liabilities | Tangible equity | Leverage | Core Tier 1 |

| 1 | Citigroup | 1 694,90 | 169,164 | 10,02 | 9,98 |

| 2 | Wells Fargo | 1 778,00 | 152,872 | 11,63 | 8,6 |

| 3 | Goldman Sachs | 835,608 | 71,392 | 11,7 | 8,54 |

| 4 | Bank of America | 2 077,73 | 176,798 | 11,75 | 8,51 |

| 5 | JPMorgan | 2 378,06 | 185,115 | 12,85 | 7,78 |

| 6 | Morgan Stanley | 787,386 | 53,63 | 14,68 | 6,81 |

| 7 | HSBC | 2 348,44 | 144 | 16,3 | 6,13 |

| 8 | State Street | 225,347 | 12,927 | 17,43 | 5,74 |

| 9 | Bk of New York Mellon | 335,84 | 18,975 | 17,7 | 5,65 |

| 10 | Credit Suisse | 744,786 | 38,625 | 19,28 | 5,19 |

| 11 | Crédit Agricole Group | 1 663,60 | 77,9 | 21,36 | 4,68 |

| 12 | BPCE Natixis | 1 678,05 | 70,6 | 23,77 | 4,21 |

| 13 | UBS | 858,944 | 31,887 | 26,94 | 3,71 |

| 14 | BNP Paribas | 2 067,86 | 75,1 | 27,53 | 3,63 |

| 15 | Deutsche Bank | 1 518,61 | 50,125 | 30,3 | 3,3 |

| 16 | Société Générale | 1 309 | 41 | 31,93 | 3,13 |

Ces deux documents suivants regroupent les autres données permettant d’établir les graphiques reproduits sur les 10 premiers documents ci-dessus,

Document 13 :

| 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|

| Rank | Banks 2017 Q2 | Mark.Cap. | Recapital. | Mark.Cap. - Recap. | Tang. Eq. - Recap. |

| 1 | Citigroup | 182 | - | 182 | 169,16 |

| 2 | Wells Fargo | 257,8 | 22,6 | 235,2 | 130,27 |

| 3 | Goldman Sachs | 86,7 | 11,1 | 75,6 | 60,29 |

| 4 | Bank of America | 235 | 28,2 | 206,8 | 148,6 |

| 5 | JPMorgan | 321,7 | 48 | 273,7 | 137,12 |

| 6 | Morgan Stanley | 83,8 | 22,8 | 61 | 30,83 |

| 7 | HSBC | 147,9 | 82 | 65,9 | 62 |

| 8 | State Street | 34,4 | 8,7 | 25,7 | 4,23 |

| 9 | Bk of New York Mellon | 53,9 | 13,3 | 40,6 | 5,7 |

| 10 | Credit Suisse | 38 | 32,6 | 5,4 | 6,03 |

| 11 | Crédit Agricole Group | 42,9 | 80,4 | -37,5 | -2,5 |

| 12 | BPCE Natixis | 20,3 | 32,8 | -12,5 | -19,2 |

| 13 | UBS | 65,3 | 49,1 | 16,2 | -17,21 |

| 14 | BNP Paribas | 82 | 82 | - | -6,9 |

| 15 | Deutsche Bank | 34,3 | 92,5 | -58,2 | -42,38 |

| 16 | Société Générale | 38,1 | 81,8 | -43,7 | -40,8 |

Document 14 :

| 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|

| Rank | Banks 2017 Q2 | Mark.Cap. % Tang.Eq. | Recap. % Tang.Eq. | IFRS | Yeld |

| 1 | Citigroup | 1,08 | - | 10,91 | 0,96 |

| 2 | Wells Fargo | 1,69 | 14,78 | 11,99 | 2,76 |

| 3 | Goldman Sachs | 1,21 | 15,55 | 17,23 | 1,31 |

| 4 | Bank of America | 1,33 | 15,95 | 13,47 | 1,25 |

| 5 | JPMorgan | 1,74 | 25,93 | 15,75 | 2,17 |

| 6 | Morgan Stanley | 1,56 | 42,51 | 17,3 | 1,77 |

| 7 | HSBC | 1,03 | 56,94 | 16,3 | 4,09 |

| 8 | State Street | 2,66 | 67,3 | 18,38 | 1,78 |

| 9 | Bk of New York Mellon | 2,84 | 69,93 | 18,11 | 1,8 |

| 10 | Credit Suisse | 0,98 | 84,4 | 19,28 | 4,5 |

| 11 | Crédit Agricole Group | 0,55 | 103,21 | 21,36 | 4,05 |

| 12 | BPCE Natixis | 1,49 | 125 | 23,77 | 5,51 |

| 13 | UBS | 2,05 | 153,98 | 26,94 | 3,6 |

| 14 | BNP Paribas | 1,09 | 109,19 | 27,53 | 4,09 |

| 15 | Deutsche Bank | 0,68 | 184,54 | 30,3 | - |

| 16 | Société Générale | 0,93 | 199,51 | 31,93 | 4,4 |

Cliquer ici pour accéder au document de la FDIC.

Cliquer ici pour (re)voir mon article précédent à ce sujet.

Cliquer ici pour (re)voir mon article complémentaire précédent à ce sujet.

bonsoir une toute petite erreur dans votre remarquable analyse;vous avez écris: » les capitalisations boursières des banques américaines sont globalement nettement plus élevées que celles des banques américaines ».merci

Merci !

Trump a fait un commentaire de très haut vol sur les évènements de Charlotteville, d’un tel niveau que cela échappe à la nomenklatura cosmopolisto-gauchisto-journalo-coco. Certains managers de multinationales ont attrapé un vilain mal de tête et ont préféré quitter le navire.

La BCE considère RCI Banque comme suffisamment importante pour être soumise aux stress tests. Voir les résultats obtenus sur le net. Or vous ne l’avez jamais considérée dans vos analyses. Ses résultats sont là :

https://www.rcibs.com/fr/finance/rapports-annuels-et-dactivites

https://www.rcibs.com/fr/finance/rapports-financiers

Ils publient un remarquable et étonnant ratio de solvabilité core tier 1 de 15,74 %.