Le système bancaire des États-Unis est globalement dans le plus grand désordre. Les intervenants sur les marchés financiers ont le plus grand tort de ne pas prendre en considération les conclusions des analyses monétaristes…

***

Les (5 000) banques des États-Unis financent leurs actifs aux trois quarts par les dépôts de leurs clients qui proviennent des apports des personnes qui y résident et des trésoreries des entreprises.

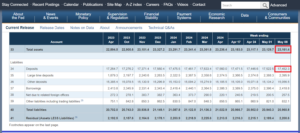

Au 8 mai, derniers chiffres publiés par le gouvernement, ces dépôts ont baissé de 70 milliards de dollars par rapport à la semaine précédente en données brutes, non désaisonnalisées (Table 3),

Document 1 :

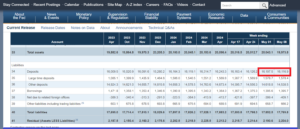

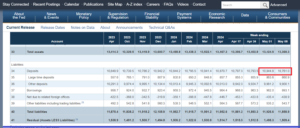

Pour ce qui concerne les seules banques des États-Unis, la baisse a été de 80,6 milliards de dollars par rapport à la semaine précédente (Table 5),

Document 2 :

Pour ce qui concerne les seules grandes banques des États-Unis, la baisse a été de 83,8 milliards de dollars par rapport à la semaine précédente (Table 7),

Document 3 :

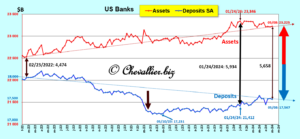

Depuis le mois de février 2022, les actifs des banques des États-Unis ont tendance à augmenter alors que les dépôts de leurs clients ont tendance à… baisser, ce qui apparait clairement sur un graphique utilisant deux échelles différentes,

Document 4 :

Entre le 23 février 2022 et le 24 janvier 2024, cet écart entre les actifs et (moins) les dépôts a explosé et après une baisse éphémère, il tend à remonter pour dépasser possiblement les plus hauts précédents,

Document 5 :

Lorsqu’une crise se développe, les clients des banques sortent leurs capitaux des banques qui risquent d’être en faillite.

En conséquence, les dépôts des clients baissent alors que les actifs des banques continuent à augmenter normalement.

Cet écart entre les actifs et (moins) les dépôts a atteint un pic le 24 janvier 2024 ; il augmentait depuis le 22 février 2022.

Les titulaires de ces capitaux les placent en lieu sûr, à savoir dans des fonds mutuels de trésorerie qui repartent sur une tendance haussière après une baisse éphémère due… aux paiements d’impôts :

Document 6 :

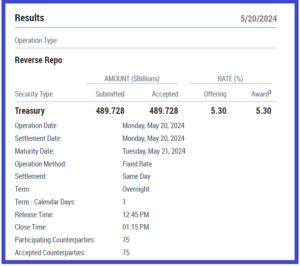

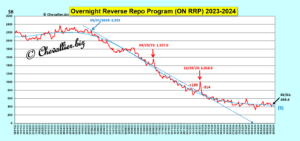

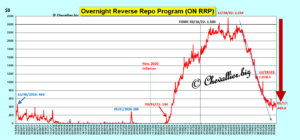

Les banques vertueuses qui ont des disponibilités ne veulent pas les prêter à des banksters ; leurs dirigeants les placent au jour le jour en dépôt auprès de la Fed au taux particulièrement avantageux de 5,30 % !

Document 7 :

Ces dépôts connaissent un regain d’intérêt alors que pouvait se présenter une pénurie de liquidités,

Document 8 :

Les dernières données de ce 20 mai ne sont pas prises en considération dans ces graphiques.

Le marché interbancaire ne fonctionne donc toujours pas normalement,

Document 9 :

En effet, dans une situation normale, les banques qui ont en fin de journée des liquidités excédentaires les prêtent aux banques qui en manquent.

Comme les banquiers vertueux ont peur de prêter ces liquidités à des banksters qui risquent de ne pas les reverser le lendemain, ils les placent au jour le jour auprès de la Fed, d’autant plus volontiers que le taux est élevé !

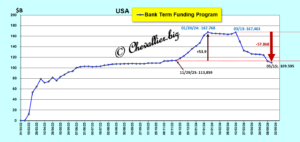

Les prêts de la Fed aux petites banques pour qu’elles ne fassent pas faillite tout de suite (BTFP) continuent à être sur une tendance baissière,

Document 10 :

Cliquer ici pour lire mon article précédent sur ces problèmes.

© Chevallier.biz