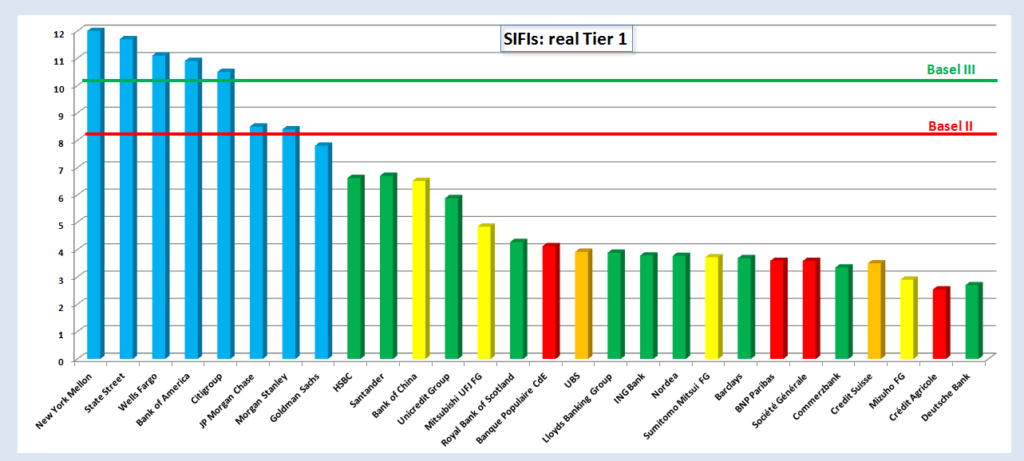

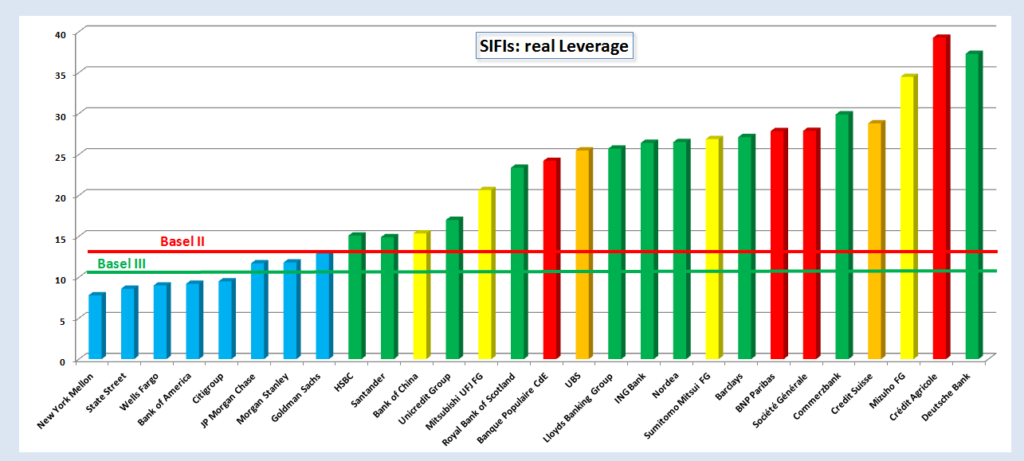

Les 8 banques américaines présentant un risque systémique mondial (faisant partie de la liste de la BRI des SIFIs, Systemically Important Financial Institutions) respectent dans l’ensemble les règles prudentielles d’endettement dites de Bâle III.

En effet, le total de leurs dettes ne dépasse pas 10 fois le montant de leurs capitaux propres. C’est le multiple d’endettement tel qu’il a été défini par ce bon vieux Greenspan et par la BRI, le leverage en anglais, correspondant au ratio Tier 1 de 10 %, à l’exception de Goldman Sachs, de Morgan Stanley et de JPMorgan qui n’en sont pas loin, surtout par rapport à leurs concurrentes non américaines,

Document 1 :

| 2012 Q1 | JPMorgan | Bank of America | Citigroup | Wells Fargo | Total |

|---|---|---|---|---|---|

| Preferred stocks | 7,800 | 18,788 | 0,294 | 12,101 | 38,983 |

| Liabilities | 2 081,165 | 1 967,738 | 1 697,187 | 1 200,384 | 6 946,474 |

| Equity | 177,711 | 213,711 | 177,721 | 133,415 | 702,558 |

| Leverage (µ) | 11,7 | 9,2 | 9,5 | 9,0 | 9,9 |

| Tier 1 (%) | 8,5 | 10,9 | 10,5 | 11,1 | 10,1 |

Sommes en milliards de dollars.

Ces banques sont classées ici dans l’ordre décroissant du total de leurs dettes.

Document 2 :

| 2012 Q1 | Goldman Sachs | Morgan Stanley | Bk New York Mellon Corp. | State Street | Total |

|---|---|---|---|---|---|

| Preferred stocks | 3,1 | 1,508 | - | 0,5 | 5,108 |

| Liabilities | 882,444 | 720,214 | 266,169 | 168,297 | 2 037,12 |

| Equity | 68,556 | 60,816 | 34 | 19,659 | 183,031 |

| Leverage (µ) | 12,9 | 11,8 | 7,8 | 8,6 | 11,1 |

| Tier 1 (%) | 7,8 | 8,4 | 12,8 | 11,7 | 9 |

Les 8 banques américaines devraient rester en tête du classement des banques présentant un risque systémique mondial pour ce 1° trimestre,

Document 3 :

| Rank | Banks 2012 Q1 | Liabilities | Equity | Leverage | Tier 1 |

|---|---|---|---|---|---|

| 1 | New York Mellon | 266,169 | 34,000 | 7,8 | 12,8 |

| 2 | State Street | 168,297 | 16,659 | 8,6 | 11,7 |

| 3 | Wells Fargo | 1 200,384 | 133,415 | 9,0 | 11,1 |

| 4 | Bank of America | 1 967,738 | 213,711 | 9,2 | 10,9 |

| 5 | Citigroup | 1 697,187 | 177,721 | 9,5 | 10,5 |

| 6 | JP Morgan Chase | 2 081,165 | 177,711 | 11,7 | 8,5 |

| 7 | Morgan Stanley | 720,214 | 60,816 | 11,8 | 8,4 |

| 8 | Goldman Sachs | 882,444 | 68,556 | 12,9 | 7,8 |

| 9 | HSBC | 2 396,854 | 158,725 | 15,1 | 6,6 |

| 10 | Santander | 1 202,654 | 80,695 | 14,9 | 6,7 |

| 11 | Bank of China | 11 106,904 | 723,162 | 15,4 | 6,5 |

| 12 | Unicredit Group | 875,290 | 51,479 | 17,0 | 5,9 |

| 13 | Mitsubishi UFJ FG | 201 129,642 | 9 740,487 | 20,6 | 4,8 |

| 14 | Royal Bank of Scotland | 1 445,048 | 61,819 | 23,4 | 4,3 |

| 15 | Banque Populaire CdE | 1 093,263 | 45,135 | 24,2 | 4,1 |

| 16 | UBS | 1 365,762 | 53,551 | 25,5 | 3,9 |

| 17 | Lloyds Banking Group | 934,229 | 36,317 | 25,7 | 3,9 |

| 18 | ING Bank | 1 232,525 | 46,663 | 26,4 | 3,8 |

| 19 | Nordea | 690,170 | 26,034 | 26,5 | 3,8 |

| 20 | Sumitomo Mitsui FG | 133 861,552 | 4 981 | 26,9 | 3,7 |

| 21 | Barclays | 1 507,938 | 55,589 | 27,1 | 3,7 |

| 22 | BNP Paribas | 1 897,174 | 68,109 | 27,9 | 3,6 |

| 23 | Société Générale | 1140,478 | 40,894 | 27,9 | 3,6 |

| 24 | Commerzbank | 640,346 | 21,417 | 29,9 | 3,3 |

| 25 | Credit Suisse | 966,435 | 33,585 | 28,8 | 3,5 |

| 26 | Mizuho FG | 156 837,965 | 4 548,493 | 34,5 | 2,9 |

| 27 | Crédit Agricole | 1 680,800 | 42,800 | 39,3 | 2,5 |

| 28 | Deutsche Bank | 2 048,337 | 54,958 | 37,3 | 2,7 |

Ce classement dans l’ordre croissant du leverage tient compte des résultats du 1° trimestre 2012 pour les banques américaines, Deutsche Bank, Santander et Crédit Suisse. Pour les autres banques (non reclassées ici), les résultats sont ceux des bilans arrêtés fin 2011.

Il montre clairement que les 8 big banks américaines sont encore nettement mieux capitalisées que les autres banques dans le monde…

Document 4 :

(cliquer sur les graphiques pour les agrandir)

… et inversement, que les banques européennes sont dans la queue du peloton,

Document 5 :

Nos péquenots du Crédit Agricole vont d’ailleurs certainement se retrouver bons derniers. Dans ces conditions, il n’est pas étonnant que les bons investisseurs qui voient juste et loin, c’est-à-dire les bons spéculateurs, qui se basent sur ces analyses, soient vendeurs de ces actions dont les cours plongent.

Tout est simple.

Vendredi 27 avril 2012 :

Espagne : le chômage atteint 24,4 %.

L’Espagne, quatrième économie de la zone euro, a renoué au premier trimestre avec la récession, deux ans à peine après en être sorti, avec un produit intérieur brut (PIB) qui aurait reculé de 0,4%, selon la Banque d’Espagne.

Secteur bancaire inquiétant.

Cela complique le strict programme budgétaire auquel le gouvernement s’est engagé, promettant de réduire le déficit public de 8,51% du PIB en 2011 à 5,3% en 2012 et 3% en 2013. L’agence Standard and Poor’s prévoit, elle, 6,2% en 2012 puis 4,8% en 2013.

De plus, « nous percevons une probabilité croissante que l’Etat espagnol doive fournir un soutien budgétaire supplémentaire au secteur bancaire », ajoute-t-elle.

Le secteur bancaire espagnol est l’une des grandes sources d’inquiétudes des marchés, car il est fragilisé depuis l’éclatement de la bulle immobilière en 2008. Mercredi, le FMI avait appelé l’Espagne à aller plus loin dans l’assainissement de ses banques afin de « remédier aux faiblesses qui demeurent ».

Chômage record.

Par ailleurs, l’Espagne compte 5,7 millions de chômeurs à la fin du 1er trimestre, et atteint ainsi un taux de chômage de 24,44%, le plus élevé depuis le début de la série statistique en 1996, selon les chiffres officiels publiés vendredi.

La progression du chômage s’est accélérée : 374 000 personnes ont perdu leur emploi au premier trimestre de cette année, contre 295 300 durant le dernier trimestre 2011.

(Dépêche AFP)

Pourquoi le CA n’est pas dernier du classement? son leverage est à 2.5 alors que DB est à 2.7. Il est inférieur donc le CA devrait être dernier.

De même pour le ratio.

Je pense que JP a anticipé ! ( voir son analyse de DB semaine dernière et ce qu’il en a dit ).

Méa culpa ! les analyses de Deutsche Bank datent d’hier 26 avril !!!!.

J’ai un PEL ancien et de valeur chez les « péquenots ». Est-il en danger? Peuvent-il me refuser le transfert vers une banque plus sûre et comment faire pour accélérer le processus (car ils risquent fort de traîner des pieds!)? Merci pour votre éclairage.

Bonjour,

Il est intéressant de remarquer que Credit Agricole SA est a la rue complet concernant les criteres Bale II & III, alors que les caisses régionales du CA sont elles a des niveaux de leverage entre 13 et 14 (pour celles que je suis), donc les vrais péquenots de province sont en fait beaucoup moins cons que leurs confreres du siege a Paris…

Bon week-end,

yannick

je suis aussi dans une caisse régionale, mais je serai bcp moins categorique que toi; et si Mr chevallier

à raison sur sa repartition fonds propres dettes, ce que je crois, bon nombre de caisses locales seront balayées.

Sur la mienne, je pense qu’ils doivent sentir le vent du boulet, car ils ont drolement elargie les conditions de

societaires, mais de là à dire que ce sera suffisant pour un plongeon de ACA ?

Bilan de la semaine : l’Espagne et l’Italie ont lancé des emprunts cette semaine. A chaque fois, les taux étaient en hausse. Italie : 5,84 % pour l’emprunt à 10 ans d’aujourd’hui.

Vendredi 27 avril 2012 :

L’Italie emprunte près de 6 milliards d’euros, hausse des taux.

L’Italie a emprunté vendredi 5,95 milliards d’euros à moyen et long terme à des taux en hausse dans un marché nerveux après la dégradation de la note de l’Espagne par Standard and Poor’s, a annoncé la Banque d’Italie.

La demande des investisseurs s’est élevée au total à environ 9,5 milliards d’euros, permettant au Trésor italien, qui comptait émettre entre 3,75 et 6,25 milliards d’euros, d’être proche de son objectif maximum.

Dans le détail, Rome a émis 2,416 milliards d’euros de titres à cinq ans et 2,5 milliards de titres à dix ans, dont les taux ont progressé respectivement à 4,86% et à 5,84%, contre 4,18% et 5,24% lors de la dernière opération similaire le 29 mars.

Le Trésor a émis en outre 492,7 millions d’euros de titres à quatre ans à un taux de 4,29% et 536,6 millions de titres à sept ans à un taux de 5,21%. Les taux de ces deux émissions ne sont pas comparés par la Banque d’Italie avec ceux enregistrés lors d’émissions similaires.

http://www.romandie.com/news/n/_L_Italie_emprunte_pres_de_6_milliards_d_euros_hausse_des_taux25270420121206.asp

@ Yannick

N’oubliez pas que les caisses régionales du CA possède 55% de la Caisse Nationale du Crédit Agricole

Comme quoi le classement des banques selon leur solidité peut vite varier par les temps qui courrent : j’ai souvenir que dans l’un des classements analogue à celui-ci, il y a un an environ, c’était la Société Générale qui était en très mauvaise posture, les péquenots de la banque verte n’étaient alors pas très bons non-plus mais assez quand même pour se fondre dans la masse! 😉

Le mauvais classement de la Générale s’expliquait l’an dernier par une erreur dans la présentation de leur bilan, erreur qu’ils ont corrigée depuis la publication de mes analyses…

Bonjour M. Chevallier,

Pourriez-vous jeter un oeil au ratio d’endettement de la BCGE (banque cantonale de Genève, qui revient de très loin car au bord de la faillite il y a qq années) et surtout à celui de la Raiffeisen qui est l’équivalent de la banque des péquenots mais en Suisse (cas très particulier car elle vient de racheter la fameuse banque Wegelin!).

Merci pour votre travail.

J’ai déjà traité ce cas…

Je ne vois pas oú, ni pour Raiffensen, ni pour BCGE.

Ben faut chercher mon petit pote !

J’ai clairement souvenir d’un article sur les banques cantonales suisses.

ce doit être entre novembre 2011 et février 2012

Pour la Raiffeisen: http://chevallier.biz/2011/10/leverage-des-banques-helvetes/

La BCGE je ne sais pas trop. Ils ont eu pas mal de problèmes ces dernières années, surtout au niveau politique. Même si j’habite dans le coin, je dois avouer que ce genre d’histoire ne m’intéresse pas. Néanmoins, avant d’aller chez eux, cela vaudrait la peine d’investiguer. Je sais qu’ils ont un nouveau directeur général depuis le début du mois, mais le sable n’a pas l’air d’être complètement retombé au fond du lac….

Bonjour,

Pourriez-vous indiquer les liens (URL) sur les données de la BRI pour le document 3.

Je n’arrive pas à les retrouver sur leur site, pour certaines analyses que je mène.

Merci par avance.

Cordialement.

et la banque coop en suisse http://www.bankcoop.ch/ dont est actionnaire la banque cantonale de bâle?

Merci pour le lien Joël !

J’habite aussi ds la région c’est pour cela que je m’intéresse à la question concernant ces banques locales.

Malheureusement cette analyse date d’avant le rachat partiel de Wegelin par Raiffeisen…

J’imagine qu’il n’est pas faux de considérer que les banques suisses sont moins exposées à la dette européenne que les banques françaises, non ?

En tant que Suisse je n’en suis pas si sûr. Pour preuve simplement la limite de 1.20 CHF = 1 EUR, implique que la Suisse est prête à prendre sur elle une partie des ennuis européens. A voir si cela durera. On assiste dans notre pays quand même à une montée du protectionnisme, qu’on le veuille ou non. C’est peut-être ce qui limitera les dégâts. Par contre, au niveau du leverage, à part l’UBS et le CS, les autres banques ont prouvé suivre Bâle II, voire Bâle III. La Banque de la Poste (suisse) bénéficie en plus d’une garantie de la Confédération. Mais ce n’est pas sûr qu’en cas de vrai crise majeure (pas comme cette histoire de la Grèce), la Confédération veuille ou puisse être d’une quelconque utilité.

Personnellement, j’aime bien les deux banques Migros et Coop, qui ont un historique intéressant et ont un business model différent des autres banques, dans une certaine mesure (étant un prolongement des deux plus grands supermarchés nationaux).

Bon je vous laisse, j’ai des clous à planter chez moi, pour que tout ne s’effondre pas de suite 🙂

Attention aux doigts !

C’est bon, j’ai rafistolé la maison encore pour une semaine, s’il ne pleut pas trop, on est bon 🙂

Article interessant… La crise de compétitivité plutot que la crise de la dette…

http://carnegieeurope.eu/publications/?fa=47963&lang=en