Un certain nombre de conundrums se posaient récemment. Des solutions se confirment et de nouvelles apparaissent…

D’abord, je dois préciser qu’il n’y a pas de survalorisation des actions des entreprises des Etats-Unis comme je l’ai écrit le 20 juillet.

En effet, les actions sont correctement valorisées avec un ratio P/E de 19 très exactement dans l’anticipation des bénéfices à venir qui augmentent de l’ordre de 10 % d’une année sur l’autre…

Document 1 :

… et surtout des projets du Donald d’abaisser le taux de l’impôt sur les bénéfices des sociétés de 35 à 15 %.

Donc pas de 3° bulle aux Etats-Unis, sur les actions globalement du moins.

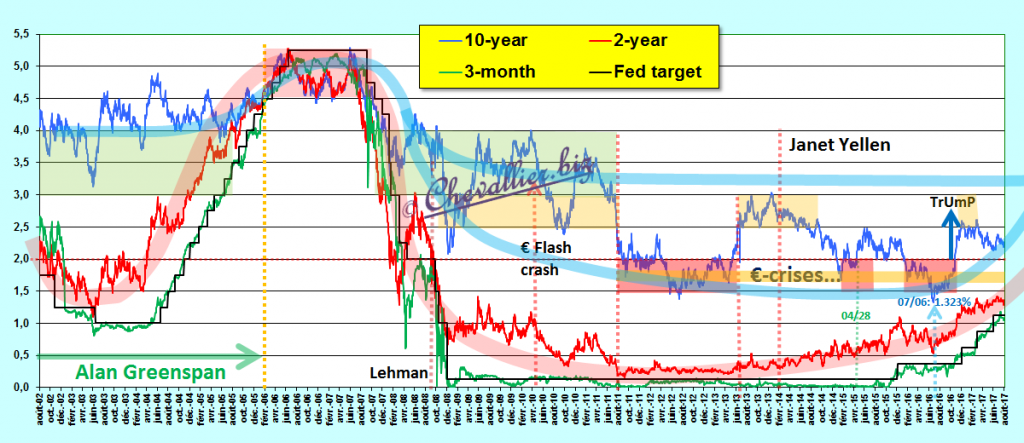

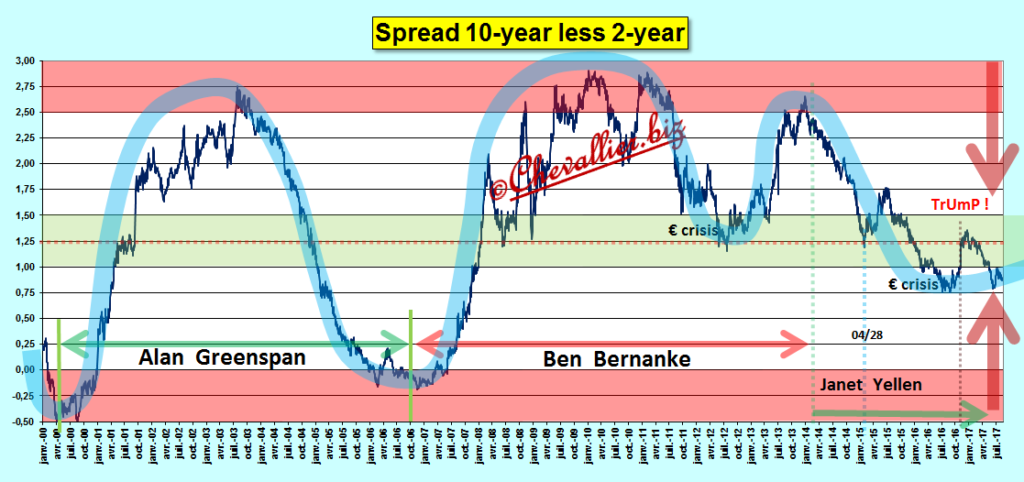

Cependant, d’après Alan Greenspan, une bulle s’est développée sur l’obligataire public car les rendements des bons des Trésors de référence sont nettement inférieurs à leur niveau historique, ce qui signifie qu’inversement les prix des contrats sont trop élevés,

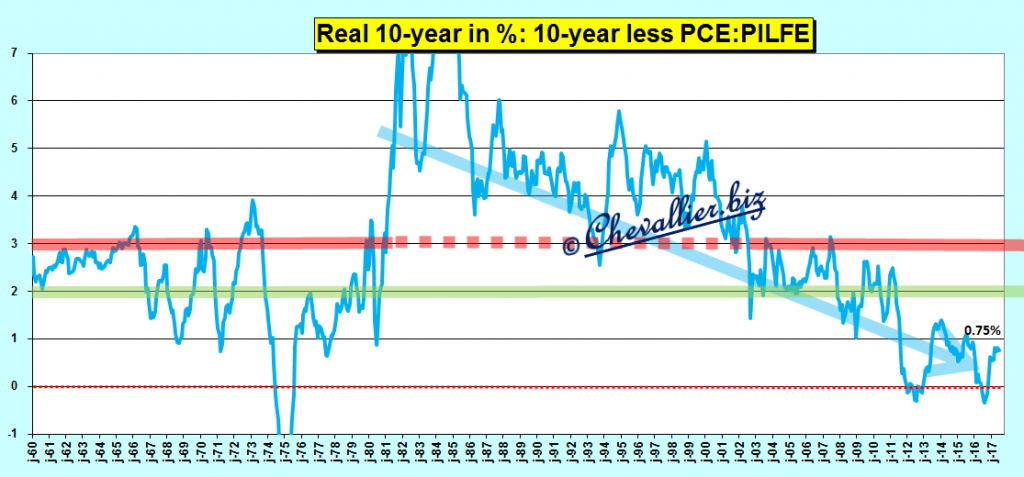

Document 2 :

Ainsi par exemple, les rendements réels (déflatés) des Notes à 10 ans sont de l’ordre de 0,75 % alors qu’ils devraient être dans les 2 %.

Deux explications à cette bulle obligataire sont discernables.

La première est bien connue : la Fed en a acheté des montants exorbitants : pour 2 465 milliards de dollars, chiffres publiés pour le 2 août,

Document 3 :

Avec 1 769 milliards de dollars de titres hypothécaires, la Fed a donc 4 400 milliards ainsi investis dans ces valeurs mobilières, ce qui est censé avoir fait baisser leurs rendements.

Janet Yellen a dit récemment que la Fed allait arrêter d’acheter pour leur montant de tels titres venant à échéance, ce qui devrait faire remonter les taux sans que la Fed ne fasse remonter les siens, ce qui devrait être une excellente initiative.

Une remarque importante s’impose : la Fed a financé ces achats de titres grâce à 2 538 milliards de dollars déposés par des institutions bancaires qui ont ainsi placé une partie de leurs disponibilités excédentaires, et à 1 518 milliards de billets émis !

Document 4 :

Cette politique monétaire de la Fed a donc eu pour conséquence de faire circuler l’argent qui était immobilisé dans les disponibilités d’institutions bancaires (banques et caisses d’épargne), et de maintenir des taux bas profitant aux rares investisseurs, ce qui a contribué dans les deux cas à stimuler la croissance du PIB.

Les fondamentaux des Etats-Unis sont bons, tout va bien, mais si les taux y sont anormalement bas, c’est aussi parce que l’€-crise couve toujours…

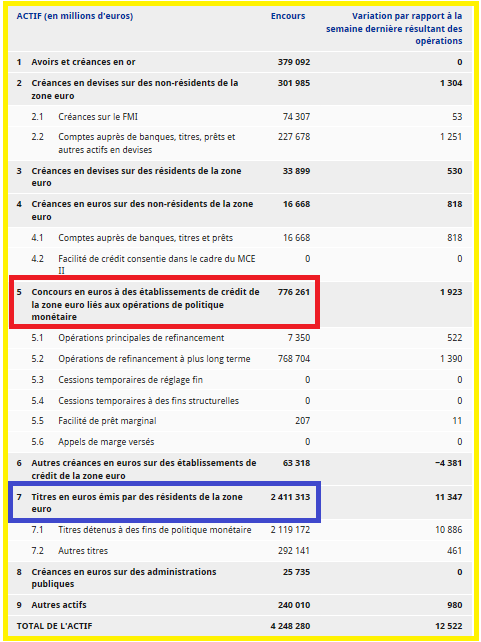

En effet, les Marioles de la BCE sont obligés de prêter… 776 milliards d’euros (!) à un certain nombre de banques de la zone pour les maintenir en survie (rubrique 5 de l’actif),

Document 5 :

Evidemment, la Fed ne prête pas d’argent aux banques qui en regorgent : ce sont elles qui déposent leurs excès de disponibilités que la Fed est obligée d’utiliser en les investissant en titres.

La situation de la zone euro n’a rien de commun avec celle des Etats-Unis dans ce domaine !

Par ailleurs, les Marioles de la BCE ont eu la mauvaise idée de singer la Fed en pratiquant eux-aussi une politique monétaire consistant à racheter des titres pour plus de 2 400 milliards d’euros (rubrique 7 de l’actif), ce qui a le gros inconvénient de concourir à faire baisser des taux déjà à zéro voire négatifs pour certains comme ceux du Schatz !

C’est là une logique difficile à comprendre car cette politique monétaire contre nature a pour conséquence d’accentuer l’€-crise !

Par ailleurs, curieusement, aucun journaleux n’a posé cette question pourtant très importante : comment les Marioles de la BCE financent-ils leurs 2 438 milliards d’euros d’actifs ?

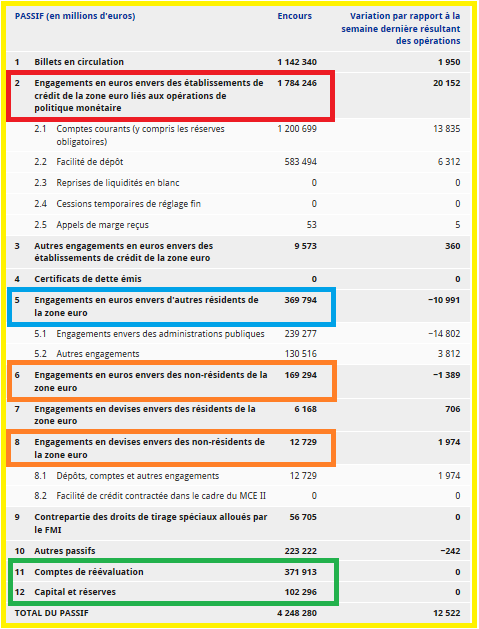

Première réponse : grâce aux 1 784 milliards d’euros déposés par les banques de la zone (rubrique 2 du passif) !

Document 6 :

Comme je l’ai écrit à maintes reprises, c’est de la cavalerie à grande échelle : je te prête 2 000 milliards à condition que tu les places en retour chez moi… en jouant sur les jours de valeur !

C’est là une arnaque historique.

Cette manip révèle que le marché interbancaire est bloqué du fait que les banksters ne se font pas confiance entre eux car ils connaissent très bien la situation catastrophique de leur propre banque surendettée, les autres étant a priori dans la même situation.

Pour le reste, les Marioles de la BCE financent leurs actifs grâce à la planche à billets (rubrique 1 du passif) pour 1 142 milliards d’euros, des emprunts auprès de mystérieuses et généreuses administrations publiques déjà surendettées (elles empruntent pour prêter !) et à des emprunts déguisés auprès d’investisseurs étrangers.

Résultat : c’est le foutoir dixit le Donald !

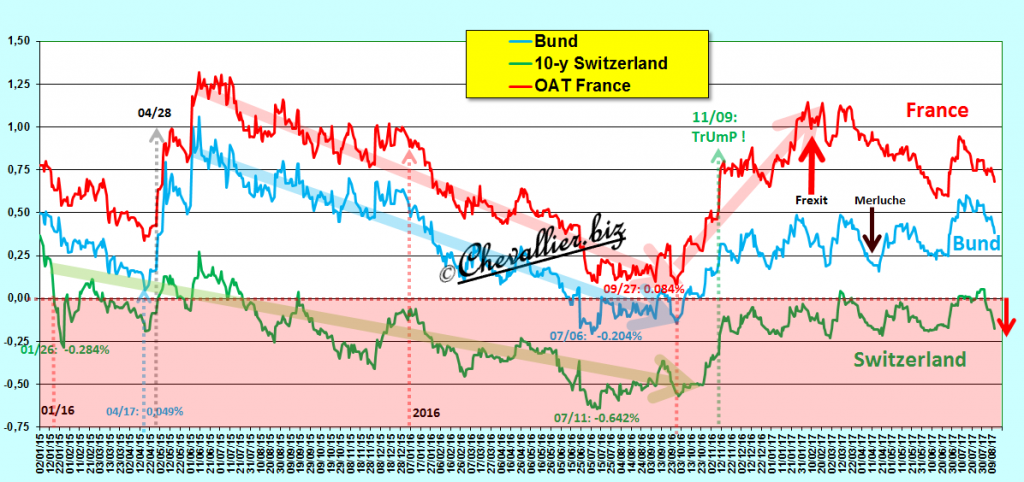

Plus précisément : les rendements des bons à 10 ans des Trésors de la vieille Europe continentale sont au plus bas, ceux des petits Suisses replongeant à nouveau à des niveaux négatifs, ce qui était inimaginable, impensable, inconcevable,

Document 7 :

Les rendements des Notes à 10 ans n’arrivent pas à décoller vers leur bande normale des 3 % à cause de l’€-crise (camouflée sous le prétexte des frasques de la dictature de la Corée du Nord)…

Document 8 :

… ce qui présente l’avantage pour les Américains de contenir la croissance à son potentiel optimal sans inflation en maintenant les taux de la Fed à des niveaux exceptionnellement bas,

Document 9 :

En fait, la bulle obligataire dénoncée par Alan Greenspan n’existe pas : les taux anormalement bas des Notes sont le résultat de placements de précaution dans le cadre de cette €-crise qui perdure.

Tout va bien en attendant l’€-tsunami bancaire.

Cliquer ici pour lire mon article (en partie) erroné sur la 3° bulle.

Remarque : les documents 1 à 6 sont ceux de la semaine dernière alors que je pensais mettre cet article en ligne, ce que je n’ai pas pu faire, mon mulot refusant maintenant de les actualiser.

Les documents suivants sont à jour.

J’espère pour Donald que d’abaisser l’impôt des sociétés de 35 à 15 pc aura plus de succès que Obamacare

Le FMI reconnait s’être trompé (aussi) sur l’Euro.

http://reseauinternational.net/mieux-vaut-tard-que-jamais-le-mea-culpa-du-fmi/

Source 2016:

http://www.telegraph.co.uk/business/2016/07/28/imf-admits-disastrous-love-affair-with-euro-apologises-for-the-i/?WT.mc_id=tmg_share_tw

« mon mulot refusant maintenant de les actualiser. »

Pour les conundrums du mulot, la BCE à la soluce :

Taper,, Taper plus vite,, Taper toujours et comme cela ne marche pas Taper encore plus fort ! Sans garantie naturellement…

Moi comprendre la déprime de mulot à JP, que des bad news qui n’intéressent personne, des zones rouge écarlate, des cadres multicolores en jaunes fluo, des lignes en dents de scie, des pointillés partout et…pas un seul fromage !

Le bitcoin toujours dans les montagnes Russes…

Effectivement, le bitcoin est très haut !!!

Le gros « foot ou art » arrive…