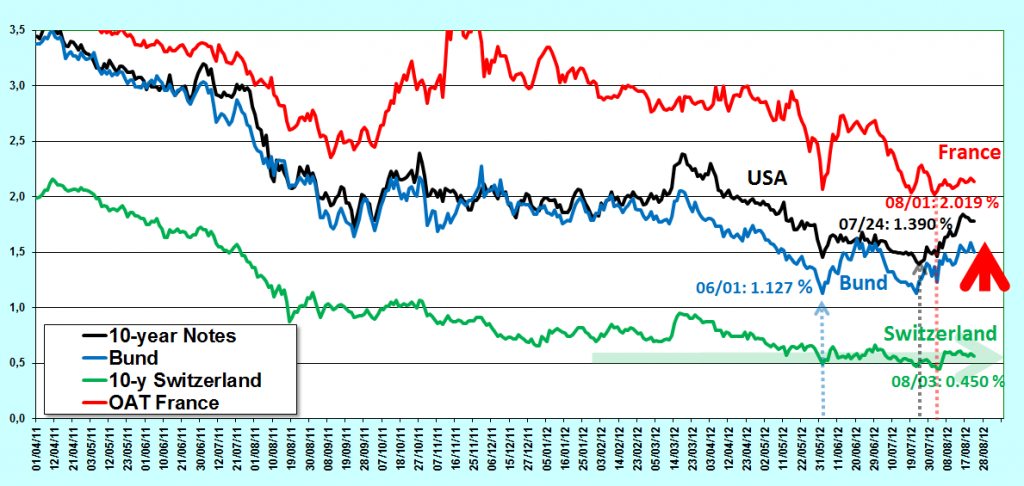

L’€-crise fait peur car ses conséquences seront douloureuses. Les bons spéculateurs investissent surtout dans les bons bons à 10 ans des Trésors les plus sûrs : ceux de l’Helvétie qui sont au plus bas…

… et dans le Bund, à l’étage du dessus, et enfin dans les Notes qui sont les 3 meilleurs refuges en cas de tsunami € zonard.

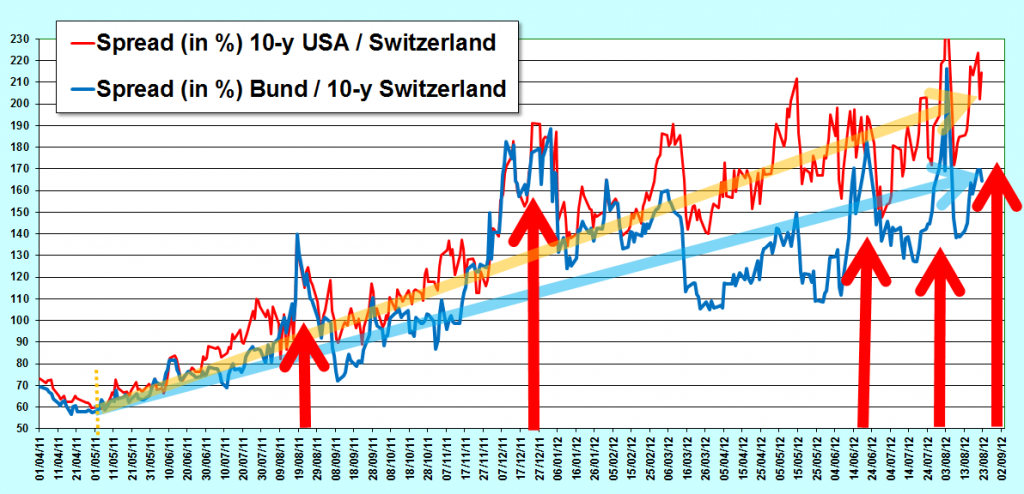

Les tensions sont très fortes, de plus en plus fortes comme le montre le sismographe qui enregistre les écarts relatifs entre les rendements de ces bons,

Document 2 :

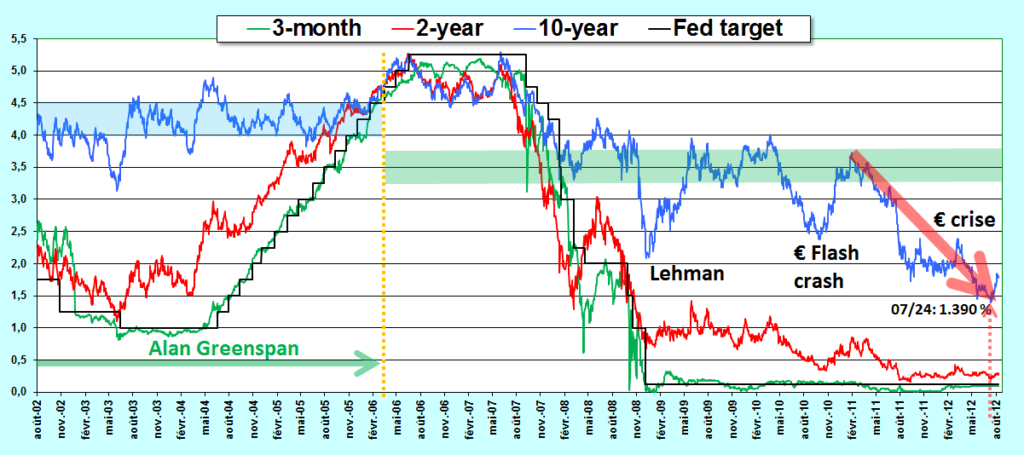

Les Américains bénéficient ainsi de taux historiquement bas, ce qui contribue à maintenir la croissance à un niveau normal sans inflation, favorisant l’investissement productif,

Document 3 :

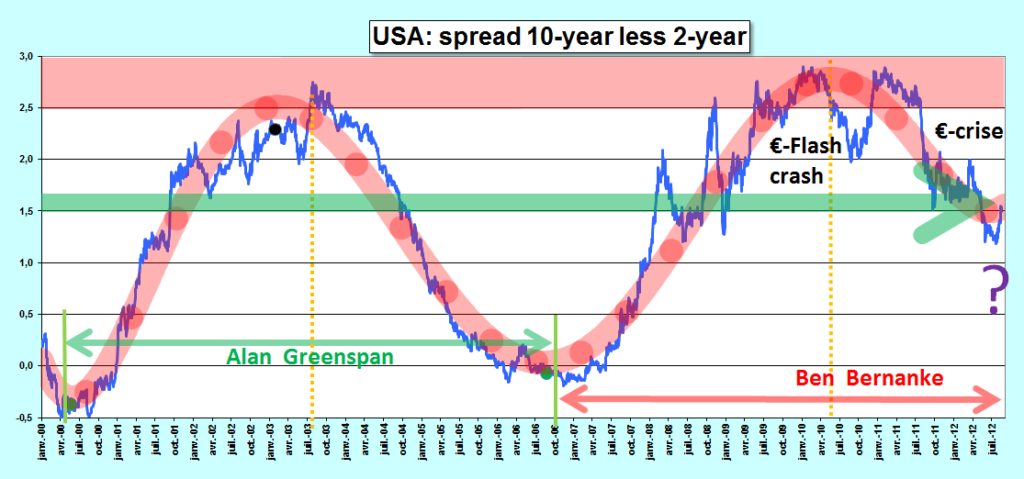

L’€-crise permet même à la Fed de casser les cycles antérieurs en maintenant pendant une période prolongée l’écart entre les rendements des Notes à 10 ans et à 2 ans à un niveau idéal, ce qui est la condition nécessaire au prolongement d’une croissance du PIB à son potentiel optimal,

Document 4 :

L’€-crise ne peut pas durer éternellement comme l’a dit tristement comme toujours le bombardier furtif B-2 mais pour l’instant, ça marche.

Quand un tsunami est possible, la seule inconnue est la date. Au Japon, la centrale de Fukushima n’a pas eu de problèmes pendant des décennies, mais un tsunami s’est produit un jour.

La zone euro peut aussi ne pas sombrer dramatiquement à court terme mais dans ce cas elle sera durablement plombée par ses déséquilibres fondamentaux, en particulier par l’hypertrophie de sa masse monétaire, et donc condamnée à un désordre croissant et durable.

L’avenir est par définition incertain mais pavé de certaines certitudes !

Cliquer ici pour lire mon article du 24 mai à ce sujet.

« Les bons spéculateurs investissent surtout dans les bons bons à 10 ans des Trésors les plus sûrs : ceux de l’Helvétie qui sont au plus bas… »Est ce qu’il faut comprendre que la BNS avec ces achats d’Euro et obligations européenne serait dans le camp des mauvais spéculateurs!

http://www.ecb.int/mopo/implement/omo/html/20120128_all.en.html

ca se bouscule au portillon de la BCE

de plus en plus d’établissements bancaires en maque de dollars

Vous allez aimer, j’en suis sur !

http://www.bfmbusiness.com/article/1/top-50-des-banques-les-plus-s%C3%BBres-les-fran%C3%A7aises-plongent-178113

je remarque des trucs bizarres…

Selon M.Chevallier, Weels Fargo est une des meilleures US (avec NY Mellon), pourtant, celle-ci est placée au niveau de la BNPParibas (juste devant)

LA CDC caisse des dépots et consignations signature la plus solide de France rétrograde de la 2 à la 6ème place, derrière une simple Landerbank allemande

On a Nordea en 24 alors que MChevallier fait état d’un levier beaucoup trop élevé pour cette banque

sans surprise, la banque des péquenots, crédit agricole, est dans les choux : de 21 à hors classement… Soit – 30 dans le meilleur des cas.

La socgen en sort aussi mais cette fois c’est pas la faute à JKerviel. 🙂

Sans surprise non plus, BPCE n’y était pas.

BPCE n’y était déjà pas l’an dernier et n’est probablement pas prêt d’y entrer malgré les efforts de natixis, sa pépinière de génies obligataires

est-ce que quelqu’un sait comment ce classement est produit ?

M Chevallier, lui, utilise la BRI, donc il est clairement fiable.

La CDC n’est pas une banque ordinaire ! cf. ce que j’en ai déjà écrit sur ce classement…

Oui, elle n’est pas anodine du tout : signature CDC = signature de la France, du pays tout entier

et c’est précisément pour cette raison que je le relève : la signature de la France est moins fiable que celle d’un Lander c’est à dire une région allemande… voilà ce que révèle ce classement.

Pour ce que vous avez écrit sur ce classement, je ne m’en souviens plus puisque cela doit dater de l’été dernier … je vais chercher vos archives de l’été dernier. Merci.

Mais en tout cas, utiliser les régles de la BRI est ce qui se fait de plus sérieux… c’est pourquoi je vous considère comme très fiable

BNPP au niveau d’un wells fargo c’est surréaliste, c’est probablement pour pas virer toutes les françaises d’un seul coup, cela ferait désordre. Je vois pas d’autre explication.

Prenons par exemple Goldman sachs, la moins bonne des américaines selon vous, qui n’est pas parmi les 50

Or, selon les chiffre de ce site, BNPP c’est le même capital propre que Goldman (75 milliards) , mais avec 1000 milliards de dettes en plus que Goldman (bnpp 1880 milliards de dettes, Goldman 880 milliards..) donc si BNPP est là dedans, on se demande bien pourquoi Goldman n’est pas classé

Faux et faux ! C’est l’or la meilleure valeur refuge actuelle dans un tel contexte ! Ne confondez pas tout ! Risque et volatilité ! Promesses fiduciaire et valeur tangible ! Gardez ca en mémoire et on en reparlera dans 3-4 ans. Attention aux termes que vous employez. Votre blog est intéressant mais parfois il y’a des inexactitudes.

Non ! lisez ce que j’ai écrit surl’or…

je n’ai pas reussi à trouver sur ce blog ce que vous avez ecrit sur l’or.

où peut on trouver cet article ?

Cette Etude sur l’or date de 2012. Elle suit l’actualité.

15 Août 2012, JP a dit qu’il ne se passait jamais rien, sauf ?….

Le manque de dollards fait clairement partie de la guerre économiue US/EUR, et les banques américaines ont clairement passé un stade lorsqu’elles ont annoncé qu’elle cessait d’alimenter en dollards le marché européen. Mais à priori déjà c’est pas à la télé qu’on va en parler cela est certain. Autant à un moment T la BCE a servi le manque « relatif en dollards que les banques Eurozonardes « n’osaient » même plus demander à leur consoeur américaines. Ils peuvent nous mentir à nous mais entre eux c’est plus compliqué.

C’est un peu comme le médecin qui ferait un viager à son patient sachant que ce dernier est en très bonen santé et va vivre 100 ans, faudrait être fou et avoir raison perdue ! Bah les américains ont tout compris, leurs avoirs sont à l’abri, mais tout va bien aujoud’hui il fasait beau il faisait chaud et l’euro circule. Le livret A hahahahha plafond augmenté.

Quel superbe moyen de relance économique sachant que le bu est au contraire de faire dépenser l’épargne pour faciliter la relance et la croissance du PIB. Bah non, on décide d’augmenter la somme totale que l’on va voler au peuple par la porte « Livret A » car oui si comme le dit Mr Chevalier la situation peut perdurer, elle peut aussi voir un Tsunami arriver; personne ne le souhaite et fort heureusement cela permet de faire pour le moment durer le suspens. MAis lorsque tout le monde, sauf le peuple bien sur, sera prêt à le supporter, hé bien le Tsunami passera. Et le livret A trépassera et sera la dernière des dettes souveraines dont l’état s’occupera. Les marchés se serviront, et restera ce qu’il restera.

Je me ce tableau qui permet de s’imaginer beaucoup de scénarios différents pour l’avenir. Mais comme le dit Mr Chevalier, l’avenir c’est des faits imprévisibles, mais aussi certaines certitutdes, et imaginez diminuer la masse monétaire d’autant que la participation de l’état qui sortirai du capital de la BCE afin de rééquilibrer l’euro?

Ca serait pas beau à voir.

BCN Clé de répartition du capital (en %) Capital libéré (€)

Banque nationale de Belgique 2,4256 220 583 718,02

Banque fédérale d’Allemagne 18,9373 1 722 155 360,77

Banque d’Estonie 0,1790 16 278 234,47

Banque centrale d’Irlande 1,1107 101 006 899,58

Banque de Grèce 1,9649 178 687 725,72

Banque d’Espagne 8,3040 755 164 575,51

Banque de France 14,2212 1 293 273 899,48

Banque d’Italie 12,4966 1 136 439 021,48

Banque centrale de Chypre 0,1369 12 449 666,48

Banque centrale du Luxembourg 0,1747 15 887 193,09

Banque centrale de Malte 0,0632 5 747 398,98

Banque des Pays-Bas 3,9882 362 686 339,12

Banque nationale d’Autriche 1,9417 176 577 921,04

Banque du Portugal 1,7504 159 181 126,31

Banque de Slovénie 0,3288 29 901 025,10

Banque nationale de Slovaquie 0,6934 63 057 697,10

Banque de Finlande 1,2539 114 029 487,14

La BNS prend surtout le risque de se retrouver avec une masse de réserve monétaire composée à un niveau trop lourd d’une monnaie qui peut se voir décotée très très fortement selon le scénario qui se produirait.

Mais après tout c’est leur problème. La suisse c’est faite volé son économie par l’autoritarisme US. La levée du secret bancaire, qui s’est amplifié, dans un souci premier de limiter les déséquilibres monétaires est en train d’entrainer une diminution de la richesse intérieur suisse par effet de cascade logique.

Mais il reste un peu de temps, et pour le moment les bons spéculateurs parent au plus urgent, en réduisant l’horizon de placement, le souci actuel étant l’europe et la stabilité au moyen orient.

A ce sujet le passé est assez parlant il suffit de regarder le comportement des indices lors des guerres précédentes.

@ Magaja : je partage.

@Mr. Chevallier, Allez donc le dire aux Paulson, Soros (qui aliquidé une grosse partie de ses allocations en stocks pour les rediriger vers du SPDR Trust), Bill Gross de PIMCO, que vous devez surement connaître ce dernier vient de réallouer 2% supplémentaires en or pas plus tard qu’avant hier. Coincidence, est-ce consécutif à vous avoir lu vous et vos lumières sur l’or ? Pas évident à prouver. Vous traitez l’or comme une commodité, ce n’en est pas une Mr. Chevallier. C’est la valeur monétaire ultime dans un système financier de réserves fractionnées et sous-collatéralisés qui est sous perfusion de liquidités pour tenter d’éviter un collapsus déflationniste du à un deleveraging organique forcé. Vos conseils de « bon spéculateur » d’investir dans des bons de trésors qui ont un rendement négatif réel, surtout sur les notes qui ont eu des performances plus que médiocre si on les déflate par rapport au CPI, sont une hérésie totale, quant on prend en compte la performance absolue de l’or sur ces dix dernières années. Ce n’est pas non plus une bulle, elle n’en présente aucune des caractéristiques (saviez vous que moins de % des GFA détiennent une partie en or dans leur actifs ? ) Vous devriez le savoir avant de formuler de telles recommendations. Vous confondez rendement réel et nominal, comme bernanke d’ailleurs, et de deux vous confondez le retour sur actifs « financiers » d’un retour sur actif « réel ». Allez donc investir tout vos deniers dans vos précieux notes et dans vos GSWISS10, faites donc confiance au leadership politique des USA (il me semble qu’il y’a comme un fiscal cliff en approche ?), et suivez la horde des économistes mainstreams qui distillent leur soi-disant précieux coseils et leur faculté de voir loin et bien, facultées que vous semblez tirer de Bernanke et ses prodigieuses capacités d’anticipation (qui avait dit il me semble vers 2008 que la crise de subprimes était « contenue » et n’aurait pas d’impact « substantiel » sur l’économie réelle ??) Votre paradigme sera bientôt obsolète.

Quelques sources d’inspiration pour votre culture personnelle. Il n’y a pas que le site de la FRED dans la vie bon sang !

http://www.zerohedge.com/article/standard-chartered-three-factors-will-drive-gold-5000

http://www.zerohedge.com/news/gold-report-2012-erstes-comprehensive-summary-gold-space-and-where-yellow-metal-going

http://www.bloomberg.com/news/2012-08-22/pimco-fund-expands-gold-holding-on-outlook-for-inflation.html

http://seekingalpha.com/article/551841-interview-with-marc-faber-gold-still-best-portfolio-antidote-for-excessive-debt

http://www.indexuniverse.com/sections/interviews/11779-marc-faber-is-gold-in-a-bubble-.html

http://news.goldseek.com/GoldSeek/1339761600.php

http://rt.com/business/news/billionaire-soros-gold-844/

http://abcnews.go.com/blogs/business/2012/08/billionaires-soros-paulson-bet-big-on-gold/

A bon entendeur !

Non…

un classement concurrent Mr. Chevallier?

http://www.gfmag.com/tools/best-banks/11930-worlds-50-safest-banks-2012.html#axzz24M5LHWtj

N.

@Polino Je trouve votre ton peu agressif, et c’est dommage d’échanger dans ces conditions. Les certitudes… bof.

Vous vous basez sur un fonctionnement qui n’est plus celui du système monétaire actuel. Quand on parle de retour, c’est bien qu’on est passé à un autre système, et le « retour au standard or » n’est pas pour aujourd’hui.

Cet élément fait partie des choses imprévisibles et c’est surtout le « timing » économique que nous, à notre échelle n’avons pas.

Comme le dit Mr Chevalier, le Tsunami peut arriver à tout moment mais on sait pas quand.

L’or est un problème pour le fonctionnement monétaire actuel. Les Keynésiens serait les rois du pétrole si la relique « barbare » venait à disparaitre. C’est un peu le but d’ailleurs du financement par la Fed des positions short sur les commodities, et que vous le vouliez ou non l’or est une commodities sur les marchés financiers.

Le cours de l’or est essentiellement consitué de position etf, sans contrepartie réelle.

Si les achats d’or papier demandaient une conversion physique ce serait un drame économique, et ce du fait des produits de spéculations. Mais selon les Keynésiens cela ne peut pas arriver. et pourquoi?

Hé bien parcequ’il feront tout pour que cela n’arrive pas , quelle question !!

L’or peut être considéré comme un actif financier, qu’il est préférable de détenir en physique et qui ne doit pas excéder, à mon avis 20% du patrimoine total.

L’or est une commodities ayant la faculté de nous protéger contre l’inflation, et contre les mesures d’assouplissement monétaire de notre monnaie.

L’or est un élément à surveiller, mais sa configuration actuelle ne permet pas de donner la direction qui suivra; l’or est dans un triangle de consolidation en daily depuis déjà un bon moment, et seul la sortie de ce triangle pourra donner la suite du mouvement. On test en ce moment le haut du triangle qui en cas de rupture enverra l’or sur 1760 dans un premier temps. la target finale du triangle est à 1992 en cas de confirmation de sortie haussière. 1760 pourra servir de résistance pour faire le pullback du triangle.

Donc, l’or, protègera de l’inflation mais en aucun cas d’une déflation et la position actuelle graphique montre des prises de position de « protection » dans le cadre des assouplissements.

Toutefois pour revenir à ce que Mr Chevalier nous dit par ses analyses:

il faut dicerner deux visions différentes: La vision purement économique en utilisant les outils adaptés au fonctionnement actuel. En effet c’est un peu comme si aujourd’hui on mettait des chevilles à béton dans un mur en placo, c’est pas adapté, hé bien il en est de même pour les outils d’analyse financière. Un système s’analyse avec ses outils et pas avec ceux du voisin.

le biais que vous avez est un biais macro économique qui prend en compte à la fois l’appovrissement global des peuples et votre propre appovrissement, ce qui est normal, biais que je supporte encore moi même mais qui est trompeur. Les économistes du type de Bernanke n’ont aucune pitié pour les millions d’amércains qui vivent grace aux bons alimentaires. L’économie Keynésienne ne porte aucun intérêt à la démocratie et aux peuples, ca ne fait pas partie du calcul.

Personne ne lie les rapports de l’emploi US, à part quelques initiés, qui savent très bien que les chiffres sont tronqués.

Le fait que les US gèrent de façon adapté leur économie cela ne signifie pas pour autant que c’est bien pour le peuple, il y a une grosse différence entre gérer une économie et gérer le bien être d’une population les intérêts divergent fortement dans l’économie Keynésienne…

Mais je vous conseille vivement de vous faire une idée économique plus globale car pour finir, si on shortait les marchés dès qu’on pense que le tsunami arrive, je serai pour ma part déjà ruiné, mais en ce moment je suis plutot en position d’hedge sur le dax que de short ou long. (short sur 6666 dax long sur 7000 en hedge CFD avec short squeeze etf, et long gold en couverture. Voilà l’intérêt des commodities pour les positions de marché et il faut en rester là…… pour le moment…..

Petit rajout. A ce tire exemple type aujourd’hui d’un marché qui commence sous ses airs honnête à vendre l’annonce qui arrive pour mieux rebondir et un gold qui jumps avec la rumeur de QE, il reste maintenant à encaisser les gains du gold sur les plus hauts (mais ca c’est impossible) et donc sur la target fixée et lacher les marchés sur les supports, 6820 dax sera un bon support en dessous des 7000 ….

On trade ça pour le moment, en partant du principe qu’on sait quand démarre une correction mais on sait pas quand cela finit….

@ Polino : et bien alors, que tout le monde achète de l’or !

Tiens, je vais vendre ma voiture au prix de.. je ne sais pas, 10 onces troy d’or au dernier fixing de Londres.

Et je ne manquerais pas d’aller acheter mon pain avec 0.125 grammes d’or à y être…

Thésaurisons, et que les flux financiers quittent la sphère de l’investissement productif.

On sera tous bien portants avec notre or dans les poches….

Avez-vous lu une seule phrase sur ce blog disant : ACHETEZ DES BONS DU TRESOR US ou SUISSE ? (bon allez, on sait que vous débarquez, mais relisez les archives, c’est instructif).

Un truc tout bête, comparons les investissements sur 10 ans :

– l’or fait x6 entre août 2002 et aujourd’hui. C’est une très belle performance !

– Apple fait x…. 88 sur la même période ! de 7.45 USD à 665 USD.

– Veolia a été divisé par 3 (24 à 8 €)

– AT & T fait x 3 de 12 à 36 USD

– Renault perd 20%

– Amazon fait x15

– etc.. etc….

Bref, l’or doit être considéré comme un actif parmi tant d’autres, mais je pense qu’il est plus utile pour l’économie que l’argent soit investi dans l’économie réelle, crée des emplois et de la richesse, plutôt que détruit et enfermé dans un coffre et dans un métal précieux.

En avoir oui, tout miser dessus, non.

Et pour l’intérêt de détenir ou non des bons à 10 ans de tel ou tel pays, il s’agit de la toute petite pointe émergée de l’iceberg des actions à entreprendre pour le « bon spéculateur ».

Dans l’ersatz de liste ci-dessus, regardez simplement d’où sont issues les boites les plus performantes et faites la corrélation avec la tenue des titres à 10 ans de leurs économies respectives… Où est-il plus « facile » de gagner de l’argent, de développer son business et de créer de la richesse ? Eurozone ou US ?

Des gros navires (pourtant pas forcément agiles avec leurs dizaines de milliers de salariés et la féroce concurrence au sein de leurs métiers respectifs) arrivent à surperformer l’or.

Donc, tradez votre or en toute quiétude, il y a de bien d’autres moyens de gagner de l’argent….

Oui !

@magaja : votre argumentaire, faute de mavoir convaincu car partiellement juste selon moi, reflete cependant bien le fait que vous me semblez etre un « initié », qui opere sur les marchés financiers, tout comme moi. Nayant pas les conditions necessaire pour repondre de maniere appropriee a votre dissertation surceblog, je vous propose que vous me laissiez vous exposer ma bvision des choses par email : [email protected] . Nous aurons ainsi liberté de debattre sans risquer de causer un crash ddos du serveur de mr.chevallier.En effet je pense le mal que vous avez du vous donner pr ecrire votre argumentationmerite une reponse digne de ce nom….

pas de soucis, je vous ai mailé.

Petite précision: Je ne suis pas « initié » mais je pratique les marchés depuis plus de 10 ans.

Je siège à beaucoup de conseil d’administration d’entité publique (urssaf, carsat, union patronale) de part des mandats patronaux, ce qui me permet d’avoir également une vision macro économique.

Il est important de discerner macro économie, et monétarisme.

Le monétaire est une chose, les affaires en sont une autre. On a besoin d’argent pour faire des affaires, et les affaires se font. je peux vous dire une chose, au niveau des entreprises qui font tourner l’économie, hé bien ca fonctionne. Les entreprises ont des capacités d’autofinancement que vous ne soupçonnez pas.

Les liquidités sont belles et bien présentes, chez les entreprises de valeur. Actuellement préserver la trésorerie permet également de protéger les emplois. L’investissement dans les budgets prévisionnels se réalisent avec une décote de 30% par rapport à 2009/2010. L’anticipation de la crise est bien présente au sein des controleurs de gestion des grosses entités. Les mouvements de cessions d’actifs immobiliers chez les poids lourds du secteur de la santé par exemple , et pas forcément cotés en bourse, montre la nécessité pour les sociétés d’augmenter les fonds propres afin de protéger les actifs.

Donc pour revenir à nos moutons, il faut se faire violence pour différencier Marchés financiers / monétarisme / macro économie, et conditions de vie du peuple (qui n’a aucune importance pour une économie Keynésienne).

Bonjour Julien,

Tout à fait d’accord avec vous.

L’argent n’a rien à faire dans les placards, à condition que nos eurozonards et nos débiles de dirigeant en fasse bon usage. Et comem ce n’est pas le cas la sanction est immédiate.

Mon avis sur la question est la suivante;

on peut utiliser les actions US par exemple en couverture de certaines positions euro.

Quant aux débiles qui parlent de bank run ou de retirer son argent des banques, c’est une idiotie manifeste qui n’a aucun sens.

La raison est très simple: Si votre argent ne vaut plus rien sur votre compte, il ne vaudra pas plus dans votre poche.

Alors retirer oui mais pour en faire quoi?

Personnellement je préfère dépenser mon argent dans ce qui actuellement est encore abordable, plutot que me dire dans X années, si j’avais su j’aurais utiliser mon épargne pour améliorer ma maison…..

Le meilleur placement actuel pour les eurozonards est d’investir son argent dans:

une éolienne

un chauffe eau solaire

une alimentation en photovoltaique.

Vous ferez tourner l’économie et par la même occasion vous vous protègerez contre les politiciens incompétents de la zone.

Ils sont même prêt à vous taxer si vous n’avez plus de crédit maison, en partant du principe que le fait d’être propriétaire et sans loyer ou sans crédit, vous produisez une richesse taxable. C’est un moyen détourné de création monétaire pure et dure sans même passer par une banque centrale. Trop fort nos débiles eurozonards.

Au plaisir de vous lire.

olivier

Je crois que le fait de taxer un propriétaire sans crédits sur sa maison est déjà bien dans les tuyaux en France, non ? Taxes foncières, taxes d’habitation, taxes sur les raccordements divers et variés..

Et oui pour tout le reste, bien évidemment.

Un ami qui travaille dans le solaire depuis de nombreuses années vient de m’annoncer le futur équipement indispensable : une vraie centrale de production solaire facile à installer. Un kit mural, un raccord et on consomme en priorité ce que l’on produit. Pas de contrat de rachat à souscrire auprès d’EDF. On alimente des batteries. Dès que l’on épuise les batteries, on consomme l’énergie du réseau et le compteur tourne…

Rien de révolutionnaire, sauf la simplicité d’utilisation et de branchement !

Et devinez quoi : les brevets sont français et la R&D est 100% française… et il s’agit d’une PME non cotée de quelques dizaines de salariés.

Autre bonus : les batteries. A l’heure actuelle, ils proposent déjà des équipements pouvant faire fonctionner une maison la nuit : frigo, alarmes, plusieurs appareils en veille, etc….

Avec les progrès constants des batteries et des onduleurs, une vraie autonomie est bientôt possible à un coût désormais beaucoup plus accessible !

Alors ça oui, c’est du photovoltaïque utile, et pas de la vente à l’arrache de crédit d’impôt et de contrat de rachat….

Pardon pour la digression, mais je trouve que c’est une vraie avancée et ça me plaît énormément…

@Julius :

« Tiens, je vais vendre ma voiture au prix de.. je ne sais pas, 10 onces troy d’or au dernier fixing de Londres.

Et je ne manquerais pas d’aller acheter mon pain avec 0.125 grammes d’or à y être…

Thésaurisons, et que les flux financiers quittent la sphère de l’investissement productif.

On sera tous bien portants avec notre or dans les poches…. »

C’est à la limite du comique, svp, on parle d’argumentation sérieuse la. Je vous suggère également de vendre votre toit pour de l’or, et d’aller ensuite le leasé à JPMorgan. Peu importe que je débarque ou pas, le blog de Mr. Chevallier n’est surement pas LE sanctuaire ou tout les experts du monde entier se retrouvent en coloque fermé pour échanger leur lumières respectives et éclairer le monde de leurs dernières trouvailles faites via le site de la FRED et des graphiques bancals, étayés de quelques divisions établis à partir de bilans de banques que n’importe quelle élève de BTS Compta serait capable d’effectuer.

C’est vrai que c’est trés « bête » d’établir une telle comparaison entre l’or et vos actions. Vous avez donc franchi la limite du risible en comparant l’or et Apple avec sa performance. Je ne m’étalerais pas d’avantage. Revoyez vos classiques ;), ne mélangez pas des choux et des carottes, en finance, c’est mauvais, on frise l’indigestion.

Je ne trade pas, je me positionne. Tout le monde spécule. Inconsciemment et implicitement vous spéculez lorsque vous conerver votre argent en banque plutôt que de l’enfourrer sous votre matelas ou de le convertir en or. Employez une terminologie dont vous ne connaissez pas les subtilités nuit encore plus à votre crédibilité. Quelques pistes pour vous sortir de votre torpeur intellectuelle : Tactique / Stratégique. Spéculation / Investissement. Risque / Volatilité. Retour nominal / retour Réel. Actifs financiers / Propriété tangible. Monétisation de la dette / Monétisation des actifs. Apple / HP. Capitalisation boursière apple / Capitalisation boursière Google + HP + Dell + Microsoft. EBITDA Apple / EBITDA HP + Google + Dell + MSFT.

« Où est-il plus « facile » de gagner de l’argent, de développer son business et de créer de la richesse ? Eurozone ou US ? » Gardez bien à l’esprit que le terme argent est relatif. Demandez donc à un Zimbabwéen ou à un Argentin qu’il vous explique. Je préfère par exemple être « riche » en or, en SGD et en CHF qu’en USD. Aprés libre à vous d’aller « faire votre argent » ou bon vous semble.

@ polino : raisonner par l’absurde et mettre en exergue les exagerations, ca ne vous dit rien ?

Si vous trouvez mon post risible et comique, rassurez-vous, c’est fait expres ! Et c’est tres bien que vous le preniez pour argent comptant !

Quant aux Argentins et aux Zimbabweens, je pense que leur economie a connu des soubresauts avant de sombrer et les « bons speculateurs » avaient fui le navire bien avamt la tempete….

Bref, je reste sur ma conclusion : il y a d’autres moyens que l’or pour gagner de l’argent. Et s’il n’y a plus d’investissements productifs, on pourra même plus, a terme, se payer une connexion internet et echanger sur divers blogs 🙂

Et merci pour l’abecedaire du petit trader illustre !

@MAGAJA ; merci, je vous ai écrit un petit message.

Si vous avez plus d’info sur cette société je suis preneur car fortement intéressé pour un investissement en mai prochain dans el solaire et toute énergie avec laquelle nous pourrions éviter EDF.

Merci.

@Julien :

Bref, je reste sur ma conclusion : il y a d’autres moyens que l’or pour gagner de l’argent. Et s’il n’y a plus d’investissements productifs, on pourra même plus, a terme, se payer une connexion internet et echanger sur divers blogs

D’accord avec vous julien, mais qui vous a dit que l’or était un moyen de gagner de l’argent ??? Ce n’était pas la nature de mes propos ! J’ai simplement dit que selon moi il est plus que prudent et raisonnable d’allouer une part significative de son patrimoine liquide dans des instruments de préservation de pouvoir d’achat, qui bénéficieront d’une croissance nominale de la masse monétaire, dont celle ci dépassera largement celui de la croissance du stock d’or. Les conditions économiques forceront la réconciliation, vous verrez ! On parle d’allocation stratégique la, vous me parlez de positionnement tactique dans une optique de générer des retours nominaux sur des actifs financiers, c’est deux choses complétement différentes 😉

J’ai discuté avec un sympathique exilé fiscal vivant en Helvétie, pour qui l’unité de calcul est le million d’euros. Histoire de situer le bonhomme (promoteur qui a fait fortune et qui a déménagé en Suisse voilà 6 ans, avant 2008 donc).

Première chose qu’il me dit après les salutations chaleureuses de rigueur : « j’ai pris une bonne dérouillée avec l’or depuis 1 an »….

Difficile de lui donner tort (-10%). Allocation stratégique ou non, ce genre de personne est un entrepreneur et il ne jure que par l’investissement « productif ». Voilà pourquoi cet investisseur ne peut pas surpondérer l’or, il a été, par son travail, un formidable créateur de richesse et aujourd’hui il souhaite encourager ce type d’investissement.

Durant sa longue carrière, l’or a connu bien des fluctuations et il s’en toujours tenu à l’écart. Est-il un mauvais gestionnaire pour autant ?….