Les dépôts des banques américaines baissent mais leurs actifs augmentent. Les Américains n’ont plus confiance dans leurs banksters. Un tsunami bancaire est en gestation pour… très bientôt !

***

Pour rappel…

La crise qui va se produire aux États-Unis dans un avenir très proche peut être mise en évidence à partir d’indicateurs qui sont tous concordants, ce qui est rare !

Il en est ainsi par exemple du problème soulevé par la baisse des dépôts des clients des banques américaines …

Pour rappel, les Américains, c’est-à-dire les habitants des États-Unis et leurs entreprises ont de l’argent disponible qu’ils placent dans leurs banques.

Pour les banques, ce sont des dépôts (deposits), c’est-à-dire des dettes qui financent leurs actifs.

Sous le prétexte de cette histoire de coronavirus, les autorités américaines leur ont apporté presque 5 000 milliards de dollars pour les aider à vivre normalement tout en leur interdisant de travailler en contrepartie.

Une telle augmentation de ces dépôts ne s’est jamais produite depuis que les données statistiques à ce sujet sont publiées, c’est-à-dire depuis 1973.

Cependant, depuis le 13 avril 2022, ces Américains ont utilisé une partie de cet argent, ce qui est normal.

En conséquence, ces dépôts ont baissé, ce qui ne s’est jamais produit globalement d’une telle ampleur depuis que les données statistiques à ce sujet sont publiées, c’est-à-dire depuis 1973 !

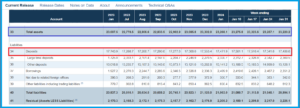

La Fed publie chaque semaine des données sur la structure du système bancaire des États-Unis qui permettent de suivre son évolution, ici en données non corrigées des variations saisonnières,

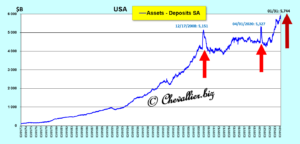

Document 1 :

Ainsi, il apparait que les actifs des banques américaines se montaient globalement au 31 janvier, derniers chiffres publiés à ce jour, à 23 256 milliards de dollars.

Ces actifs sont financés essentiellement par les dépôts des clients pour 17 512 milliards de dollars, par des emprunts (borrowings) et le reste, un résidu qui est constitué a priori et pour simplifier par des capitaux propres.

C’est simple, tout est simple.

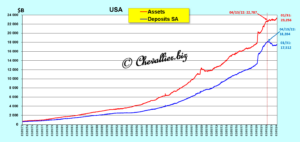

Notre ami Fred de Saint Louis publie des séries sur la longue période de ces données qui permettent de visualiser leur évolution sur des graphiques…

Document 2 :

Ainsi, il apparait que la baisse de ces dépôts dans les banques américaines a été de presque 1 000 milliards de dollars entre avril 2022 et mai 2023 après que trois banques aient fait faillite alors que les actifs des banques ont augmenté !

Donc, les actifs des banques américaines augmentent alors que leurs principaux moyens de financement baissent !

L’écart entre les actifs et (moins) les dépôts était de l’ordre de 4 500 milliards de dollars début 2022 et il fluctue présentement aux alentours de 5 900 milliards de dollars.

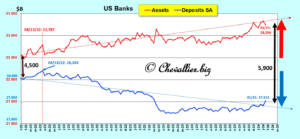

Cette divergence est bien mise en valeur en regroupant sur un même graphique les actifs et les dépôts sur deux échelles différentes à partir d’un point de départ en janvier 2022,

Document 3 :

L’écart entre les actifs et les dépôts augmente donc fortement depuis le 4 mai 2022 pour fluctuer entre 1 275 (au 31 janvier) et 1 444 milliards de dollars au 24 janvier dernier,

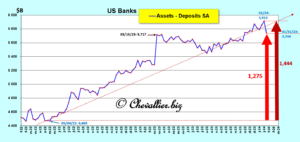

Document 4 :

Cet écart bondit à chaque fois que se développe une crise majeure, surtout en 2008 (la Grande récession) et en avril 2020 avec cette histoire de coronavirus.

Le bond actuel de cet écart entre les actifs et les dépôts des banques américaines montre la gravité de la crise bancaire actuellement en gestation qui n’a pas encore éclaté !

Document 5 :

Les Américains n’ont plus confiance en leurs banksters. Ils retirent donc leurs disponibilités des banques pour les placer principalement dans des fonds mutuels de trésorerie dont les avoirs continuent à augmenter pour atteindre au 8 février un plus haut record historique de 6 017 milliards de dollars !

Document 6 :

Ainsi, les banques ne peuvent plus financer normalement leurs actifs par les dépôts de leurs clients. Comme elles n’ont pas assez de capitaux propres et qu’elles ne peuvent pas augmenter leurs emprunts sur les marchés, elles se retrouvent globalement au bord de la faillite.

Tout est simple.

L’écart entre les actifs et les dépôts a déjà augmenté allègrement de plus de 1 200 milliards de dollars, ce qui est ingérable car les clients des banques vont encore retirer plusieurs… milliers de milliards de dollars de leurs comptes bancaires comme ils l’ont déjà fait depuis le 22 février 2023 dès que de nouvelles banques commenceront à annoncer qu’elles sont au bord de la faillite !

Le système bancaire des États-Unis est donc sur le point de s’effondrer, ce qui est pire que ce qui s’est déjà produit précédemment en 2008-2009 en particulier.

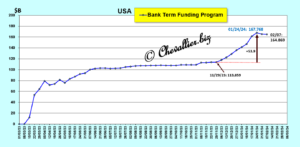

Jerome Powell a déclaré que les problèmes des banques régionales était gérable, ce qui est possible car leurs besoins de financement fluctuent présentement autour de 165 milliards de dollars… seulement !

Document 7 :

Les pertes potentielles déjà bien décelées sur les emprunts portant sur l’immobilier de bureaux sont évaluées aux alentours de 700 à 800 milliards de dollars, ce qui est là encore largement inférieur aux sorties des capitaux des clients de leurs comptes bancaires qui sont déjà de plus de… 6 000 milliards de dollars depuis février 2023 et cela sera plusse pire dans les semaines et les mois à venir !

***

Les marchés financiers sont dans une situation extraordinaire (en dehors de ce qui est ordinaire) car d’autres indicateurs montrent à l’opposé que tout va bien !

En effet, le S&P 500 bat ses plus hauts records,

Document 8 :

La croissance du PIB des États-Unis est elle aussi à des niveaux stratosphériques et les dépôts bancaires ont connu un rebond spectaculaire (mais qui sera éphémère) au 31 janvier !

La chute sera dure et violente mais pas pour les bons spéculateurs qui voient juste et loin…

***

Pour rappel…

Cette crise bancaire américaine qui s’annonce ne sera pas l’apocalypse mais une crise majeure, potentiellement plus dévastatrice que celle de 2008-2009, et elle devrait se produire prochainement (avec une date critique fin mars).

Elle permettra au Donald d’être réélu, sauf si ses adversaires (qui sont très puissants), réussissent à la retarder…

La Fed va essayer d’éviter le pire en apportant des milliards de dollars aux banksters mais cela risque fort de ne pas être suffisant pour éviter une crise majeure.

Le Donald avait raison de se méfier de Jerome Powell.

Cliquer ici pour lire un article de ZeroHedge à ce sujet.

© Chevallier.biz