Une crise majeure est en gestation. C’est à la fois un danger en risquant de perdre une grande partie de son capital ou une opportunité pour l’augmenter. Des solutions existent pour en profiter…

***

D’après Wikipédia, pour les chinois et les japonais, le mot crise est constitué de deux idéogrammes Wei (danger) et Ji (opportunité). C’est le paradoxe d’une crise : c’est une situation difficile qui permet de saisir de nouvelles opportunités et de rebondir.

En français le mot crise vient du grec « Krisis » qui signifie « décision »…

Effectivement, toute personne possédant un capital doit prendre les bonnes décisions pour ne pas le perdre et même pour le valoriser !

Document 1 :

***

La première solution consiste à placer son capital financier dans des produits financiers, a priori dans des titres, actions (et) ou obligations.

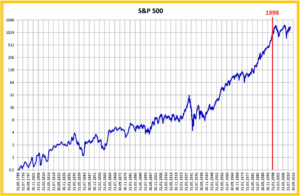

Sur le long terme, depuis 1789, l’indice S&P 500 (rétropédalé) montre que c’est un placement très performant…

Document 2 :

… mais avec des variations de grande ampleur, à la hausse comme à la baisse, sur de longues périodes, pour information, zoom de 1928 à 1955,

Document 3 :

Zoom sur la période plus récente, depuis 1997,

Document 4 :

En prenant comme base un investissement au plus bas du S&P 500 pendant la Grande récession au 2 mars 2009, à l’indice… 666 (et non pas 777 !) un capital financier placé selon cet indice aboutit à un montant multiplié par 7 présentement surpassant largement un placement dans l’or qui n’obtient qu’un multiple de 2 !

Document 5 :

Cependant, sur une période plus longue, en prenant comme base un investissement en 2000, les performances relatives sont inversées : un capital financier placé dans l’or aboutit à un montant multiplié par 7 présentement surpassant largement un placement selon l’indice du S&P 500 qui n’obtient qu’un multiple de 3,5 !

Document 6 :

La gestion optimale d’un capital financier consiste donc à profiter de l’anticipation d’une crise à venir pour l’investir dans des titres qui sont appelés à prendre de la valeur quand cette crise se développera puis à investir par la suite dans d’autres titres qui prendront de la valeur après cette crise.

***

Un certain nombre d’indicateurs concordants permettent de mettre en évidence qu’une crise est en actuellement gestation et qu’elle sera plus importante que les précédentes…

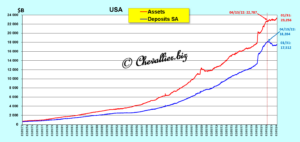

Pour l’essentiel, et pour la première fois dans l’Histoire des États-Unis, c’est-à-dire depuis que des données fiables sont publiées, en l’occurrence depuis 1973, les dépôts des clients dans leurs banques ont présentement globalement baissé de l’ordre de 1 000 milliards de dollars d’un plus haut atteint en avril 2022 alors que les actifs des banques continuent au contraire à augmenter de 500 milliards de dollars environ !

Document 7 :

Comme les banques américaines financent leurs actifs à 75 % par les dépôts de leurs clients, cet écart grandissant entre ces actifs et ces dépôts conduit automatiquement et irrémédiablement à une (quasi) faillite globale du système bancaire des États-Unis !

Beaucoup d’Américains, c’est-à-dire de personnes habitant aux États-Unis, ont bien compris qu’ils risquent ainsi de perdre une grande partie de leur capital financier placé dans ces banques.

Une solution simple et rapide existe pour eux : ils sortent leurs capitaux (et la trésorerie de leurs entreprises) de leurs comptes bancaires pour les placer dans des fonds mutuels de trésorerie (MMMF) dont les montants ont déjà augmenté de plus de 1 000 milliards de dollars depuis février 2023 (lorsque trois banques ont fait faillite) pour dépasser présentement un total de plus de… 6 000 milliards de dollars !

Document 8 :

La Grande récession de 2008-2009 concernait essentiellement des pertes potentielles inférieures à 2 000 milliards de dollars (celles des sub-primes).

La crise qui est actuellement en gestation sera systémique ce qui signifie qu’elle conduira à un effondrement du système bancaire américain à cause de la perte de confiance des clients en leurs banques qui les amènera à sortir leurs capitaux de ces banques par… milliers de milliards de dollars en quelques clics de mulot !

Lors de la Grande récession de 2008-2009, les dépôts dans les MMMF ont augmenté de 1 000 milliards de dollars au total alors que l’augmentation de ces dépôts dans les MMMF a déjà été de plus de 1 000 milliards de dollars à la fin du troisième trimestre 2023 (d’après les données de notre ami Fred de Saint Louis) alors que cette crise ne s’est même pas encore manifestée !

Document 9 :

D’après les données de l’ICI (The Investment Company Institute) qui portent sur des bases légèrement différentes de celles de la Fed, les dépôts dans les MMMF ont augmenté à ce jour de 400 milliards de dollars depuis la fin du troisième trimestre 2023 et la sortie des capitaux des banques (pour les porter dans les MMMF) sera encore de bien plus grande ampleur dans les semaines et les mois à venir.

En conséquence, les banques perdront encore plus de moyens de financements de leurs actifs, les mettant irrémédiablement en situation de faillite (car les dépôts de leurs clients ne pourront plus financer leurs actifs).

Dans cette attente, les placements dans l’or permettront de conserver un capital sans pouvoir bénéficier des effets positifs d’investissements plus performants lors de la crise à venir…

En effet, comme je l’ai déjà écrit, la stratégie gagnante consiste à investir dans des titres qui vont prendre de la valeur lorsque la crise se manifestera, puis à réinvestir dans d’autres produits financiers lorsque ces titres auront atteint leur point le plus bas, ce qui permet ainsi de tripler un capital financier en quelques mois, comme cela s’est passé en 2020, cf. mes articles à ce sujet !

Trois gros problèmes se présentent donc…

Le premier problème qui a été identifié porte sur les pertes non comptabilisées sur les prix des bons du Trésor acquis quand leurs rendements étaient au plus bas, donc leurs prix au plus haut, alors qu’à la suite des hausses du taux de base de la Fed, cette situation s’est inversée : les taux sont au plus haut et les prix au plus bas, d’où des pertes non comptabilisées.

Ces pertes ont été évaluées comme étant de l’ordre de 600 à 700 milliards de dollars.

Le deuxième problème qui a été identifié porte sur pertes sur l’immobilier de bureaux. Ces pertes sont évaluées comme étant de l’ordre de 700 à 800 milliards de dollars.

Ces deux premiers problèmes génèrent donc des pertes qui sont proches de 1 500 milliards de dollars.

Le troisième problème qui a été identifié porte sur les sorties de capitaux des banques pour les placer dans les MMMF. Les pertes en moyens de financement des actifs des banques sont déjà supérieures à celles qui ont été enregistrées au plus fort de la Grande récession de 2008-2009… alors que cette crise ne s’est pas encore produite !!!

En conséquence, la crise à venir sera pire que celle de 2008-2009, avec une situation a priori ingérable à cause de l’hypertrophie monétaire qui s’est développée aux États-Unis et dans la zone euro.

Conclusion : toute personne possédant un certain capital doit impérativement prendre les bonnes décisions de façon à le conserver et même en profiter pour le valoriser, le tripler comme je l’ai déjà écrit…

© Chevallier.biz

Je vous remercie pour vos articles Mr Chevallier. Vous conseillez l’or mais sous quelle forme ? Acheteriez vous aussi des actions minières spécialisées dans l’or ou que de l’or physique ? Un grand merci.