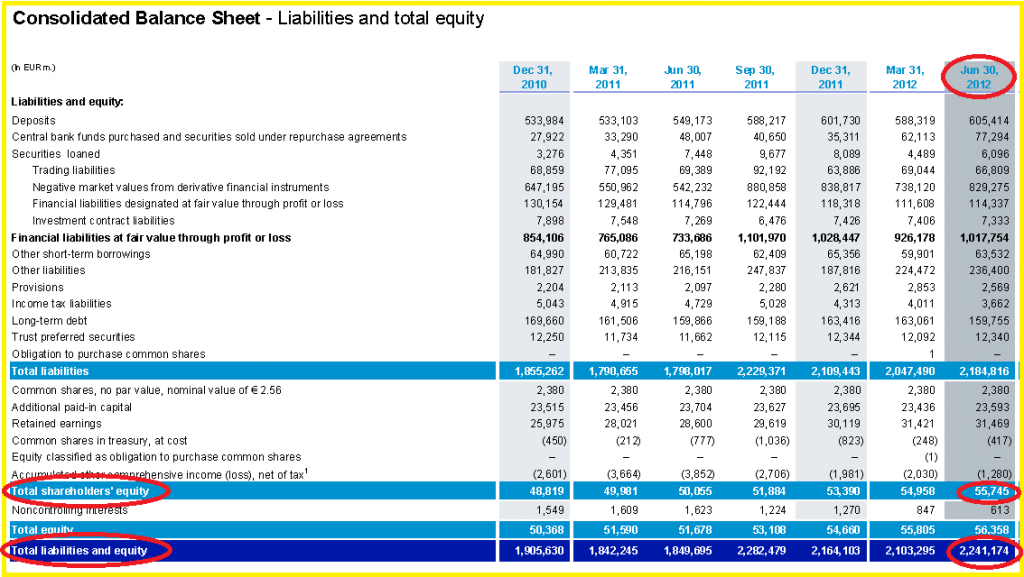

Deutsche Bank est certainement devenue la pire des banques dans le cadre de la liste des 28 banques présentant un risque systémique dans le monde (SIFIs pour Systemically Important Financial Institutions) d’après ses derniers résultats publiés (battant certainement nos péquenots du Crédit Agricole) car le total de ses dettes représente 39,2 fois le montant de ses capitaux propres (c’est le multiple d’endettement, mon µ, leverage en anglais) ce qui correspond à un ratio Tier 1 réel de 2,5 % !

| Deutsche Bank | 2011 Q2 | 2011 Q3 | 2011 Q4 | 2012 Q1 | 2012 Q2 |

|---|---|---|---|---|---|

| Liabilities | 1 799,64 | 2 230,60 | 2 110,71 | 2 048,34 | 2 185,43 |

| Equity | 50,055 | 51,884 | 53,39 | 54,958 | 55,745 |

| Leverage (µ) | 36 | 43 | 39,5 | 37,3 | 39,2 |

| Tier 1 (%) | 2,8 | 2,3 | 2,5 | 2,7 | 2,6 |

Sommes en milliards d’euros.

Il faudrait augmenter les capitaux propres de… 148 milliards d’euros pour que Deutsche Bank respecte les règles prudentielles d’endettement telles qu’elles ont été définies par ce bon vieux Greenspan et la BRI et telles qu’elles sont respectées par les big banks américaines !

La situation s’est dégradée au cours de ce dernier trimestre d’autant plus que les charges de Taunus aux Etats-Unis ne sont pas prises en considération dans ces chiffres.

L’€ crise est aggravée par la situation catastrophique de ses big banks too big to bail qui ne respectent pas les règles prudentielles de bonne gestion.

Les euro-zonards sont inconscients des risques de tsunami bancaire.

Cliquer ici pour lire les derniers résultats trimestriels communiqués par Deutsche Bank.

Que peut faire Draghi à votre avis?

Mais par quel artifice ils arrivent à ne pas intégrer Taunus dans les chiffres ?.. une filiale est une filiale, on la consolide dans la maison mère…. Les champions d’Europe du bidouillage seraient donc allemands !???

Les champions olympiques du bidouillage seraient donc allemands !???

^_^

Indeed.

Et si on ajoutait BPCE et Natixs… y’aurait moyen de faire pire que deutsche bank ou crédit kibricole ?

BPCE : 45 milliards de fonds propres / total du bilan 1138 milliards. Ratio fonds propres : 3.95% / leverage 25,28

Natixis : 20 milliards de fonds propres / total du bilan 507 milliards. Ratio : 3.94% / levarage 25.35.

Cumul : 65 milliards de fonds propres / 1645 milliards. Ratio de 3.95% / leverage de 25.30

Parfaite harmonie. BPCE n’est même pas « pire » en intégrant Natixis, ce qui, en soit, est déjà un exploit !

(chiffres au 31/12, voir leurs bilans respectifs http://www.natixis.com/natixis/upload/docs/application/pdf/2012-03/ddr_natixis_2011_-_vf_-_vdef_-_23_03_2012.pdf & http://www.bpce.fr/communication-financiere/resultats-financiers)

Samedi 28 juillet 2012 :

L’Allemagne s’oppose à l’achat d’obligations souveraines par la BCE.

Le ministre de l’Economie allemand, Philipp Rössler, s’est déclaré opposé à des achats d’obligations souveraines à grande échelle par la Banque centrale européenne (BCE) alors que les intervenants s’attendent justement à ce que la BCE intervienne sur des titres de dette italiens et espagnols. Philipp Rössler, également vice-Chancelier allemand et leader des libéraux du FDP, membres de la coalition au pouvoir, souligne dans un entretien publié samedi par le « Neue Osnabrücker Zeitung » que la BCE doit rester indépendante.

« Préserver la stabilité des prix doit rester le rôle principal de la BCE, pas le financement de la dette des Etats. Acheter des obligations souveraines ne peut être une solution permanente », dit-il. « Nous ne pourrons établir une confiance renouvelée dans la zone euro que si la rigueur budgétaire est strictement maintenue et si les réformes structurelles sont mises en oeuvre. »

http://www.latribune.fr/actualites/economie/international/20120729trib000711478/l-allemagne-s-oppose-a-l-achat-d-obligations-souveraines-par-la-bce.html

Espagne : Schäuble dément les projets d’achats d’obligations par le FESF.

Le ministre allemand des Finances, Wolfgang Schäuble, a démenti tout projet d’achat d’obligations par le Fonds européen de stabilité financière (FESF) dans le cadre d’un nouveau plan d’aide à l’Espagne, dans un entretien à paraître dimanche dans Die Welt am Sonntag.

Il a qualifié de « totalement infondées » les spéculations dans la presse espagnole et française sur une demande de nouvelle aide en faveur de Madrid, qui se traduirait notamment par la participation du FESF aux émissions obligataires de l’Espagne afin que les taux d’emprunts du pays restent contenus.

http://www.lesechos.fr/entreprises-secteurs/finance-marches/actu/afp-00457714-espagne-schauble-dement-les-projets-d-achats-d-obligations-par-le-fesf-348514.php

Hypothèse :

Mario Draghi va manger son chapeau.

Réponse jeudi 2 aout 2012.