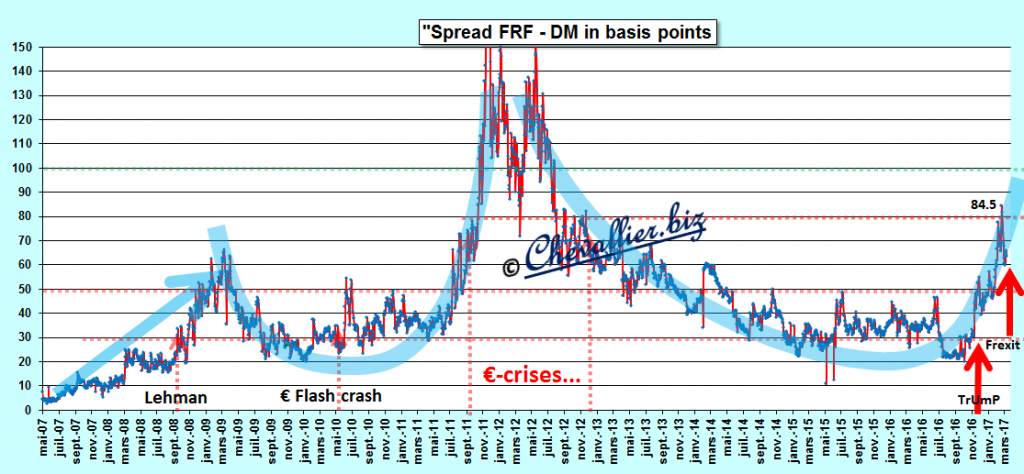

L’écart entre les rendements des mauvais bons à 10 ans du Trésor français et ceux du Bund était faible en 2007 : de l’ordre de 5 points de base.

Il a augmenté par la suite aux alentours de 10 points de base puis bien davantage,

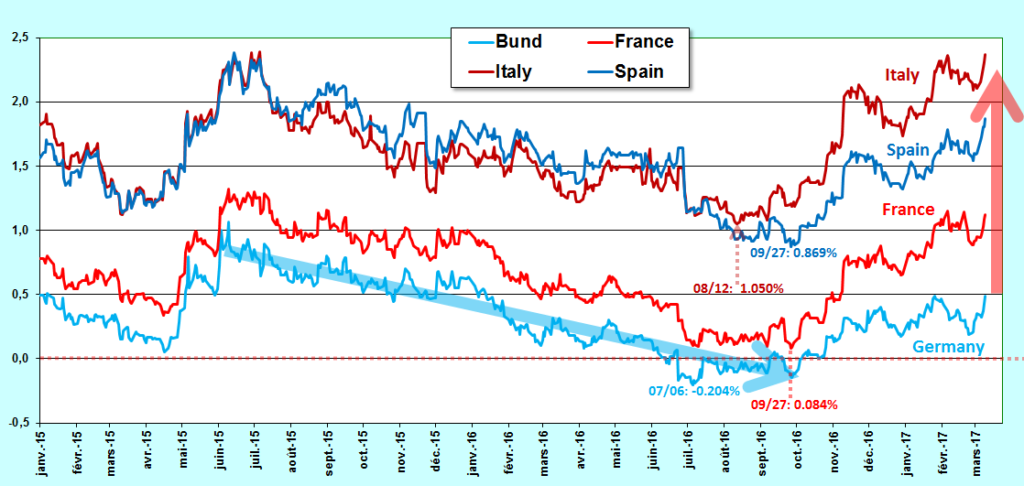

Document 1 :

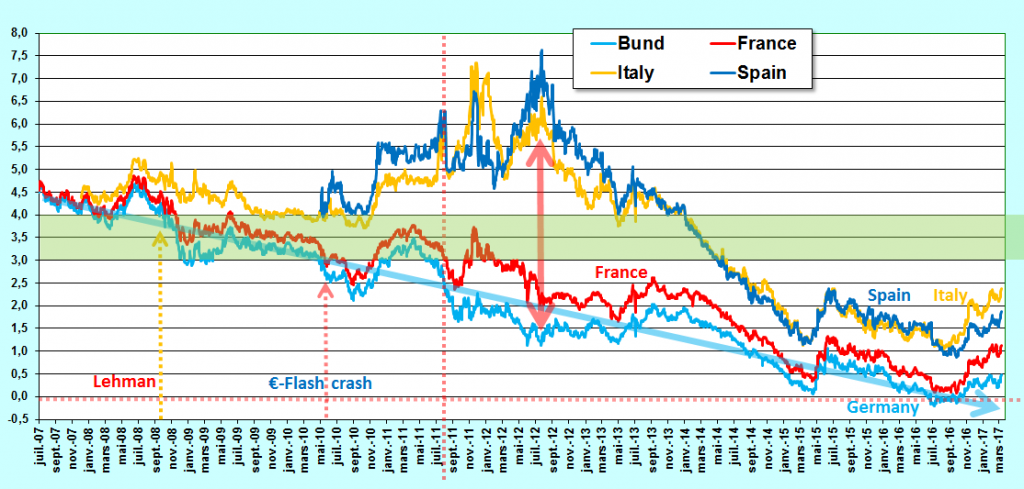

Comme les rendements du Bund étaient alors dans les 4 %…

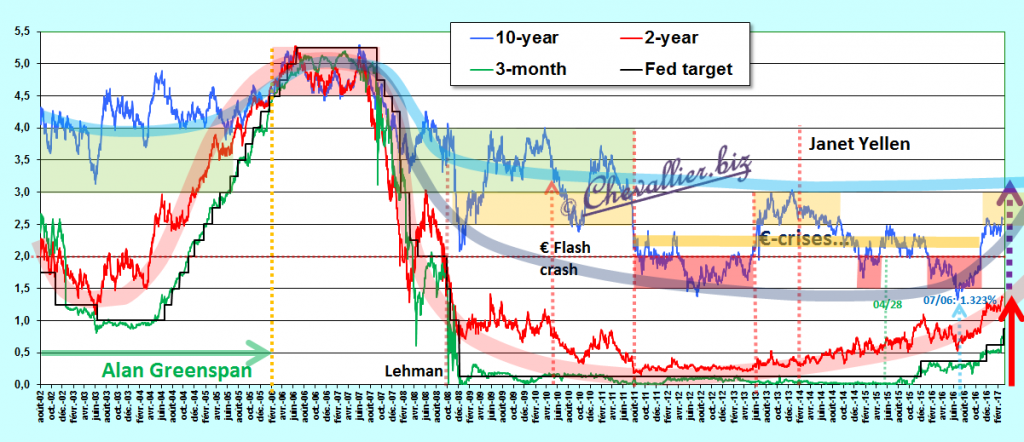

Document 2 :

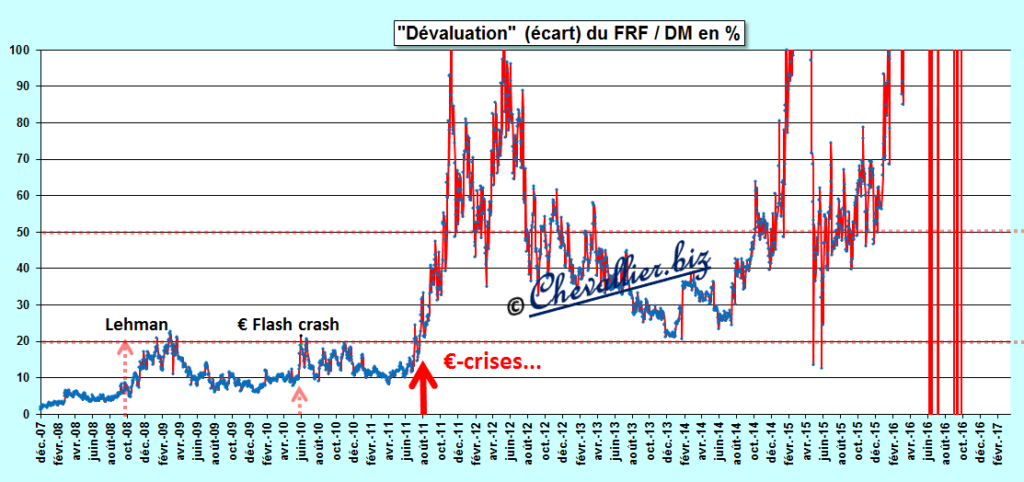

… la dévaluation potentielle du franc français par rapport au Deutsche Mark était alors inférieure à 5 %, ce qui était très faible,

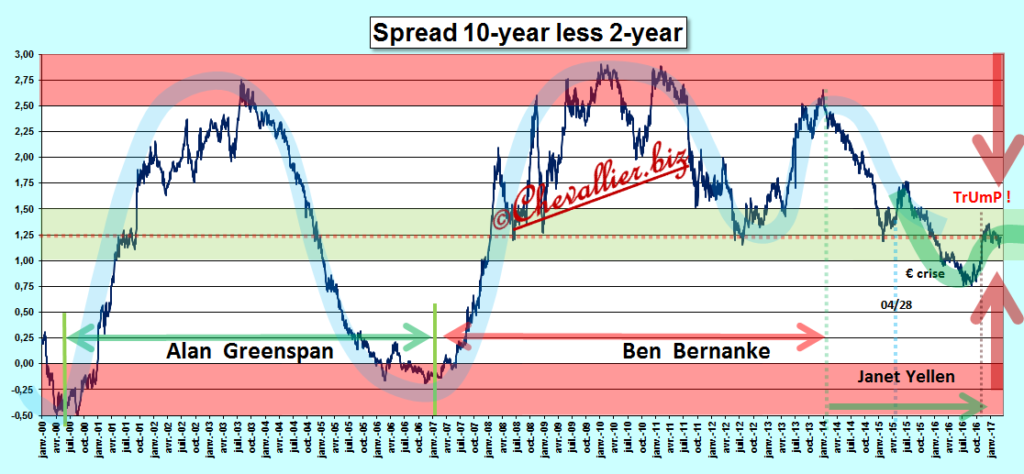

Document 3 :

S’il y avait eu le début du commencement de l’existence d’un soupçon d’intelligence sous le scalp de notre histrion ignare, il aurait fait comme Pompidou : il aurait fait dévaluer le franc en août 2007 (comme je l’avais écrit à cette époque), donc en sortant (par surprise) la France de l’euro-système, ce qui aurait permis aux Français de bénéficier d’une croissance soutenue avec des créations d’emplois, comme pendant les 30 Glorieuses, et il aurait été réélu.

Les écarts entre les rendements des mauvais bons à 10 ans du Trésor français et ceux du Bund ont augmenté d’abord avec les turbulences financières de 2008, puis et surtout lors de l’€-crise qui s’est exacerbée à partir de l’été 2011, et à nouveau récemment après l’élection du Donald puis à cause des craintes d’un Frexit, du moins d’après la propagande de la nomenklatura (cf. document 1).

Pendant l’accentuation de l’€-crise, les capitaux se sont réfugiés préférentiellement sur les bons du Trésor teuton car, en cas d’€clatement, c’est-à-dire de Deutschexit, les titulaires de ces zeuros auront en contrepartie de bons Deutsche Marks et non pas de mauvais francs français fortement dévalués.

Quid de cette dévaluation du franc français par rapport au Deutsche Mark ?

L’écart (entre les rendements du 10 ans français et ceux du Bund) de 30 à 50 points de base était significatif d’une dévaluation potentielle (du franc français par rapport au Deutsche Mark) de 10 à 15 % environ tant que les rendements du Bund étaient normaux, c’est-à-dire au-dessus de la barre critique des 3 %, donc jusqu’en août 2011, cf. document 2.

Par la suite, avec le plongeon des rendements du Bund vers zéro, tout est devenu hors normes : la zone euro est devenue un foutoir ingérable pour reprendre l’expression du Donald avec des taux négatifs, ce qui était impensable, inconcevable, inimaginable auparavant comme l’a dit Jean-Claude Le Tricheur.

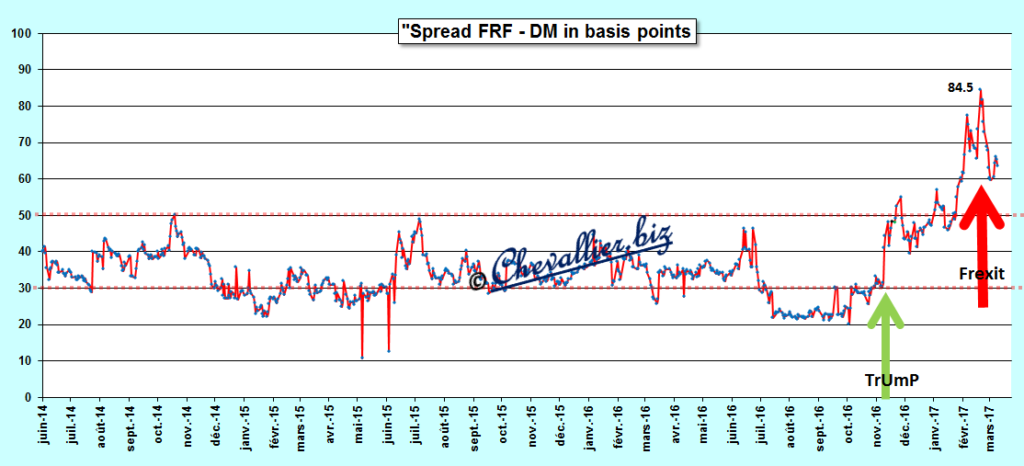

Comme l’écart (entre les rendements du 10 ans français et ceux du Bund) est monté récemment jusqu’à 80 points de base, la dévaluation potentielle (du franc français par rapport au Deutsche Mark) peut être de l’ordre de 25 à 30 % si l’on prend en considération un rendement normal du Bund de l’ordre de 3 %, donc sans l’effet de refuge sur ce titre,

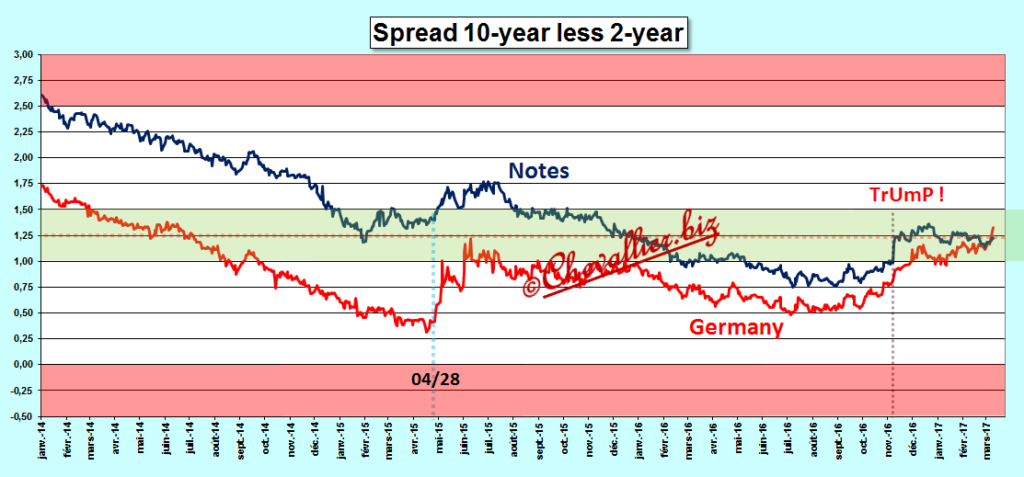

Document 4 :

Ces analyses préliminaires prennent de l’importance à partir du moment où il apparait un mouvement bizarre de hausse homogène et échelonnée des rendements des bons à 10 ans des Trésors de l’Allemagne, de la France, de l’Espagne et de l’Italie depuis l’été dernier, 2016,

Document 5 :

Bizarre, bizarre, comme c’est étrange !

Une telle configuration ne s’est jamais produite depuis 2007 (cf. document 2).

Ces grands écarts ne sont donc pas dus à un risque de Frexit provenant d’une improbable élection de la Marine nationale comme le rapporte la propagande de la nomenklatura.

En effet, il y a des tensions [dans la zone euro] comme le Mariole de la BCE a été obligé de l’avouer (d’après une dépêche du 9 mars de l’AFP).

D’après une dépêche Reuters du 7 mars, des institutions étrangères ont placé des montants record de liquidités auprès de la banque centrale allemande, montrent des données publiées mardi [7 mars] qui laissent penser qu’elles sont à la recherche d’un refuge pour leurs euros dans un contexte de regain des incertitudes sur l’avenir de la monnaie unique européenne.

Le scepticisme croissant à l’égard de la construction européenne et dans une moindre mesure de l’euro avant des élections déterminantes aux Pays-Bas puis en France et les difficultés persistantes du système bancaire italien ont ravivé les craintes d’un éclatement de la zone euro.

Les gouvernements et les banques centrales de pays n’appartenant pas à la zone euro, et même des organisations internationales, semblent de plus en plus partager ces inquiétudes préférant déposer leurs euros à la Bundesbank, considérée comme le meilleur refuge au sein de la zone euro grâce à la solidité des finances publiques et de l’économie allemandes.

Le passif de la Bundesbank vis-à-vis de déposants situés en dehors de la zone euro est passé de 16 milliards d’euros en janvier 2016 à 94 milliards d’euros au 2 février 2017.

Comme je l’ai relevé précédemment, le Donald n’accepte pas que des pays tels l’Allemagne (et la Chine) pénalisent les entreprises américaines en abusant de monnaies dévaluées par rapport au dollar (US$).

Comme Angela a répondu qu’elle ne pouvait rien faire quant à la parité de l’euro par rapport au dollar, il ne reste qu’une solution : mettre fin à cette monnaie unique contre nature qu’est l’euro, ce qui fera remonter le Deutsche Mark par rapport au dollar, rétablissant ainsi les conditions d’un commerce international équitable.

Ainsi, plus de Grexit ni de Frexit ni de Deuteschexit, etc., mais : plus d’euro !

Retour aux monnaies nationales. C’est simple et clair.

Cette solution est maintenant possible et (relativement) peu douloureuse car la croissance de l’économie américaine est bien repartie (à son potentiel optimal sans inflation) sur de bons fondamentaux comme l’attestent les rendements des bons du Trésor qui reviennent dans les normes…

Document 6 :

… et même en brisant les cycles qui étaient initiés précédemment par la Fed,

Document 7 :

L’écart entre les rendements du Bund et ceux du Schatz vient de dépasser cette semaine celui des Notes (à 10 ans et à 2 ans), ce qui signifie que la sous-évaluation du Deutsche Mark stimule encore davantage la croissance allemande au détriment des entreprises américaines, ce qui est un argument supplémentaire en faveur du Donald pour qu’Angela accepte ce qui était inenvisageable, à savoir un €clatement, avec la fin généralisée de l’euro,

Document 8 :

Après les discussions avec Mike Pence, Angela va pouvoir en aborder ces problèmes cette semaine directement avec le Donald lui-même.

Comme dans le cadre du système de Bretton Woods, les projets de dévaluation doivent évidemment être tenus secrets (et démentis !) avant de prendre ces décisions qui sont pourtant objectivement attendues par les bons spéculateurs.

Deux fenêtres se présentent : d’abord, celle de la mi-août qui est la meilleure période pour prendre des décisions de cette importance (cf. la dévaluation Pompidou du 8 août 1969, l’arrêt de la libre convertibilité du dollar en or du 15 août 1971) et une autre plus proche : le weekend élargi de Pâques prochain.

Objectivement, c’est-à-dire dans une logique purement économique, le Donald devrait obliger Angela à mettre fin à l’euro-système et elle devrait accepter de le faire, dans son intérêt et dans celui de l’Allemagne et de l’Europe.

Cette décision sera-t-elle prise ?

Seuls ces décideurs peuvent y répondre.

Dans le cas où une telle décision ne serait pas prise, le foutoir dans la zone euro continuera, ce qui signifie que la croissance y restera inférieure à son potentiel optimal, avec encore et toujours beaucoup trop de chômeurs, surtout dans les cochons de pays du Club Med, et avec un désordre croissant, ce qui constituera un volant d’inertie pour la croissance américaine, avec donc des effets positifs non négligeables (la Fed pourra ne pas augmenter son taux de base trop haut).

J’aime.

Ya pas de bouton !

citez moi un discours qui prône la sortie de ‘euro parmi les prétendants au trône! avec la contribution des médias, comment voulez vous que vos dires se réalisent ? Alors reste Angela; je parie pour le foutoir !

Upr.fr

En progrès fulgurant : 0,5 % !!!

42 millions d’électeurs.

Va y avoir 30% d’abstention.

Va y avoir 30% de blanc/nul.

On aura un gros 20 millions de votes exrimés, puisqu’on se fout des votes blancs.

0,5% des votes exprimés, ça fait 100.000.

Mine de rien, ça nous fait une ville moyenne acquise à l’UPR.

41 Montreuil Île-de-France 103 520

42 Roubaix Nord-Pas-de-Calais 94 536

43 Tourcoing Nord-Pas-de-Calais 92 707

44 Dunkerque Nord-Pas-de-Calais 90 995

source : https://lespoir.jimdo.com/2015/03/05/classement-des-plus-grandes-villes-de-france-source-insee/

Les sondages ne sont jamais orientés et sont toujours représentatifs de la réalité… c’est bien connu !

Ou trouver le bouton pour faire sauter l’euro?

Motiver les acteurs?

Menacer?

Menaces de Trump?

Menaces du dollar? Yes…..dévaluation du dollar….et les teutons sont morts…..Angela fout le camp dans ta campagne grosse imbécile.

Tout le monde est d »accord : Foot-ou-art à gogo, il faut faire durer l’agonie, c’est €fédérateur et puis il faut attendre la fin de tous les €zélections, d’abord et même après l’ €xit comme pour le Brexit.

L’€ remonte face au dollar, les €cochons vont proliférer un peu plus. Le pétrole baisse sauf à la €pompe. Le pouvoir d’€nuisance est en marche et avec les €banksters, les découverts rapportent un max. Isnogood hollandouille est toujours là…

Trumpoling au programme cette semaine.

Quelque chose m’échappe pourtant…qu’est ce qui oblige les institutions étrangères à placer leurs liquidités en Allemagne, plutôt que de les sortir carrément de l’UE pour un autre continent ?

Autant pour les institutions européennes je comprends, autant la je vois pas vraiment pourquoi ils s’embêtent…sauf si l’€ mark serait suffisamment fort pour ne pas perdre face à l’USD par exemple…

De manière générale, les institutions financières ont des mandats de gestion qui leur impose un panier de devises pour x% de leurs avoirs.

Les poches de liquidités court-terme sont investies en bon du Trésor qui sont habituellement très liquides.

Certains préfèrent même opter pour des liquidités en € allemands ou en francs suisses, moyennant un rendement négatif, en ayant malgré tout la certitude que leurs actifs sont (et resteront) liquides et attractifs.

Le plus important est la circulation, à savoir qu’en position « vendeur » ils trouveront toujours un « acheteur » en face.

Et en cas de Grösse Katastrofen, je peux vous assurer qu’il est préférable de disposer de x% de ses liquidités en € teutons ou en francs suisses qu’en € italiens ou françois…. 🙂

Ah ok, je ne savais pas qu’ils étaient obligés de détenir un pourcentage d’€.

Vu comme ça, tout s’explique ! 😉

On est d’accord que pour eux il vaut mieux aller chez les germaniques. Pour nous c’est plus simple.

Il ne faut juste pas se faire berner par les pubs incéssantes qui ventent l’assurance vie…

Ce serait intéressant de voir comment la presse va narrer ça au public. Après qu’on ait mangé matin midi et soir du « je suis charlie », « on est plus forts quand on est tous unis », et autres conneries de ce genre.

L’industrie allemande a pu encaisser 13 réévaluations du Deutsche Mark !

D’autant que les produits allemands n’ont pas d’Ersatz pour beaucoup d’entre eux.

Tout va très bien, madame la marquise, en GrHollland

http://www.businessbourse.com/2017/03/09/france-enregistre-janvier-pire-deficit-commercial-de-temps/

La rencontre Trump-Merkel annulée, la fed relève d’un quart de point son taux et prévoit de le remonter encore 3 fois cette année. L’addition était déjà salée en EU, avec un peu de piment en plus, les bouffés de chaleur pour les €zonards vont faire monter la température.

La campagne pestilentielle commence vraiment après-demain, et l’€xit l’année prochaine si possible et à tout prix.

Pas annulée la rencontre de Trump-Merkel, seulement reportée à vendredi, je crois, cela à cause du temps !

https://www.whitehouse.gov/the-press-office/2017/03/17/remarks-president-trump-roundtable-discussion-vocational-training-us-and

Je remonte le taux et je dévalue……dégâts en €.

Bilderberg , G20 , Angela à Moscou et washington , FED , BCE , réunions pour changer l’Europe…..ça fait beaucoup cette semaine……nouveau bretton wood ?

Angela a pris ses ordres à washington….sur on va avoir un nouveau systeme sinon monétaire au moins européen.

Angela a essuyé un affront dans le Bureau Ovale…

Donald n’est pas content. Les 2% de PIB de dépense militaire c’est maintenant pas dans 4 ans 🙂

Bon, on dirait que cette administration veut recadrer la puissance hegemonique allemande. Peut être que quelqu’un va peser fort pour libérer les peuples de la zone euro. Stay tuned.

Bisous a tous

Xoxo

DrStef

Oui, je vais y revenir…

http://www.bvoltaire.fr/andrearchimbaud/merkel-a-washington-fin-de-regne,319553

« Trump, impavide et superbement isolé au sein d’un Washington qui veut sa mort, était aux commandes, martelant ses thèmes sur le commerce à la loyale, le bilatéralisme, la réindustrialisation du pays… et sur l’immigration, présentée comme un défi de sécurité nationale, à gérer comme un privilège régalien et non un droit. »

« En attendant, Donald a rappelé à Angela qu’elle doit mettre au pot de l’OTAN 2 % de son produit intérieur brut (elle est loin derrière, avec 1,2 %) et que tous les arriérés de tous les Européens sont dus maintenant, avant de déclencher l’article 5 du traité. Très énervant, cet harpagon souverainiste… »

Trump vu industrialisé l’Amérique pourquoi faire avec les bon chiffres de l’emplois US de seulement 4,7 pc, alors que dans un article paru dans le figaro le 31 janvier 2017 disait bonne nouvelle le chômage en Allemagne a baisser à 5,9 pc, encore un exemple des tout ses bonimenteur qui falsifié les chiffres à l’exception de Trump que durant compagne électorale avait eu le courage de dire que les vrais chiffres du chômage US était proche des 20 pc, doux sa volonté de répatrier des millions d’emplois vers les USA

La quadrature du cercle du moment : faire éclater la zone € va peut-être flinguer la compétitivité allemande à l’export….. mais pour reprendre un exemple que le Donald aime bien, celui des voitures, les Teutons ont déjà moultes usines outre-Atlantique…. les salaires sont libellés en $, les ventes sont libellées en $ et les taxes locales sont payées en monnaie…. locale.

Faire éclater la zone € permettra surtout de distancier les brebis galeuses sud-européennes. L’Europe du Nord s’en sortira sans problème.

Le « diviser pour mieux régner » est trop flagrant et déjà acté par l’Europe du Nord qui n’attend qu’un signal de l’Allemagne pour se barrer (Finlande, Autriche, Pays-Bas, etc….).

Donald veut créer le désordre en €-zone, il va y arriver… chez ceux qui ne veulent rien voir venir !