En cette fin de semaine (finissant le 4 décembre), les marchés ont parfaitement confirmé mes analyses : les capitaux sont massivement sortis de la vieille Europe, dont les fondamentaux sont mauvais, pour se porter aux Etats-Unis où ils sont bons avec une croissance proche de son potentiel optimal sans inflation mais avec des goulets d’étranglement sur l’emploi, ce qui alimente la spéculation gagnante…

En effet, les bourses de la vieille Europe ont plongé plus ou moins fortement (actions et obligations) alors que celles des Etats-Unis ont rebondi vers leurs plus hauts historiques.

Ainsi, les rendements du Schatz ont plongé à leur plus bas historique le 2 décembre (- 0,452 %), juste avant la publication de la décision des Marioles de la BCE de ne pas augmenter leurs rachats de titres pour remonter vigoureusement juste après l’annonce de cette décision qui a surpris les marchés !

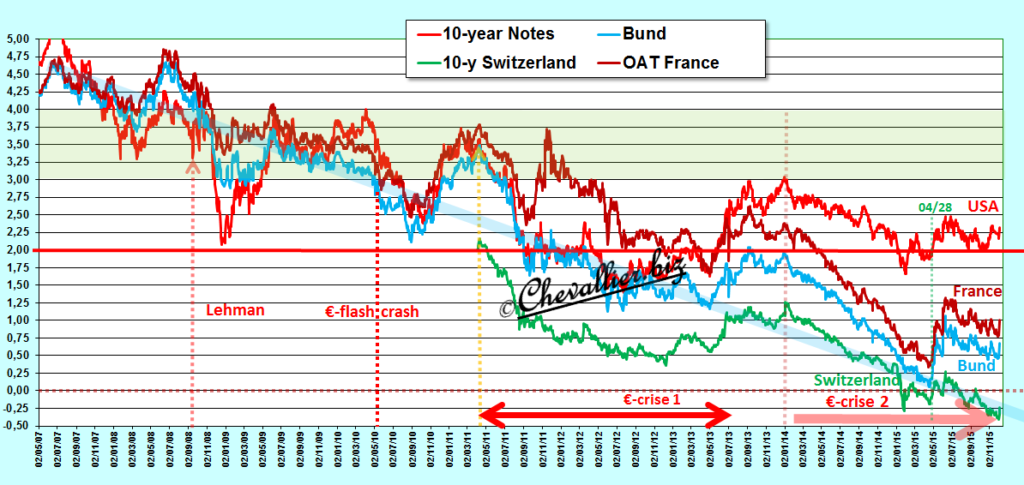

Document 1 :

Ordinairement, une hausse des rendements des bons des Trésors (correspondant à une baisse des prix des contrats signifiant que les investisseurs sortent de ce type de placement refuge) s’accompagne d’une hausse des actions, ce qui n’a pas été le cas car les capitaux sont sortis de la zone euro pourrie pour s’investir aux Etats-Unis où les perspectives sont bonnes.

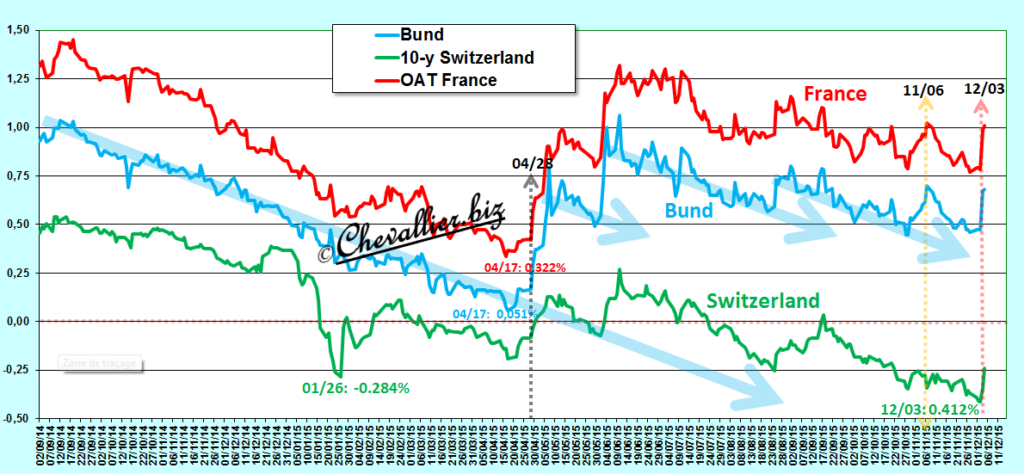

Il en a été de même avec les rendements des bons à 10 ans du Trésor helvète qui ont battu leur plus bas record historique le 3 décembre à – 0,412 % pour remonter enduite aux mêmes heures que les variations du Schatz,

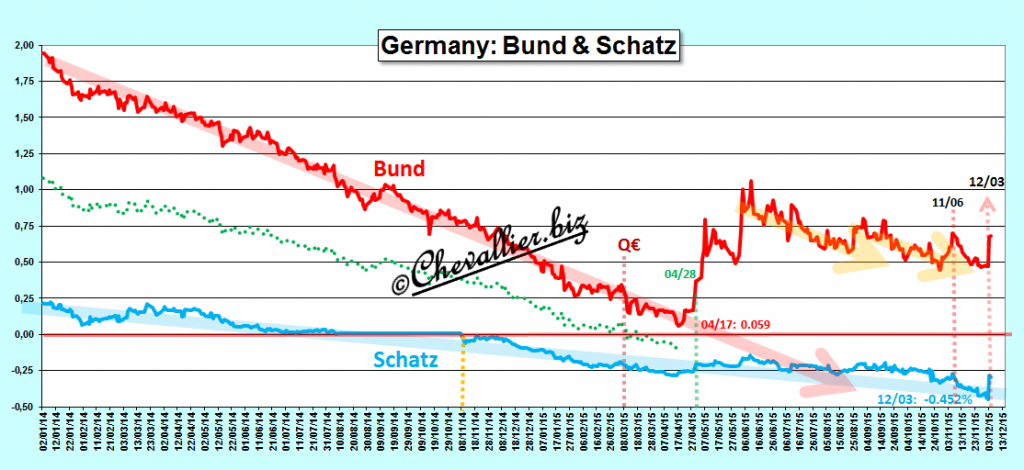

Document 2 :

Ces mouvements désordonnés de capitaux les 3 et 4 décembre montrent clairement que les marchés, c’est-à-dire les mauvais investisseurs panurgistes n’ont toujours rien compris aux fondamentaux du monétarisme…

Ainsi par exemple, les marchés sont toujours convaincus que la politique monétaire menée par les Marioles de la BCE est proactive, c’est-à-dire qu’elle donne des effets positifs, en abaissant les taux de base et en rachetant pour des centaines de milliards d’euros des titres dont des bons de Trésors.

En réalité cette politique monétaire de la BCE ne produit aucun effet positif : d’une part, les rachats de titres n’ont aucun effet d’entrainement sur l’économie réelle (car les banques qui les vendent déposent en retour leurs disponibilités excédentaires à la BCE) et d’autre part, en abaissant encore les taux de base qui étaient déjà à des niveaux négatifs, les Marioles de la BCE ne font qu’accentuer les difficultés des banques (car elles peuvent difficilement dégager des bénéfices en prêtant à des niveaux très bas).

Des taux négatifs étaient inimaginables, inconcevables. C’est une très grave erreur que de poursuivre une telle politique monétaire comme je l’ai écrit à maintes reprises, ce qui est aussi l’avis de Claudio Borio (chef du département monétaire et économique de la BRI) qui vient de déclarer que « Les limites de l’impensable » ont été franchies, « Le calme qui règne actuellement est fragile » a-t-il ajouté.

Pire encore : une telle politique monétaire montre (ou avoue) que la zone euro reste engluée dans une crise larvée avec un taux de chômage très élevé, surtout dans ces cochons de pays du Club Med sans que la BCE puisse y faire repartir la croissance, en particulier à cause de l’hypertrophie de la masse monétaire qui est irrattrapable.

Comme c’était prévisible, après la fourniture de centaines de milliards d’euros à des banques de la zone, et depuis le début du Q€ en mars 2015, cette politique monétaire n’a eu aucun effet positif observable : les banques ne prêtent pas davantage aux entreprises ni aux particuliers qui n’investissent pas quand les perspectives sont mauvaises même si les taux sont faibles.

Au contraire, avant les turbulences financières, les entreprises et les particuliers n’hésitaient pas à investir en s’endettant, même avec des taux élevés parce que l’avenir s’annonçait radieux.

Conclusion 1 : les analyses monétaristes permettent donc d’anticiper la réalité à venir et d’alimenter la spéculation gagnante…

En effet, ce qui s’est passé en deux jours n’est qu’une manifestation des tendances lourdes et longues qui montrent que depuis le mois de juillet 2007 les bons spéculateurs anticipent ces difficultés dans la zone euro : les rendements du Bund sont clairement sur une tendance baissière, miraculeusement sauvés des eaux par la confirmation le 28 avril 2015 d’une hausse des taux de la Fed du fait du rétablissement d’une croissance proche de son potentiel optimal aux Etats-Unis,

Document 3 :

L’évolution des rendements des bons du Trésor allemand les 3 et 4 décembre montre même clairement que les Marioles accentuent en fait les difficultés et les craintes dans la zone (face à un avenir inconnu) en maintenant des taux anormalement bas,

Document 4 :

Les petits Suisses sont une fois de plus totalement dépendants de la zone euro sans y avoir adhéré !

Document 5 :

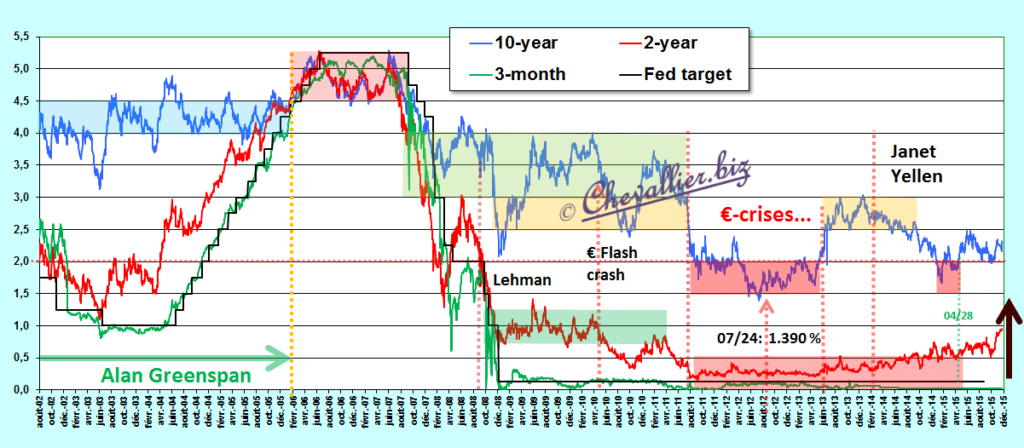

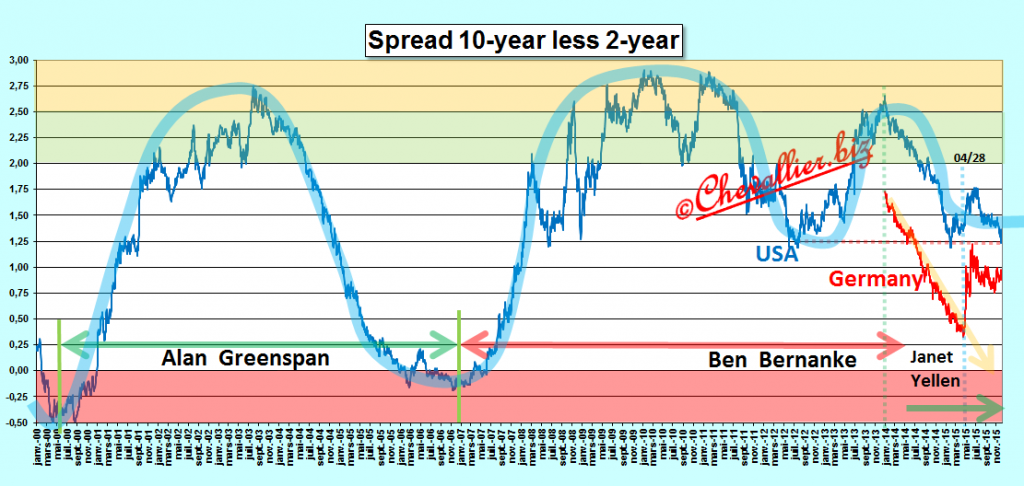

Les rendements des Notes à 2 ans et à 10 ans sont positionnés en attente d’une hausse des taux de base de la Fed et du marasme européen…

Document 6 :

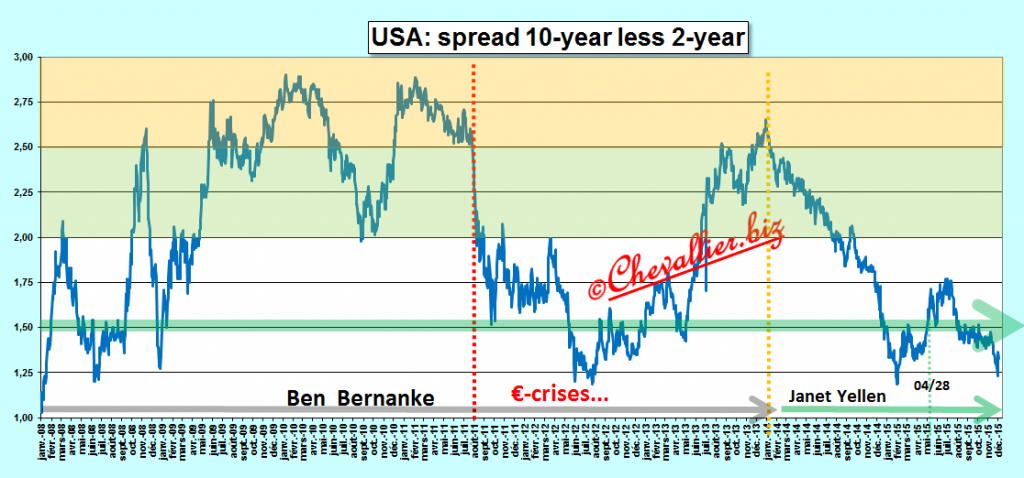

… ce qui est confirmé par leur écart,

Document 7 :

Comme je l’ai écrit maintes fois, l’hypertrophie de la masse monétaire dans la zone euro y provoque cette absence de croissance (ou plutôt la continuation d’une crise larvée) qui a le gros avantage de brider la croissance américaine en cassant les cycles qui la perturbaient auparavant,

Document 8 :

Conclusion 2 : les idiots a priori inutiles peuvent miraculeusement devenir utiles.

Pourtant Mario Draghi est un ancien de la goldman sachs, il devrai connaitre la culture monétarisme américaine

Les gens de GS comme le Mariole n’ont aucune culture monétariste

portant la GS respecte assez bien les règles de leverage de se bon vieux Greenspan donc je pensais que une fois sortie de cette école que la culture monétariste étais bonne et que monsieur DRAGHI en fessait partie

La baisse des taux européens ne fait elle pas la fortune des détenteurs d’obligations?Et s’il y a hausse des taux aux US,comment va évoluer le montant de leur dette?

Beaucoup des bonds sont déténus par des assureurs et des banques qui doivent aussi délivrer du rendement à leurs clients, au début vous revendez vos obligations et effectuez une plus-value mais à long-terme d’ici quelques années, tout le système sera en faillite.

Les fonds de pension, assureurs des pays du Nord sont affolés et voient venir une faillite après 2020.

Mais Mme Merkel est prête à sacrifier l’épargne de ses citoyens et de celle de toute la zone € pour leur idole.

Oui, tout ça est très inquiétant !

L’alternative est la faillite immédiate des Etats donc du secteur financier dans la foulée. Le fond du problème est que cela fait maintenant 7 ans que des taux bas nous permettent de gagner du temps. Mais en France, rien ou presque n’a été fait pour assainir les finances publics et les bilans des banques. Il est donc toujours impossible de remonter les taux et de mettre fin aux plan d’aides … C’est de l’inconscience et de l’incompétence pure et dure. Et notre nomenklatura qui continue à prospérer encore plus fort dans ce système compte bien le faire durer éternellement au frais des autres citoyens.

Bonjour monsieur CHEVALLIER

Ce que je ne comprends pas, c’est que le cours de l’€ ne s’effondre pas vs le dollar. C’est même plutôt le contraire qui s’est produit après l’intervention de Super-Mario

« Le calme qui règne actuellement est fragile »

Si je peux me permettre,

Vous anticipez que l’€ va baisser parce que M. Draghi va injecter un peu plus de monnaie. Mais le méchant M. Weidmann rouspète ce qui fait que M. Draghi n’augmente pas les doses.

En « bon » spéculateur, vous vendiez vos € contre 1.06 $ en anticipant que ce sera le prix de marché après injection de doses.

Oui mais voilà, l’€ est plus rare qu’anticipé, son cours remonte.

L’€ s’est déjà « effondré », on était à 1.4$ pour un €.

Pour ce qui est de la suite de l’appréciation du dollar. Si la Fed remonte les taux et que le rendement des Bons du Trésor US montent fortement, les gens fuiront le reste du monde pour aller acheter du dollar afin d’avoir des rendements plus élevés que les taux négatifs en zone € et en Suisse mais pire encore, une grande partie du monde s’est endetté en dollar quand les taux étaient bas pour s’investir en zone € et dans le monde émergent, et donc si le dollar monte par rapport à l’€, les emprunteurs doivent vendre leurs € pour rembourser le dollar mais cela fait augmenter le cours du dollar par rapport à l’€, ce qui oblige les gens à se dépêcher entraînant un cercle auto-entretenu.

C’est ce qui s’est passé au début des années 80 (Mandat Volcker).

Le dollar qui cotait entre 4 et 5 Franc français en valait 10 quelques années plus tard.

Le calme avant la tempête ?

A Muller……mais bien sûr c’est exactement ce que cherchent les dirigeants……que les assvie soient absorbées par la dette d’état,à votre mort ou avant, puisqu’il y a encore 3 ans il y avait correspondance.

La dette d’état n’a pu se faire parce qu’il y avait l’assurance mort .

C’était au départ de sa création.

j’avais fait un petit pronostic ici sur se blog début 2015 et je voyais une remonter des taux us entre 0,25 et 0,50 de point de base pour les usa pour la fin 2015, mais après pour l’année 2016 je ne voyais pas comme les usa allais faire pour remonter leur taux à plus 0,50 pc, je m’explique que fois que votre dette dépasse le PIB il faut des croissances très forte pour pouvoir rembourser sa dette (une dette il y à aussi des intérêt à rembourser aussi) et pouvoir aussi remonter ses taux un même temps se n’est pas du domaine du possible avec seulement deux pc de croissance que les usa vont pouvoir arrivée au alors je ne comprends plus rien alors en pourra me dire que je fait partie ses idiots inutiles

Il n’y a aucune relation de cause à effet entre les taux de croissance et le niveau des dettes publiques