L’effondrement de la zone euro est inévitable pour tout bon monétariste. La seule inconnue en est la date.

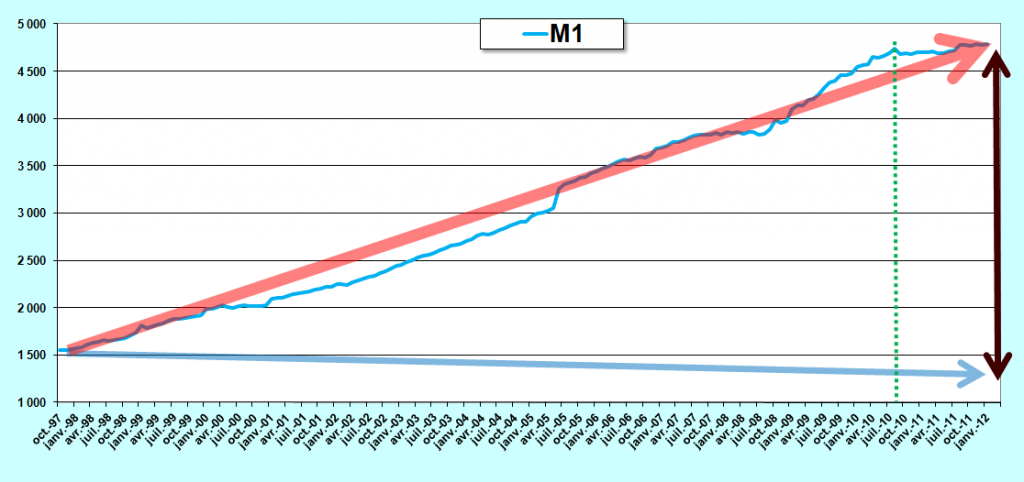

En effet, les Euro-zonards de ces cochons de pays du Club Med (dont la France) qui ont cru faire une bonne affaire en pompant les devises des Allemands, ont accumulé une masse considérable d’argent dans leurs portefeuilles et sur leurs comptes bancaires, ce qui correspond à l’agrégat M1 qui se montait à 4 784 milliards d’euros fin janvier contre 2 229 milliards de dollars aux Etats-Unis,

Document 1 :

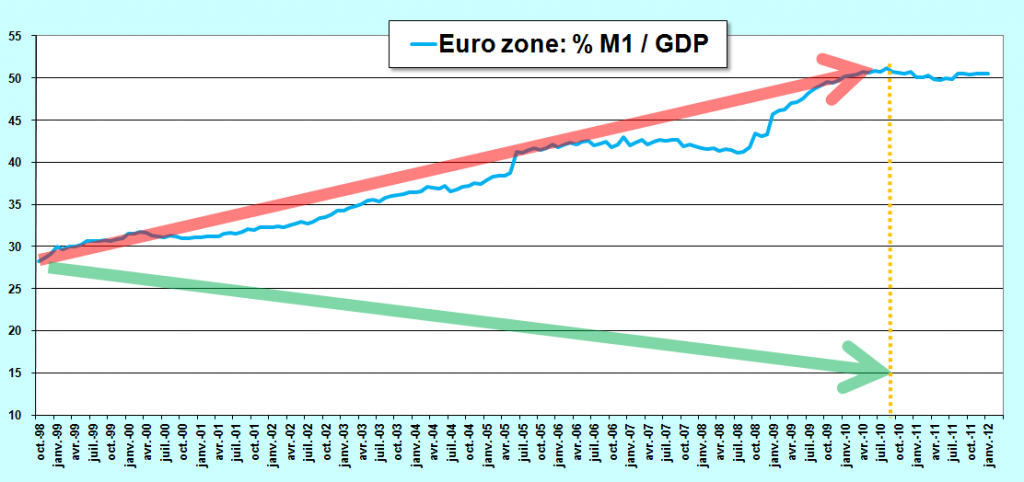

Par rapport à la part de M1 dans le PIB aux Etats-Unis, un peu moins de 15 %, il y a donc au moins 3 000 milliards d’euros en trop dans la zone euro,

Document 2 :

C’est de l’argent non gagné par les Euro-zonards du Club Med qui aurait dû rester dans des comptes d’Allemands. Ces transferts ont été effectués petit à petit par l’intermédiaire de l’euro-système.

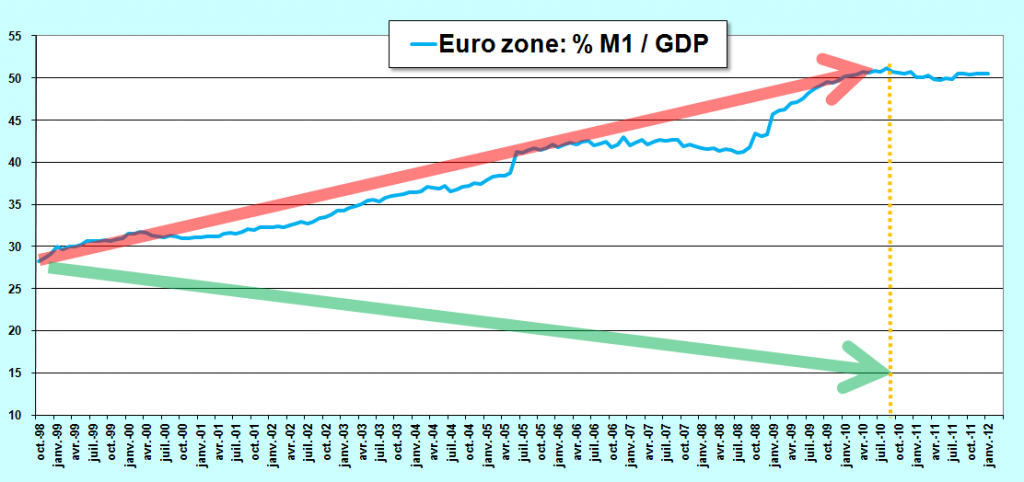

Les Euro-zonards ont finalement conscience qu’il va leur arriver un grand malheur car ils augmentent toujours leur épargne de précaution en pareilles circonstances comme le montre l’augmentation de l’agrégat M2-M1 avant les turbulences financières et depuis le début 2010, avec un pic de hausse de 45 milliards en janvier,

Document 3 :

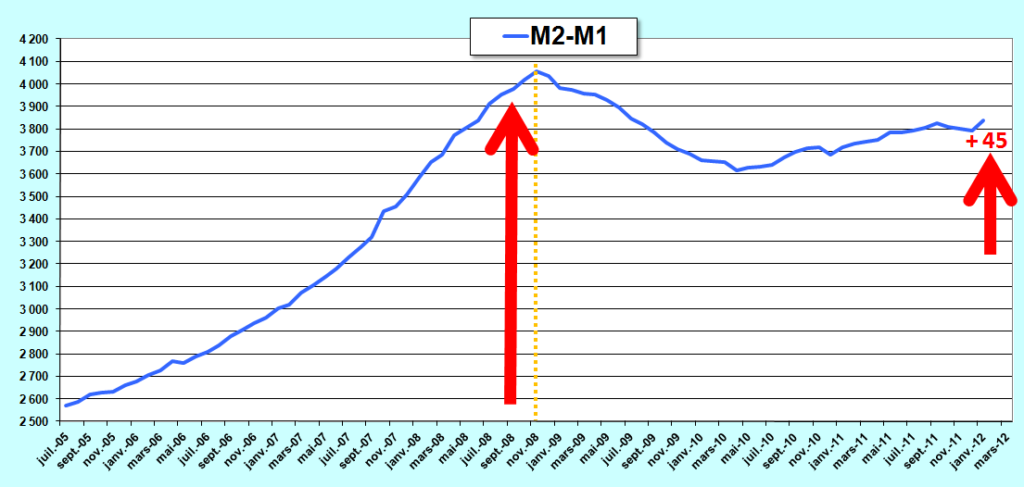

A l’inverse, la trésorerie des entreprises, correspondant à l’agrégat M3-M2 a baissé de 105 milliards d’euros, manifestement à cause de la détérioration de celle des banques, depuis un plus haut fin septembre 2011,

Document 4 :

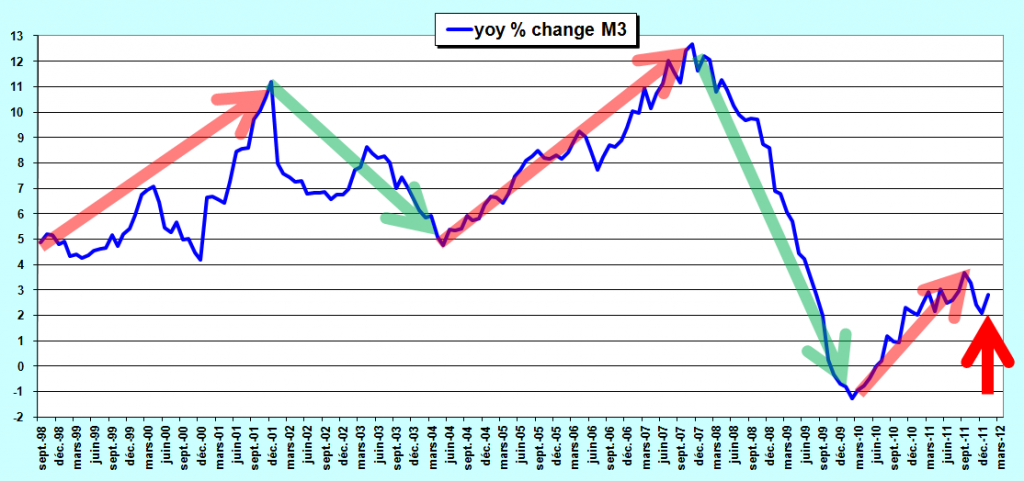

Globalement, M3 continue à augmenter d’une année sur l’autre de 2,8 % ce qui signifie que le taux de croissance du PIB réel va baisser dans l’avenir proche,

Document 5 :

Tout est simple… mais ça se compliquera à cause des big banks too big to bail européennes qui ne respectent pas les règles prudentielles d’endettement, ce qui constitue un cocktail explosif lorsque la Grèce sortira plus ou moins volontairement de la zone, ce qu’envisage publiquement le ministre allemand de l’intérieur, cliquer ici pour lire l’article du Spiegel rapportant ses déclarations.

Cliquer ici pour lire mon article précédent sur ce thème.

Je suis bien en phase avec vous mais il est très difficile de faire un pronostic sur l’évolution des taux réels dans les années à venir. Finalement, on est en face de deux scénarios diamétralement opposés d’un point de vue monétaire et il me semble difficile aujourd’hui d’anticiper comment cela peut-il évoluer.

Comment pensez-vous que les taux réels peuvent évoluer dans les années à venir en zone euro ?

Bonjour,

J’essaie de comprendre vos explications. Si j’ai bien suivi, les eurozonards des PIGS ont un pouvoir d’achat hérité de social-clientélisme de redistribution. Cela leur permet de consommer des produits allemands car ceux ci sont moins chers grâce à la compétititvité allemande. Cela crée des excédents en Allemagne et des déficits de balance commerciale en europe du sud.

Depuis la crise, les européens du sud épargnent des euros sur leurs livrets ce qui déstabilise les masses monétaires. C’est donc cette masse qu’il faut dégonfler. Pourquoi ne pas inciter les particuliers d’europe du sud à financer des entreprises via une banque publique ? Cela dégonflerait M1

On pourrait par exemple baisser le livret A fortement et créer des livrets dans une banque publique avec des taux plus élevés? Quels sont les risques? les banques privées le supporterait pas.

Les livrets réglementés ne servent pas au final à financer l’économie réelle de façon efficace. C’est un moyen des gouvernements de détourner l’épargne privé pour la gérer de la même façon que l’argent public. Le livret A est un bon exemple. Il sert en partie à financer du logement social à perte, ce qui distord au passage le marché immobilier et pousse la bulle en cours et le reste part vers de la dette souveraine française …. Tout cet argent ne sert donc plus l’économie productrice de façon efficace. Tout cela est bien entendu soumis au bon vouloir du gouvernement qui peut légiférer à volonté du jour au lendemain sur le sujet que ce soit les taux, les plafonds ou l’utilisation. A noter qu’au passage, cette main mise de l’Etat sur l’épargne des français est payée au prix fort par une niche fiscal discrète. Comme cela finit dans sa poche, personne ne la remet en cause celle-là bien au contraire … Idem pour les autres livrets et autres banques publics d’investissement. Au final, elles se retrouvent téléguidées par le pouvoir, à financer l’Etat, les collectivités locales, les amis du pouvoir ou les dernières lubies à la mode à fonds perdus.

Les déséquilibres avec sur-inflation de M1 par rapport à M3 traduisent ces « détournements de fond » des investissements productifs vers la consommation via des prélèvements sans cesse croissant et l’Etat providence tout azimut. A noter que jusqu’à récemment, avec une magnifique vision court terme, tout le monde dans le sud de l’Europe se vantait des consommations robustes et reprochait aux allemands le contraire. Ce qu’ils ne comprenait pas, c’est que cette consommation se fait au détriment de l’investissement. C’est exactement l’histoire de la poule aux oeufs d’or.

Je voudrais comprendre…M3 ne correspond il pas à des valeurs monétaires? disons à des comptes rémunérés?

ce qui est bizarre c’est toute cette liquidité, liquidité qui aurait été pompée aus entreprises allemandes, cette liquidité est de l’argent prêté à des entreprises autres qu’allemandes et argent qui n’est pastransférè de banque centrale à banques centrales intra_européennes…disons impayés dissimulés des déficits accumulés…les allemands sont en faillite sous peu…on leur doit plusieurs milliers de milliard…

Est cela?

Très simplement pouvez vous compléter ci après?

M1=billets en circulation+……

M2=comptes courants+….

M3=?

Hélas, la tragédie grecque aura une fin heureuse pour l’Europe !

Ok avec votre théorie monétariste mais oubliez vous le déficit abyssal des US et leur dette qui augmente d’une manière incroyable d’années en années à cause d’Obama

Pourriez vous faire un article sur les conséquences des dettes des pays trop endettés ? comme les USA, cela peut-il affecter la croissance à moyen terme, vous n’en parlez jamais…

Cordialement Mr Chevallier.

Mr Chevallier a déjà longuement expliqué que le niveau de la dette n’avait pas d’importance, ce qui comptait était que l’argent soit sain dans la zone euro, ce qui n’est pas le cas. Par argent non sain, il entend argent non gagné (des milliers de millards circulent alors qu’ils ne le devraient pas).

Mardi 28 février 2012 :

Chronique d’un crash annoncé : l’ouverture des vannes à liquidité de la BCE est-elle une fuite en avant ?

http://www.atlantico.fr/decryptage/ouverture-vannes-liquidite-bce-est-elle-fuite-en-avant-mario-draghi-dette-faillites-banques-philippe-herlin-298113.html

On pourrait se demander où est l’inflation s’il y’a vraiment de l’argent non-gagné,

mais peut être que l’importation de produit chinois est un trompe l’oeil déflationniste qui vient

baisser artificiellement la moyenne de l’inflation .

L’inflation de l’or,du pétrole,de l’immobilier sont peut être en réalité le signe d’une dévalorisation de notre monnaie ,plus qu’une raréfaction des ressources.

bonjour

comment cet ajustement va-t-il s’opérer ?

Hausse des taux ? Fuite des capitaux ? Baisse des valorisations ? Dévaluation ?

Bonjour,

je suis vos articles par l’intermédiaire de votre flux rss.

Habituellement, je comprends bien vos raisonnements, mais là je sèche. Même après avoir mis cet article de côté et y avoir réfléchi à tête reposée, je n’y arrive pas.

D’abord, pourquoi faire une comparaison M1/PIB entre usa et euro-zone ?

Ensuite, en quoi une augmentation de M3 implique une baisse proche du taux réel d’évolution du PIB ?

Enfin, je crois comprendre que votre raisonnement est : baisse du pib => problèmes pour les banques européennes ne respectant pas les règles prudentielles => démembrement en cascade de l’euro-zone si/quand la grèce sortira de l’euro ; c’est bien ça ?

En vous remerciant pour vos articles très intéressants,

David