Il est totalement inutile que notre histrion ignare multiplie les rencontres avec Angela (toujours qualifiées de sommets historiques pour sauver l’euro, le monde et refonder le capitalisme) car l’effondrement de l’EURSS est inscrit depuis l’origine dans l’évolution des agrégats monétaires…

Document 1 :

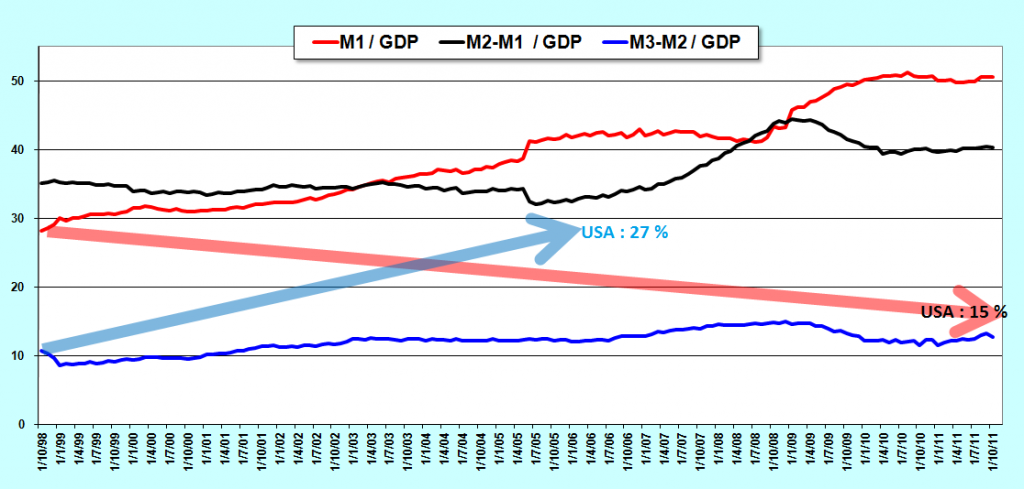

L’agrégat M1 représentait 28 % du PIB avant l’adoption de l’euro (en 1998) et sa part aurait dû baisser à 15 % comme aux Etats-Unis alors qu’il dépasse 50 % (du PIB) depuis fin 2009, ce qui signifie que de l’argent non gagné a été distribué en masse, surtout dans ces cochons de pays du Club Med, ce qui a provoqué cette hypertrophie létale et très difficilement rattrapable de la masse monétaire.

L’argent n’est donc pas sain en €URSS, or l’argent sain est le premier pilier des Reaganomics, ce qui est simple, tout est simple, mais totalement incompréhensible pour toute personne n’ayant pas un minimum de culture monétariste, ce qui est le cas de tous les francophones à l’exception du microcosme microscopique constitué par les personnes qui comprennent ce que j’ai écrit et ce que Charles Gave en a écrit le premier à ce sujet.

La part de l’agrégat M2-M1 dans le PIB est a priori normale car elle fluctue autour de 40 %, c’est-à-dire en concordance avec la référence que sont les Etats-Unis.

Il n’en est pas de même pour M3-M2 qui correspond à la trésorerie des entreprises qui représentait 27 % du PIB aux Etats-Unis en février 2006, derniers chiffres connus car le bombardier furtif B-2, Ben Bernanke, a pris soin (de nombreux mois avant de prendre ses fonctions à la tête de la Fed), de ne plus publier les chiffres de M3 de façon à ce que ces données restent confinées dans le cercle très fermé des gens de la Fed, ce qui est parfaitement inadmissible mais admis (si les parlementaires américains avaient un minimum de culture économique, ils auraient exigé que la Fed reprenne la publication de ces données, ce qui aurait permis à tout le monde de déceler l’émergence de l’hypertrophie monétaire qui a éclaté avec la crise dite des sub-prime puis celle qui a suivi la faillite de la banque des frères Lehman).

Dans la zone euro, M3-M2 fluctue aux alentours de 12 % depuis 10 ans, ce qui signifie que les entreprises ne gagnent pas assez d’argent. Elles ne peuvent donc pas investir suffisamment et elles perdent globalement petit à petit leur compétitivité par rapport à leurs concurrents.

Quid des bulles monétaires ?

Les autorités japonaises n’ont pas réussi à faire éclater la bulle en M3-M2 qui s’est développée dans leur pays dans les années 80, ce qui handicape et affaiblit considérablement les entreprises nippones encore aujourd’hui.

B-2 a laissé se développer puis il a fait éclater la bulle en M3-M2, ce qui a provoqué un choc mondial fatal à l’euro comme l’avait fort justement prédit ce cher Milton Friedman, père fondateur du monétarisme.

Tout est simple.

Une hypertrophie en M1 est a priori impossible à résorber d’une façon ordonnée. Il n’y a pas à ma connaissance d’antériorité.

M1 se montait à 4 770 milliards d’euros fin octobre pour un PIB annuel de 9 470 milliards d’euros (contre respectivement 2 150 milliards de dollars et 15 181 milliards pour les Etats-Unis).

Document 2 :

Comme M1 devrait représenter 15 % du PIB, 3 350 milliards d’euros sont en excédent. C’est de l’argent non gagné qui se trouve pour l’essentiel sur les comptes bancaires des Euro-zonards (ce qui permet au passage aux banques de se financer ainsi presque gratuitement !).

La création monétaire provient généralement de règles comptables qui ne donnent pas une image fidèle de la réalité.

Ainsi par exemple, les engagements de retraite ne sont pas comptabilisés à leur juste valeur en France et des transferts portant sur des montants considérables sont effectués dans le cadre de l’euro système, ce qui est visible (pour ceux qui veulent le voir) dans la rubrique Autres investissements de la balance française des paiements.

Une baisse forte et rapide de M1 pourrait mettre fin à cette hypertrophie monétaire et rétablir des fondamentaux sains, ce qui ne pourrait se faire que lors d’une crise très forte, pire que celle des années 30. Cette hypothèse est possible. Ce serait alors une crise systémique, c’est-à-dire un effondrement de tout le système économique de la vieille Europe et des banques en particulier.

Les dommages seraient considérables, mais les pays européens pourraient repartir durablement en forte croissance, comme cela s’est produit en Argentine.

La baisse de M1 pourrait être lente et faible. Dans ce cas, la vieille Europe serait condamnée pour des décennies à une croissance molle voire nulle et même négative (comme ce qui s’est passé pour le Japon), les désordres iraient croissant, ce qui correspond exactement à la stratégie américaine qui obtiendrait ainsi un affaiblissement irrémédiable de ces concurrents qui auraient pu remettre en cause le leadership des Etats-Unis dans le monde.

Cette seconde hypothèse est celle qui est souhaitée par les Américains et c’est celle qui est (péniblement) mise en œuvre par la nomenklatura de l’€URSS.

Suivant votre raisonement, doit-on s’attendre a une hausse de l’Euro comme a eu une hausse du Yen ses dernieres annees?

« Paris-Berlin, l’Axe du moins bien: Récession économique et régression démocratique »

http://www.causeur.fr/paris-berlin-l%e2%80%99axe-du-moins-bien,13889

« Suivant votre raisonement, doit-on s’attendre a une hausse de l’Euro comme a eu une hausse du Yen ses dernieres annees? »

Sans vouloir répondre de manière catégorique, les fondamentaux de la dette au Japon ne sont pas les même que ceux de la dette étatique dans l’eurosystème.

A savoir :

la dette gouvernementale japonaise est financée jusqu’à maintenant, par l’épargne des japonais dans sa presque totalité ce qui est loin d’être le cas pour les pays de l’UE dans leur ensemble

Le Japon bénéficie d’une industrie exportatrice à forte valeur ajoutée (comme l’Allemagne) donc sa balance commerciale est excédentaire ce qui n’est pas le cas de tout les pays de l’UE même si le solde agrégé des balances commerciales est à l’équilibre dans l’eurosystème (grâce à l’Allemagne).

Donc fondamentalement l’euro n’a pas vocation à s’apprécier de manière globale vis à vis de la plupart des monnaies sauf le yuan chinois mais on le sait, la Chine à besoin d’exporter.

Sinon, quand vous évoquez la possibilité d’une hausse de l’euro, de quelle parité s’agit-il ?

J’ai toujours prédit une chute de l’€ / $ et autres, le maintien d’un € fort est le résultat d’une manip des bk pour ne pas couler

Selon Bloomberg, un plan secret de la Fed a accordé un soutien massif aux banques américaines :

« C’était le plus important plan de renflouement financier de l’histoire des banques. Et il a bien failli rester secret. Son montant ? 7 770 milliards de dollars (« 7,77 trillion », en anglais). Pour sauver les banques américaines, la Réserve fédérale (Fed) a accordé une dizaine de mesures diverses, dont des rachats de crédits, des garanties bancaires ou des reports de dates d’expirations de prêts. Mais aussi une bonne part de prêts à court terme, quasiment gratuits, consentis aux plus grands établissements financiers américains. Le dimanche 27 novembre au soir, le site de l’agence de presse financière américaine Bloomberg publiait sur son site une longue enquête sur les « prêts secrets de la Fed ». Relayée par le New York Times, ou reprise en intégralité par le Washington Post, l’info n’a eu que très peu d’écho en France, où elle n’a guère été mentionnée que par les sites Atlantico et Slate. Ce sont des échanges entre @sinautes dans les forums qui nous ont alertés…

http://www.latribune.fr/actualites/economie/international/20111211trib000670314/selon-bloomberg-un-plan-secret-de-la-fed-a-accorde-un-soutien-massif-aux-banques-americaines.html

« J’ai toujours prédit une chute de l’€ / $ et autres, le maintien d’un € fort est le résultat d’une manip des bk pour ne pas couler »

« A la louche » l’UE absorbe 1/3 de la production des US et ~ 2/3 de la production de l’industrie chinoise à l’export.

Donc pour l’instant, aucun de ces 2 pays n’a d’intérêt à voir l’euro se déprécier de manière durable.

Quel chemin aurait pris l’euro si la FED n’avait pas réactivé les accords de swap.

La possible chute des dominos ne peut se réduire à la seule échelle européenne…

Peut être peut on traduire votre article par une dévaluation du dollars par la planche à billets et une dévaluation de l’Euros par une forte récession étant donné que la planche à billets ne sera pas utilisé.

Non

Bonjour,

Pour vous c’est Clair, Merkozy ont choisi l’option n° 2 à savoir

» La baisse de M1 pourrait être lente et faible. Dans ce cas, la vieille Europe serait condamnée pour des décennies à une croissance molle voire nulle et même négative (comme ce qui s’est passé pour le Japon), les désordres iraient croissant, ce qui correspond exactement à la stratégie américaine qui obtiendrait ainsi un affaiblissement irrémédiable de ces concurrents qui auraient pu remettre en cause le leadership des Etats-Unis dans le monde. »

Ce qui reviendrait à dire que les gens qui nous gouvernent ne travaillent pas dans l’intérêt de leur pays.

» Sarkozy n’aime pas la France » comme l’a dit MLP, ou il ne comprend probablement rien à toutes ces

histoires de M1 et le reste.

Ce qui était surprenant leur du dernier accord entre européens, c’était la présence de Timothy GEITHNER le n°2 de la Fed

à l’Elysée peu avant la réunion de Sarkozy avec Merkel, On peut se demander ce que ce Monsieur est venu faire dans les affaires de l’Europe à ce moment là …….

Sarkozy n’est plus maître du Jeu et Merkel non plus.

Est il vrai que des pays européens sont en train de réimprimer leur monnaie local ????

Bien cordialement,

Jérome

La présence de Geithner n’était pas surprenante ! mais son tour d’Europe était bien pesé, cf. ce que j’en ai écrit !

Que pensez vous de l’analyse de JC Bataille

http://futures.over-blog.com/article-la-monetisation-est-inevitable-en-europe-91956042.html

» L’Allemagne fait aujourd’hui pression sur ses partenaires pour encadrer au mieux les gestions budgétaires européennes. Il n’y a là ni dogmatisme, ni entêtement. C’est avec raison que les allemands exigent ce préalable indispensable à la mutualisation du risque obligataire pour éviter les dérapages excessifs qui pourraient conduire l’Europe à une fuite devant la monnaie et une hyperinflation. Il est vrai que, pendant ce bras de fer politique, une récession européenne se développe car il n’y a aucun stimulus budgétaire ou monétaire. Cette rechute de l’activité n’est cependant pas inhabituelle dans une économie de marché et il n’y a pas lieu de s’en formaliser outre mesure. Après deux trimestres de récession, l’Allemagne le sait, elle n’aura pas d’autre choix : soit elle laisse la zone euro exploser, soit elle autorise la BCE à monétiser largement les dettes irrécouvrables pour redonner du levier à l’économie et faire baisser les taux longs. Elle choisira à mon avis la deuxième solution car elle a tout intérêt à conserver une Europe en croissance ET politiquement unie. Mais elle ne le fera que si une gouvernance économique et budgétaire crédible est gravée dans le marbre. Les pays habituellement dépensiers n’ont, quant à eux, aujourd’hui pas d’autre choix que d’adhérer à ce projet de discipline renforcée car une sortie de l’euro rendrait leur dette en euros impossible à rembourser dans leur nouvelle monnaie moins valorisée et le défaut de paiement qui suivrait leur enlèverait toute crédibilité sur le marché obligataire durant des années. C’est donc l’Allemagne qui mène la danse. Cette séquence va cependant créer dans un premier temps un choc récessif durant lequel tous les pays européens vont devoir s’aligner sur une politique budgétaire commune. Une reprise devrait être ensuite initiée par la BCE grâce à un élargissement de son bilan et une monétisation beaucoup plus forte. Je l’ai déjà dit plusieurs fois, je pense qu’à l’issue de ce cycle, l’euro sera plus fort que le dollar.

Une fois n’est pas coutume, je fais un peu de pub pour un livre, « La désillusion » réalisé par Pascal Ordonneau, spécialiste du système bancaire, qui a réalisé un abécédaire de plus de 700 pages permettant de familiariser les lecteurs avec les différentes expressions de la finance internationale et fournissant des définitions et des explications à la fois décalées et critiques sur la crise actuelle. Un bon cadeau pour Noël qui vous permettra peut être de commencer l’année 2012 avec un peu de connaissance en plus. Vous le trouverez en ligne aux éditions Jacques Flament :

Non absolu sur ces inepties

Bien d’accord avec ce non absolu

Pourtant j’ai l’impression que les U.S sont encore en croissance et que l’Europe file tout droit en forte récession,d’où ma conclusion qui me semble logique?

La planche à billet n’a rien à voir avec ces évolutions de PIB

« Que pensez vous de l’analyse de JC Bataille »

A]

L’Allemagne veut instaurer des politiques budgétaires coordonnées et ne veut en aucun cas avoir recours à la « planche à billets ».

B]

la France veut avant tout préserver les intérêts du lobby bancaire et ne veut donc pas entendre parler de défaut (même partiel) sur les dettes souveraines.

Or, les 2 sont liés, avant de mettre A en place, il faut impérativement passer par le B.

L’accord (à minima) du 9/12 ne fera qu’accélérer les défauts en cascade avec comme conclusion la plus probable une sortie de l’Allemagne de l’eurosystème.

Bonjour Mr. Chevallier, que pensez-vous de l’analyze de Charles SANNAT sur le denouement de la crise en €urss?

http://www.objectifeco.com/economie/economie-politique/article/charles-sannat-messieurs-les-allemands-sortez-les-premiers

Merci.

Encore une très bonne analyse de Charles Gave sur les USA cette fois…

http://lafaillitedeletat.com/2011/12/12/parlons-dautre-chose/

c’est plus que probable que les allemands s’en aillent.

ils sont mercantilistes avec coups du travail et salaires écrasés.

le peuple allemand souffre bien plus que les autre de cette planche à billet massive qui ne dit pas son nom. car elle génére inflation.

(50 milliards de liquidités (cf l’article plus bas sur Nordine Naam) et la baisse du taux de 1.25 à 1)

Angela ne tolèrera pas ça plus longtemps car son peuple gronde.

Cela dit, elle a été bien plus intelligente que notre histrions incompétent :

juste après l’effondrement de Wall Street du 29 septembre 2008, Angela Merkel a fait voter une loi permettant de nationaliser n’importe quelle banque allemande sur le champ, sans demander l’avis des actionnaires

Voilà les français bien gouvernés…Je rejoins DOZIER sans réserve sur la trahison du peuple au profit du lobby bancaire.

les tabous tombent , HAIRCUT n’est plus un mot grossier , il est suggéré partout.

C’est mon coiffeur qui doit jubiler.

Bonjour,

« Ben Bernanke, a pris soin (de nombreux mois avant de prendre ses fonctions à la tête de la Fed), de ne plus publier les chiffres de M3 »

C’est vrai, mais un site américain tente de les reconstituer :

http://www.nowandfutures.com/key_stats.html

Je suis bien trop béotien pour apprécier leur pertinence, mais M. Chevallier a peut-être une opinion, et si elle est favorable, peut-être pourrait-il estimer, avec les réserves d’usage, l’agrégat (M3-M2) qui nous fait défaut pour les comparaisons US/EUR.

Non fiable (je l’ai écrit x fois)

« L’agrégat M1 …il dépasse 50 % (du PIB) depuis fin 2009, ce qui signifie que de l’argent non gagné a été distribué en masse ».

Si je comprends bien, les prélèvements puis redistributions massives des Etats providence européens concentrent l’argent chez les particuliers i.e. M1 (donc pousse à la consommation non productive) au détriment des entreprise i.e. M3 (donc diminue les investissements productifs). Par contre, je ne vois pas dans ces chiffres l’aspect « non gagnés » qui est évoqué.

Autre question : qu’elle est l’origine de la brusque variation de M1 en avril 2005, +3% en un mois pris directement sur M2 ?

Quid de l’immobilier français ? Il va baisser lentement à l’image de la masse monétaire M1 ?

Lundi 12 décembre 2011 :

Exode des riches Français qui fuient la France vers la Suisse.

Le directeur de la rédaction de Challenge, Pierre-Henri de Menthon, qui intervient dans la chronique « Les coulisses des entreprises » sur BFM Business, annonce que les Français riches sont en train de quitter la France à vitesse grand V.

De ce fait, on peut se demander s’il y a un pilote dans l’avion France…

On assiste à une sécurisation de l’épargne des Français les plus riches qui retirent leur argent des banques spécialisées, une situation similaire à la crise financière de 1929 aux USA.

Pierre-Henri de Menthon pointe notamment le fait que les Français les plus riches réalisent des retraits et que cela se passe « loin des caméras, à l’abri des bureaux cossus des banquiers privés, ceux qui gèrent le patrimoine des grandes fortunes ! »

Dans la vidéo ci-dessous, il est précisé :

« Chez Pictet et Lombard Odier, deux grandes banques privées de Genève, les ouvertures de comptes par les Français se multiplient, des dizaines de millions affluent tous les jours. »

http://www.youtube.com/watch?feature=player_embedded&v=_oEWxIkVA7o#!