Fermez les yeux, faites un rêve : rêvez que vous êtes le grand patron d’une grande banque américaine (des États-Unis) dont les disponibilités sont ce soir d’une dizaine de milliards de dollars.

Que faire de cette dizaine de milliards ?

Soit la banque les dépose à la Fed, soit elle les prête (en overnight) contre une rémunération plus élevée à d’autres banques qui ont ce soir une position débitrice auprès de la Fed.

Deutsche Bank US propose justement une rémunération particulièrement attrayante.

Que faites-vous ?

***

La réponse la plus sensée est évidente.

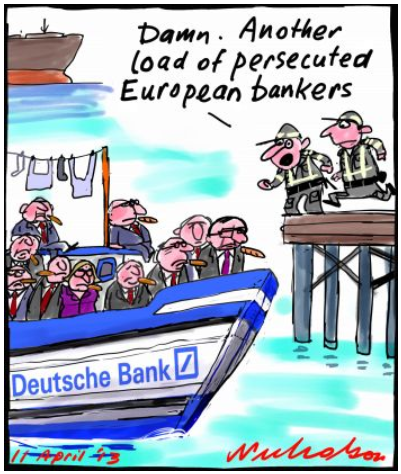

Ainsi peut s’expliquer ce qui se passe aux États-Unis depuis le 17 septembre : des banques bien gérées (avec un leverage réel inférieur à 10) regorgent de liquidités pendant que des banksters (européens) sont obligés d’emprunter lamentablement une centaine de milliards de dollars chaque soir pour pouvoir passer la nuit à venir sans faire faillite.

Banksters = SDF… millionnaires !

© Chevallier.biz

Bonjour, Dans votre post du 11 octobre, il est mentionné que la FED allait prêter dans le cadre du repo des milliards de USD (jusqu’à fin janvier 2020), faut-il en conclure que la DB us, va tenir jusque là ? Et qu’en fait c’est le deep state qui à les clés de la prochaine €crise ?

j’achète du 3M US à 2% de yield

Bonjour, je viens d’acheter le tracker Vanguard USD Bond IE00BZ163M45

Bonjour Monsieur Chevallier,

c’est un peu ce que je pensais depuis le début et vous le confirmer !

la JPM ou la wells fargo qui a un besoins urgent de liquidités pour ne pas couler ou pour payer leurs impôts c’est louche cf leurs bon bilans trimestriels …

la seule raison possible est en effet des grands banksters non US qui ne respectant pas les règles prudentielles et ayant d’importantes activités en $ et qui empruntent auprès de la FED pour ne pas sauter car aucunes bk US ne prendrais le risque de ne jamais revoir son fric….

effectivement, tout est simple !

Le tout est maintenant de savoir combien de temps cela va durer ? Et ça va sauter du jour au lendemain.

Je pense que le cours des banksters eurozonnards sur le moyen/long terme est un bon indicatif.

J.P.Chevallier nous pose des questions piège ( presque).

Qu’en est-il pour les banksters UE du Tearing System qui dans son principe menace encore plus la « stabilité » des banques mais en attendant les fait léviter.

Ambiance,

https://www.wesharebonds.com/projet/86-Groupe-Balthazar

WeShareBonds, partenaire de La Banque Postale !!!

Pas si sûr que les banques US soient si bien gérées. Le système normatif comptable US GAAP permet de réduire des lignes entières du bilan alors que les règles européennes ne le permettent pas. Les bilans européens sont une réflexion plus claire de la réalité. On ne sait ps du tout à quoi ressemblerait le bilan d’une banque américaine selon les normes européennes. Une chose est sûre, les américaines ont retiré beaucoup de leurs réserves à la FED cette année.

NON sur tout, cf. ce que j’en ai déjà écrit

Quand vous dites « tout ce que j’ai écrit » je reprends trois points:

1/ les réserves des banques US: elles ont baissé considérablement depuis janvier 2018 contrairement à ce que vous dites, passées de $2.6 trillions à $1.7 trillions et remontées depuis septembre à $1.9 trillions (trillions ici est de 10 à la puissance 12, attention aux confusions il existe deux systèmes de nomenclature et le système anglo-saxon est incohérent, cf la vidéo de numberphile sur le sujet https://youtu.be/C-52AI_ojyQ ).

Je l’ai commenté dans un autre de vos articles c’est évident si on regarde le bilan de la FED. Pas la peine de dire « NON » de manière retentissante en traitant ceux qui sont en désaccord avec vous d’idiots inutiles ou autre, c’est un fait. Ce qui n’est pas un fait et que vous pouvez contredire à loisir c’est qu’il est dit ailleurs que ce minimum de $1.7bn, s’il est effectivement très élevé, est piégé au bilan des grandes banques (il ne pourrait pas en sortir) du fait des réglementations bancaires et de certaines autres obligations. A la vérité ça me semble un peu excessif mais par ma profession ça ne me semble pas entièrement impossible. Maintenant c’est une histoire d’information. Je n’ai pas toute l’info peut-être en avez-vous plus. Vous nous direz cela, s’il vous en est loisible. Pour ma part j’ai des informations qui disent que ce n’est pas impossible du tout, sans être certain.

2/ Le comportement du GTA au bilan de la FED, vous dites qu’il est stable mais il ne l’est pas, cf un commentaire que j’ai fait sur un autre de vos article. Il y a un an il était à peu près au même niveau qu’aujourd’hui mais en juillet août 2019 il a baissé considérablement (de 40-50%) et personne ne dit pourquoi. Le fait qu’il remonte en septembre octobre de 250 milliards coïncide à la reprise des POMO de la FED. Événement prédit par certains analystes comme Mark Cabana de BoA ou les gens du blog zerohedge. Je ne commente pas plus loin sur cette coïncidence car à la date d’aujourd’hui je n’ai pas plus d’information pour savoir si c’est causal ou non.

3/ ce que vous dites sur les normes US GAAP. Je cite un de vos articles d’août 2017 : « en US GAAP, les produits dérivés sont justement inscrits hors bilan car ils n’ont pas donné lieu à des paiements effectifs lors de la clôture du bilan (ce ne sont que des engagements qui, si les contrats ont été correctement négociés, doivent se conclure par des gains ou des pertes minimes, ce qui est leur raison d’être).

Au contraire, en IFRS, à partir du moment où un engagement présente des risques, ceux-ci doivent être en partie provisionnés, donc comptabilisés, ce qui n’est pas logique, compte tenu de l’analyse faite (ci-dessus) en US GAAP.

En effet, tant qu’aucune perte effective n’a été enregistrée, aucune provision ne doit être comptabilisée ! Les produits dérivés ont justement pour but de réduire les risques. En les utilisant correctement, ils ne doivent donc pas générer (dans un avenir a priori incertain) de pertes notables (ni de gains), donc l’enregistrement de provisions ne se justifie pas »

Fin de citation.

Ce n’est pas entièrement correct à ma connaissance (note: je suis spécialisé en dérivés). Mais avant d’entrer dans les détails je note que si vous jugez (comme l’ISDA) que les règles USGAAP sont supérieures alors il faudrait voir les européennes en US GAAP plutôt que les américaines en IFRS. Je note en outre que les ratios de levier des américaines montent à 15 en IFRS voire plus, en 2017 tjs selon votre article d’août, ce qui met le Crédit Suisse et l’Agricole dans des zones plutôt acceptables (à cette date). Enfin il reste vrai que les européennes restent globalement pourries. Mais ce n’est pas mon propos.

A la vérité mon propos est que je suis en recherche de compréhension et je ne crois pas entièrement à l’explication qui colle la crise de liquidité de septembre octobre 2019 entièrement aux banques européennes. Mon observation sur le US GAAP était anecdotique et pas vraiment mon point principal. Cela dit maintenant que j’ai lu votre ancien article sur le sujet, il me fait réagir : ce que vous évoquez comme la raison principale de la supériorité du US GAAP sur l’IFRS ne me semble pas être l’élément principal, et même il me semble au mieux approximatif. Je vous dirai donc d’abord quel est l’élément principal à mon avis (je ne suis pas comptable mais je parle à beaucoup de gens dans ma profession, back office, front office, seniors managers de trading, de risque et de back office). Ensuite je vous dirai pourquoi ce que vous avancez est assez approximatif.

En premier lieu en US GAAP les dérivés sont bel et bien comptabilisés au bilan contrairement à ce que vous dites. Je n’ai jamais entendu dire qu’ils étaient hors bilan. Ils sont au bilan comptabilisés à la valeur de marché (mark-to-market) ou à la valeur de trading équitable (at fair value) sachant que les deux sont assez proches dans les portefeuilles de trading (trading books), parfois au pair dans les portefeuilles dits de banque ou de prêts (banking books). Il est fort rare d’obtenir l’autorisation de mettre des dérivés dans les banking books, donc la plupart sont comptabilisés at fair value ou mark-to-market. La comptabilisation hors bilan ou non n’est donc pas l’élément qui caractérise la différence entre US GAAP et IFRS puisqu’ils sont bel et bien au bilan.

Non ce qui est dit dans les milieux de trading du front au back office et du bas en haut de la chaîne de management c’est que l’élément principal ce sont les règles de netting des dérivés faisant face aux mêmes contreparties. IFRS semble un peu dans la lune sur ce sujet quand il y a un master netting agreement en place ainsi que des règles protégées de set-off dans des juridictions accessibles et souveraines (je n’irai pas plus loin dans l’explication de ces termes faute de temps et de place, les lecteurs intéressés et de bonne volonté iront chercher sur internet – j’imagine que cela vous est, à vous en revanche, plutôt familier, enfin je l’espère. Cela dit toute personne curieuse aura grand avantage à lire en détail le papier de l’Isda sur la question https://www.isda.org/a/veiDE/offsetting-under-us-gaap-and-ifrs-may-2012.pdf).

En second lieu, concernant l’affirmation suivante « Les produits dérivés ont justement pour but de réduire les risques. En les utilisant correctement, ils ne doivent donc pas générer (dans un avenir a priori incertain) de pertes notables (ni de gains), donc l’enregistrement de provisions ne se justifie pas » elle est au mieux très approximative et assez académique pour ne pas dire naïve. Les dérivés peuvent réduire les risques dans certains cas mais pas dans tous les cas, ils ne sont pas vendus ou achetés par les banques dans le but de réduire leurs propres risques mais dans le but de faire du commerce en produits dérivés. Donc s’il se passe qqc c’est plutôt qu’on ajoute du risque aux banques en faisant ce commerce plutôt que d’en réduire et cela même si les banques se couvrent d’une manière ou d’une autre.

En outre dans les milieux de gestion de risques ont dit qu’on ne supprime jamais le risque mais qu’on le déplace en le transformant en d’autres risques plus petits et moins probables mais qui, si tout se corrèle au moment d’une crise grave, peuvent s’additionner jusqu’à égaler le risque initial voire le dépasser. Le trader qui a vendu un call et se couvre en delta transforme le risque de sous-jacent en risques de volatilité (par le gamma), en risque de modèle (par le paramètre de volatilité qu’il a choisi) et en risque de contrepartie (je peux expliquer tout cela mais helas c’est long, il vaut mieux suivre un cours sur le sujet mais ça sera incomplet). Certains dérivés sont extrêmement dangereux et même les hedge funds les plus spécialisés ne peuvent pas se couvrir contre les risques encourus s’ils se matérialisent. L’exemple des swaps de variance ou des futures sur le VIX est assez bon ou des produits exotiques cliquets et ceux exposés au skew de corrélation. Tout un tas de produits qui ont fait perdre des dizaines de milliards aux banques pendant la crise. Et encore ces produits toxiques sont eux mêmes moins dangereux que les tranches de CDO et les securitised products pour lesquels il n’y a quasiment pas de hedge puisque les CDS soit n’existent pas, soit sont illiquides et même s’ils existent il y a très peu voire pas du tout de couverture disponible en corrélation et en volatilité. En fait les banques prennent des risques énormes de second ordre quand elles couvrent le sous jacent avec des pertes potentiellement très grandes sur des paramètres comme la volatilité et la corrélation et, comme je l’ai dit, dans pas mal de cas elles auront des couvertures imparfaites en sous jacent.

Pour finir, l’argument qui consiste à dire « regardez sur la Grèce les banques n’ont perdu que très peu sur les dérivés » est un peu circulaire puisqu’on a sauvé les banques en premier lieu dans cette affaire… quand elles n’ont pas été sauvées elles ont perdu des trous noirs pendant la crise donc oui les dérivés sont dangereux. Ce qui sauve les banques (bien gérées) ce sont des pratiques prudentielles de risque management avec un système de limites des risques en second ordre (Vega, Phi, etc) et des stress tests en interne.

Tout cela étant dit merci pour les tableaux de la FDIC qui donnent une base de comparaison entre US GAAP et IFRS. Mais je ne suis tjs pas convaincu que les européennes sont la cause du POMO ad eternam.

Cordialement

Merci pour votre contribution, je vous réponds dès que possible…