[Article en accès libre]

Abstract

Les Phynanciers des États-Unis ont fait une erreur monumentale lors du weekend des 26-27 février 2022 en décidant de « geler », c’est dire de voler les réserves en devises de la Russie qui se trouvaient à cette date dans des banques des pays dont les dirigeants sont leurs affidés.

Les dirigeants des pays et des banques qui ne sont pas du côté de ces Phynanciers américains devraient pouvoir mettre en place un système interbancaire international efficient sans passer par le dollar (USD), l’Amérique perdant ainsi un de ses plus puissants moyens de pression sur le monde.

***

Les leaders de ces Phynanciers sont en fait des Américains (des États-Unis) qui entrainent avec eux leurs homologues européens et ceux qui gravitent dans leur sphère d’influence (canadiens, japonais, Sud-coréens, taïwanais, australiens et néozélandais).

En menant une guerre monétariste, ils ont cru qu’ils allaient pouvoir la gagner en empêchant la Russie de financer ses entreprises et l’ensemble de l’économie russe.

C’est effectivement ce qui se passe mais sur le très court terme : les flux financiers sont bloqués entre la Russie et les entités contrôlées par les Phynanciers des États-Unis, ce qui pose actuellement beaucoup de problèmes aux intérêts russes.

Cependant, Poutine n’a manifestement pas anticipé cette guerre monétariste et il la perd présentement mais ce qui compte pour lui est d’abord de finaliser son action militaire en Ukraine.

Par contre, sur le long terme et stratégiquement, l’Amérique est le grand perdant de cette guerre monétariste car tous les dirigeants des pays et des banques qui ne font pas partie de la sphère de ces Phynanciers des États-Unis ont eu la confirmation de ce qu’ils pressentaient, à savoir qu’ils dépendent financièrement in fine des décisions discrétionnaires de ces seuls Phynanciers américains.

Les dirigeants chinois sont les premiers concernés, ainsi que ceux d’Inde et des pays musulmans producteurs et exportateurs d’hydrocarbures, ce qui fait une très grande partie de la planète…

***

Le plus important est finalement que, grâce à cette histoire d’Ukraine, c’est tout l’ensemble conceptuel du système monétaire international qui peut et qui devrait être bouleversé à l’avenir…

En effet, le système monétaire international actuel est encore en grande partie issu de l’après-guerre (les accords de Bretton-Woods, du 1° au 22 juillet 1944) qui était le résultat de la large domination des mêmes Phynanciers des États-Unis et des techniques de cette époque qui ne permettaient pas aux banques du monde entier de communiquer directement entre elles.

En effet, les banques n’étaient alors interconnectées que dans le cadre des systèmes bancaires nationaux sous la supervision de leur banque centrale. Les relations entre banques de pays différents étaient rares et ne pouvaient passer que par l’intermédiaires des banques centrales.

Il n’en est plus de même actuellement. En effet, les systèmes de communication qui existent en 2022 entre les banques dans les pays développés leur permettent d’échanger des informations et des paiements directement entre elles au moindre coût et dans des conditions de totale fiabilité sans passer nécessairement par l’intermédiaire des banques centrales qui les supervisent.

Dès lors, le système de paiements issu des accords de Bretton-Woods passant par l’intermédiaire obligé des banques centrales et le système de communication SWIFT (Society for Worldwide Interbank Financial Telecommunication) perdent de leur intérêt.

Des pays comme la Russie et la Chine ont déjà mis en place des messageries bancaires pouvant remplacer SWIFT.

Ainsi, les autorités russes ont déjà constitué un système de communication équivalent à SWIFT : le System for Transfer of Financial Messages (SPFS, système russe de transfert de messages financiers).

Les autorités chinoises ont développé un système plus perfectionné que SWIFT et le SPFS : le Cross-Border Inter-Bank Payments System (CIPS, système de paiements interbancaires transfrontaliers) qui comprend comme son nom l’indique (outre une messagerie) un système de paiements entre banques de nations différentes.

Ce CIPS comprend un réseau constitué de banques chinoises de premier rang (direct participants) qui ont seules accès à un système de compensation centralisé qui leur permet d’échanger les devises et de banques de second rang (indirect participants) qui ne peuvent opérer que par leur intermédiaire.

Le CIPS a 53 participants directs et 1 137 participants indirects répartis de la façon suivante : 876 en Asie (527 en Chine continentale dont tous les participants directs et 349 hors de Chine), 153 en Europe, 42 en Afrique, 26 en Amérique du Nord, 23 en Océanie, 17 en Amérique du Sud.

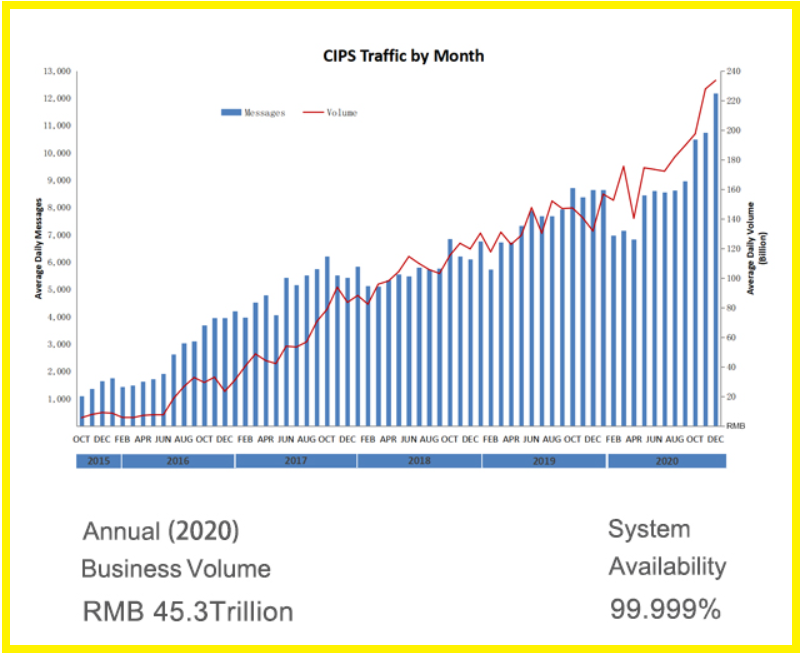

La montée en charge de ce CIPS est rapide depuis sa création en 2015 (elle était de 40 % en 2020 par rapport à l’année précédente).

Ce CIPS permettait déjà de traiter pour 7 124 milliards de dollars (USD) en 2020,

Ce CIPS est vraiment très important car s’il continue à se développer sur la même tendance, il pourrait devenir le nouveau système monétaire international pour la plus grande partie du monde, en dehors du système monétaire dominé par les seuls États-Unis et leurs affidés.

En effet, d’une part, les entreprises chinoises produisent la plus grande partie des biens industriels (manufacturés) exportés dans le monde, d’autre part, elles sont les plus gros acheteurs de produits énergétiques (hydrocarbures et charbon) et de produits bruts (agricoles et à usage industriel).

De ce fait, les transactions financières des entreprises chinoises génèrent en tant que clientes et fournisseurs une masse considérable de transactions financières (bancaires) transfrontalières portant sur des échanges réels (de biens) et accessoirement de services qui leur sont liés (assurances, transports, etc.).

Les dirigeants chinois donnent l’impression qu’ils ont parfaitement bien compris la problématique et l’importance d’un système monétaire qu’il est essentiel (pour eux) qu’ils maitrisent en totalité au lieu de dépendre de celui qui existe actuellement et qui est dangereusement (pour eux) dominé par les personnes qui ont le pouvoir aux États-Unis.

A terme, ce nouveau système monétaire international (le CIPS) rend totalement obsolète le système actuel issu des accords de Bretton-Woods.

En effet, l’unité critique de base n’est plus la richesse de chaque nation évaluée par rapport à ses réserves monétaires constituées de devises et d’or (qui, en cas de disparition signifient son effondrement) mais les entreprises et les banques qui tiennent leurs disponibilités dans la monnaie de leur pays d’activité et en devises.

Le concept de réserves nationales en or et en devises disparait alors, remplacé par les liquidités détenues par les banques au nom des entreprises qui sont leurs clientes et qui sont interconnectées.

Dans ce nouveau paradigme, la chambre de compensation (clearinghouse) du CIPS assure l’adéquation entre l’offre et la demande de devises des entreprises, quelle que soit leur nationalité.

Ce système monétaire en gestation est parfaitement équilibré, cohérent, rationnel.

Il s’est développé dans une certaine discrétion depuis 2015 mais la décision de voler les réserves en devises de la Russie prise par les dirigeants actuels des États-Unis et de bloquer les transactions bancaires internationales concernant les entités russes va inciter les dirigeants de tous les pays qui ne sont pas alignés sur les États-Unis à utiliser le CIPS et à créer des organisations du même type dans d’autres nations ou groupes homogènes de nations (Inde, pays musulmans, Afrique, Amérique du Sud) interconnectées avec le CIPS.

Les grands perdants de ce nouvel ordre monétaire mondial seraient alors les États-Unis et leurs alliés.

Un nouveau paradigme monétariste très libéral est donc historiquement en gestation dans le plus grand pays du monde dirigé par un parti communiste qui a adopté avec succès les principes du capitalisme libéral contre le pays qui se présentait comme le défenseur du libéralisme mais qui est tombé sous la domination de ceux qui sont les plus ardents partisans du socialisme fabien !

***

Ces Phynanciers internationaux sont en fait ceux qui sont désignés généralement comme étant des mondialistes, ce qui est un mot qui ne correspond pas exactement à la réalité.

En effet, en plagiant Alfred Jarry, ces Phynanciers sont tous les grands gagnants du monde de la finance (la Phynance !), à savoir les multimilliardaires (qui possèdent une fortune de l’ordre d’une centaine de milliards de dollars), les dirigeants des grandes institutions financières (banques, hedge funds, fonds) et de grandes entreprises multinationales.

Ils exercent une influence considérable sur les hommes politiques dans la plupart des pays en les corrompant directement et en incorporant dans leur entourage des personnes les influençant pour qu’ils prennent les décisions en leur faveur, avec le support des médias qui manipulent les opinions publiques.

Ainsi, après cette histoire de coronavirus, ils ont inventé cette histoire d’Ukraine…

***

Il est évident que dans un tel système monétaire de type CIPS élargi à une échelle mondiale, l’or détenu par les banques centrales est sans aucune utilité comme le montre clairement l’exemple de la Russie actuellement victime du vol de ses liquidités en devises placées dans les pays alliés des États-Unis.

Cet or monétaire détenu par les banques centrales est en fait de l’argent confisqué indument par les Etats au détriment des entreprises qui sont les seules créatrices de richesses et surtout de leurs salariés.

En effet, dans le cas d’un fonctionnement généralisé du CIPS, les entreprises recevront et conserveront le produit de la création de leur richesse que leurs dirigeants pourront redistribuer aux salariés qui sont in fine les véritables créateurs de richesse.

***

Cliquer ici pour accéder au site du CIPS.

Et je remercie encore ma lectrice (qui veut rester anonyme) pour sa collaboration…

© Chevallier.biz

Pour que cela se produise, tout dépendra du cours USD/CNY et donc des investisseurs.

S’ils pensent que la Chine est le nouvel eldorado alors le YUAN sera la nouvelle monnaie de réserve.

Dans le cas contraire, si le DOLLAR reste fort, alors les accords de Bretton-Woods resteront d’application.

Mais il n’est peut-être pas exclu que la Chine adopte les 2 systèmes en vue de détrôner le DOLLAR à l’avenir. Cela permettra ainsi à la Russie d’investir sur les marchés mondiaux et de lui servir de « paradis fiscal ».

Faudra de toute façon voir comment le YUAN va réagir face au DOLLAR.

Merci pour cette excellente analyse.

Il y a un point que je ne comprend pas, la Russie et la Chine sont des pays qui continuent d’amasser de l’or physique, pourquoi donc ?

Parce qu’ils peuvent créer une monnaie échangeable par de l’or ce qui tuerait toutes les autres monnaies criblées de dettes/imprimées sans aucune contrepartie et leur monnaies seraient propulsé immédiatement comme nouvelle valeur de réserve avec un nouveau système interbancaire voir même pourquoi pas des cryptos comme la Russie a finalement changé d’avis sur ces dernières 🙂

La russie vient de supprimer la TVA sur l’or pour que sa population achète une vraie valeur plutôt que de détenir des monnaies étrangères. Le Rouble a 20% d’intérêts ce qui est plutôt très intéressant 🙂

Après un coup aussi stupide que ça de l’EU/US, ces deux continents tomberaient avec leur monnaie en étant tout simplement les nouveaux esclaves des Russes ou Chinois ainsi que tous les autres pays les suivants.

Ce qui déclencherait probablement la troisième guerre mondiale car les USA sont incapable de faire autre chose que la guerre depuis 1775 surtout lorsque le washington post balance une bombe qu’ils ont financé de l’armement en ukraine et qu’en 2015 un reportage d’une française montrait le bombardement de civils dans le Donbass avec ces armes US afin de créer le conflit actuel ? 🙂

Oui les USA ont un besoin vital de déclencher des guerres pour maintenir leur soit-disant leadership économique. Leadership basé en partie sur cet impôt universel qu’ils perçoivent du « ROW » grâce à leur puissance militaire ET par l’entremise du dollars US monnaie de réserve mondiale et son extraterritorialité croissant allant de pair avec le « DROUÂH INTERNASSIONAL ».

Il apparaît logique que de futurs foyers de guerre apparaîtront… Pas seulement en Europe de l’est ou dans les Balkans, mais en zone « PACIFIQUE »…

Excellent poste, vous êtes le seul avec les chinois a avoir compris d ou venait la valeur de la monnaie. J ai tenté de mettre le lien de cet article dans 2 sites, mais ils ont étés censurés, étant que la plupart des sites financiers sont financés par de la pub sur l or ou fiction, ca plaît pas.