Comme je l’ai écrit depuis un certain temps, le monde est sous l’épée de Damoclès de l’€ffondrement…

Hier 15 octobre, les rendements du bon Bund ont battu leur plus bas historique à 0,691 % en séance,

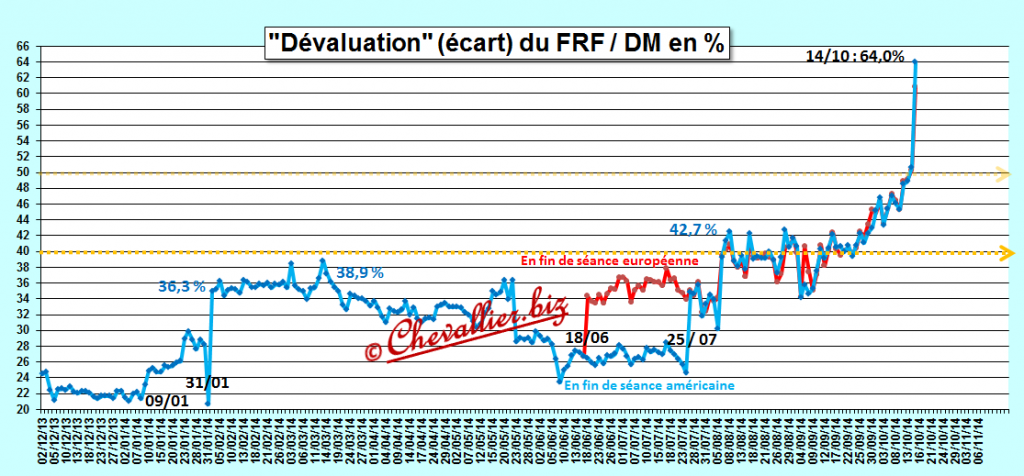

Document 1 :

Les rendements des mauvais bons à 10 ans du Trésor français ont eux aussi battu leur plus bas historique à 1,112 % en séance.

L’écart entre ces rendements a bondi à 64,0 % !

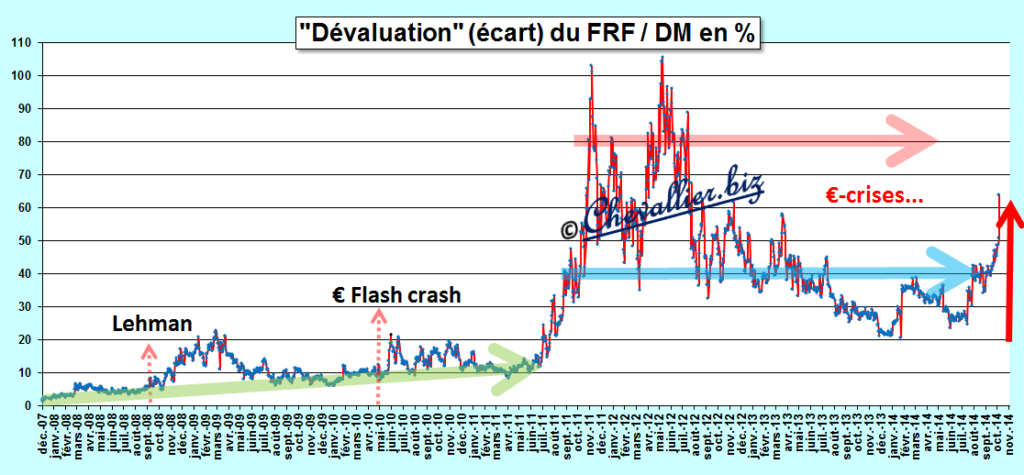

Document 2 :

Les grandes turbulences prévisibles sont maintenant bien comprises par les investisseurs, comme en 2011-2012,

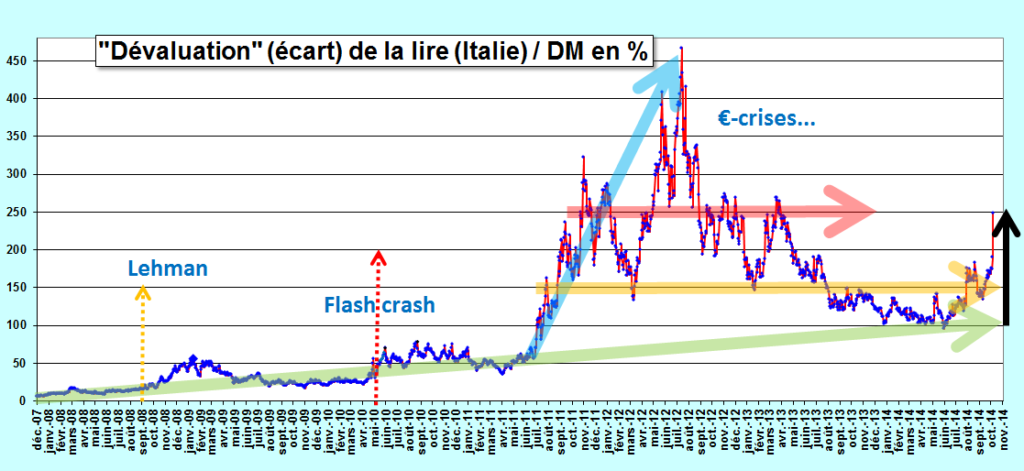

Document 3 :

Les rendements des mauvais bons à 10 ans du Trésor italien ont eux aussi bondi par rapport à ceux du Bund,

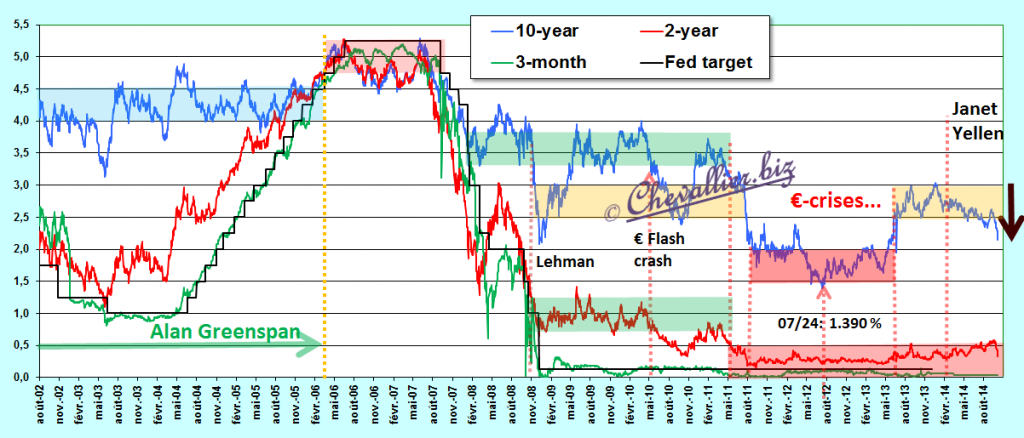

Document 4 :

Les rendements des Notes à 10 ans sont eux aussi tombés comme lors de la précédente €-crise,

Document 5 :

La nomenklatura euro-zonarde va essayer de trouver une solution pour que ce système de monnaie unique contre nature n’éclate pas tout de suite, ce qui ne fera qu’aggraver l’€-crise en la prolongeant au lieu de résoudre ces problèmes en la faisant éclater, avec des dommages collatéraux importants et inévitables.

Le krach arrive en zone euro.

Accrochez vos ceintures.

Jeudi 16 octobre 2014 :

ALERTE – Emission obligataire : l’Espagne place moins qu’espéré sur 10 et 15 ans.

http://www.romandie.com/news/ALERTE–Emission-obligataire-lEspagne-place-moins-quespere-sur/527917.rom

Ça fait bien 5 ans que je vous vois sur de multiples blogs annoncer l’effondrement pour demain matin…

merci Monsieur Chevallier

merci bcp pr ces informations

bonjour.

Super Mario va bien nous sortir un lapin du chapeau pour arrêter cette crise CT.

en tous cas bien vu de la part de Mr Chevallier pour avoir annoncé les perturabations il y a quelque semaines grâce à son Delta entre taux bund et taux oat.

C’est une anomalie, certe, mais qu’elles en sont les consequences ?

Italie : en 2007, les banques privées italiennes détenaient 12 % du PIB en obligations de l’Etat italien. Fin 2013, les banques italiennes détenaient 28 % du PIB en obligations de l’Etat italien !

Espagne : en 2007, les banques privées espagnoles détenaient 7 % du PIB en obligations de l’Etat espagnol. Fin 2013, les banques espagnoles détenaient 30 % du PIB en obligations de l’Etat espagnol !

Regardez bien les graphiques 3a et 3b :

http://cib.natixis.com/flushdoc.aspx?id=74349

Ces graphiques montrent une accélération des achats d’obligations d’Etat à partir de décembre 2011, c’est-à-dire à partir du moment où la BCE a prêté 1019 milliards d’euros aux banques européennes.

En clair : les banques italiennes ont utilisé les prêts de la BCE pour acheter des obligations de l’Etat italien. Elles en sont gavées.

Les banques espagnoles ont utilisé les prêts de la BCE pour acheter des obligations de l’Etat espagnol. Elles en sont gavées.

Normal : plus personne au monde ne veut acheter ces obligations d’Etat pourries.

MAIS MAINTENANT ?

Maintenant, les banques espagnoles sont dramatiquement sous-capitalisées. Maintenant, les banques espagnoles n’ont plus d’argent. Jeudi 16 octobre, elles ont été incapables d’acheter toutes les obligations émises par l’Etat espagnol.

L’Espagne rate un emprunt obligataire.

http://www.lefigaro.fr/flash-eco/2014/10/16/97002-20141016FILWWW00137-l-espagne-rate-un-emprunt-obligataire.php

Directement ou indirectement, il ne reste plus que la BCE pour acheter les obligations de l’Etat espagnol, les obligations de l’Etat italien, les obligations de l’Etat grec, etc.

Directement ou indirectement, il ne reste plus que la BCE pour empêcher la faillite généralisée de la zone euro.

ARGH !

LA FRANCE GROSSMALHEUR

En réponse à ces mauvaises nouvelles, ils auront à nouveau la solution + D »EUROPE + D’EURO + DE TAXES + D’IMPOTS = Usine à fabriquer des malheureux

La France c’est aussi notre 1er sinistre qui n’a même plus les moyens de se payer un repas et qui va le prendre

chez l’habitant ce soir dans un gîte. A force de nous mettre sur la paille, il ne faut plus s’étonner.

Par contre en 2012 pour Sarko et sa bande s’était plutôt la Truffe et le Ruinard.

Ils n’ont franchement pas honte.

Oui premier ministre dans un gite.. et devoir ne pas mettre de nappe sur la table pour être plus proche des agriculteurs… Entendu sur BFMTV… C’est vrai que nos agriculteurs mangent encore sur le pouce (là on comprend, arrasé de travail) et les sols de leurs maison sont en terre battus.

bonjour.Suite à l’excellent poste de BA,je me pose la question si Mr Chevallier à pris en compte les risques sur la détentions d’obligations d’état par les banques dans son calcul du rapport fond propre/dette ? Merci

Non, mais j’ai écrit x fois que les bk de la zone achetaient des mauvais bons pour faire baisser les taux…

C’est vrai, nous sommes tous temoins 🙂

bonjour :

» le 26 Octobre va considérablement augmenter la transparence des bilans des banques européennes. Un des éléments dans la préparation de l’union bancaire a été le soi-disant L’évaluation complète de toutes les banques importantes dans la zone euro par la BCE.; impliquant près de 85% du total de bilan des banques de la zone euro, plus de 6000 superviseurs et les commissaires aux comptes ont été impliqués dans l’exécution de l’examen de la qualité des actifs. Un Test de résistance des banques à l’échelle européenne a été ajouté. De nombreux contrôles de qualité à tous les niveaux étaient entrepris pour étayer la crédibilité de l’exercice »

Vous vous rendez compte 6000 superviseurs pour sortir certainement un bilan édulcoré peut etre éloigné de la réalité.En sommes,il aurait suffit de suivre les estimations de Mr Chevallier pour faire d’énormes économies.Il y a un paquet de personnes qui se sucrent sur la bête apparemment !

et voila.. voila la manifestation la plus imbecile de l’horreur etatique… On ne peut pas imaginer pire developpement economique, comme en Espagne,. Les infrastructures ne creent pas d ’emplois, elles en detruisent, surtout quand il faut ensuite subventionner l’exploitation.

44 Mds de dettes pour l’ensemble et ca continuer a augmenter !!!

http://www.lefigaro.fr/societes/2014/10/17/20005-20141017ARTFIG00424-la-cour-des-comptes-denonce-la-folie-du-tgv.php

M Chevallier avait fait une excellente synthese sur bilan de la SNCF il y a qqs annees… la montagne de dettes , les fonds propres insuffisants. Sur les millards de subventions verses chaque annee…

S’il pouvait reactualiser ce serait aboslument genial 🙂

Le rail finira par ruiner la France. Vous avez de beaux TGV mas vous n avez plus un rond

On a pas de TGV au Canada, dieu merci, on entend parler pafois de la ligne Quebec, Montreal, Toronto, Windsor, … et comme els citoyens de ce pays sont plus murs qu’en France, aucun gouvernement ne se risquerait a investir des milliards la-dedans , ca ferait les ferait tomber.

On est tres bien sans TGV au Canada et notre secteur prive est en forte expansion. Pas comme chez vous.

Cheers

Stef du Canada

J’ai fait la transcription d’un passage de C Gave sur BFMT, https://www.youtube.com/watch?feature=player_embedded&v=vJe14USZBoA

Transcription vidéo « 70% des banque européennes sont en état de quasi-faillite »

ND : Vous achetez cette photographie très sombre, très noire, d’un secteur bancaire que l’on pensait justement un petit peu sorti de l’ornière, à tel point que les américains habilement les ont laissé se refaire la cerise pour ensuite venir les taper et les faire payer, et pas les faire payer quand ils étaient mal, les faire payer quand ils étaient mieux. Et là Gaël Giraud nous explique que ce n’est pas ce pas ce que l’on croit et que finalement, nous sommes face à quelque chose de beaucoup beaucoup plus fragile.

CG : Que les banques aillent mal, c’est tout à fait évident. En particulier, les banques européennes. On le sait…

ND : Aille mal jusqu’à se trouver à des niveaux de fragilité qui sont systémiques ?

CG : Oui bien sûr !

ND : Oui bien sûr ?

CG : Vous en avez à peu près 70% qui sont en état de quasi faillite, c’est à dire qui sont… Si vous regardiez les vieux ratios qu’une banque ne doit pas prêter plus de 12 fois ses fonds propres -puisque cela lui permettait de résister à deux récessions de suite-, aujourd’hui vous avez toute une série de banque qui a des fonds propres qui sont à 30, qui sont à des ratios de multiples, de leverages qui sont à 30 ou 40 fois. Alors oui, l’on est dans une situation bancaire absolument abominable. La seule chose que…

ND : Comment vous pouvez savoir tout cela alors que visiblement même les autorités prudentielles manquent d’éléments palpables pour pouvoir en attester la réalité.

CG : Ecoutez, vous regardez simplement leur cours de bourse.

ND : Vous pensez que c’est suffisant ?

CG : Bah, elles perdus à peu près les 3/4 depuis 7 à 8 ans. Donc quand quelque chose perd les 3/4, c’est que les gens qui savent à l’intérieur en n’achètent pas beaucoup. Et pourtant elles étaient grosses dans les indices, avec toute la gestion indicielle elles auraient dû monter, or les cours des financières se sont écroulés en Europe.

Si les cours des financières s’écroulent c’est qu’en général que l’affaire ne va pas bien. Non ! Enfin, cela me parait à peu près raisonnable comme…

ND : Ce qui signifie que cette question que l’on posait un peu sous forme de provocation avec Stéphane XXXX à une forme de fondement ( ?). Est-ce que nous sommes dans une nouvelle de crise telle que celle que nous avons pu en connaitre née aux Etats-Unis en 2008, mais qui cette fois-ci pourrait naitre de bien des endroits différents y compris du secteur bancaire européen.

CG : Eh bien écoutez, il faut peut-être… Est-ce qu’on peut faire un pas en arrière ?

ND : Alors un pas en arrière, et puis on fera réagir Henri Pugol qui est très calme depuis le début de cette émission pour voir s’il achète l’idée d’une pensée nouvelle. Et cela, on a tous envie d’y croire ou alors celle d’une terrible réalité sur le secteur bancaire qui ne serait pas connu de tous.

CG : Il faut revenir un petit en arrière. Moi, j’ai fait toute ma carrière dans un monde où l’argent était au centre du système. La création d’argent par le crédit. Cela se diffusait dans l’économie réelle. Et puis quand vous passiez dans l’économie réelle, au bord de l’économie réelle, vous aviez le prix des actifs. S’il restait suffisamment d’argent une fois que l’argent avait été utilisée dans l’économie réelle, le prix des actifs montaient. S’il n’y en avait pas, le prix des actifs baissaient. Et donc le prix des actifs c’était un peu le réservoir de liquidité qui servait à l’économie pour revenir à son équilibre. C’était un peu cela. C’est là-dessus que j’ai travaillé. C’est un modèle qui est vieux comme Erode ( ?). Rien de bien nouveau là-dessus. Depuis un certain nombre de temps et depuis en particulier depuis l’arrivée de l’euro, les banques centrales ont décidé de mettre le prix des actifs, en particulier les obligations d’Etat au centre du système. Ce n’est plus l’argent qui est au centre du système, c’est le prix des actifs qui est au centre du système. Et elles ont décidé d’imprimer suffisamment d’argent pour que ce prix des actifs ne baisse pas.

ND : Oui, c’est ce à quoi nous assistons avec jusqu’à présent des résultats assez probant surement très fragile mais probant

CG : pour les prix des actifs.

ND : Oui !

CG : Il n’y a aucune preuve que l’argent créée pour le prix des actifs va se diffuser dans l’économie réelle.

ND : Pour l’instant aucune et ce n’est d’ailleurs pas ce qu’il se produit.

CG: Et c’est bien pour cela que vous avez aujourd’hui un malaise dans les marchés financiers ; c’est que les marchés financiers sont montés en raison de cet achat par les banques centrales des actifs, mais que la réalité économique puisqu’il n’y a plus de création destructrice dans le système, vous empêchez la destruction avec des faux taux d’intérêt et comme vous n’avez plus de création destructrice, ce qu’il se passe, c’est que tout simplement que vous avez une dichotomie énorme qui se passe entre la valorisation des affaires et la croissance économique. Donc on est en train de recréer, de créer un système si j’ose dire d’Union soviétique où il n’y a pas de prix, pas de prix de l’argent, pas de prix pour le taux de change et il n’y a pas de prix pour le rendement marginal du capital investit. On est dans un système qui n’a plus de prix. Comment voulez-vous qu’un système qui n’a plus de prix puisse avoir une croissance ?

ND : Il n’y a plus de taux, il n’y a plus de prix d’accord. Cela a été totalement pris en otage par les banquiers centraux.

Gaël Giraud : Quand vous regardez aujourd’hui, l’on a des taux d’intérêt négatif en France.

ND : Vous êtes totalement d’accord avec ce que viens de dire Charles Gave.

Gaël Giraud : Absolument d’accord avec ce que dit Charles Gave !

ND : Absolument d’accord avec ce que dit Charles Gave.

Gaël Giraud : Le fait qu’on ait des taux d’intérêt négatifs c’est-à-dire que vous prêtez à quelqu’un

ND : pour des maturité court terme, des trois mois, 6 mois…

Gaël Giraud : Vous prêtez à quelqu’un cent et il vous rembourse 90…

ND : Oui, c’est assez rare que votre banquier vous paye pour emprunter de l’argent !

Gaël Giraud : C’est assez rare. Je pense qu’il y a beaucoup de gens qui seraient content que leur banquier leur prête à un taux d’intérêt négatif. Cela indique qu’il y a quelque chose qui est complétement faux. La valorisation des actifs est une bulle complétement découplée de l’économie réelle. Il va y avoir tôt ou tard une correction, cela c’est évident

Bonsoir Mr CHEVALLIER,

Serait-il possible de vous recontacter sur Linked-In. Merci. Très cordialement TSo

bonjour Monsieur CHEVALLIER ?

au feu les pompiers ?

le spread est trop explosif ?

*ECB SAID TO BUY SHORT-DATED FRENCH COVERED BONDS

bonne journée

exit Bâle 3 !

Afin de stimuler le crédit et les investissements sur les marchés européens, la Commission européenne assouplit la règlementation qui entoure la titrisation, qu’elle veut de « haute qualité ».

De nouvelles mesures encadrent la titrisation

Depuis la crise de 2008, les outils de titrisation traînent une mauvaise réputation, qui les a conduits à leur chute. La Commission européenne met en place un cadre prudentiel destiné à « stimuler les investissements dans l’économie, notamment en promouvant les titrisations sûres et transparentes ».

Elle va ainsi dans le sens de la BCE, qui a dévoilé son plan de rachat des crédits titrisés (ABS) et des fameux « covered bonds » afin de doper l’activité économique.

L’objectif affiché par la BCE et l’exécutif européen est d’encourager les prêteurs à accorder plus de crédits.

Par la suite, ces établissements financiers peuvent céder les « paquets » agrégés sur les marchés financiers ou à la BCE afin de retrouver un peu de marge de manœuvre.

Assouplissement des règles pour la banque et l’assurance

Pour cela, Bruxelles a établi de nouvelles règles qui bouleversent quelque peu celles de Bâle III. Deux actes délégués vont être mis en application : Solvency II, qui concerne les assureurs, et CRD, destiné aux banques.

Ces deux directives récemment votées pour le secteur financier européen doivent favoriser la titrisation.

Dans le cadre du CRD, les ABS (notamment le crédit auto, le crédit consommation) et les obligations sécurisées émises par des banques sont jugés suffisamment liquides pour être désormais intégrés dans le calcul du ratio de liquidité bancaire. Il s’agit des actifs exigés auprès des banques pour couvrir les besoins en trésorerie à 30 jours si elles rencontrent des difficultés.

Bruxelles a également pensé aux assureurs qui se lancent sur le marché de la titrisation. Dans le cadre de Solvency II, les exigences en capital peuvent être dans certains cas réduites.

Seules les titrisations de « haute qualité » sont concernées par les nouvelles mesures. Aussi, autant pour les banques que pour les assureurs, ces règles ne s’appliqueront qu’aux tranches les plus sûres, avec transparence, etc.