Les mécanos de la Générale réussissent l’exploit de conserver encore pour ce dernier trimestre la dernière place de la liste des grandes banques à risques systémiques dans le monde (Global list of Systemically Important Banks (G-SIBs), classées des meilleures aux pires, bravo les artistes !

En effet, d’après le décryptage de leurs chiffres publiés, le véritable multiple d’endettement, le leverage réel était de… 33,3 et son inverse le véritable ratio Core Tier 1 était de… 3,0 % en cette fin de dernier trimestre, en progrès insignifiants par rapport aux trimestres précédents,

Document 1 :

| Société Générale | 2014 Q4 | 2015 Q1 | 2015 Q2 | 2015 Q3 | 2015 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 1 308,17 | 1 428,80 | 1 359,50 | 1 351,80 | 1 334,40 |

| 2 Equity | 55,2 | 57,2 | 56,1 | 57,9 | 59 |

| 3 Deductions | 15 | 15,6 | 14,3 | 16 | 13,1 |

| 4 Goodwill | 4,3 | 4,4 | 4,4 | 4,4 | 7 |

| 5 Tangible eq | 35,8 | 37,2 | 37,4 | 37,5 | 38,9 |

| 6 Liabilities | 1 272,40 | 1 391,60 | 1 322,10 | 1 314,30 | 1 295,50 |

| 7 Leverage (µ) | 35,5 | 37,4 | 35,4 | 35 | 33,3 |

| 8 Core Tier 1 (%) | 2,81 | 2,67 | 2,83 | 2,85 | 3 |

Sommes en milliards d’euros. [Noter le petit délire passager au 1° trimestre 2015 !]

Euh… Un petit rappel : la banque des frères Lehman a fait faillite avec un leverage de 32…

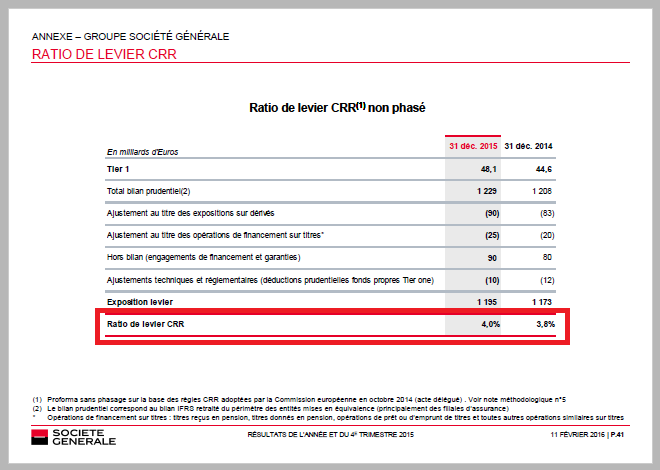

Les mécanos de la Générale avouent même que leur ratio de levier est, dans le cadre de la CRR/CRD IV (Capital Requirements Directive) de… 4,0 % ce qui est très proche de mes résultats (et ce qui les confirme !) compte tenu des différences dans la façon de calculer cette donnée.

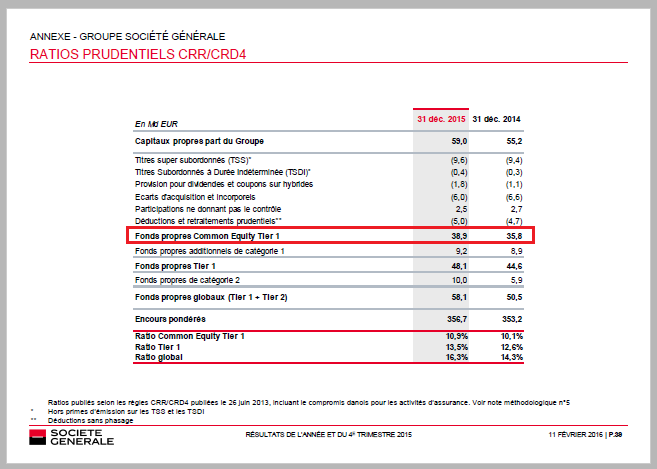

Document 2 :

En fait, il s’agit a priori d’un ratio proche du ratio Core Tier 1 d’origine (c’est-à-dire du rapport des capitaux propres sur le total des dettes en pourcentage) qui correspond à son inverse, à savoir un leverage de 25 qui signifie que le total des dettes représente 25 fois le montant des véritables capitaux propres contre un multiple de 33,3 pour ma part.

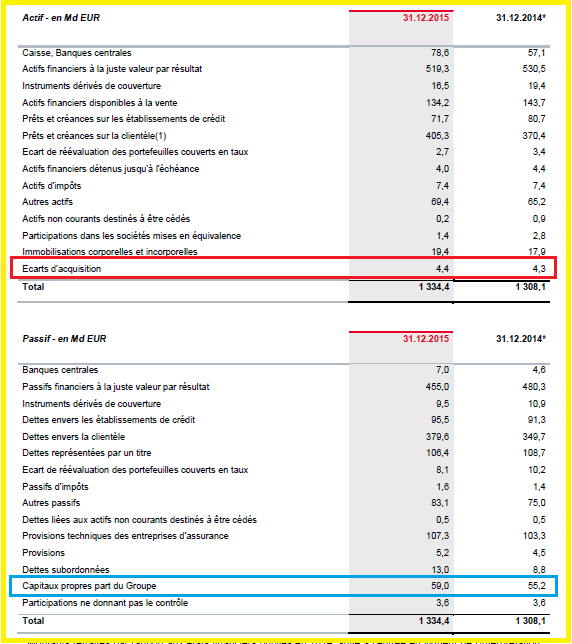

Les mécanos de la Générale publient (en annexe) un tableau détaillé qui permet de calculer le montant des véritables capitaux propres (comme je l’ai toujours écrit contrairement à eux) qui est obtenu en retranchant du montant des capitaux propres publiés (sans les minoritaires) les sommes correspondant aux titres dits hybrides (TSS, TSDI, coupons et dividende), les écarts d’acquisitions (goodwill) et les dividendes à distribuer,

Et un autre petit rappel : d’après les règles dites de Bâle I, les banques devaient avoir un leverage inférieur à 12,5 ou un ratio Core Tier 1, son inverse, supérieur à 8 %.

A la suite des turbulences financières de ces dernières années, ce bon vieux Greenspan a relevé ces exigences à un leverage inférieur à 10 correspondant à un ratio Core Tier 1 supérieur à 10 %, sans pondérer les actifs, comme le préconisent également la BRI, Axel Weber, la Fed, la Prudential Regulatory Authority du Royaume-Uni et la CRR/CRD IV.

Document 4 :

Pour respecter les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan, il faudrait augmenter les capitaux propres de… 82 milliards d’euros ou diminuer le total des dettes de 940 milliards (par cessions d’actifs) !

Comme je l’ai déjà écrit, Les mécanos de la Générale confirment donc que mes calculs de l’été 2011 donnaient parfaitement bien une image fidèle de la réalité quand j’ai publié un ratio Core Tier 1 dans les 2 % alors qu’ils prétendaient à tort qu’il était de 9 % !

Comme je l’ai écrit précédemment, L’AMF m’a donc sanctionné totalement à tort alors que les mécanos de la Générale continuent à me donner finalement totalement raison !

En fait, ils commencent à essayer de comprendre les règles de gestion prudentielles d’endettement telles qu’elles vont être appliquées par l’Autorité Bancaire Européenne (EBA) qui calcule, comme je l’ai toujours fait à juste titre, les montants des véritables capitaux propres sans les titres dits hybrides, ces Titres Super Subordonnés (TSS) et Titres Subordonnés à Durée Indéterminée (TSDI) que seuls les banksters franchouillards de nos Gos banques ont fait passer officiellement pour des capitaux propres alors que tout le monde partout dans le monde les considère comme des dettes, comme je l’ai toujours écrit.

Il est particulièrement grave de constater qu’une autorité officielle, l’AMF, de connivence avec ces banksters, puisse sanctionner à tort une personne (moi !) qui publie des études financière justes, en conformité avec les règles internationales, et qui dénonce ces irrégularités en France.

Il est particulièrement grave de constater que les gens de la Banque de France qui sont chargés de faire appliquer les règles internationales ne le font pas, sciemment, de connivence avec les banksters.

Il est particulièrement grave de constater que les mécanos de la Générale qui gèrent 1 300 milliards d’euros d’actifs n’ont toujours pas compris le mécanisme de gestion des règles prudentielles d’endettement bancaire.

Il est particulièrement grave de constater que tous les autres professionnels en France puissent être aussi incompétents, en particulier les bonimenteurs tels que les analystes financiers patentés de la Société Française des Analystes Financiers et tous les journaleux de tous les médias.

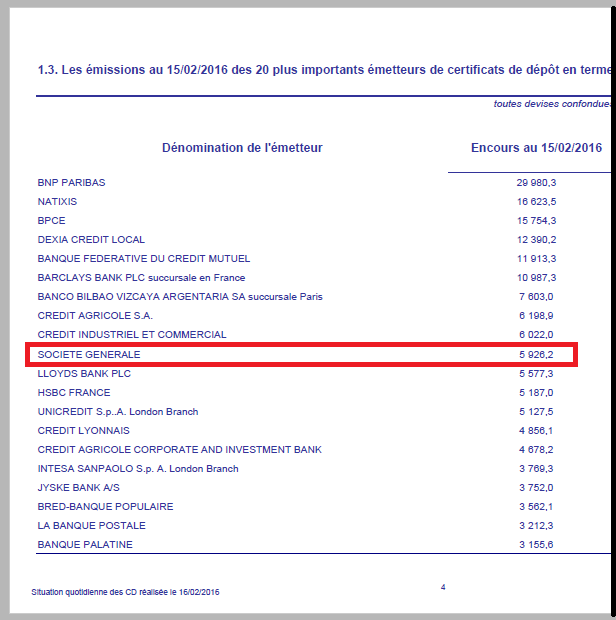

Par ailleurs, les mécanos de la Générale ne donnent évidemment aucune information explicite sur les 23,9 milliards d’euros qu’ils empruntent à la Banque de France dans le cadre des Titres de Créances Négociables (TCN) en mettant en pension des titres comprenant les Certificats de Dépôt Négociables (CDN) en comptabilisant aussi les chiffres de Crédit du Nord qui fait partie du groupe des Mécanos…

Document 5 :

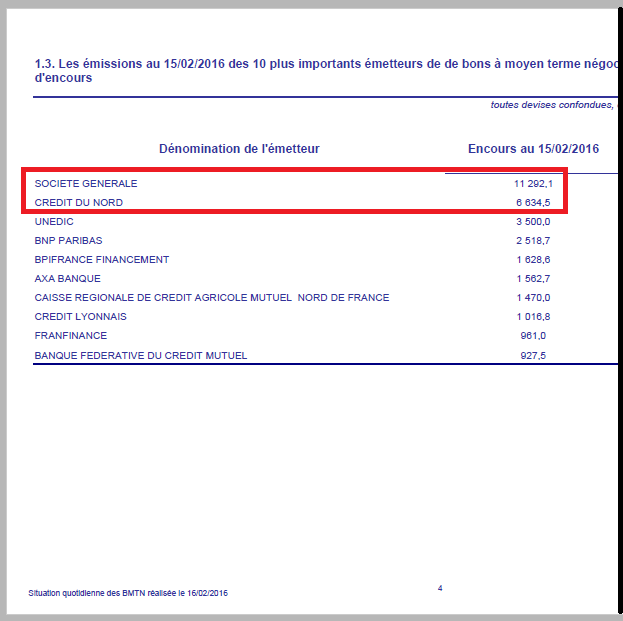

… et les Bons à Moyen Terme Négociables (BMTN),

Document 6 :

Heureusement, je suis le seul, à ma connaissance à faire de telles analyses.

Les règles comptables sont redoutables car, lorsqu’on sait décrypter correctement les comptes des bansters, il est toujours possible de savoir si tout se passe bien ou si quelque chose ne va pas quelque part dans leur banque.

Pour l’instant, tout va bien : pas de tsunami mais le titre a plongé récemment, ce qui montre que des investisseurs ne sont pas dupes !

Document 7 :

La capitalisation boursière de la Générale est tombée aux alentours de 23 milliards d’euros, c’est-à-dire nettement moins que le montant des actifs tangibles (38,9 milliards) considérés comme étant la valeur à la casse d’une banque…

Tout est simple, enfin, presque.

Cliquer ici pour voir les résultats de la Générale de ce dernier trimestre.

et la medaille d’argent dans tout ca? je ne vois pas d’article concernant le Q4 d’UBS….

ça va venir !!!

merci pour vos analyses.

lorsque l’on observe le cours de l’action il est facile d’en déduire que ceux qui savent vendent…

et pourquoi ne demandez vous pas réparation à postériori, juste pour aller au bout des choses?

Pourquoi pas d’analyse sur la BCEE ? Pas systémique ?

Cf. tout ce que j’en ai écrit…

Dernier papier daté de 2011 ,pas de nouveauté ? Toujours un bon leverage .merci.

Quand vous parlez de BCEE c’est pour la Banque Centrale Européenne ou pour la Banque et Caisse d’Epargne de l’Etat de Luxembourg ?

Si BCEE Luxembourg, vous pouvez trouver le dernier rapport sur https://www.bcee.lu/Downloads/Publications/Rapports-Annuels,-Semestriels-et-Facts-Figures

Ou encore en tapant dans un moteur de recherche:

* bcee core tier 1 « facts & figures »

* bcee core tier 1 « F & F »

* bcee rapports bilan

Au 31/12/2014, le ratio de solvabilité CET1/Tier 1 avec exigence réglementaire transitoire était de 18,3% (chiffre de la banque) dans son document Bâle II – Rapport Pilier 3 https://www.bcee.lu/content/download/8981/278455/version/3/file/Rapport+pilier+3+2014.pdf

Cordialement

Alex Lux

bonjour.pourrait on intégrer les emprunts à la Banque de France dans le cadre des Titres de Créances Négociables (TCN) et la mise en pension des titres comprenant les Certificats de Dépôt Négociables (CDN) dans le bilan des banques.certainement très difficile vu l’opacité des opérations.Qu’en pensez vous ? merci.

Les Gos bk devraient le faire, ce qui devrait augmenter le total de leurs dettes ! C’est même là une irrégularité assez grave…

Merci pour le papier sur UBS!