Des compléments s’imposent à mon article précédent consacré à l’analyse du bilan de la Banque de France fin 2017… qui intéresse manifestement un certain nombre de personnes.

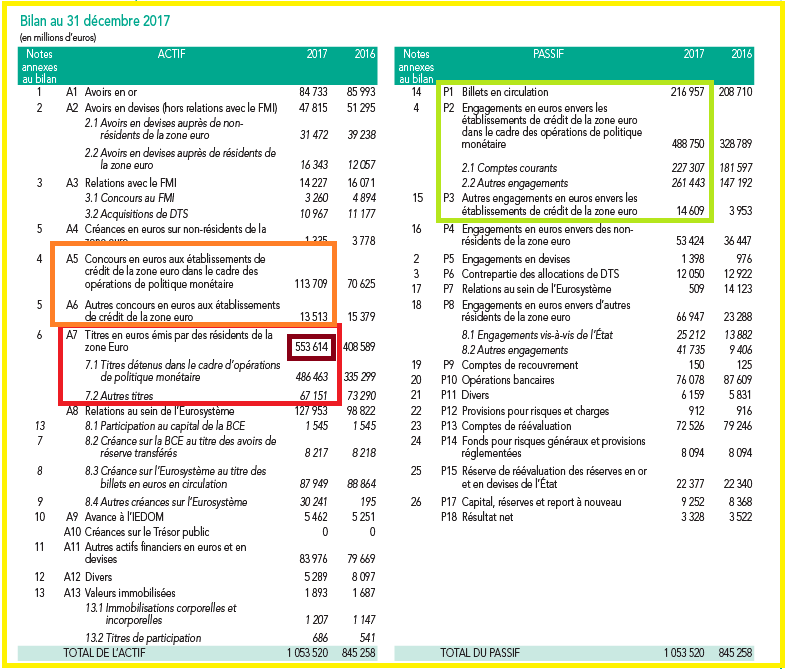

En effet, il apparait clairement dans cette analyse que la Banque de France détenait fin 2017 pour plus de 550 milliards d’euros de bons du Trésor français, soit un tiers de la dette négociable correspondant à un quart du PIB courant annuel, ce qui est considérable.

Il est évident pour toute personne sensée que la Banque de France n’a pas et n’a jamais disposé des moyens de financement nécessaires pour acheter et payer au prix du marché ces 550 milliards d’euros de bons du Trésor français acquis sur le marché secondaire, quasi exclusivement aux banques sous sa supervision !

Bizarre, bizarre… Comme c’est étrange !

En fait, il n’y a pas de mystère.

C’est là le résultat de l’application judicieuse de règles comptables qui… ne respectent pas les principes comptables.

En effet, comme je l’ai écrit précédemment, les opérations sont enregistrées au cours d’une journée et comptabilisées après la clôture des marchés, en back-office comme on dit.

Bien entendu, le principe comptable qui veut qu’un investisseur ait les moyens de payer ses achats de titres avant que la transaction ait lieu aurait dû être transcrit dans les règles comptables impératives, ce qui n’est évidemment pas le cas.

Les nuls de la Banque de France auraient dû disposer de capitaux propres pour financer leurs actifs, comme les banquiers le faisaient à l’origine, mais le montant de leurs capitaux propres n’est que de… 35 milliards d’euros, soit 3,3 % du total de leurs actifs (1 053 milliards), ce qui est très loin des 550 milliards de titres acquis !

Comme tout autre investisseur, ils auraient dû alors emprunter préalablement les fonds nécessaires sur les marchés pour acheter ces titres mais curieusement, aucune rubrique du passif de la Banque de France n’est prévue pour loger des emprunts, contrairement à la BCE qui dispose d’une telle rubrique, 4 Certificats de dette émis dont le montant est évidemment à zéro car une banque centrale qui est obligée d’emprunter sur les marchés pour boucler son bilan, ça ne fait pas sérieux.

Les nuls de la Banque de France placent donc les Français dans une situation irréelle, ubuesque, car ils détiennent plus de 550 milliards de la dette publique sans avoir jamais eu les moyens d’en payer l’acquisition !

C’est inimaginable, impensable, inconcevable comme l’a fort justement dit (à propos des taux négatifs) Jean-Claude déjà Le Tricheur.

Bien entendu, le Grand Nul de la Banque de France n’a rien dit à ce sujet et le plus merveilleux dans ce monde de Bisounours est que personne ne lui a demandé comment l’acquisition de ces 550 milliards d’euros de bons du Trésor français avait été financée !

En fait, à l’instar des Marioles de la BCE, les nuls de la Banque de France financent leurs actifs, comprenant les prêts aux banksters (127,222 milliards d’euros) et les bons du Trésor (553,614 milliards) soit un total de 680,836 milliards par des billets en circulation (216,957 milliards) et par les dépôts en retour des banksters (503,359 milliards) soit un total de 720,316 milliards.

Document 1 :

A priori, l’équilibre est réalisé, grosso modo. Ouf !

Les apparences sont sauves, le bilan est bouclé, mais au prix d’une belle cavalerie.

En fait, la situation est encore un peu plus préoccupante car les banksters ne comptabilisent pas leurs créances à leur juste valeur de marché.

En effet, en Europe, les banques ne sont pas obligées de comptabiliser les créances dites douteuses (alias les NPL, Non Performing Loans) en pertes, ce qui est un gros problème qui pose un risque systémique au niveau de la zone euro où elles se montent à 900 milliards d’euros d’après le Mariole lui-même qui ne peut pas imposer la modification de cette règle comptable.

D’après les bilans des grandes banques françaises le total de ces créances douteuses se montait à environ 130 milliards d’euros fin 2017,

Document 2 :

| Banques | NPL |

|---|---|

| BNP Paribas | 39,902 |

| BPCE+Natixis efv | 25,018 |

| Cdt Agric Groupe | 24,335 |

| Société Générale | 20,9 |

| Crédit mutuel | 16,098 |

| Total | 126,253 |

Donc, si le principe comptable qui oblige les banques à comptabiliser les créances dites douteuses en pertes était transcrit en règle comptable impérative pour donner une image fidèle de la réalité comme c’est le cas aux Etats-Unis, les nuls de la Banque de France auraient été obligés de trouver quelque part 130 milliards d’euros supplémentaires, ce qui aurait été difficile.

Ainsi, des principes comptables ne sont pas transcrits en règles comptables impératives, ce qui ne permet pas aux comptes des banksters (y compris ceux des banques centrales) de donner une image fidèle de la réalité.

Une fois de plus se pose là un dysfonctionnement comptable qui a des conséquences très importantes : c’est ce type de problème qui a été à l’origine (en fait la cause) des récessions qui se sont produites aux Etats-Unis en ce XXI° siècle car il est à la base d’une création monétaire et elle est gigantesque au niveau de la zone euro, ce qui sera la cause principale de l’€-crash à venir.

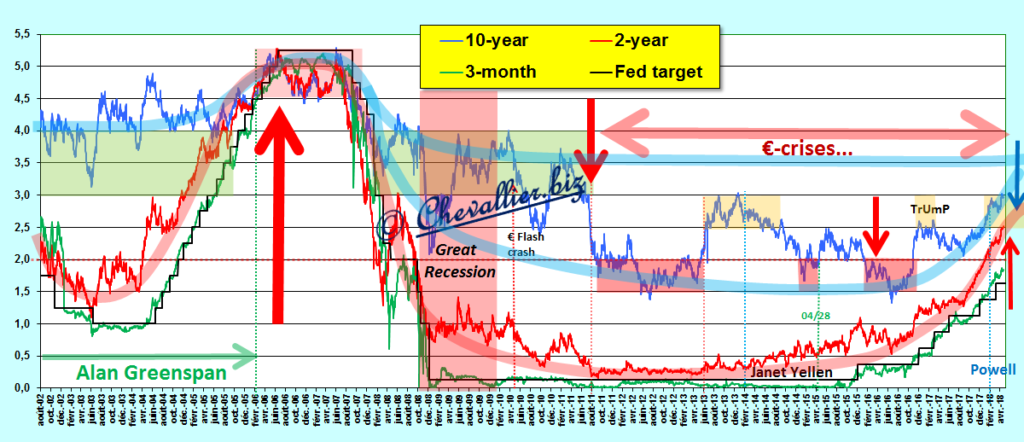

Les Américains, en particulier les bons spéculateurs, ceux qui voient juste et loin, restent fortement positionnés en Notes à 10 ans dont les rendements ne peuvent pas atteindre leur bande normale de fluctuation dans les 3 % depuis que la crise a commencé à se manifester dans la zone euro,

Document 3 :

Les débats à ce sujet devraient être très importants en Europe mais il n’en est rien car les (business) économistes monétaristes sont inexistants.

En effet, ceux qui œuvrent dans les universités sont totalement incapables d’analyser des données comptables, les experts comptables, les économistes de banques et autres institutions financières n’ont aucune connaissance en matière monétariste, les journalistes ne sont plus que des journaleux spécialistes du copier-coller, et les Français sont des veaux.

Le manque de culture monétariste est grave car l’argent sain est le premier pilier des Reaganomics, dixit Arthur, Laffer.

Le cas de la quatrième série de prêts à long terme sur quatre ans (TLTRO II) que j’ai explicité permet de mieux comprendre le mécanisme de la cavalerie grâce auquel les Marioles de la BCE et les nuls de la Banque de France financent leurs actifs sans en avoir les moyens, cliquer ici pour lire cet article.

« Les Américains, en particulier les bons spéculateurs, ceux qui voient juste et loin, restent fortement positionnés en Notes à 10 ans dont les rendements ne peuvent pas atteindre leur bande normale de fluctuation dans les 3 % « .

Faut-il comprendre qu’ils sont positionnés SHORT sur les notes à 10 ans ?

J’ai lu sur 2 sites différents que l’investissement sur les notes à 2 ans était la bonne affaire du moment (peu de risque sur le capital et un bon rendement) !

Apparament la BC italienne fait la même chose… et il n’y a toujours pas un Chef de coalition, encore plus mieux pour eux ! Il faut reveauter…

Avec les heurozonards la richesse a disparu et il ne reste plus que le partage de dettes… Tous ensembles, tous ensembles yeah-yea !

Et comme les mêmes logiques sont toujours en places, forcément cela ne va pas s’arranger…

Ah ces Banksters, ils auraient tort de s’en priver, le filon est trop juteux, ça dégouline de partout et aucune opposition digne de ce nom, pas un seul contrôle, pas de questions au gouvernement, pas d’enquêtes parlementaires, pas de rapport d’une cour des comptes, pas d’AMF, pas de plaintes… le Top du top. Sauf que nous savons tous comment cela se termine…

Budget européen : la France, la Pologne, le Danemark, les Pays-Bas et l’Autriche sont contre !

La Commission européenne a plaidé mercredi pour un budget de l’UE en hausse après le Brexit, mais avec des coupes dans des secteurs emblématiques comme l’agriculture, qui ont provoqué sans tarder le courroux de plusieurs pays dont la France.

Les coupes dans la politique de cohésion, en faveur des régions les plus modestes, promettent elles un bras de fer avec les pays de l’Est, dont certains comme la Pologne se sentent aussi visés par le gel des aides aux pays violant l’Etat de droit, proposé pour la première fois par Bruxelles.

Le Danemark, les Pays-Bas et l’Autriche ont de leur côté refusé de mettre davantage la main à la poche à l’avenir pour compenser le divorce avec le Royaume-Uni, qui laissera un trou annuel de « 15 milliards » dans le budget de l’UE selon le président de la Commission, Jean-Claude Juncker.

https://www.boursorama.com/actualite-economique/actualites/les-pays-de-l-ue-se-braquent-sur-les-budgets-post-brexit-f4bb223c7327d11828d9c0f1e63c845f

Encore une petite louche de plus pour le bilan de la SG…

https://www.boursorama.com/bourse/actualites/socgen-pres-d-un-accord-sur-un-reglement-de-1-milliard-de-dollars-aux-usa-e351f0ba33f53f4a10301ea9352d9b9f

Si cela est vrai vous êtes probablement dans les listes noires de la République. Ils n’utilisent pas de polonium 210 en France car c’est trop visible. Ce pays communiste n’a plus d’autres choix que d’effacer la réalité. La République forte que clame nos Président successifs n’est ni plus ni moins cela. Même que le flan s’en vantait. J’imagine qu’un tel pouvoir dans des mains moites doit faire flipper n’importe quel veau. Hé bah non, pas en France, pays de pépé le putois.

La banque postale prétend avoir un ratio core tier 1 de 13%

http://www.labanquepostale.com/content/dam/groupe/actus-pub/pdf/publi-instit/ra2017/RA-LBP-2017.pdf

Bonsoir,

Un des ‘objectifs de la Banque Centrale Américaine, la FED, est de veiller à la suprématie du dollar.

En effet, la politique extérieur des Etats Unis est guidée par le souci de s’opposer aux desseins hégémoniques de l’Eurasie, que sont la Chine et la Russie.Les USA étant une puissance maritime, qui doit contenir ces deux Etats.

Voir la diplomatie d’Henry Kissinger par exemple ou de Z. Brzezinski.( Le grand échiquier )

La politique monétaire, aujourd’hui comme hier, s’inscrit dans un cadre géopolitique bien tracé, avec le dollar pièce maîtresse et les traités commerciaux avec des blocs ( ALENA, Europe, ASEAN, Japon..) La politique de la FED, est de garantir stabilité du dollar, monnaie d’échange mondiale.

De même, le rôle de la Banque d’Angleterre, avec le Brexit, est de revenir à une livre forte, monnaie de réserve avant le yen et l’euro et utilisée dans l’ex empire coloniale.le Commonwealth.

En 1975, Valérie Giscard d’Estaing et Helmut Schmidt était parvenu à donner une feuille de route à l’Europe.

Feuille de route, reprise par François Mitterrant et H Kolh plus tard. Aujourd’hui ce n’est plus le cas.Si en plus, s’ajoute des désordres monétaires…Mais que fait l’Europe ?

Bonne soirée et merci.

étaient parvenus , pardon pour la faute

Bonjour

Resus BNP et SOC GEN sont tombės…. et ca sent pas bon…..

@lc. L’EU pense agir d’elle même pour le bien collectif des Europeens. Niveau extraction des biens on est au top. Cette vieille EU bobo communiste agit en réalité pour les USA en s’autodétruisant. Si l’on tolère cela c’est uniquement qu’une population technocratique et corrompue en profite grassement. Banques et pouvoir se multiplient exponentiellement. Le léger problème étant la note à régler. Mais l’histoire se répète. Au pire les peuples payeront. Au mieux une guerre effacera l’ardoise dans le sang des naifs.

Lettre d’humour reçue ce jour :

Chère Cliente, Cher Client,

Aujourd’hui, toutes les banques et entreprises d’investissement agréées en France adhèrent et cotisent obligatoirement au FGDR. Il a une mission d’intérêt général dont l’objectif est de préserver la stabilité financière à l’échelle Européenne et de limiter le risque en cas de défaillance bancaire. Le FGDR serait donc chargé de vous indemniser si votre banque était déclarée en faillite et que vos avoirs étaient devenus indisponibles. Les sommes déposées sur vos produits éligibles sont ainsi couvertes, dans la limite d’un plafond, par la garantie des dépôts. Pour les livrets réglementés (livret A, livret de développement durable, livret d’épargne populaire), le FGDR procède à cette indemnisation pour le compte de l’État. Par ce mécanisme, en nous ayant confié vos avoirs, vous avez l’assurance que vos dépôts sont protégés.

…

Par ailleurs, nous vous rappelons également la solidité du Groupe Crédit Agricole, qui se classe à la 2ème place européenne et à la 13ème place mondiale en matière de capital Tier 1, c’est-à-dire en matière de fonds

propres les plus solides.

(Source : The Banker, juillet 2017 sur les données 2016).

Soit c’est pour acheter la dette de l’état dont personne ne veut, et dans ce cas, en supposant que l’état puisse rembourser sa dette, personne ne le verra. Soit, ce qui semble plus probable, c’est de la dette achetée par les banques et « déposée » en garantie en échange de liquidités, et dans ce cas, si les banques font faillites, la banque de France se contente de revendre la dette (en supposant qu’elle le puisse), et là encore personne ne le verra. Ce qui signifierait qu’ils ne sont pas si nuls que cela et se contente de « truander » un peu les comptes.

Cela ne résout pas le problème des banques. Les questions seraient alors pourquoi les banques ont besoin de ces liquidités (à part pour ne pas être déclarée en faillite) et est-ce que cela figure dans leur compte ?

Dit autrement, je ne comprends pas à quoi servent ces 550 milliards…

@Hervé : moi je comprends que les 550 milliards ne sont pas allés aux banques, si ce n’est furtivement, le temps de revenir à la banque de France pour qu’elle puisse acheter des dettes d’Etat.

Ça signifie que plus personne ne veut en acheter, de la dette française, et qu’ils sont obligés de se l’acheter à eux mêmes avec de l’argent totalement virtuel (ou plus exactement créé pour l’occasion).

Comme le dit JPC, c’est de la cavalerie, mais surtout, ce sont tous les signes de la banqueroute. Les effets mécaniques sont que ça dilue (sans le dire) la valeur de l’Euro puisqu’il y a de la création supplémentaire de monnaie. Plus de monnaie pour une même valeur => la monnaie a moins de valeur.

C’est une dévaluation larvée qui n’en porte pas le nom et qui conduira probablement à l’explosion de l’Euro. Il y a fort à parier que si la France le fait, d’autres le font.

… Vous (collectif) comprenez mal les problèmes posés… Je pensais pourtant être clair…

En fait, vous l’êtes. Les malversations comptables de la banque de France, celle de la BCE et les problèmes des banques le sont. Et l’objet de tout cela est laisser en vie des banques moribondes, tout au moins qui n’ont pas suffisamment de fonds propres pour garantir leur survie.

Ce que je ne comprends pas c’est le lien entre les banques centrales et les banques. Dans le cas de la banque de France, ces 550 milliards devraient être des dettes qui n’appariassent plus dans le bilan des banques qui les avaient achetées initialement. Elle ne prend pas réellement de risque, car elle possède cette dette d’une façon ou d’une autre. Mais les a-t-elle payée « fictivement » aux banques ? Dans ce cas, ce sont les banques qui truandent en intégrant dans leur compte des liquidités qu’elles n’ont pas reçues ? Si c’est le cas, cela signifie que les bilans des banques que vous nous présentez devraient être bien pire ?

Ou pour être sûr de dire moins de bêtise, cela sert à quoi de faire cela…

Ah ! Là c’est mieux : ce sont les banques qui truandent en intégrant dans leur compte des liquidités qu’elles n’ont pas reçues ? Si c’est le cas, cela signifie que les bilans des banques que vous nous présentez devraient être bien pire ?

Je vais revenir évidemment sur ces problèmes…

Pour les comprendre, il faut faire un détour par la BCE…

Aie ! Cela voudrait dire que tout le monde le sait… Il y aurait alors association de malfaiteurs ce qui est une circonstance aggravante. En tous les cas, merci.

J’ai hâte de lire la suite. Merci à JPC. Unique et très utile.

Je crois que j’ai compris après avoir relu :

– Les banquiers (BNP, SOGEN etc. …) achètent ou possèdent déjà des bonds du trésor de l’Etat français ;

– La banque de France les leur rachètent en utilisant la trésorerie qu’elle brasse intra-day sachant qu’elle ne dispose pas des fonds propres lui permettant de le faire ;

– En retour, les banquiers re-déposent le cash dans la journée à la banque de France, laquelle a sorti et rentré 10 milliards dans la même journée, ni vu ni connu. Elle a acheté sans argent ! … pour 500 milliards avec des fonds propres de 35 milliards. Ouah !

Ainsi, elle équilibre son bilan avec d’un côté une créance sur l’Etat de 10 milliards, et de l’autre une dépense de 10 milliards, faite pour l’achat de ces bonds. C’est magique …

Ceci dit, du coup, son ratio Core Tier 1 est mauvais, mais bon, les gars n’en sont plus à ça prêt.

Mais au final, et sous réserve que j’ai compris les explications du maître, à qui profite le crime ?

– A l’Etat français qui fourgue ses bonds pourris ?

– Aux banques qui ont des bonds sur les bras, grand besoin de cash, et grand mal à fourguer ces bonds sur le marché libre dont les investisseurs ont compris les risques et cherchent à s’en alléger plutôt qu’à en acheter ?

Je crois avoir compris aussi…

Je suis une banque pourrie, avec un ratio à 5%. Je ne devrais donc pas acheter de la dette, mais je le fais quand même. Cela augmente la masse monétaire. Je le refourgue à mes copains à la banque de France et je dépose le montant correspond à la banque de France pour qu’elle puisse me l’acheter. Je peux ainsi dire dans ma compta que j’ai des liquidités et pas de la dette. J’améliore ainsi mon bilan et je peux dire que je suis solvable. Le problème est que je ne peux récupérer les liquidités que pour racheter la dette… mais cela me permet de vivre au jour le jour, je les récupère le matin et je les redépose le soir. Parfois, je n’y arrive pas, donc la banque de France doit chercher de généreuses administrations pour combler le trou, qui rachètent ainsi leur propre dette… en empruntant, et cela boucle… Il en résulte que ce sont les administrations qui émettent de la dette pour fournir des liquidités aux banques. Si les banques font faillites, elles ne pourront pas les récupérer. Il en résulte aussi que l’argent sur nos comptes est de la dette d’état. Normalement, leur ratio d’endettement devrait donc s’améliorer grandement, mais ce n’est pas le cas… car il faut quand même faire tourner l’économie, prêter un peu d’argent aux PME et aux particuliers. Par ailleurs, elles ne sont pas supposées prêter de l’argent aux entreprises non plus… Mais la BCE est là, par le même jeu comptable, elles peuvent le faire et la BCE va le transformer en liquidités, et de généreux donateurs vont financer la BCE…

La question est alors pourquoi les banques ne sont pas solvables ? A priori, c’est parce qu’elles ont trop de dettes pourries (ou presque) dont elles ne peuvent pas se débarrasser car personne ne peut leur racheter. Le seul moyen d’en sortir est d’attendre que cela s’améliore, que les dettes arrivent à échéance, qu’elles soient remboursées, qu’il n’y ait pas de soubresaut boursier, etc… Par ailleurs, si la BCE arrête de racheter de la dette, les taux d’intérêts risquent de remonter en flèche ce qui va rendre les états insolvables. Les taux européens sont donc bas…. et il n’y a pas d’acheteurs européens pour acheter de la dette américaine.

Bonjour Monsieur,

Je n’ai pas trouvé votre email sur ce site, aussi j’utilise le commentaire pour vous demander si vous pouviez vous prononcer en tant que brillant économiste (si, si j’insiste, je vous lis depuis des années) sur la votation suisse du 10 juin 2018 qui concerne « Pour une monnaie à l’abri des crises : émission monétaire uniquement par la Banque nationale ! (Initiative Monnaie pleine)

Documentation officielle sur ce lien :

https://www.admin.ch/gov/fr/accueil/documentation/votations/20180610.html

En effet, je n’arrive pas à saisir les conséquences en termes économiques pour la situation de la Suisse si l’initiative aboutit, les positions officielles et celles des initiants ne m’étant pas claires.

De plus je penses que cette initiative à contre-courant de l’économie mondiale, pourrait vous intéresser à titre personnel.

Dans l’espoir de pouvoir lire votre position sur ce sujet, je vous transmets mes meilleurs salutations.

Un lecteur franco-suisse.

Oui, et merci, je voulais depuis quelque temps faire l’analyse de l’Initiative Monnaie pleine car ce qui se dit à ce sujet est très intéressant !

L’ARGENTINE vers son 9ème Défaut ou l’Hyperinflation.

https://www.youtube.com/watch?v=C6u-PX4bGmE

Bonjour Monsieur Chevallier,

Que pensez vous en comparaison de la politique économique & monétaire de la Russie? Etat désendetté, inflation maintenant contrôlée depuis un an (2%), balance commerciale & des paiements excédentaire, croissance faible mais de retour, réserves en UDS en augmentation constante (++ 370 mds USD) et pourtant un rouble instable et qui a encore perdu 15 % de sa valeur il y a deux semaines suite aux nouvelles sanctions US…

Un grand merci!

Avec un taux de base de la Bk centrale à 7,25 % il est difficile d’être optimiste ! … surtout avec des bk peu fiables…

C’est encore l’URSS !

Merci, c’est le sentiment que j’ai vivant sur place. Au delà des données économiques, climat des affaires merdique, c’est quand le seul pays au monde capable de virer en dehors de ses frontières un GAFA national (telegram/vkontakte)…

La banque centrale contrôle bien ses données macro-éco mais le gouvernement n’est pas capable d’engager des réformes sérieuses (retraite a 55 ans ..), vivant a la sauce bolchévique (grandes villas entourées de murs de 7 a 10 m de haut en banlieue de moscou) avec propagande nationaliste (le mauvais côté, celui qui pousse a ne rien faire, surtout pas bouger un pouce et trouver un job de fonctionnaire avec bonus petit pouvoir de Kapo).

Triste pour un pays qui pourrait influencer l’europe bolchévique sous invasion vers un modèle sérieux (nationalisme aux frontières, libéralisme à l’interieur).

Seuls les pays avec au départ des paysans de type Böhm-Bawerk sont fiables, surtout ceux qui ont dû se battre contre les indiens !

juste une demande d’éclaircissement : ce sont bien les banques qui disent détenir une créance auprès de la BCE (suite à l’achat par cette dernière des bons du trésor qu’elles possédaient) et qui en fait ne détiennent rien du tout. Cette même créance « fictive » leur donnant droit à se financer au jour le jour après de la BCE.

Le problème n’est-il pas avant tout dans la main de la BCE qui a inscrit dans son passif une dette auprès des banques qui n’existe pas en fait ?

Non… les bk déposent leurs disponibilités à la BCE mais en réalité elle n’a pas l’argent pour les payer !