Les grandes banques systémiques mondiales faisant partie de la liste des SIFIs (Systemically Important Financial Institutions) ont publié leurs résultats du 2° trimestre 2013.

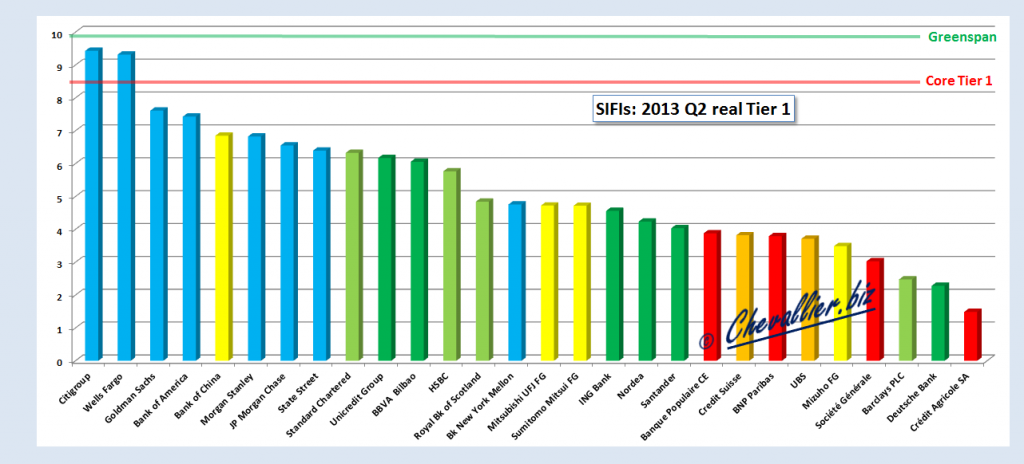

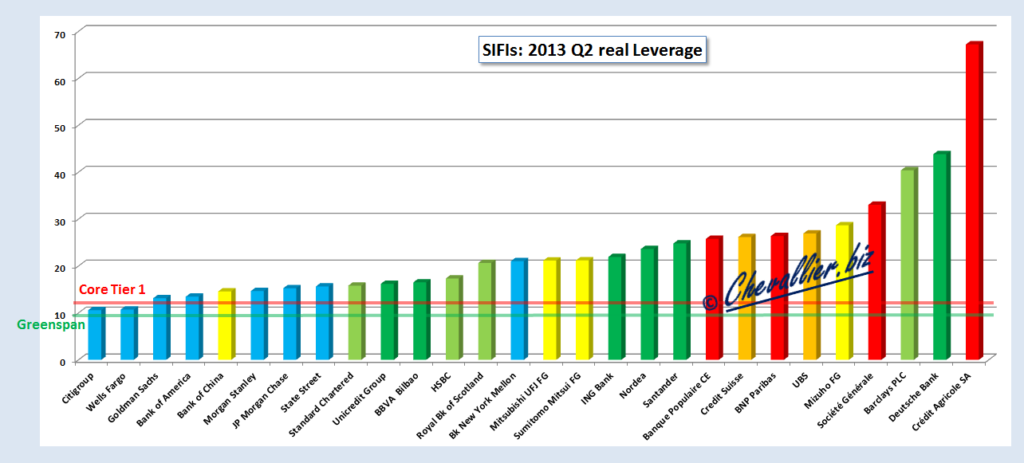

En comptabilisant correctement les capitaux propres à leur juste valeur de marché (les actifs tangibles), le leverage et son inverse le ratio Core Tier 1 d’origine montrent qu’à la fin de ce trimestre aucune de ces banques ne respecte les règles prudentielles d’endettement édictées par ce bon vieux Greenspan, à savoir un leverage inférieur à 10 correspondant à un ratio Core Tier 1 réel supérieur à 10 %,

Document 1 :

| Rank | Banks 2013 Q2 | Liabilities | Tangible equity | Leverage | Core Tier 1 |

|---|---|---|---|---|---|

| 1 | Citigroup | 1 721,61 | 162,382 | 10,6 | 9,4 |

| 2 | Wells Fargo | 1 317,77 | 122,796 | 10,7 | 9,3 |

| 3 | Goldman Sachs | 871,651 | 66,349 | 13,1 | 7,6 |

| 4 | Bank of America | 1 976,46 | 146,861 | 13,5 | 7,4 |

| 5 | Bank of China | 12 406,23 | 849,978 | 14,6 | 6,9 |

| 6 | Morgan Stanley | 754,178 | 146,861 | 14,7 | 6,8 |

| 7 | JP Morgan Chase | 2 289,77 | 149,977 | 15,3 | 6,5 |

| 8 | State Street | 213,633 | 13,667 | 15,6 | 6,4 |

| 9 | Standard Chartered | 611,289 | 38,668 | 15,8 | 6,3 |

| 10 | Unicredit Group | 837,918 | 51,714 | 16,2 | 6,2 |

| 11 | BBVA Bilbao | 583,177 | 35,326 | 16,5 | 6,1 |

| 12 | HSBC | 2 501,10 | 144,217 | 17,3 | 5,8 |

| 13 | Royal Bk of Scotland | 1 160,05 | 56,183 | 20,6 | 4,84 |

| 14 | Bk New York Mellon | 343,486 | 16,336 | 21 | 4,76 |

| 15 | Mitsubishi UFJ FG | 223 921 | 10 578 | 21,2 | 4,724 |

| 16 | Sumitomo Mitsui FG | 140 069 | 6 608 | 21,2 | 4,718 |

| 17 | ING Bank | 1 093,72 | 49,881 | 21,9 | 4,6 |

| 18 | Nordea | 596,629 | 25,267 | 23,6 | 4,2 |

| 19 | Santander | 1 175,70 | 47,421 | 24,79 | 4 |

| 20 | Banque Populaire CE | 1 647,67 | 63,923 | 25,8 | 3,9 |

| 21 | Credit Suisse | 886,055 | 33,848 | 26,2 | 3,82 |

| 22 | BNP Paribas | 1 837,63 | 69,657 | 26,4 | 3,79 |

| 23 | UBS | 1 088,65 | 40,426 | 26,9 | 3,7 |

| 24 | Mizuho FG | 168 803,10 | 5 889,71 | 28,7 | 3,5 |

| 25 | Société Générale | 1 209,68 | 36,618 | 33 | 3 |

| 26 | Barclays PLC | 1 495,70 | 37,034 | 40,4 | 2,5 |

| 27 | Deutsche Bank | 1 867,29 | 42,592 | 43,8 | 2,3 |

| 28 | Crédit Agricole SA | 1 758,74 | 26,164 | 67,2 | 1,5 |

Sommes en milliards de monnaie nationale.

Seules Citigroup et Wells Fargo s’en rapprochent. Bank of China est la seule banque qui arrive à s’immiscer indubitablement parmi les meilleures banques mondiales où se retrouvent presque toutes les grandes banques américaines,

Document 2 :

(cliquer sur les graphiques pour les agrandir)

En bleu, les big banks des Etats-Unis, en rouge les Gos banques françaises, en orange leurs consœurs helvètes, en vert clair les banques relevant de Bank Of England, en vert foncé les autres banques européennes, en jaune les banques… asiatiques.

Il n’est pas certain que les résultats publiés par les banques asiatiques donnent une image fidèle de la réalité car ces banques ne font pas état d’écarts d’acquisition (goodwill) alors qu’elles sont connues pour avoir investi d’une façon importante dans des entreprises dont les résultats ne sont pas toujours fiables.

Les résultats publiés par les autres banques sont a priori fiables malgré les réserves que l’on peut formuler pour certaines d’entre elles. A défaut de certitudes, ils donnent une image la plus fidèle possible de la réalité, ce qui est important et même indispensable pour connaitre les risques posés par ces banques.

Considérer que toutes les grandes banques publient des résultats non fiables par principe serait une grave erreur. Il en est de même des craintes infondées concernant les éléments hors bilan qui sont indispensables et sans incidences notables s’ils sont bien gérés.

Comme le rappelait ce bon vieux Greenspan, le plus important pour les banques est d’avoir suffisamment de capitaux propres pour faire face à toute éventualité, tout actif non tangible étant à considérer comme… l’étant par définition (!), c’est-à-dire susceptible de devoir être déprécié.

Le leverage est donc bien le meilleur instrument d’analyse (et le plus simple) permettant de mesurer les risques encourus par les banques et non pas les ratios calculés à partir des actifs pondérés par les risques (Risk-Weighted Assets, RWA).

Crédit Agricole et Deutsche Bank sont de loin les pires élèves de la classe bancaire mondiale,

Document 3 :

Le leverage moyen de ces 28 banques est de 23,1 (16,9 pour la première moitié) correspondant à un ratio Core Tier 1 réel de 5,2 % (7,1 % pour la première moitié), en très légère progression par rapport au trimestre précédent mais très loin des exigences de ce bon vieux Greenspan.

Seules Citigroup et Wells Fargo respectent donc d’une façon acceptable les règles prudentielles d’endettement.

Les banques européennes et japonaises présentent des risques encore trop élevés, ce qui est dangereux en cas de retour de grandes turbulences, et toujours possible avec la crise provoquée par le maintien de l’euro.

Tout est simple.

Cliquer ici pour voir le classement précédent pour fin 2012 des SIMIs.

Chômage en septembre 2013 : catégories A, B, C, D, E :

France métropolitaine :

5 473 000 inscrits à Pôle Emploi.

France entière (y compris l’outre-mer) :

5 795 300 inscrits à Pôle Emploi.

Variation sur un mois : + 1,4 %.

Variation sur un an : + 6,8 %.

http://travail-emploi.gouv.fr/IMG/pdf/PI-Mensuelle_JMT751.pdf

Vous vous rappelez toutes les belles promesses au moment du référendum sur le traité de Maastricht ?

– « Si le traité était en application, finalement la Communauté européenne connaîtrait une croissance économique plus forte, donc un emploi amélioré. » (Valéry Giscard d’Estaing, 30 juillet 1992, RTL)

– « L’Europe est la réponse d’avenir à la question du chômage. En s’appuyant sur un marché de 340 millions de consommateurs, le plus grand du monde ; sur une monnaie unique, la plus forte du monde ; sur un système de sécurité sociale, le plus protecteur du monde, les entreprises pourront se développer et créer des emplois. » (Michel Sapin, 2 août 1992, Le Journal du Dimanche)

– « Maastricht constitue les trois clefs de l’avenir : la monnaie unique, ce sera moins de chômeurs et plus de prospérité ; la politique étrangère commune, ce sera moins d’impuissance et plus de sécurité ; et la citoyenneté, ce sera moins de bureaucratie et plus de démocratie. » (Michel Rocard, 27 août 1992, Ouest-France)

– « Les droits sociaux resteront les mêmes – on conservera la Sécurité sociale –, l’Europe va tirer le progrès vers le haut. » (Pierre Bérégovoy, 30 août 1992, Antenne 2)

– « Pour la France, l’Union Economique et Monétaire, c’est la voie royale pour lutter contre le chômage. » (Michel Sapin, 11 septembre 1992, France Inter)

– « C’est principalement peut-être sur l’Europe sociale qu’on entend un certain nombre de contrevérités. Et ceux qui ont le plus à gagner de l’Europe sociale, notamment les ouvriers et les employés, sont peut-être les plus inquiets sur ces contrevérités. Comment peut-on dire que l’Europe sera moins sociale demain qu’aujourd’hui ? Alors que ce sera plus d’emplois, plus de protection sociale et moins d’exclusion. » (Martine Aubry, 12 septembre 1992, discours à Béthune)

– « Si aujourd’hui la banque centrale européenne existait, il est clair que les taux d’intérêt seraient moins élevés en Europe et donc que le chômage y serait moins grave. » (Jean Boissonnat, 15 septembre 1992, La Croix)

Merci BA pour ce rafraichissement de mémoire concernant tous ces beaux parleurs qui étaient et sont toujours aux manettes de l’avion mais ne savent de toute évidence pas le piloter !.

Le plus terrible, c’est que cette caste ( ce micocosme ! ), malgré les faits sur le terrain, continue de nous raconter des contes de fées pour se faire élire, réélire ( à minorité de la minorité des électeurs inscrits ! en France du moins, ce microcosme a bien verrouillé son système !!! ).

En France, malgré la révélation du bug informatique des avant dernières stats ( bug ?! ), puis l’hécatombe avérée aux dernières publiées !, et bien le microcosme fait bonne figure !, dit que la courbe du chômage s’inversera bien d’ici peu ( comment ? mystère et boule de gomme ! ), ils y travaillent !!!!.

Moi je vois autour de moi toutes les Pmi et Pme qui n’en peuvent vraiment plus ! :

– crédit de Tva ? > attends que l’Etat fasse ses comptes et te rembourse !!!… ( dommage qu’on ne puisse pas à notre tour lui appliquer les pénalités qu’ils nous imposent ! hein ?! ) ;

– débit de Tva ? > l’Etat ne tient absolument pas compte qu’il est en débit mais te ponctionne direct et d’autorité sur ton compte en banque sans autre avertissement !!!!.

– et le banquier t’appelle !…. ce brave banquier qui te dit : » je suis dans l’obligation de vous bloquer vos comptes selon la Loi Duchmol et Tartempion ! » ; et qui au passage se refait sa trésorerie à prix d’or pour coller aux critères de Bâle ( à ce stade ubuesque on finit par se fiche du n° ! ) ;

– et bien sur, compte-tenu de tous ces impôts et taxes ubuesques sortis du Cerveau du Microcosme qui commence à s’affoler sur la barre en T, les clients ( actifs ou chomeurs tout neuf ) tardent de plus en plus à te payer !.

– Bref, alors que la Trésorerie d’une petite Entreprise à force de travail ( le travail est de plus en plus taxé !, l’Etat va puiser les sous où ils se trouvent ! ) devrait logiquement se trouver en crédit, elle se retrouve en débit !!!. Et comme tout le monde court après ses créances !……. .

C’est aussi simple que çà en France dans le microcosme des contes de fées des politiques rétribués par l’impôt

de tous ! pour nous mener à la banqueroute malgré nous !.

Faut le faire !!!!! ; ils le font !.

Les épargnants de longue date en Ass-Vie, Pel, Pea ? …. , les promesses d’époques lointaines signées par contrat à la Banque selon les Promesses de l’Etat !, pfutt !!!!!!!, envolées !!!!!!!!!!! = Proposition du microcosme ! avec effet rétroactif ( 1998 , avant la monnaie € ! )!!!!!!!!!!!!! votée ce jour par la Chambre du Parlement ( les députés ), sensés nous représenter au regard du « Pouvoir » ( le député élu à minorité dans ma circonscription pour me représenter plus haut ne m’en a même pas parlé ! whouaff !, je me demande à quoi il sert !!!!!!!!!! ).

Merci JP pour votre partage Altruiste de votre Travail phénoménal ! envers le plus grand nombre. Et ce malgré les attaques et menaces répétées du « microcosmes ». C’est sur !, vous dérangez ce « petit beau monde » !, et aussi les idéologies !.

J’écris « Travail phénoménal » à juste titre !!!!! = Combien parmi nous savent lire une comptabilité publiée ?!….. et publiée truquée de surcroit ? hein ?!!!! .

Je suis entièrement d’accord avec JP : une comptabilité se doit être absolument transparente, claire et absolument compréhensible de Tous !. Encore faut-il que Tous aient été bien instruits à l’école ! hein ?!!!!.

Bien à Vous JP et encore Merci.

avez vous les chiffres pour la banque postale ?

Vendredi 25 octobre 2013 :

Le fonds souverain norvégien s’allège sur la dette française.

Le fonds souverain norvégien, l’un des plus importants investisseurs institutionnels dans le monde, a déclaré vendredi que son portefeuille d’actifs avait généré un rendement de 5% au cours du troisième trimestre 2013.

Parmi les plus importants changements intervenus dans la composition du portefeuille sur la période, le fonds a fait état d’une hausse de 28% des obligations souveraines mexicaines ou encore d’un renforcement dans les emprunts émis par le Brésil, qui pointent désormais à la neuvième place de ses plus importants investissements obligataires souverains.

Le fonds a paralèllement vendu des emprunts du Trésor français sur le troisième trimestre puisqu’ils ne figurent plus dans son « top 10 obligataire », alors qu’ils pointaient encore à la cinquième place au deuxième trimestre.

http://www.lesechos.fr/entreprises-secteurs/finance-marches/actu/reuters-00559380-le-fonds-souverain-norvegien-s-allege-sur-la-dette-francaise-622427.php

Comment ça, elle n’est pas fraîche, la dette française ?

Elle est fraîche, elle est bonne, la dette française !

Achetez la bonne dette française !

Vous pouvez y aller, il y en aura pour tout le monde, on en fabrique de plus en plus !

Aidez les Mr CHEVALLIER…

1 an pour calculer les ratios !

Comment la BCE veut révéler le véritable état des banques

L’opération prendra fin en octobre 2014. Pendant douze mois à partir de novembre, la BCE va mener une opération-vérité sans précédent sur l’état réel des 130 plus grandes banques de la zone euro

Aussi étonnant que cela puisse paraître, aucun système commun d’évaluation des risques pris par les banques n’existe actuellement. Chacune d’entre elles a le droit, si elle le souhaite, d’utiliser son propre modèle de calcul du risque, construit grâce à des variables historiques destinées à prédire une probabilité de défaut d’un emprunteur et le montant de la perte associée

les grandes banques devront atteindre un ratio de fonds propres (les actions de la banque et les bénéfices mis en réserve) de 8 % par rapport à leurs engagements. C’est-à-dire un point de plus que ce que prévoit la législation (Bâle III, 7 %).

Nicolas Véron, spécialiste du sujet pour le think tank européen Bruegel, anticipe déjà un bras de fer entre la BCE et l’Eurogroupe. « Il est probable que des États membres, ou au moins certains d’entre eux, y compris les plus grands, pousseront à cacher les mauvaises nouvelles par peur des conséquences politiques et financières de restructurations publiques de banques », écrit l’économiste. Soit la BCE leur résiste et révèle les éventuelles faiblesses, soit elle leur cédera, ce qui minerait sa crédibilité et empêcherait le secteur bancaire européen de se remettre d’aplomb et d’assumer son rôle de financement de l’économie.

Bonjour Jean-Pierre,

Félicitation à nouveau pour votre travail sur les bancaires. Remarquable de précision !!

J’aurai une question ou remarque voir au mieux une étude non trouvée ici:

J’ai lu que le Crédit Mutuel avait racheté une partie de Citigroup belgique, devenant français. Voir ci-dessous:

http://www.lalibre.be/economie/actualite/citibank-belgique-devient-francaise-51b8e29fe4b0de6db9c4e3ab

Le CNME serait-il bien représenté dans votre tableau des banques à risque systémique s’il était étudié ? (clin d’oeil à son étude évidement ! hihi).

Autre question: comment et pourquoi une telle Big Bank USA laisse t-elle filer une place européenne et surtout une partie donc de son groupe ?

Bien cordialement

Olandeer

En réponse déjà à ma première remarque et avec mes excuses et remerciements à la fois, je viens de lire que le Crédit Mutuel s’insèrerait à la 13ème place dans votre tableau (leverage de 17.4) OUI 13ème !!!

Ce qui la place largement première des Gosbank française et nous devrions les féliciter pour leurs efforts réguliers depuis chaque trimestre même si pas encore au niveau de Citigroup don,t je parle justement dans mon précédent commentaire.

Intéressant !!

Je m’interroge vraiment sur la pertinence de comparer des banques intermédiées (françaises) à des banques qui ne le sont pas (USA).

Dès lors qu’une banque intermédie, elle porte les créances de ses clients et son total bilan apparaît colossal. C’est le cas des banques françaises, pas des banques US.

Le redressement des gosbanques devra passer par le licenciement massif des personnels cadres et des recruteurs.

https://www.grupbancsabadell.com/g3repository/PDF/EN_3Q2013_3Q13.PDF

En complément, Banco Sabadell qui a racheté certaines activités de la Barclays et la Lloyds avant l’été.

A priori, leverage de 17.73 et ratio de 5.63 (total du bilan 168.5 milliards d’€ et 9.5 milliards de capitaux propres).

Mieux que les françaises.

Jean-Pierre CHEVALLIER » Leverage des banques systémiques mondiales, 2° trimestre 2013