Lloyds Banking Group est une des banques systémiques mondiales (SIFIs, Systemically Important Financial Institutions).

Son multiple d’endettement, mon µ ou leverage, est a priori dans les 19 : le total des dettes représentait 19,7 fois le montant des capitaux propres d’après le bilan publié, soit un ratio Tier 1 de 5,1 %,

Document 1 :

| Lloyds Bk Gr | 2011 Q4 | 2012 Q1 |

|---|---|---|

| Liabilities | 923,952 | 919,981 |

| Equity | 46,594 | 46,789 |

| Leverage (µ) | 19,8 | 19,7 |

| Tier 1 (%) | 5 | 5,1 |

Sommes en milliards de livres.

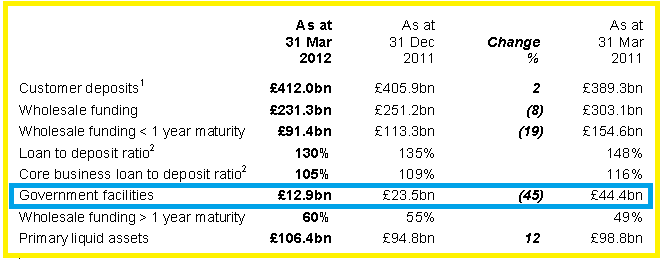

Le problème est que sur ces capitaux propres qui se montaient à 46,789 milliards de livres, 12,9 milliards ont été généreusement apportés par les contribuables du Royaume-Uni (23,5 milliards fin décembre dernier et 44,4 milliards un an plus tôt), comme le précise le communiqué de la banque pour ses résultats du 1° trimestre à la page 21,

Document 2 :

Document 3 :

Dans ces conditions, le véritable leverage de la banque qui était de… 41,0 fin 2011 ! … est tombé à 27,5 à la fin de ce 1° trimestre ! … correspondant à un ratio Tier 1 réel de 3,6 % !

Document 4 :

| Lloyds Bk Gr | 2011 Q4 | 2012 Q1 |

|---|---|---|

| Liabilities | 947,452 | 932,881 |

| Equity | 23,094 | 33,889 |

| Leverage (µ) | 41 | 27,5 |

| Tier 1 (%) | 2,4 | 3,6 |

Les banksters de Lloyds peuvent remercier les généreux constribuables du Royaume très uni en pareilles circonstances.

Les progrès sont considérables mais il faudrait que des actionnaires insensés apportent 54 milliards de livres supplémentaires pour que Lloyds respecte les règles prudentielles d’endettement dites de Bâle III avec un leverage de 10 comme les big banks américaines !

Une fois de plus, le cas de Lloyds montre qu’il ne faut jamais faire confiance aux banquiers ni aux journaleux et autres bonimenteurs qui sont, comme tout le monde peut le constater, incompétents et corrompus partout dans le monde, et toujours tout bien vérifier soi-même.

Cliquer ici pour voir le dernier rapport financier de Lloyds Banking Group d’où sont tirées ces données.

Etant donnée la vigueur du redressement et de leur engagement à tout rembourser dans les meilleurs délais (cf. leur communiqué), les dirigeants s’attaquent au problème de manière concrète non ?

Le leverage ne stagne pas à 0.1 près d’un trimestre à l’autre, comme les banques françaises, non ?

Evidemment, on reste loin des « cousines » américaines…….

@Julien: C’est sûr que si le contribuable est utilisé comme payeur de PREMIER ressort, le redressement va plus vite… Mais ce n’est qu’une illusion en fait, puisque le contribuable-citron ne peut pas être pressé à l’infini. On a commencé à hypothéquer l’avenir de nos enfants, en particulier en Suisse où les emprunts immobiliers ont des durées souvent supérieures à 100 ans.

Notre présent est vendu depuis longtemps, maintenant nous vendons notre avenir et celui de nos descendants futurs, parfois non encore nés. Il faudra bien que cela s’arrête… Bientôt il n’y aura plus que les réalités virtuelles qui n’auront pas été vendues.

Continuez Mr Chevallier , moi c’est sous mon matelas depuis 20 ans , les banquiers m’ont tué par bêtise , je les tue…..

Mon père m’a toujours dit méfie toi des banquiers.

J’ai toujours vu leur totale incompétence et les idiots leur faire confiance.

Un caissier doit tenir la caisse du 1° au dernier client , ensuite il faut lui enlever chaque jour.

Un banquier n’est que votre caissier.

En plus ils sont pas loin de déclencher une guerre entre les pays avec leurs neuros de malheur.

@Joel : ça ira pour l’immobilier suisse.

Pour des raisons conjoncturelles (peur de devoir enfin payer l’impôt en proportion de ses revenus et de ses biens)

tout un tas de gens aisés vont affluer de france et d’ailleurs pour nourrir la bulle immobilière à Lausanne et ailleurs en suisse. Ce qui n’est pas une bonne nouvelle pour les petites gens en suisse.