Santander fait partie des 28 banques présentant un risque systémique dans le monde (SIFIs pour Systemically Important Financial Institutions). C’est la banque qui a la capitalisation boursière la plus importante de la zone euro.

Elle respecte presque les règles prudentielles d’endettement avec un multiple, mon µ, leverage en anglais, de 14,9 et un ratio Tier 1 réel de 6,7 % ce qui lui vaudra d’être relativement bien classée dans la liste des banques systémiques, juste après les grandes banques américaines et Unicredit,

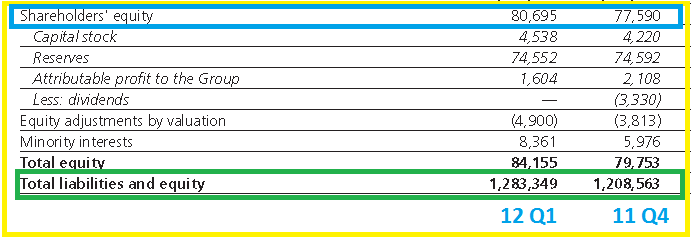

| Santander | 2009 Q4 | 2010 Q4 | 2011 Q1 | 2011 Q4 | 2012 Q1 |

|---|---|---|---|---|---|

| Liabilities | 1 041,86 | 1 142,48 | 1 130,97 | 1 170,63 | 1 202,65 |

| Equity | 68,667 | 75,018 | 77,59 | 80,895 | 80,695 |

| Leverage (µ) | 15,2 | 15,2 | 14,6 | 14,5 | 14,9 |

| Tier 1 (%) | 6,6 | 6,6 | 6,9 | 6,9 | 6,7 |

Sommes en milliards d’euros.

(les capitaux propres pris en considération ici n’incluent pas les minoritaires comme c’est le cas pour toutes les banques dans mes calculs)

La situation se dégrade un peu par rapport au trimestre précédent. Il faudrait augmenter les capitaux propres de 36 milliards d’euros pour qu’elle respecte les règles prudentielles émises par ce bon vieux Greenspan et par la BRI.

Cliquer ici pour lire ses derniers résultats.

Mercredi 16 mai 2012 :

La Banque centrale européenne (BCE) a confirmé mercredi avoir cessé de fournir des liquidités à certaines banques grecques en raison de leur sous-capitalisation, confirmant ainsi une information diffusée par Reuters dans la journée.

« En attendant la recapitalisation des banques grecques qui sont gravement sous-capitalisées en raison de la récente opération PSI (échange de dette ndlr), certaines banques grecques ont été transférées à l’Assistance d’urgence à la liquidité », a déclaré un responsable de la BCE, confirmant des informations publiées par Reuters plus tôt dans la journée.

« Une fois le processus de recapitalisation finalisé – et nous espérons qu’il le sera bientôt – les banques grecques auront à nouveau accès aux opérations habituelles de refinancement de l’Eurosystème », explique-t-on.

La nouvelle a entraîné l’euro à la baisse face au dollar, dans un climat de craintes croissantes sur les marchés que la Grèce ne sorte de la zone euro.

Ce dernier développement souligne l’état de faiblesse du système bancaire en Grèce où les ménages procèdent à des retraits massifs sur leurs comptes en banque.

La BCE ne fait d’opérations de refinancement qu’avec les banques solvables. Toutefois, les banques qui ne respectent pas les règles de la BCE mais sont jugées solvables par la banque centrale du pays concerné peuvent s’adresser à leur banque nationale pour la fourniture de liquidités d’urgence (FLU).

Le nombre de banques concernées n’est pas connu, mais cette décision souligne le nombre croissant de banques grecques qui dépendent de prêts d’urgence de la Banque de Grèce.

Selon une source proche du dossier, quatre banques grecques vont si mal qu’elles fonctionnent avec des fonds propres négatifs.

Une autre source de la Banque Centrale Européenne a indiqué que les banques grecques ont été exclues des opérations de prêts de la BCE en faveur des opérations d’urgence (FLU), car vue l’impasse électorale dans laquelle se trouve le pays, les chances d’une recapitalisation de ces banques s’évaporent.

(Dépêche Reuters)

L’Espagne paie beaucoup plus cher pour lever près de 2,5 milliards d’euros.

L’Espagne a emprunté jeudi 2,494 milliards d’euros à 3 à 4 ans, dans le haut de la fourchette visée, mais a dû concéder des taux d’intérêt en forte hausse, alors que le pays est considéré comme fragile face à la tension en zone euro créée par la situation grecque.

Les taux des trois références proposées ont atteint 4,375% à 5,106%, bien plus que lors des dernières émissions similaires (2,89% à 4,037%), selon un communiqué de la Banque d’Espagne, même si la demande a été importante (7,4 milliards).

Le pays suscite à nouveau, depuis quelques semaines, l’inquiétude des investisseurs, qui doutent de sa capacité à réduire son déficit public alors qu’il doit venir en aide à ses régions et à son secteur bancaire, tous deux fragilisés depuis l’éclatement de la bulle immobilière en 2008.

La tension est remontée d’un cran ces derniers jours, dans un climat général de crainte d’une sortie prochaine de la Grèce de la zone euro, qui pourrait surtout perturber les pays périphériques comme l’Espagne.

Signe de ces préoccupations, la prime de risque espagnole (surcoût que doit payer l’Espagne pour emprunter à dix ans, par rapport à l’Allemagne, considérée comme référence) a atteint mercredi un nouveau record historique, à 507 points.

Jeudi en fin de matinée, elle restait à un niveau élevé (479,6 points), avec un taux espagnol toujours au-dessus de la barre symbolique de 6% (6,258%).

La Bourse madrilène restait elle orientée à la baisse, après avoir clôturé mercredi à son plus bas niveau depuis juin 2003: à 09H14 GMT, l’indice Ibex-35 cédait 0,41%.

http://www.romandie.com/news/n/_L_Espagne_paie_beaucoup_plus_cher_pour_lever_pres_de_25_milliards_d_euros80170520121125.asp

Jeudi 17 mai 2012 :

Grèce : vent de panique sur le secteur bancaire.

Combien d’argent les Grecs ont-ils prélevé sur leurs comptes bancaires depuis lundi, jour où il est apparu évident que les responsables politiques seraient incapables de former un gouvernement d’unité nationale ? Les chiffres varient, mais il est probable que ce montant s’élève à quelque 1,2 milliard d’euros rien que pour les deux premiers jours de cette semaine. Des retraits en cascade qui s’ajoutent à ceux opérés depuis l’éclatement de la crise et qui font que plusieurs banques grecques sont désormais à court de liquidités.

Depuis le printemps 2010, les Grecs ont retiré entre 2 et 3 milliards d’euros par mois en moyenne avec un pic en janvier de 5 milliards d’euros. On calcule que les dépôts bancaires ont fondu de 30 % sur l’ensemble de la période (environ 70 milliards d’euros). Sans compter les exportations illégales de capitaux générées par l’économie souterraine (environ 65 milliards d’euros), soit plus que les économies réalisées dans le cadre des deux mémorandums.

La panique des épargnants s’est accrue lorsqu’on a appris par les derniers sondages que les deux grands partis pro-mémorandum, la Nouvelle Démocratie, conservatrice, et le Pasok, social-démocrate, cèdent encore du terrain au profit notamment de l’extrême gauche de la Coalition de la gauche radicale (Syriza), farouchement opposée au plan.

Si ces deux grands partis ne parviennent pas à remonter la pente d’ici aux prochaines élections anticipées du 17 juin, la Grèce ne sera pas en mesure de constituer un exécutif qui appliquera les conditions imposées par les Européens et le FMI en échange d’un second programme de financements. La Grèce ferait alors défaut et sortirait de la zone euro. Une éventualité que le Premier ministre sortant, Lucas Papadémos, a qualifié de « désastreuse » pour le pays dans une lettre ouverte adressée hier à ses concitoyens. L’ancien banquier central cède son poste au Premier ministre intérimaire, Panagiotis Pikrammenos, le président du Conseil d’Etat chargé d’organiser les nouvelles élections.

Alors que l’agence de notation Fitch a abaissé jeudi soir la note de long terme de la dette grecque en devises et en euros à « CCC » contre « B- » jusque là, les bailleurs de fonds internationaux prennent déjà les premières mesures de précaution en vue d’un hypothétique abandon de la monnaie unique par ce pays. Mercredi, la BCE a confirmé qu’elle cessait de fournir des liquidités à des banques grecques sous-capitalisées.

Selon Crédit Agricole CIB, en janvier, le système des banques centrales de la zone euro était exposé à hauteur de 57 milliards d’euros vis-à-vis des banques grecques dans le cadre de son programme spécial d’assistance aux instituts de crédit. Une coquette somme à laquelle il faut ajouter 107 milliards d’euros dans le cadre des opérations normales de prêt.

Frappés par les retraits massifs d’économies, les établissements bancaires grecs attendent avec impatience d’être renfloués par les créanciers internationaux dans le cadre du second programme de financements. Ce plan, suspendu jusqu’au vote, prévoit le versement de 48 milliards d’euros aux banques grecques, dont 25 milliards sont d’ores et déjà mis à la disposition de la banque centrale du pays, qui attend le feu vert définitif pour les transférer aux destinataires finaux. Un coup de plus pour une économie qui agonise et qui a plus que jamais un urgent besoin de crédits.

http://www.lesechos.fr/economie-politique/monde/actu/0202068275590-grece-vent-de-panique-sur-le-secteur-bancaire-324454.php

Administration d’occupation :

WASHINGTON (Reuters) – Jean-Claude Trichet a proposé jeudi que l’Union européenne soit habilitée à prendre en charge le budget d’un Etat membre s’il constate son incapacité à mettre de l’ordre dans ses finances, dans le cadre de mesures pour préserver l’euro des conséquences de la crise grecque.

http://fr.reuters.com/article/businessNews/idFRPAE84H00V20120518

http://www.challenges.fr/monde/20120518.CHA6572/jean-claude-trichet-defend-les-succes-de-l-euro.html

Julius Baer annonce…. 21.8% de ratio de fonds propres…

http://www.juliusbaer.com/data/docs/download/6268/en/2012-02-06-JuliusBaer-FYR11-AnnualReport.pdf

Mais au final, 8.1 selon votre méthodologie… Ce qui est déjà excellent. Mais quand même… un tel écart entre ce qui est annoncé page 2 « BIS Tier 1 ratio » et le bilan page 47….

Je crois que j’ai trouvé une belle pépite…

Groupe Quilvest.

http://www.quilvest.com/ViewDocument.aspx?f=PUES_QUILVEST_FINANCIAL_INFORMATION_2011.pdf

30,2% de ratio de fonds propres selon votre méthodologie….