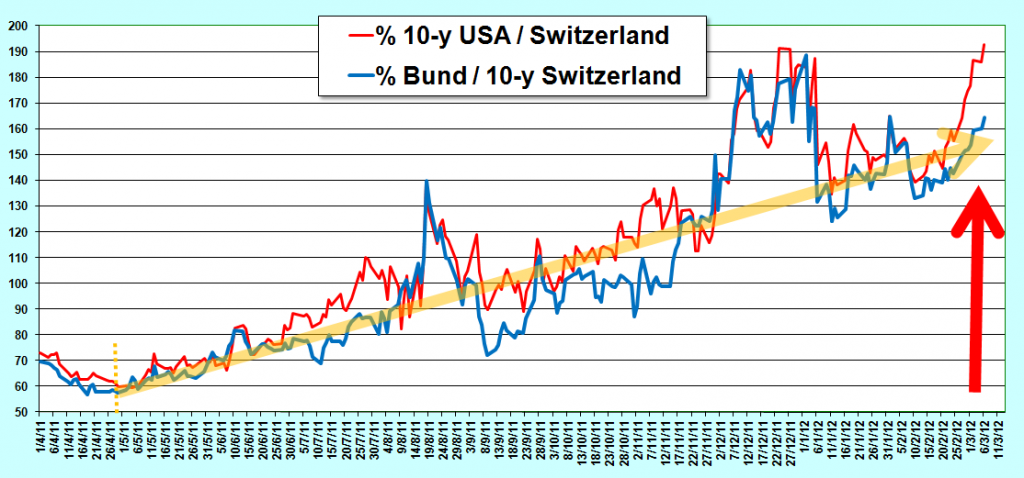

La Grèce n’est pas en défaut de paiement, tout va bien, la crise grecque, c’est du passé, tout le monde le répète, oui mais les capitaux se réfugient une fois de plus en Helvétie comme le montre ce matin encore l’évolution de ses rendements des bons des Trésors à 10 ans (plus fiables que les CDS manipulés par les banksters) par rapport à leurs homologues allemands et américains,

Document 1 :

Les éléphants, c’est-à-dire les bons spéculateurs qui voient juste et loin, savent percevoir les signes annonciateurs de tsunami et ils vont alors toujours se réfugier sur les hauteurs en lieu sûr.

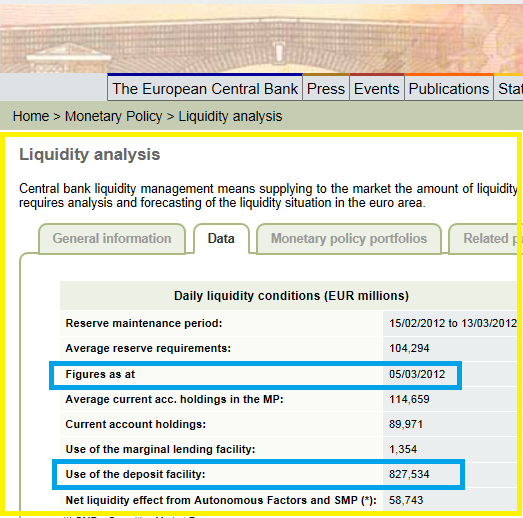

Les dirigeants des grandes banques de la zone ont déposé 827,5 milliards d’euros hier soir lundi 5 mars, nouveau record, dans les coffres de la BCE car ils n’ont pas confiance entre eux,

Document 2 :

Ces dirigeants font croire aux vils manants que tout va bien en Europe et que ce sont les Etats-Unis qui sont en train de sombrer comme le montre par exemple la dernière publication… d’UBS, la pire des banques helvètes, l’une des plus dangereuses du monde,

Document 3 :

Toute l’Europe est contaminée.

Tout va bien en attendant le tsunami qui sera d’autant plus dévastateur que les big banks too big to bail ne respectent pas les règles prudentielles d’endettement.

Seule la date exacte est inconnue mais Monsieur de La Palice ne me contredira pas en disant qu’elle se rapproche chaque jour.

Cliquer ici pour lire UBS Global Outlook de décembre 2011 d’où est extrait ce document ci-dessus.

Juste une question de la part de quelqu’un qui spécule (émet hypothèse) sans spéculer (achat d’actions)….

La situation des goinfres CS et UBS gavés aux kinder cocobonds, ternit en quelque-chose la valeur réfugiale du petit chalet helvète cerné par les 300 millions de barbares ?

en effet :

Les gens quittant l’euro-titanic étant des gens avertis, ils vont aller chez des banquiers sérieux pour ne pas s’exposer… (cf vos leviers des banques suisses)

Leurs avoirs seront en partie au moins, libellés en chf.

(Ou même des bons du trésor suisse puisque ces derniers sont remboursables en chf, cela revient au même.)

Mais si UBS et autre Crédit Suisse gavés aux kinder cocobonds sont emportés ou fragilisés par la crise… la BNS va planchabillétiser pour les sortir de la mouise.

la devise chf peut-elle ou va-t-elle se déprécier ?

Ou cela va dépendre de la circulation à l’image de ce qui se passe à la BCE ?

Mardi 6 mars 2012 :

Grèce : heure de vérité dès jeudi pour la restructuration de la dette.

Jeudi et vendredi devrait sonner l’heure de vérité pour l’opération de restructuration de la dette grecque (dite PSI) sur laquelle compte la planète financière pour donner un répit à la zone euro, à défaut de sauver la Grèce de la dépression dans laquelle elle s’enfonce.

Les banques et fonds privés détenant des obligations souveraines de droit grec ont jusqu’à jeudi 20H00 GMT pour dire si oui ou non elles participent à l’opération d’échange d’obligations, une sorte de faillite contrôlée, inédite par son ampleur dans l’histoire financière.

L’opération, qui vise à sortir la Grèce du surendettement en effaçant quelque 107 milliards d’euros de dette sur les plus de 350 milliards de dette actuelle, doit être volontaire pour réussir.

Le gouvernement grec vise entre 75 % et 90 % de taux d’acceptation.

Au-dessous de 75 %, le gouvernement a déjà annoncé que le projet serait abandonné, et la Grèce exposée au risque d’un défaut de paiement, incontrôlé celui-là, le 20 mars, date à laquelle il doit rembourser une échéance de 14,4 milliards d’euros.

Les termes et conditions du PSI, acronyme anglais de « Private Sector Involvement », ont fait l’objet d’âpres négociations depuis six mois entre le gouvernement grec, ses créanciers privés ainsi que ses bailleurs de fonds institutionnels.

Selon une source proche des négociations, l’accord se résume ainsi : chaque partie accepte de perdre quelque chose pour éviter de tout perdre, et surtout pour sauver l’euro.

Dans l’immédiat, l’Institut de la Finance Internationale (IIF) qui a mené les négociations du côté des banques avec le gouvernement grec, a dessiné un scénario d’apocalypse si le PSI n’était pas adopté à au moins 75 %, dans un rapport confidentiel qui a filtré dans la presse.

L’IIF a ainsi chiffré à plus de 1.000 milliards d’euros le coût pour l’économie internationale d’une faillite incontrôlée de la Grèce en cas d’échec du PSI.

Le rapport évoque aussi la BCE en difficulté, et la contagion rapide au Portugal, à l’Italie, à l’Espagne.

(Dépêche AFP)

Vous dites les bons spéculateurs investissent en Suisse,mais les taux sont ridiculement bas,d’ailleurs postfinance vient de revoir ces taux drastiquement à la baisse.Alors ma question quel intérêt de placer sont argent à 0,25-voir 0,75% ici?Cordiales salutations.

« Vous dites les bons spéculateurs investissent en Suisse,mais les taux sont ridiculement bas,d’ailleurs postfinance vient de revoir ces taux drastiquement à la baisse.Alors ma question quel intérêt de placer sont argent à 0,25-voir 0,75% ici?Cordiales salutations. »

0.25% mieux que -30% sur les marches

ou qu’un defaut de paiement et un hair cut de 90% voire de 100%

Moi je suis en cash maintenant et j’;attends . Comme dit C. Gave les canards vont voler bas tres bientot.

Jeudi 8 Mars 2012 fin des rêves eurotiques la grêce constatera qu’elle n’a pas les 75 % d’accords et le chateau s’écroulera.