Deux femmes font un ménage d’enfer chez les banksters !

En effet, les banksters de la zone euro commencent à avouer leurs turpitudes et à remettre un peu d’ordre dans leurs comptes à la suite des déclarations guerrières de ces dames du mécanisme de supervision bancaire européen (Supervisory Board of the Single Supervisory Mechanism) Danièle Nouy et Sabine Lautenschläger.

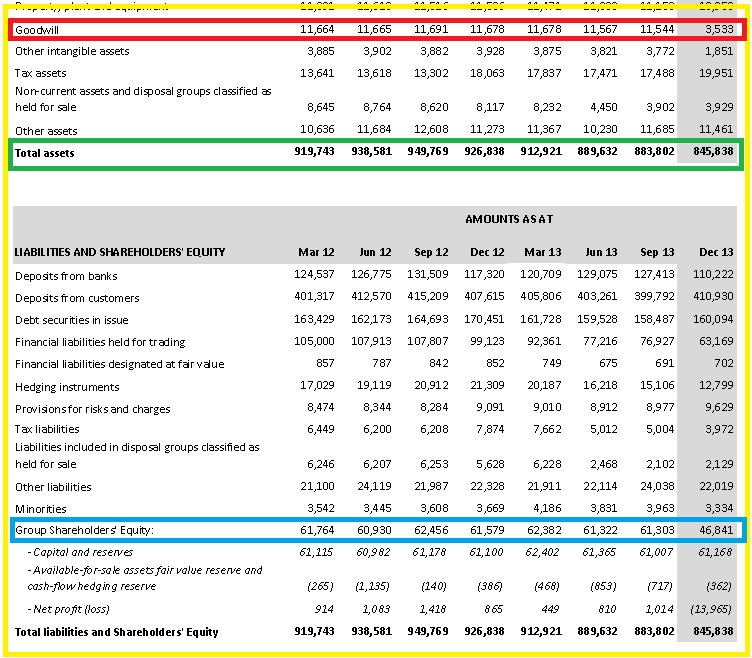

Ainsi, ceux d’Unicredit viennent d’enregistrer une perte nette de… 15 milliards d’euros pour ce dernier trimestre 2013 : le total des dettes représentait 18,5 fois le montant des véritables capitaux propres, c’est mon multiple µ d’endettement, le leverage en anglais, correspondant à un ratio Core Tier 1 réel de 5,4 %, grâce à une baisse de l’activité et à des enregistrements des écarts d’acquisition (goodwill) plus proches de la réalité (avec 8 milliards de pertes comptabilisées sur ce poste),

Document 1 :

| Unicredit | 2012 Q3 | 2012 Q4 | 2013 Q2 | 2013 Q3 | 2013 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 949,769 | 926,838 | 889,632 | 883,802 | 845,838 |

| 2 Equity | 62,456 | 61,579 | 61,322 | 61,303 | 46,841 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 11,691 | 11,678 | 11,567 | 11,544 | 3,533 |

| 5 Tangible eq | 50,765 | 49,901 | 49,755 | 49,759 | 43,308 |

| 6 Liabilities | 899,004 | 876,937 | 839,877 | 834,043 | 802,53 |

| 7 Leverage (µ) | 17,7 | 17,6 | 16,9 | 16,8 | 18,5 |

| 8 Core Tier 1 (%) | 5,6 | 5,7 | 5,9 | 6 | 5,4 |

Sommes en milliards d’euros.

Il faudrait augmenter encore les capitaux propres de 33,5 milliards d’euros pour respecter les règles prudentielles d’endettement de ce bon vieux Greenspan, dites Core Tier 1 (avec un leverage inférieur à 10).

Document 2 :

Les banksters d’Unicredit poussent même le luxe d’avouer un véritable leverage pire que le mien à 18,8 correspondant à un ratio Core Tier 1 de 5,3 % !

Document 3 :

Ainsi se trouvent confirmées une fois de plus mes analyses antérieures…

Tout est simple.

Unicredit recule au 12° rang dans la liste des banques mondiales présentant un risque systémique (les SIFIs).

Cliquer ici pour voir le dernier bilan d’Unicredit.

C’est quoi ces banques qui veulent des bilans juste?

Les banques italiennes ont dans leurs livres 149,6 milliards d’euros d’actifs pourris, soit 9% de l’ensemble des crédits.

Dimanche 9 février 2014 :

Les banques italiennes se trouvent, elles aussi, confrontées à une forte augmentation de leurs créances douteuses. Celles-ci atteignent, selon l’Association de banques italiennes, 149,6 milliards d’euros, soit 9% de l’ensemble des crédits, ce qui les situe à un niveau proche des sommets atteints fin 2008, au plus fort de la crise financière ayant suivi la faillite de la banque Lehman Brothers.

http://www.lefigaro.fr/societes/2014/02/09/20005-20140209ARTFIG00236-l-italie-se-dechire-sur-le-traitement-de-sa-crise-bancaire.php

Mercredi 12 mars 2014 :

Banca Monte dei Paschi di Siena a fait état mercredi d’une perte plus élevée qu’attendu de 1,44 milliard d’euros au titre de 2013, sous le coup de dépréciations massives passées sur des créances douteuses.

Les analystes financiers avaient anticipé en moyenne une perte de 882 millions d’euros, selon un consensus fourni par la banque italienne en difficulté.

Les comptes du groupe sont ainsi dans le rouge pour la troisième année de suite. En 2012, la perte avait été de 3,17 milliards d’euros. L’Etat italien a dû voler au secours de Monte Paschi l’an dernier par le biais d’une aide publique de 4,1 milliards d’euros.

La banque de Sienne, qui doit procéder à une augmentation de capital de trois milliards d’euros après la mi-mai, a précisé que les dépréciations sur créances douteuses avaient représenté 2,75 milliards d’euros sur l’ensemble de 2013, dont 1,2 milliard sur le seul quatrième trimestre.

http://www.boursorama.com/actualites/monte-paschi-publie-une-perte-2013-de-1-44-milliard-d-euros-ad7df100c24aa1dd9b680424212cb7d6

@ BA : « Les banques italiennes ont dans leurs livres 149,6 milliards d’euros d’actifs pourris, soit 9% de l’ensemble des crédits. »

Ce montant, certes, parait astronomique, mais il ne représente « que » 2% du patrimoine des italiens. Même raisonnement concernant la dette de la France.

Raison pour laquelle il n’y pas péril en la demeure à court terme.

Pour le moyen terme, les endettements des banques nationales s’ajoutent aux endettements des états.

Ce qui conduit non plus à 2% d’endettement, mais à 20 ou 25% !

D’où la pertinence de vos alertes répétées.

Malheureusement, nous devons collectivement lutter contre 2 maux universels :

1. Politique de l’autruche (états, société civile) conduisant à accroître l’endettement et le problème,

2. Discours de Cassandre (certains économistes, journalistes et politiques) conduisant à l’incapacité à agir.

La France, par un surpoids considérable de lois et de fonctionnaires, est devenue ingérable. Idem de l’Italie. L’Europe ne semble pas très douée pour simplifier tout ça, prendre la main culturellement et politiquement.

En conclusion de quoi, on peut parier sans trop de risques de se tromper que la situation actuelle va perdurer pendant 10 ans au moins à grands renforts de promesses électorales, contrats de dupes entre nations et banques … et stagflation pour la classe moyenne d’Europe.

Cette situation a été très bien analysée et exposée par Regnault dès 2009 : on navigue entre Schumpeter et Keynes. Se reporter à son document synthétique : « Très Grande Crise Multidimensionnelle,

destruction créatrice et territoires » – Henri REGNAULT

« – les gagnants seront les territoires schumpetériens innovateurs

– les perdants seront les territoires keynésiens (*) relanceurs ».

En terme d’investissements, il convient donc de prendre en considération ce nouveau paradigme.

Pour le long terme, Dieu seul sait…

Amicalement.

@ Jules : pas certain que l’endettement soit si problématique … pas de la manière dont le commun des mortels l’entend :

« La crise pour la Fed n’est pas causée par le surendettement et la destruction de valeur des subprImes, elle n’a jamais prononcé l mot fatidique de surendettement. Elle travaille sur des modèles qui n’intègrent pas la notion de surendettement. Non la crise pour la Fed et ses modèles c’est l’apparition brutale de l’incertitude sur la valeur, c’est l’intrusion du risk, de la volatilité. Ce n’est pas l’introduction du risque fondamental, celui du réel. Donc son action est cohérente:

———Face à l’incertitude sur la valeur, la Fed:

1) remet la valeur du portefeuille global à un niveau qu’elle considère comme satisfaisant pour solvabiliser les banques et le shadow,

2) elle détruit la volatilité pour montrer qu’il n’y a plus d’instabilité et d’incertitude et habituer les gens aux cours, aux niveau atteints par le portefeuille global

3) quand elle a atteint son objectif, à la fois en niveau et en stabilité, pour éviter le retour à l’instabilité par une spéculation excessive et fragilisante, elle « taper » afin de faire atterrir les marchés, afin de les stabiliser en douceur sans que cela remette en cause le niveau du portefeuille mondial ou que cela entraine de déstabilisation du leverage global. (…) – Bruno Bertez, leblogalupus.

Ça chauffe et ça va exploser….

http://french.ruvr.ru/news/2014_03_12/George-Soros-lUE-est-au-seuil-de-la-ruine-8787/

http://catt.univ-pau.fr/live/digitalAssets/91/91287_Regnault_Crise_et_territoires.pdf

Le Ba-BA des banksters de la BCE spéciale édition 2014. Votre nouveau livre de chevet, si vous souhaitez changer de religion et oublier Greenspan Mr Chevallier… 🙂

https://www.ecb.europa.eu/pub/pdf/other/assetqualityreviewphase2manual201403en.pdf?e8cc41ce0e4ee40222cbe148574e4af7