Une fois de plus, l’Agence Française de Propagande publie de fausses informations en vue de tromper le public et les investisseurs :

Paris 25/05/2012 (afp) – Le taux à 10 ans de l’obligation française de référence est tombé à son plus bas historique vendredi en milieu de matinée, les investisseurs plébiscitant un placement considéré comme sûr et rémunérateur dans un environnement économique incertain.

A 10H45 (09H45 GMT), le rendement à 10 ans, qui évolue en sens inverse de la demande, reculait à 2,471%.

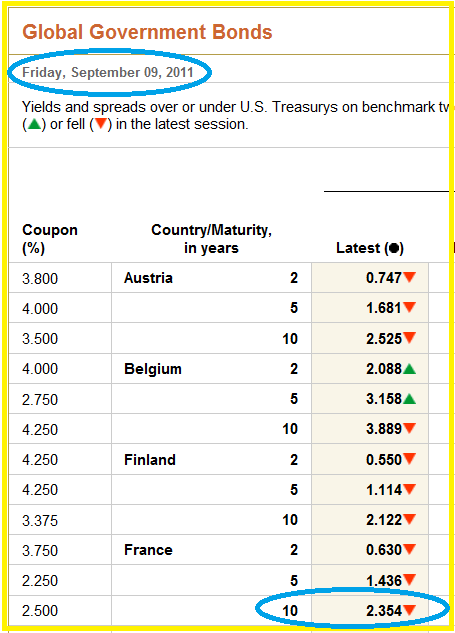

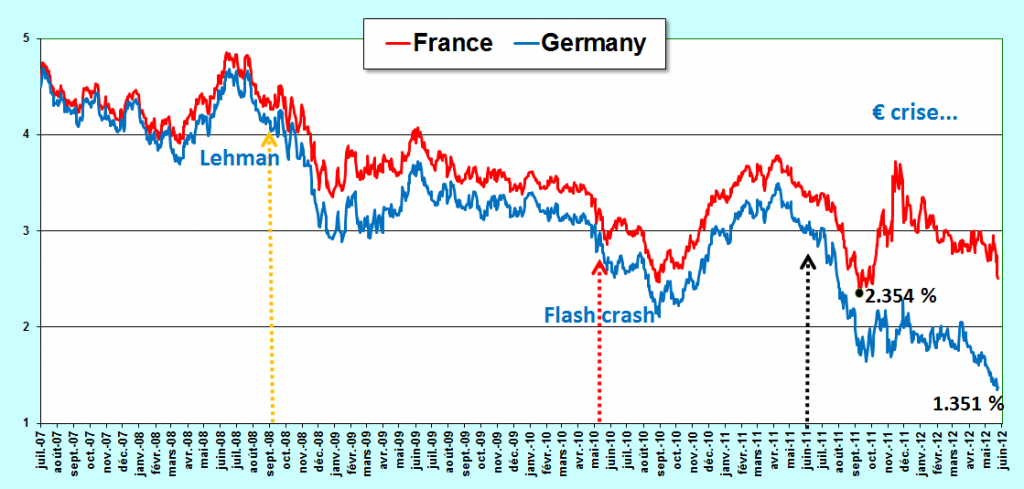

… alors que le minimum historique a été atteint le 9 septembre dernier à 2,354 % en fin de séance américaine (sources : le Wall Street Journal),

Les rendements des bons à 10 ans baissent dans le monde à des niveaux historiquement bas, mais les plus bas sont ceux des bons bons de Trésors de pays vertueux qui baissent davantage que les autres : les rendements du Bund ont été à 1,351 % hier,

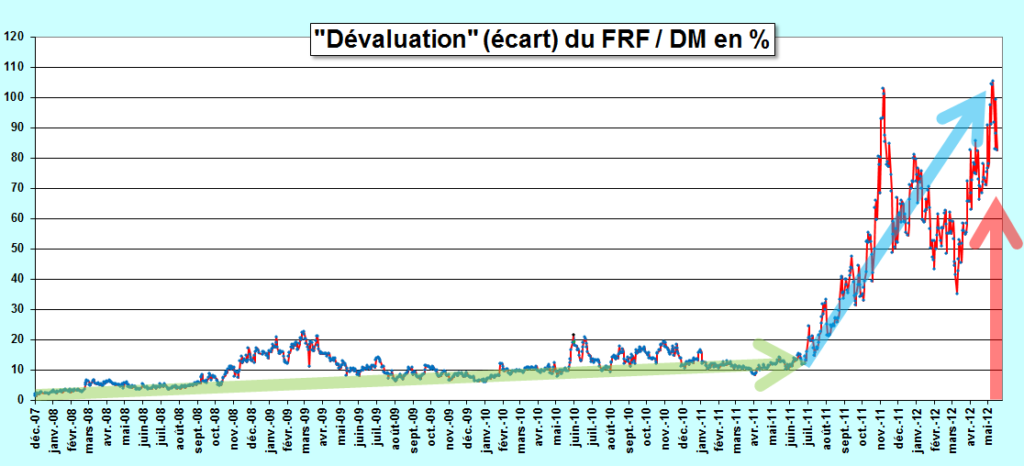

Ce qui est important c’est l’écart relatif, c’est-à-dire en pourcentage, par rapport au Bund, et il atteint des records historiques pour le 10 an français : aux alentours de 100 % !

Document 3 :

Le 10 ans français n’est pas un placement considéré comme sûr et rémunérateur comme le prétend faussement et frauduleusement l’AFP !

Evidemment, ni l’AMF ni aucune autorité en France ne contredira ni ne poursuivra l’AFP car la nomenklatura est solidaire en pareilles circonstances.

Heureusement, il n’y a que moi, à ma connaissance, à écrire de telles choses…

Merci monsieur Chevallier

Pouvez vous nous expliquer pourquoi ce taux de rendement (français) baisse.

Si je comprends bien ce taux est la rémunérations que les prêteurs à la France acceptent de recevoir en échange de leur argent.

Pourquoi l’ensemble des courbes descend.

Je comprends que l’Allemagne soit un refuge. Mais la France ? avec son pib qui stagne et toutes ses mauvaises nouvelles sur l’industrie (Cf les rapports de Natixis sur la baisse de la compétitivité du pays) ..

f

Les taux baissent parce que des idiots (nombreux) se ruent sur les enchères de l’AFT (agence france trésor) achètent de la dette française… c’est simple.

les idiots en question sont les banques françaises, dont natixis, société générale etc…

Donc indirectement vous, cher faram, si vous avez de l’argent dans une banque française.

Donc vous, si vous avez de l’argent sur un livret A, dont babar va relever le plafond.

ou encore vous, chez faram, si vous avez un livret développement durable.

« les français ont de l’epargne » explique-t-on à la télé quand il s’agit de donner une chose permettant l’espoir…

donc la certitude pour les prêteurs étrangers d’être remboursé,, ils prêtent… et la certitude pour vous d’être laminé… quand tout ça va se casser la gueule.

C’est grace à cette épargne que l’on va nationaliser la dette de la france

histoire que tous les prêteurs non nationaux puissent être remboursés et aller spéculer ailleurs…

Avant que les pauvres français, désinformés par l’agence france propagande, n’encaissent les pertes…

et se mettent à accuser les bouc émissaires habituels :

les faux malades, ou les « fainénants de chomeurs » qui ont été licenciés par les banques et autre conti, ou tous ce stock de « vieille viande inutile » qui nous coute cher en argent et en médicaments et qui ne se décidera jamais à mourir alors que ça fait depuis 20 ans qu’ils sont à la retraite.

tandis que les gentilles niches fiscales et autres ristournes aux plus aisés ne sont que rarement évoqués….

on commence aussi à évoquer la fraude fiscale qui fait perdre 20 milliards par an à l’état.

on accuse aussi pas mal tous ces vilains immigrés chez le rassemblement bleu aviation…

Il est possible que certains investisseurs, n’ayant pas lu les analyses de Mr. Chevallier, et voyant les rendements du bund fort bas, souhaitent avoir un rendement meilleur, tout immaginant acheter des papiers d’un etat solide. donc de l’argent arrive, et cela fait baisser les taux.

De toute facon, pour que le taux baisse, il faut que la demande augmente, quand a savoir qui achete hum… moi je sais pas.

N.

Vous avez raison de vous mefier de la propagande de l’AFP.

Vous devriez vous mefier d’avantage des statistiques officielles Americaines.

Sauf erreur de ma part, la France N’EST PAS un refuge, l’écart de rendement entre le Bund allemand et la dette française étant de… 100%…

Bien sur qu’il serait mieux pour la France d’emprunter encore plus bas comme le font Allemagne ou la Suisse.

Mais le fait est, que les taux français sont proches de leur plus bas historiques. L’adjudication de la semaine dernière sur des échéances 2 et 5 ans ayant été faites aux taux les plus bas depuis la création de l’euro.

Les investisseurs considèrent donc que la signature de la France est plus sure aujourd’hui qu’au cours des dernières années.

Ceci est encore amplifié en prenant en compte l’inflation. Placer sont argent en emprunt français ne rapporte quasiment rien pour l’investisseur et il perdra même de l’argent en emprunt allemand et suisse.

Mais les investisseurs considèrent à tord ou à raison qu’il s’agit du moins pire des placements possible dans la situation économique actuelle.

Hé klono, tu bosses à natixis ou quoi ?

Le fait que les prêteurs prêtent à l’allemagne siginfie qu’ils ont confiance en sa faculté de remboursement à l’échéance du prêt….

donc quand les taux allemands sont en négatif comme ce fut le cas en novembre et il y a très peu de temps, cela signifie qu’ils y a tellement de prêteurs que le rapport de force est inversé et que c’est eux qui payent l’allemagne pour lui prêter.

De plus, si vous prêtez en euros (et même à intérêt négatif) et qu’entre temps l’euro explose… vous serez remboursé en marks… et vu que l’euro ne cesse de baisser, il n’est pas certain que vous soyiez perdant.

Et cette baisse des taux allemands est un signal attestant de la défiance envers les autres (dont la France)

C’est un des seuls que l’on ne puisse dissimuler, voilà pourquoi il est si scruté par Jp Chevallier.

Car le prix de l’or aussi en était un de signal… et un particulièrement néfaste aux banquiers qui veulent vous fourguer leur papier pourri… car celui_là, même le petit peuple le comprend…. avant qu’on invente l’or papier et le système de réserve fractionnaire sur l’or… (en gros, c’est des lingots en carton pour créer un fausse offre et empêcher la hausse naturelle du cours)

Confirmation de votre tableau des banques systémiques

http://www.zerohedge.com/news/about-european-stress-test-2011-edition-and-where-pain-spain-raining-next

CASA est bon dernier avec la Deutsche Bank juste devant.

Verrons nous votre tableau ou celui de ZH bientôt dans la presse people ?

@ tenshi

Bravo – banco popular dégradé ce jour.

Je comprends pourquoi le CM/CIC ne publie pas ses résultats annuels 2012.

D’un autre monde, il taille très sévèrement la presse

http://bernardlugan.blogspot.com/2012/05/bernard-lugan-dans-la-revue-medias.html

bonjour que va dire l’afp sur le bilan 2011 du crédit mutuel ici présent ? surement du bien

https://www.creditmutuel.fr/cmo/fr/info/_telechargement/rapports_annuels/2011_rapport_annuel_cmo.pdf

… prochainement…

Puisque vous préparez un truc sur le crédit mutuel, voilà de quoi alimenter votre travail…

http://www.latribune.fr/entreprises-finance/banques-finance/industrie-financiere/20120525trib000700402/credit-mutuel-si-un-scenario-catastrophe-arrivait-nous-serions-le-seul-survivant-.html

l’article est récent puisqu’il date de vendredi.

On dirait que la BNS a décidé de continuer dans cette fausse route…

La BNS a réaffirmé la défense du taux plancher de 1,20 franc pour un euro

Le président de la Banque nationale suisse (BNS) Thomas Jordan a réaffirmé dimanche la détermination de la BNS à défendre le cours plancher de 1,20 franc pour un euro. Il n’y a pas de raison d’en douter, assure-t-il dans la presse dominicale.

Thomas Jordan, le nouveau président de la Banque nationale suisse a réaffirmé dimanche sa détermination à défendre le cours plancher de 1,20 franc pour un euro. « Même dans les conditions les plus difficiles, nous continuerons à l’avenir à défendre ce cours plancher et axerons notre politique monétaire sur le maintien de ce plancher. J’insiste: même dans les conditions les plus adverses », déclare Thomas Jordan dans un entretien avec la SonntagsZeitung et Le Matin Dimanche.

La situation s’est dégradée au cours des dernières semaines et est devenue bien plus incertaine, relève Thomas Jordan. Les investisseurs cherchent un refuge et, pour beaucoup, le trouvent dans le franc. « La politique de la Banque nationale a permis au franc suisse de ne pas se renforcer par rapport à l’euro », relève Thomas Jordan.

http://www.rts.ch/info/suisse/4022619-la-bns-a-reaffirme-la-defense-du-taux-plancher-de-1-20-franc-pour-un-euro.html

et puis…

La Banque nationale suisse (BNS) ne prévoit pas un éclatement de la zone euro, ni même une sortie de la Grèce. Il n’en demeure pas moins que la Suisse prend au sérieux l’hypothèse d’une aggravation de la crise.

http://www.lematin.ch/economie/La-BNS-veut-des-mesures-pour-reduire-l-attrait-de-la-Suisse/story/11243565

Cela risque finalement aussi de faire mal à la Suisse, et plus qu’on peut le penser. L’euro s’accumule en Suisse. Une dévaluation de l’euro aurait un gros effet sur les comptes de la BNS.

Les belles paroles ne coûtent rien. C’est pour cela que nos dirigeants ne sont jamais en mal de paroles rassurantes, même la veille des désastres … Il ne sert à rien de les écouter, il faut regarder soit même les chiffres ce qui est possible actuellement grâce à internet.

Ce n’est pas forcément idiot ce que fait le boss de la BNS…

s’il prévoit un afflux de demande de chf par des européens qui auraient perdu confiance en leur monnaie… il peut se permettre d’en créer de façon correspondante à cette demande…. pour que chacun soit servi sans que cela fasse monter trop haut le cours de sa devise…. car cela provoquerait des déstabilisations liées au manque de confiance en sa devise sur des raisonnements du type « le chf est en bulle »

Ce qui lui permettra de planchabillétiser pour de futures aides aux UBS et autres crédits suisses chargées de cocobonds…

ainsi, la petite suisse se tirera d’affaire (malgré les banksters idiots de ubs et cs) grâces aux réflexes des 300 millions de babares vivant autour de son territoire.

Dimanche 27 mai 2012 :

Suisse : préparation d’un plan en cas d’éventuel éclatement de la zone euro.

La Suisse, tout en n’envisageant pas d’éclatement de la zone euro, prépare un plan pour le cas où cela se produirait, a indiqué dimanche le président de la Banque centrale.

Thomas Jordan, nommé le mois dernier à la tête de la Banque nationale suisse (BNS), a précisé au journal germanophone SonntagsZeitung qu’un groupe de travail discute des mesures à prendre pour combattre tout éventuel renchérissement du franc suisse, considéré comme une monnaie refuge.

« Nous devons nous préparer à un scénario d’écroulement de la zone euro, bien que je ne pense pas que cela va se produire », a ajouté le président de la BNS.

M. Jordan a estimé que la crise de la zone euro s’est aggravée au cours des dernières semaines et a prédit des temps difficiles à venir.

« Le groupe de travail se focalise sur des instruments destinés à combattre un renchérissement du franc suisse », a-t-il dit au journal.

« L’une des mesures envisageables serait un contrôle des capitaux, c’est-à-dire un contrôle direct sur le flux des capitaux en Suisse », a-t-il ajouté sans donner plus de détails.

http://www.boursorama.com/actualites/suisse-preparation-d-un-plan-en-cas-d-eventuel-eclatement-de-la-zone-euro-4e4b8390880ba84c3eaf2c82fb83f176

http://www.boursorama.com/actualites/suisse-preparation-d-un-plan-en-cas-d-eventuel-eclatement-de-la-zone-euro-4e4b8390880ba84c3eaf2c82fb83f176

Lundi 28 mai 2012 :

L’Espagne pourrait demander l’aide du fonds de secours européen.

Le gouvernement espagnol pourrait demander l’aide du fonds de secours européen, si la tension sur les marchés persiste, afin d’injecter 30 milliards d’euros dans son secteur bancaire, en plus des 19 milliards demandés par Bankia, affirme lundi le journal El Mundo.

« Si la crise grecque continue et si la prime de risque espagnole (surcoût que doit payer l’Espagne pour emprunter à dix ans, par rapport à l’Allemagne, considérée comme référence du marché) reste autour du niveau élevé des 500 points, l’Espagne pourrait demander de l’aide au Fonds européen de stabilité financière (FESF). C’est une possibilité, même si maintenant toutes les hypothèses sont possibles », a expliqué une source gouvernementale au quotidien de centre-droit.

Une autre possibilité envisagée par le gouvernement est de demander l’aide du FMI, écrit le journal.

Contactée par l’AFP, une porte-parole du ministère de l’Economie a elle assuré que la position du gouvernement, de ne demander aucune aide extérieure, n’avait pas changé.

Selon El Mundo, l’Etat espagnol devra injecter 30 milliards d’euros de fonds publics dans les trois établissements bancaires placés sous tutelle en raison de leurs grandes difficultés: CatalunyaCaixa, NovacaixaGalicia et Banco de Valencia.

Cette somme s’ajoute à l’aide record de 19 milliards d’euros sollicitée vendredi par Bankia, troisième banque du pays par le nombre d’actifs et la plus exposée au secteur immobilier, avec plus de 30 milliards d’euros d’actifs problématiques, car à la valeur incertaine (crédits risquant de ne pas être remboursés, logements saisis…).

En comptant l’aide de 4,5 milliards d’euros déjà apportée par l’Etat, le sauvetage public de Bankia atteint 23,5 milliards d’euros, un record historique pour le secteur financier espagnol.

Ce qui ferait donc un total de plus de 50 milliards d’euros que l’Espagne devra réunir pour renflouer son secteur bancaire, de quoi susciter des doutes sur sa capacité à apporter seule ces fonds, à un moment où sa discipline budgétaire est étroitement surveillée par les marchés et l’Union européenne.

Signe des inquiétudes provoquées par cette situation, la prime de risque espagnole a atteint lundi matin un nouveau record historique, à 509 points de base.

http://www.romandie.com/news/n/_L_Espagne_pourrait_demander_l_aide_du_fonds_de_secours_europeen_64280520121057.asp

Lundi 28 mai 2012 :

L’Italie emprunte 4,25 milliards d’euros à des taux en hausse.

L’Italie a emprunté lundi 4,25 milliards d’euros sur le marché, atteignant ainsi son objectif maximum, à des taux en nette hausse dans un marché tendu, dominé par les inquiétudes des investisseurs sur l’état de santé du secteur bancaire espagnol, a annoncé la Banque d’Italie.

Le Trésor italien a levé 3,5 milliards d’euros de certificats du Trésor zéro coupon à échéance 2014 à un taux de 4,037%, contre 3,355% le 24 avril.

Il a émis en outre 418 millions d’euros de bons du Trésor indexés sur l’inflation à échéance 2016 à un taux de 4,39%, contre 2,71% le 24 février.

Il a aussi levé 333 millions d’euros de bons du Trésor indexés sur l’inflation à échéance 2017 à un taux de 4,6%, contre 3,88% le 24 avril.

Lundi matin, le marché obligataire était dominé par les vives inquiétudes des investisseurs à l’égard de l’état de santé du secteur bancaire espagnol.

Sous l’effet de ces craintes, les taux à dix ans de l’Espagne s’approchaient de 6,5%, tandis que sa prime de risque, c’est-à-dire le surcoût que le pays doit payer pour emprunter à dix ans par rapport à l’Allemagne, s’inscrivait à un niveau record de 509 points de base.

http://www.romandie.com/news/n/BONDSL_Italie_emprunte_425_milliards_d_euros_a_des_taux_en_hausse61280520121200.asp

Un article intéressant:

« Pourquoi l’Europe s’obstine-t-elle à poursuivre les mêmes politiques que celles ayant plongé le Japon dans le marasme ? » (Atlantico)

http://www.atlantico.fr/decryptage/europe-menacee-marasme-identique-celui-japon-dette-recession-demographie-nicolas-goetzmann-371372.html

Il me semble que c’est ce que vous avez dit à plusieurs reprises, non ?

Oui, sauf qu’il n’a pas compris le problème de l’hypertrophie monétaire du Japon ni de la zone €

Hypertrophie monétaire =? Taux d’emprunt très bas, ce qui fait que l’on préfère emprunter, plutot que toucher à son épargne ( particuliers, entreprises ), ou mettre en jeu le Pib ( Etat ) ????…. me trompe-je ?….

Il faut travailler sur ce « phénomène » de taille, en plus des autres « phénomènes » ; il y a du boulot sur la planche !.

Pour Ceux qui souhaitent se référer aux études de J-Pierre en matière d’hypertrophie monétaire :

– 18/01/2011

– 01/02/2011

– 11/12/2011

– 28/03/2012

Ou taper sur le moteur de recherche « hypertrophie monetaire ».

Moralité : ne pas se fier aux apparences !

Etudier M2-M1.

C’est laborieux mais faut pas baisser les bras !. La Liberté, en se regardant dans la glace sans honte, est à ce prix.

Comme disait ma Mamie, qui a connu deux guerres, et une troisième en héritage de Savoirs parce que vécue par ses Anciens, un jour français, un jour allemand !, : « quand on a un sous à dépenser on n’en a pas deux ! ». Elle était contre le crédit de longue durée, car pour Elle : « on ne sait pas de quoi demain sera fait ». Elle a connu ce que veut dire faire son marcher ( acheter de quoi nourrir sa Famille ) avec des valises ou des brouettes de billets. A méditer.

Dernier point, à méditer…..

Chez nous, la machine à laver est arrivée très tard, le fer à repasser aussi ! ( j’ai connu, petite, la lessiveuse avec les cristaux de soude qui remplaçaient la cendre de bois en attendant le lavoir au savon de Marseille, et j’ai connu les fers à repasser chauffés sur le coin du fourneau !. Celà coutait très cher le modernisme à l’époque.

Mais personne n’aurait eu l’idée d’emprunter ce qu’il n’aurait pas pu rembourser.

Allez expliquer maintenant, en France du moins, aux plus âgés, que leur retraite sont payées à crédit !!!!!!!!!!!!!.

Et s’il n’y avait que çà !!!!!!.

Bien à Vous Tous. Serrons-nous les coudes sur le plancher des vaches !.

Anecdote, pour faire « rire » tout le monde ! :

Ma Mamilie est « partie » début 2008. Je ne m’étends pas sur ce que j’ai vécu en « matière d’héritage » à cette époque, au regard de ce que les banquiers lui avaient vendu et en qui elle faisait confiance, comme tout le Monde !. Mamilie n’a jamais spéculé, Elle avait horreur de çà ! ( tradition familiale !, chez nous l’épargne placée sert à apporter des capitaux à nos forces économiques sur le plancher des vaches ! ).

Quand j’ai appelé le banquier ( français ) pour lui demander ce qu’il y avait dans les contrats d’épargne souscrit par Mamilie, il m’a répondu : je ne peux pas répondre, car moi-même je n’en sait rien !.

Là !, j’ai commencé à comprendre » un Système ». Peu importe l’argent, on ne l’emporte pas dans la tombe et nous sommes Tous Mortels !!!!!!!!!!!!. Comme disais Vaty ( inspiré de Montesquieu : l’argent est nécessaire pour vivre, mais il ne faut pas vivre pour l’argent ).

J’ai eu mal aux tripes de constater comment le Système avait pu duper une femme d’un âge avancé, qui se privait toujours pour épargner, avec un « vieux sens altruiste » quant à son épargne.

Que pour sa Mémoire et Celle de Tous les Nôtres, je me battrai dans ce Monde stupide qu’une poignée nous impose !.

Merci pour votre attention, et j’accepte volontiers la critique, la critique pertinente permettant à Tous d’avancer, de progresser, vers le haut ! de préférence.