Une mise à jour de mon article sur les banques andorranes fin 2015 s’impose car des éléments nouveaux sont intervenus depuis ces deux dernières années, ce qui a des conséquences importantes…

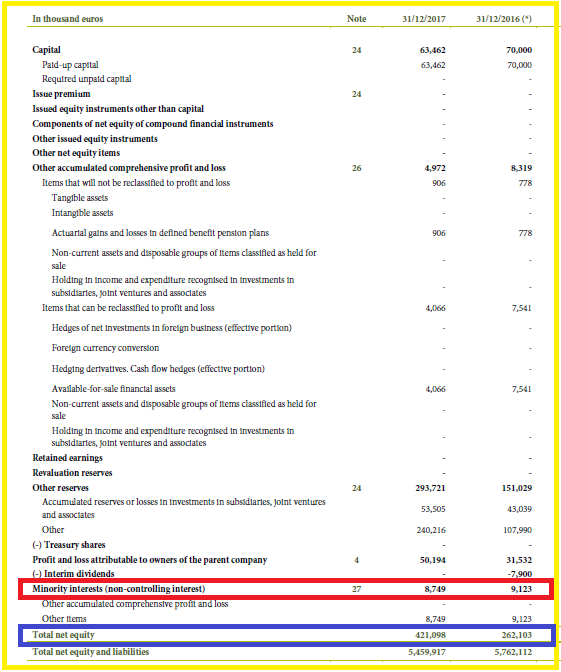

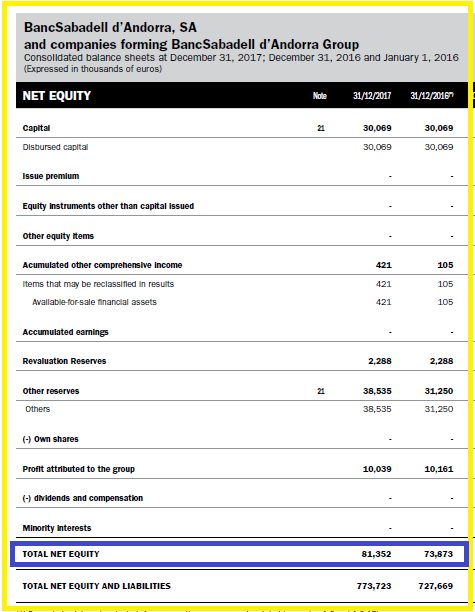

Credit Andorra est encore la plus grande banque généraliste andorrane mais l’évolution de ses capitaux propres tangibles et donc de son leverage depuis 2015 est hors normes, c’est-à-dire anormale…

En effet, d’après les bilans audités publiés, ses capitaux propres tangibles se montant à 500 millions d’euros fin 2015 sont tombés à 146 millions fin 2016 pour remonter à 300 millions fin 2017 !

En conséquence, le véritable multiple d’endettement (leverage) passe de 11 fin 2015 à… 38,5 fin 2016 pour retomber à 17,2 fin 2017,

Document 1 :

| Credit Andorra | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|

| 1 Assets | 5 678,24 | 6 197,23 | 6 106,62 | 5 762,11 | 5 459,92 |

| 2 Equity | 523,347 | 537,926 | 570,858 | 252,98 | 412,349 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 62,125 | 59,172 | 62,538 | 106,953 | 112,717 |

| 5 Tangible eq | 461,222 | 478,754 | 508,32 | 146,027 | 299,632 |

| 6 Liabilities | 5 217,02 | 5 718,48 | 5 598,30 | 5 616,09 | 5 160,29 |

| 7 Leverage (µ) | 11,3 | 11,9 | 11 | 38,5 | 17,2 |

| 8 Tier 1 (%) | 8,84 | 8,37 | 9,08 | 2,6 | 5,81 |

Sommes en millions d’euros comme pour les tableaux suivants.

Pour rappel, un leverage de 38,5 signifie que le total des dettes de cette banque représente 38,5 fois le montant de ses capitaux propres tangibles (c’est-à-dire de ses véritables capitaux propres, ceux qui sont diminués des actifs intangibles qui sont des pertes potentielles identifiées).

D’après les règles prudentielles d’endettement, préconisées en particulier par Alan Greenspan et un certain nombre d’autorités bancaires, ce leverage ne devrait pas dépasser 10.

Dans le cas contraire, les banques fautives risquent de tomber en faillite, ce qui s’est produit avec la banque Lehman Brothers dont le leverage avait atteint… 32 en 2008, et c’est ce qui a été le début d’autres grandes turbulences financières qui ont été suivies de la Grande Récession.

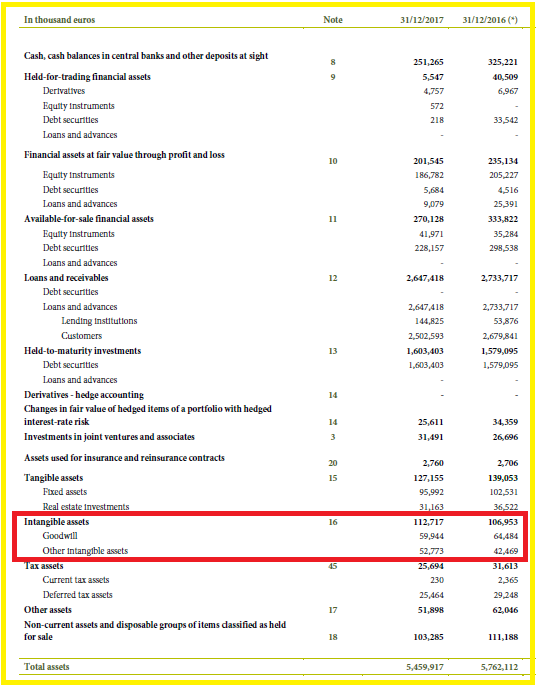

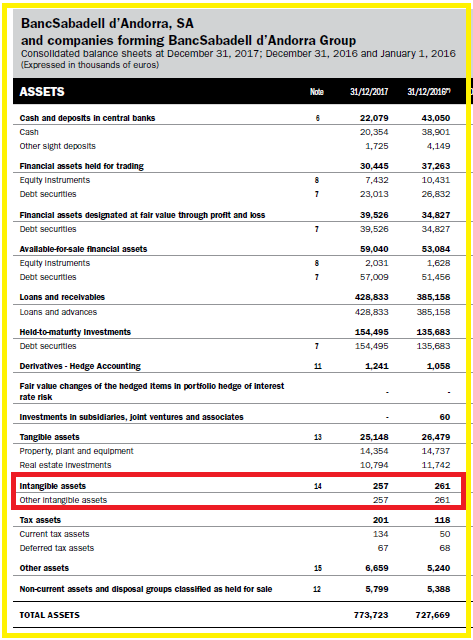

A titre de comparaison, le leverage de Banc Sabadell d’Andorra est toujours resté largement inférieur à 10 au cours de ces dernières années, ce qui est parfait,

Document 2 :

| Banc Sabadell | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|

| 1 Assets | 636,3 | 654,156 | 657,321 | 727,669 | 773,723 |

| 2 Equity | 64,604 | 69,495 | 74,497 | 73,873 | 81,352 |

| 3 Preferred stock | - | - | - | - | - |

| 4 Goodwill | 2,885 | 2,726 | 2,762 | 0,261 | 0,257 |

| 5 Tangible equity | 61,719 | 66,769 | 71,735 | 73,612 | 81,095 |

| 6 Liabilities | 574,581 | 587,387 | 585,586 | 654,057 | 692,628 |

| 7 Leverage (µ) | 9,3 | 8,8 | 8,2 | 8,9 | 8,5 |

| 8 Core Tier 1 (%) | 10,74 | 11,37 | 12,25 | 11,25 | 11,71 |

Les capitaux propres tangibles de Banc Sabadell d’Andorra augmentent logiquement d’années en années ainsi que le total de ses actifs, ce qui est parfaitement normal (c’est-à-dire dans les normes).

Andbank est la deuxième plus grande banque andorrane.

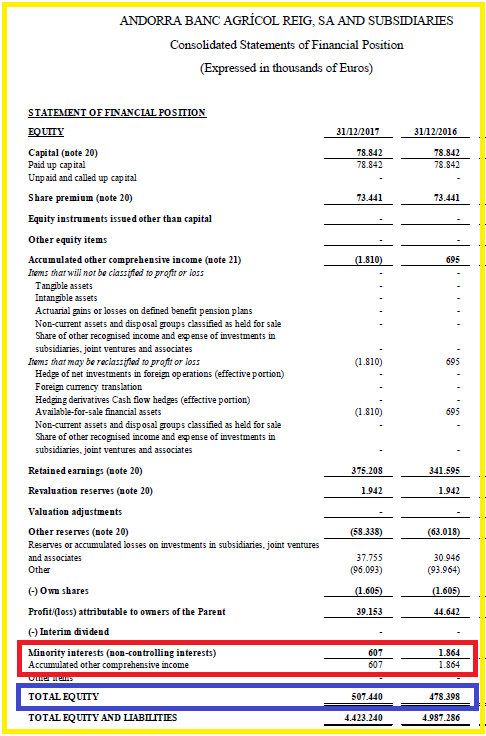

Les variations de ses capitaux propres tangibles sont également anormales mais de moindre amplitude : de 467 millions d’euros fin 2015, ils sont tombés à 247 millions fin 2016 pour remonter à 256 millions fin 2017 !

En conséquence, le véritable multiple d’endettement (leverage) passe de 9,9 fin 2015 à… 19,2 fin 2016 pour retomber à 16,3 fin 2017, ce qui est encore hors normes,

Document 3 :

| Andbank | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|

| 1 Assets | 4 042,98 | 4 898,40 | 5 064,00 | 4 987,29 | 4 423,24 |

| 2 Equity | 481,946 | 538,761 | 551,739 | 476,534 | 506,833 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 13,173 | 76,11 | 85,115 | 229,838 | 251,284 |

| 5 Tangible eq | 468,773 | 462,651 | 466,624 | 246,696 | 255,549 |

| 6 Liabilities | 3 574,20 | 4 435,75 | 4 597,37 | 4 740,59 | 4 167,69 |

| 7 Leverage (µ) | 7,6 | 9,6 | 9,9 | 19,2 | 16,3 |

| 8 Tier 1 (%) | 13,12 | 10,43 | 10,15 | 5,2 | 6,13 |

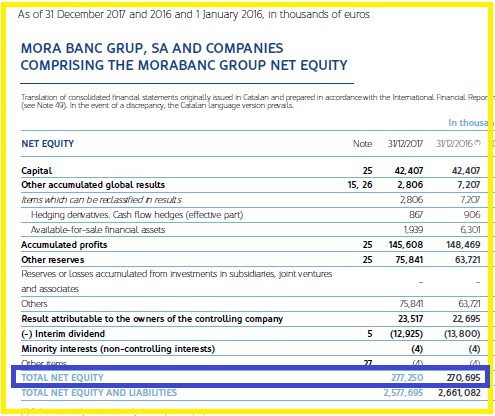

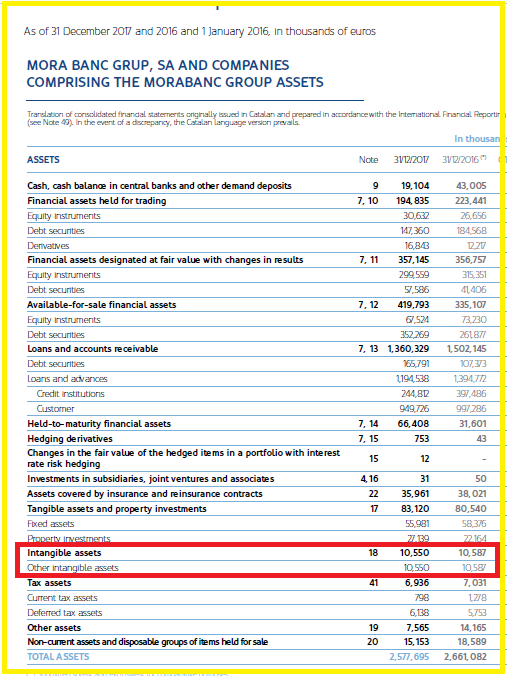

Morabanc est la quatrième banque andorrane qui a connu elle aussi au cours de ces dernières années des variations anormales de ses capitaux propres tangibles (mais de très faible amplitude) et son leverage reste inférieur à 10 ce qui est très satisfaisant,

Document 4 :

| MoraBanc | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|

| 1 Assets | 2 165,25 | 2 296,78 | 2 583,87 | 2 661,08 | 2 577,70 |

| 2 Equity | 297,925 | 306,883 | 308,757 | 270,695 | 277,25 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 10,204 | 10,587 | 10,55 | ||

| 5 Tangible eq | 297,925 | 306,883 | 298,553 | 260,108 | 266,7 |

| 6 Liabilities | 1 867,32 | 1 989,89 | 2 285,31 | 2 400,97 | 2 311,00 |

| 7 Leverage (µ) | 6,3 | 6,5 | 7,7 | 9,2 | 8,7 |

| 8 Tier 1 (%) | 15,95 | 15,42 | 13,06 | 10,83 | 11,54 |

Le total des actifs des quatre banques en Andorre se monte à… 13 milliards d’euros (après un plus haut de 14,4 milliards fin 2015) ce qui est là aussi anormal pour un micro Etat de 70 000 habitants environ,

Document 5 :

| Total | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|

| 1 Assets | 12 522,76 | 14 046,56 | 14 411,80 | 14 138,15 | 13 234,58 |

| 2 Equity | 1 367,82 | 1 453,07 | 1 505,85 | 1 074,08 | 1 277,78 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 78,183 | 138,008 | 160,619 | 347,639 | 374,808 |

| 5 Tangible eq | 1 289,64 | 1 315,06 | 1 345,23 | 726,443 | 902,976 |

| 6 Liabilities | 11 233,12 | 12 731,51 | 13 066,57 | 13 411,71 | 12 331,60 |

| 7 Leverage (µ) | 8,7 | 9,7 | 9,7 | 18,5 | 13,7 |

| 8 Tier 1 (%) | 11,48 | 10,33 | 10,3 | 5,42 | 7,32 |

Conclusions…

Une fois de plus, il faut toujours se méfier des banques car elles peuvent être dirigées par des banksters qui peuvent mettre en danger toute la population du pays dans lequel se trouve leur siège social.

Il est donc indispensable de toujours vérifier la fiabilité de toute banque en calculant son véritable leverage sur les dernières années (ou les derniers trimestres) en prenant en considération les montants de leurs capitaux propres tangibles.

Les deux plus grandes banques d’Andorre, Credit Andorra et Andbank, font donc courir un risque systémique à ce micro Etat indépendant et souverain qu’est la Principauté d’Andorre, hors de la zone euro et de l’U.E. qui ne dispose pas d’une banque centrale intégrée au système international des banques centrales de la BRI.

En conséquence, je retire évidemment ma recommandation pour tout investissement en Andorre.

Document 6 :

Document 7 :

Document 8 :

Document 9 :

Document 10 :

Document 11 :

Document 12 :

Document 13 :

Les comptes de Credit Andorra ont été certifiés par PricewaterhouseCoopers Auditores, S.L. (Barcelone),

Document 14 :

Cliquer ici pour voir mon article précédent de 2016 sur les banques andorranes.

Cliquer ici pour voir le rapport annuel de Credit Andorra.

Cliquer ici pour voir le rapport annuel d’Andbank.

Cliquer ici pour voir le rapport annuel de Morabanc.

Cliquer ici pour voir le rapport annuel de Banc Sabadell d’Andorra.

j’attendais ce post, me rappelant qu’à une époque récente, vous connaissiez la marche à suivre, considérant que , Andorre était une bonne option.Cependant, votre conclusion semble expliquer que, sans banque centrale…..le risque est présent.Mais, lors de la précédente intervention, c’était déjà le cas…bref, donc au final, seules les banques US dont les bilans sont , semblent être à la hauteur en sachant qu’à un moment donné, un bankster peut toujours changer la donne. Qu’il est difficile d’avoir des liquidités!

Donc en conclusion de votre ENOORMEEE travail, soit on vole vers les meilleures banques US et je pense que même pas 1% de vos lecteurs le fera, soit on transforme ces liquidités en capitaux tangibles, du genre immobilier, mais ils perdront en valeur et seront certainement lourdement taxés de par leur inertie. Mais surtout, pas de bourse puisque soit les brokers(IB) sont en dehors des clous, soit ils sont une déclinaison de banques à risque. Il demeure une alternative: tout claquer avant le rinçage final….

En dehors des US il ne doit pas rester beaucoup d’endroits pour se réfugier ! Peut-être à l’île Maurice, un paradis fiscal avec beaucoup d’argent placé/caché dans les banques par les non résidents ??

Andorre, c’est trés bien pour acheter de l’Or et des cigarettes en Duty-Free… De mauvais investissements en quelques sortes.

Bonjour,

La Chine ouvre encore un peu plus les vannes du crédit:

https://www.capital.fr/entreprises-marches/la-chine-reduit-a-nouveau-le-taux-des-reserves-obligatoires-des-banques-1310026

Je commence à douter qu’il va se passer quelque chose un jour.

Ça va finir en scénario à la japonaise pendant 40 ans. Merci aux grands champions de ce monde de faire perdre son temps à tout le monde.

Bonne journée

Pardon, la déprime me guette.

https://www.investir.ch/2018/10/brace-brace-brace-mais-toujours-pas-de-krach/

J’ai en préparation un article sur la masse monétaire en Chine…

Très bien, cela va donc être le complément indispensable à cet article de JPG https://www.dreuz.info/2018/10/08/trump-est-en-train-de-gagner-son-bras-de-fer-contre-la-chine/

Le 10 ans italien s’envole… ça va être dur dur de tenir encore 1 mois !!!

Bonjour M. Chevallier,

Le 10 ans s’envole, d’accord !

Mais avant que la situation ne soit plus tenable, il peut se passer de l’eau sous les ponts ? Les élections sont passées ! A moins que cela ne soit plus tenable pour la population et que des évènements appellent de nouvelles élections ou que vous voyez le 10 ans à 10% d’ici la fin du mois ?

On verra déja au 15 Octobre pour l’officialisation du budget italien…

En parallèle, vous remarquerez aussi que les ptits Grecques commencent aussi à voler…

@olivier (plus bas)

Lol,pardon mais vous croyez encore que ce qui se passe en france a une quelconque incidence? Nous sommes des vassaux qui obeissont a ceux qui ont le pouvoir.La france comme le reste du monde occidental attend le resultat de la bataille des midterms us, pour savoir s’il faut cirer les pompes a trump ou a la bande a clinton…

Bonjour Mr Chevallier,

Je vous remercie de diffuser (gratuitement) votre énorme et unique travail, mais vous avouerez que toutes les portes se ferment une à une … Andorre après les banques suisses après IB après les banques françaises etc …

Ne pouvant pas ouvrir un compte en $$$ au pays du Donald, comme bien d’autres ici, je vous demande de nous refaire un billet optimiste sur le « quoi faire de moins pire pour se préparer au crash et pas tout perdre dans les poches profondes de notre Etat et de nos banques », se serait toujours un peu plus positif.

J’ai bien noté pour les 150L de vins de Bourgogne … mais ensuite ? … et je ne comprends pas votre obstination contre l’or (il conserve la valeur … mieux que d’autres actifs non?).

Allez, je met la main à la pôche: une bouteille de Bourgogne si vous nous concoctez cela !

Prenez 5 ans de conge…faites le tour du monde…faites un enfant supplementaire: des solutions pour claquer de l’epargne excedentaire avant le grand reset y en a des plus agreable que d’autres…Plutot bouffer le k plutot que de se le faire confisquer.L’epargne c’est du travail cristallise: arretez de travailler,plus de danger de perre cette epargne…

BNP Paribas : à voir en Replay un reportage intéressant où on ose parler de faillite et du secours apporté par la BCE :

https://www.francetelevisions.fr/bnp-paribas-dans-les-eaux-troubles-de-la-plus-grande-banque-europeenne

Bonjour M. Chevallier, Je voudrais appuyer le commentaire de Jean-François ci-dessus, notamment pour les remerciements et la demande de conseils ! Encore une question : que penser des banques islandaises ?

Bonne journée

Les banques centrales sont des banques d’émission.

Le risques bancaires ou souverains sont donc reportés sur la monnaie émise par la banque centrale.Tant que les banques centrales existeront, le véritable risque sera toujours monétaire,puisse que c’est elles qui sont les amortisseurs pour couvrir les actifs de leur choix.

Avec banque centrale, la monnaie aura donc toujours fondamentalement vocation à perdre sa valeur.

Sans banque centrale,le risque,c’est la faillite de la banque tout court. Au moins,c’est plus rapide!Et plus sain au niveau monétaire ,car la destruction monétaire qui en résulte permets de maintenir la valeur de la monnaie.

Ce qui est bizarre c’est que ca bouge sur les taux Européen mais pas Américains

Marché obligataire fermé aux US (Colombus Day) aujourd’hui… on fait ce qu’on peut avec ce qu’on a!

« et ils conservent leur argent là où ils pensent (à tort) qu’il est en sécurité, à savoir sur leurs comptes courants, ce qui freine la circulation monétaire, donc aussi l’inflation, »

Pourtant, quand on fait ses courses tous les jours, l’inflation est bel et bien là, même si une partie d’entre elle est cachée avec des quantités qui diminuent subrepticement dans les paquets.

Je notais justement ce matin qu’un produit basique avait pris quasiment 30 % ces deux dernières années, ce qui est énorme.

Bonsoir,

Lundi 8 octobre, même constat que vendredi 5.

Baisse des bourses Européennes surtout Milan.

A signaler une baisse du Nasdaq de 1.64 % !!!

Climat morose sur toutes les bourses ..

Bonne soirée.

Le cours des Banques italiennes ont fléchi à l’ouverture du 8 oct. très sévèrement selon moi, un peu moins sévères que le 27 sept mais quand même. Bami,, Ubi banca, Monte Pashi, Unicrédit.etc

Les déclarations entre Juncker et Salvani ?

je ne sais pas à l’allure où çà va si le cours de banques italiennes tiendront le coup longtemps. en dessous de 2%, qu’ y a t-il, … le crash. Ils peuvent toujours attaquer la falaise mais l’ Europe en prendra plein la figure.

Et puis vous avez la déclaration de Ron Paul cette dernière nuit qui nous affirme qu’ avec les Dettes us que Wall Street se prépare un effondrement, -50 selon l’article repris par Jovanovic. Quid ? What else ? Alea jacta est !

Est-ce que les dollars déposés chez Paypal sont en « sécurité » ?

PayPal Europe est un établissement de crédit sous licence du Luxembourg.

Source : http://www.joptimiz.com/fiscalite compte paypal.htm

Risque de confiscation ?

Pas besoin de déclarer jusqu’à 10.000 € (ou $?), mais au dessus si l’on encaisse pas d’argent, on déclare tout de même ? Jusqu’à quel montant alimenter son compte Paypal ? Mais risque de confiscation ?

https://www.linformaticien.com/actualites/id/31006/declaration-des-comptes-paypal-obligatoire-a-partir-de-10000-euros-d-encaissements-annuels.aspx

Merci,

Bonjour,

Le secteur bancaire d’andorre se vante d’avoir des ratio de solvabilité au dessus de 20% (cf http://www.andorranbanking.ad/fr/centre-financer/chiffres-cles/). Je ne comprend pas la différence du coup entre vos chiffres et ceux que l’on retrouve sur internet. Pouvez-vous m’éclairé ?

Cordialement,

Bonjour,

Quel est la différence entre « Tier 1 (%) » et solvabilité ?

Car sur les sites du secteur bancaire d’andorr on trouve des taux de solvabilité >20% (cf . http://www.andorranbanking.ad/fr/centre-financer/chiffres-cles/)

Cordialement,