Comme je l’ai déjà écrit dans mon article précédent, Deutsche Bank est l’une des pires banques dans le cadre de la liste des 28 banques présentant un risque systémique dans le monde (SIFIs pour Systemically Important Financial Institutions), un machin du G vain, d’après ses derniers résultats publiés, fin 2011.

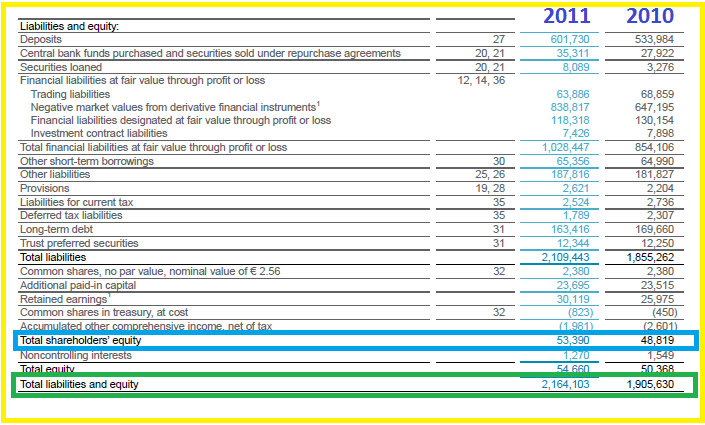

La situation de cette banque s’est encore aggravée par l’intégration de sa filiale américaine Taunus Corporation (prise ici dans la totalité pour simplifier) car elle n’est plus régulée par la Fed mais par la Buba. Les comptes de cette nouvelle entité se présentaient ainsi fin décembre,

Document 1 :

| 2011 Q4 | Deutsche Bank (euros) | Taunus (US$) |

|---|---|---|

| Liabilities | 2 110,71 | 349,903 |

| Equity | 53,39 | 4,834 |

| Leverage (µ) | 39,5 | 72,4 |

| Tier 1 (%) | 2,5 | 1,4 |

Sommes respectivement en milliards d’euros et de dollars.

Document 2 :

En convertissant les dollars en euros sur la base d’un euro pour 1,30 dollar, le total de ses dettes représente 41,7 fois le montant de ses capitaux propres (c’est le multiple d’endettement, mon µ, leverage en anglais), ce qui correspond à un ratio Tier 1 réel de 2,4 %.

Document 3 :

| 2011 | Deutsche Bank | Taunus | Deutsche Bk + Taunus |

|---|---|---|---|

| Liabilities | 2 110,71 | 270,014 | 2 380,73 |

| Equity | 53,39 | 3,718 | 57,108 |

| Leverage (µ) | 39,5 | 72,6 | 41,7 |

| Tier 1 (%) | 2,5 | 1,4 | 2,4 |

Sommes en milliards d’euros.

Il faudrait augmenter les capitaux propres de 160 milliards d’euros pour que la nouvelle Deutsche Bank respecte les règles prudentielles d’endettement dites de Bâle III telles qu’elles ont été définies par ce bon vieux Greenspan et la BRI !

Cliquer ici pour lire le rapport annuel 2011 de Deutsche Bank.

Cliquer ici pour lire mon article précédent sur cette banque.