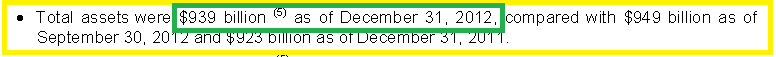

Goldman Sachs respecte enfin les règles prudentielles de… Bâle II avec un multiple d’endettement, mon µ, un leverage de 12,5 à la fin de ce dernier trimestre, soit un ratio Tier 1 réel de 8,0 %,

Document 1 :

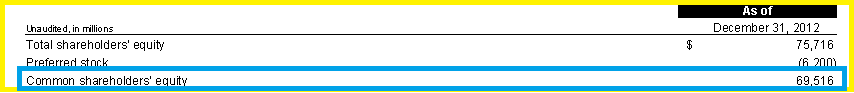

| Goldman Sachs | 2011 Q4 | 2012 Q1 | 2012 Q2 | 2012 Q3 | 2012 Q4 |

|---|---|---|---|---|---|

| Preferred stocks | 3,1 | 3,1 | 4,85 | 5,35 | 6,2 |

| Liabilities | 855,721 | 882,444 | 880,995 | 880,663 | 869,484 |

| Equity | 67,279 | 68,556 | 68,005 | 68,337 | 69,516 |

| Leverage (µ) | 12,7 | 12,9 | 13 | 12,9 | 12,5 |

| Tier 1 (%) | 7,9 | 7,8 | 7,7 | 7,8 | 8 |

Les sommes sont en milliards de dollars.

Les capitaux propres ont augmenté en ce dernier trimestre par rapport au précédent (mais il manque encore 16 milliards pour avoir un leverage inférieur à 10 !) et le total des dettes a baissé, ce qui est positif mais insuffisant.

Document 2 :

Goldman Sachs ne publie pas son bilan intégral comme le font les autres banques !

Document 3 :

Les bénéfices sont élevés pour ce dernier trimestre : 2,89 milliard de dollars, ce qui fait un ROE de 16,6 % (Return On Equity, annualisé) supérieur aux normes (15 %)… ce qui montre que cette banque comme d’autres, est maintenant repartie sur de bonnes bases.

Goldman Sachs reste la pire des banques américaines à risque systémique d’après la liste des SIFIs mais elle a un meilleur leverage que toutes les autres banques non américaines.

Cliquer ici pour lire le communiqué de Goldman Sachs sur ses résultats de ce dernier trimestre.

M.Chevalliez vous expliquez comment cette baisse sur le Franc Suisse?