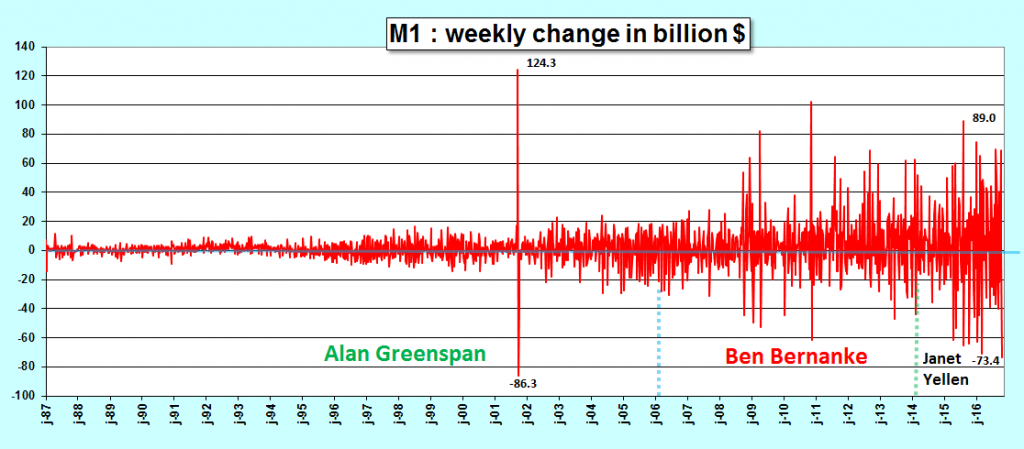

D’après les derniers chiffres des agrégats monétaires publiés par la Fed jeudi soir, les Américains ont retiré 73,4 milliards de dollars de leurs comptes courants (ce qui correspond à l’agrégat monétaire M1) dans la semaine se terminant au lundi 17 octobre, ce qui constitue un plus bas record après celui qui a suivi les attentats du 11 septembre 2001…

Document 1 :

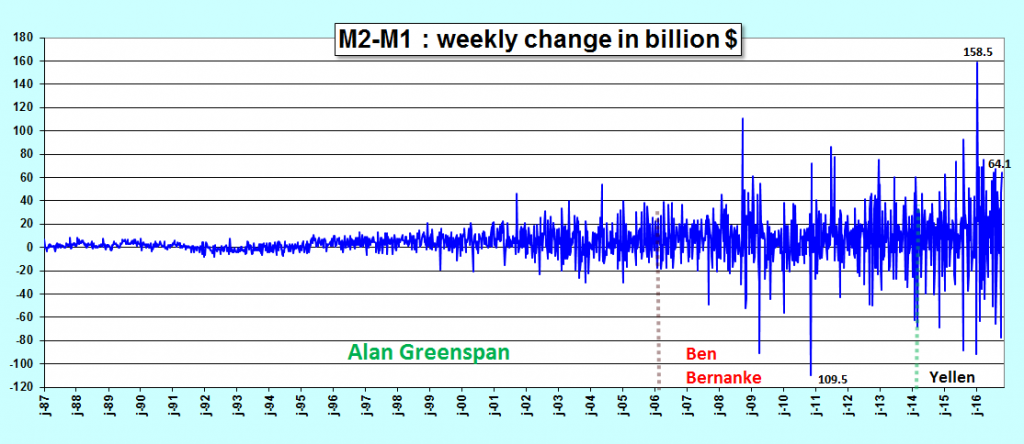

… qu’ils ont reporté pour 64,1 milliards de dollars sur leurs comptes de caisses d’épargne (ce qui correspond à l’agrégat monétaire M2-M1), le reste étant dépensé,

Document 2 :

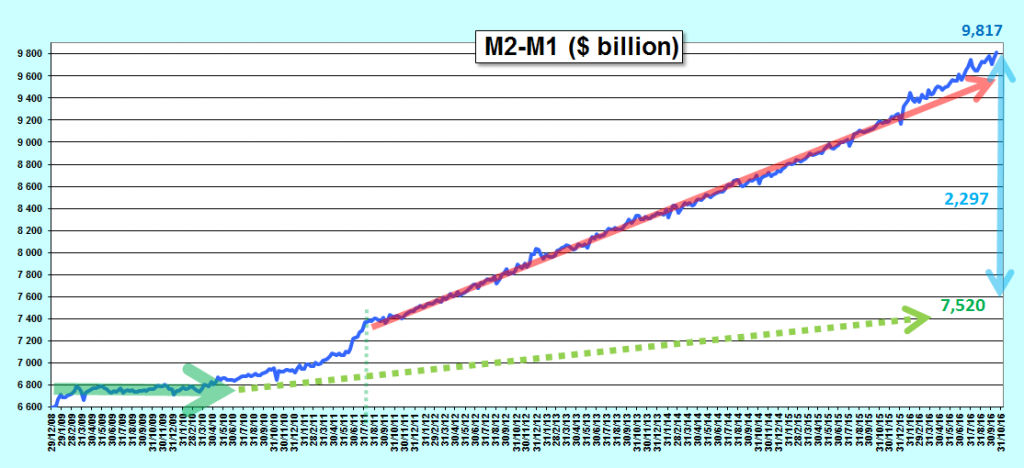

Ainsi, le total des dépôts des Américains sur leurs comptes de caisses d’épargne se monte à un plus haut record de 9 817milliards de dollars,

Document 3 :

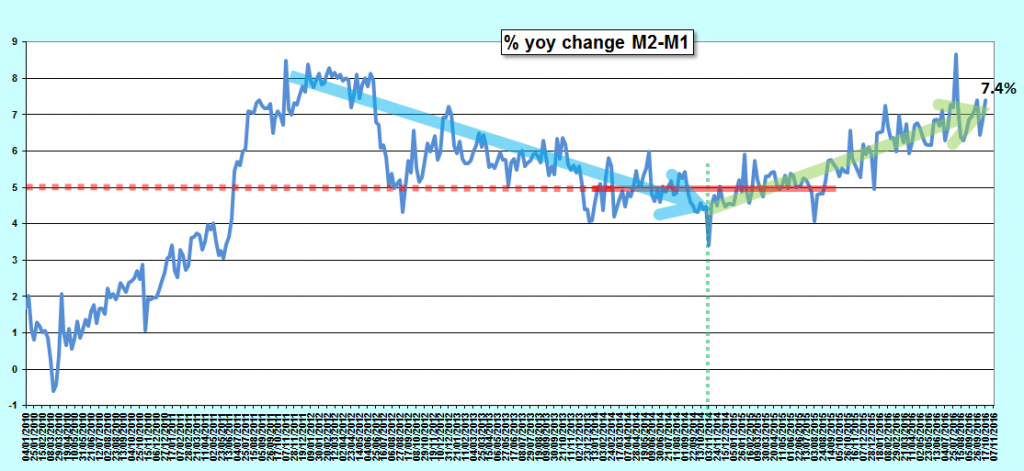

L’augmentation de cette épargne est de 7,4 % d’une année sur l’autre…

Document 4 :

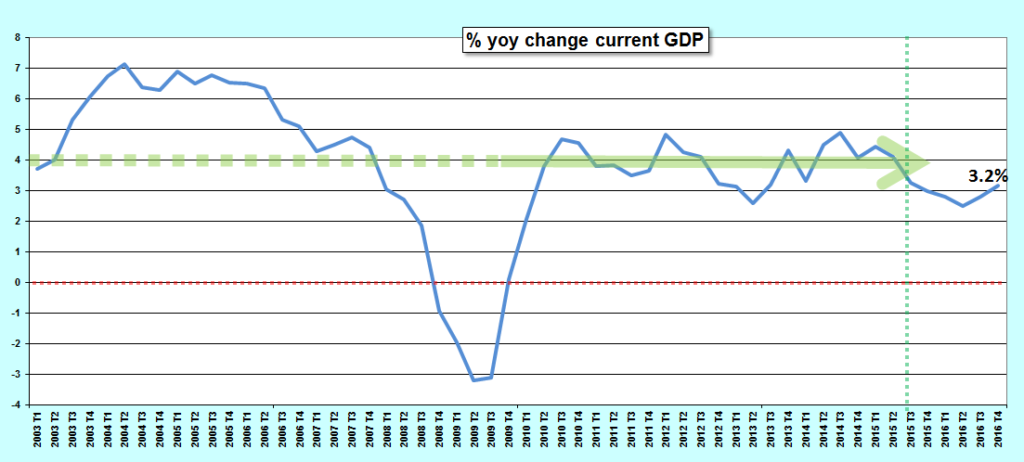

… ce qui est largement supérieur à celle du PIB nominal (d’une année sur l’autre),

Document 5 :

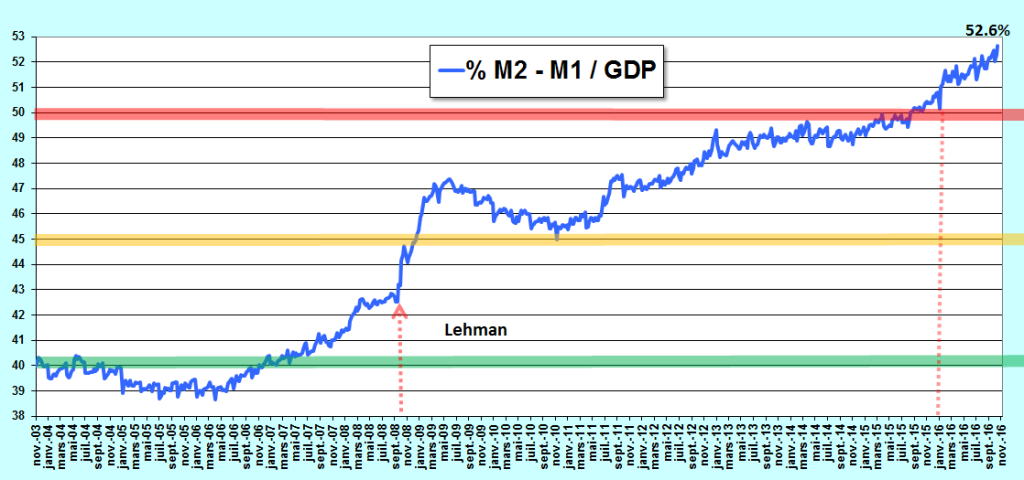

En conséquence, le montant des dépôts des Américains sur leurs comptes de caisses d’épargne se monte à un plus haut record de 52,6 % du PIB annuel alors que ce rapport devrait se situer aux alentours de 40 % selon la norme historique,

Document 6 :

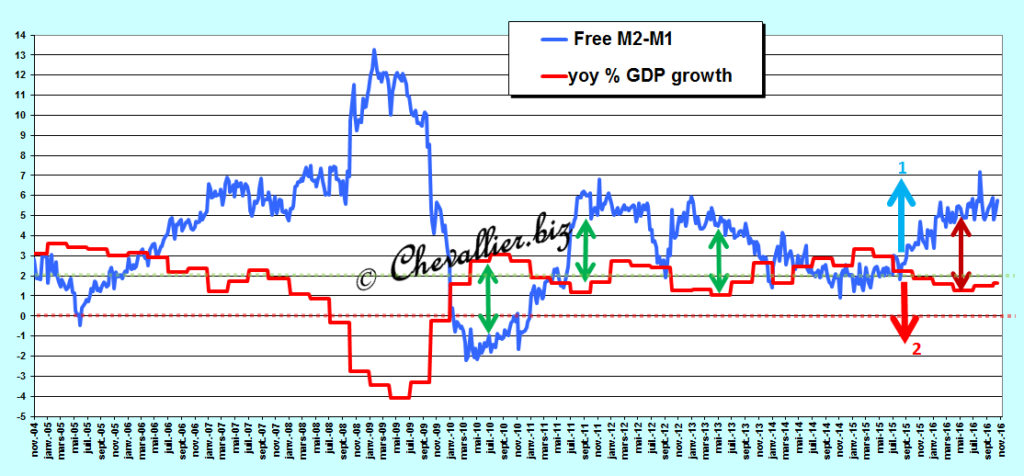

Ainsi, 2 300 milliards de dollars se trouvent donc en trop sur les comptes de caisses d’épargne des Américains (cf. document 3) qui auraient dû être soit dépensés, soit investis en valeurs mobilières ou immobilières, ce qui de toute façon aurait permis à la croissance d’atteindre son potentiel optimal.

C’est donc une masse d’argent considérable qui circule peu et mal car ces caisses d’épargne sont obligées de conserver beaucoup de liquidités dans la mesure où leurs clients peuvent légalement retirer leurs dépôts à tout moment. Par ailleurs, elles doivent adopter une gestion très (trop) prudentielle.

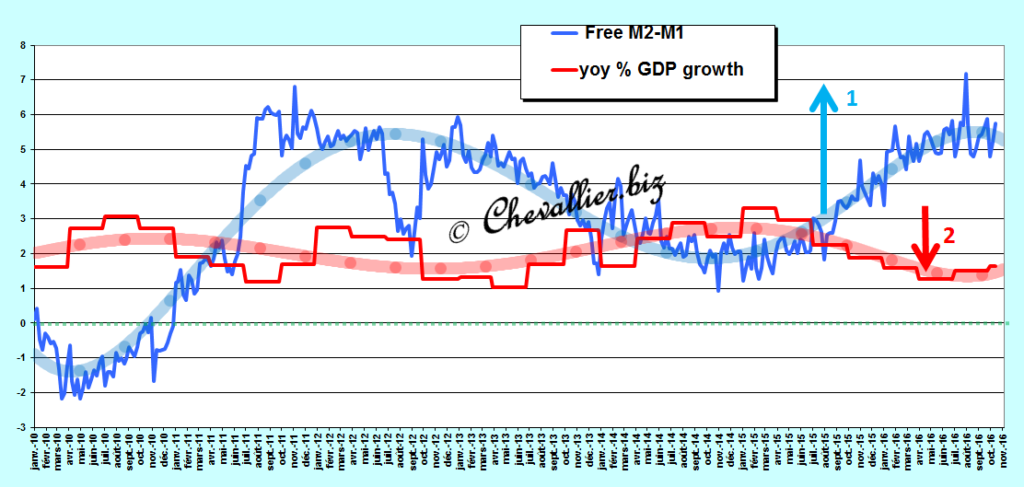

En conséquence, la croissance du PIB réel ne peut pas atteindre son potentiel optimal car cette croissance est inversement proportionnelle à la variation de la masse monétaire libre (qui augmente trop fortement),

Document 7 :

Zoom sur la période la plus récente,

Document 8 :

Ces dépôts anormalement élevés des Américains sur leurs comptes de caisses d’épargne s’expliquent par une absence de confiance en l’avenir liées à la faiblesse de la croissance dans les pays étrangers (en particulier en Europe et au Japon victimes d’hypertrophie de la masse monétaire) et possiblement à des incertitudes voire des inquiétudes sur l’issue des élections américaines.

En effet, cette baisse de 73,4 milliards de dollars de M1 est totalement extraordinaire, dans le sens où elle est en dehors de ce qui est ordinaire, c’est-à-dire normal.

Elle ne peut pas s’expliquer par un comportement habituel des Américains qui sont des épargnants et aussi des… électeurs.

En conséquence, il est fort possible que ces électeurs aient massivement pris la décision de voter pour le Donald, ce qui leur convient mais cette décision les inquiète aussi un peu et ils augmentent donc leur épargne de précaution !

Trump est un businessman pragmatique, ce qui est positif (il est, entre autres, partisan d’un impôt sur les bénéfices des sociétés de 15 % !) mais il ne fait pas preuve dans ses déclarations d’une logique libérale qu’avait Reagan.

En effet, si Ronald Reagan était un acteur de série B, il avait une solide culture libérale (au sens français !) et une certaine expérience en matière politique après avoir été gouverneur de Californie.

On verra la semaine prochaine ce qu’il en sera à ce sujet…

De toute façon, ces variations considérables des agrégats monétaires d’une semaine à l’autre sont assez inquiétantes.

Ce bon vieux Greenspan est très fier d’avoir réussi à éviter les grands chambardements, ce que ne font pas ses successeurs.

Que pensez-vous des positions du Donald sur le libre-échange?

Le libéralisme est basé sur la liberté, mais ça ne veut pas dire de laisser tout faire n’importe comment ni n’importe quoi !

Toute la difficulté est de trouver les bonnes règles à mettre en œuvre pour que tout marche normalement…

Lundi 31 octobre 2016 :

Les banques européennes détiennent 1.200 milliards de créances douteuses.

Près de dix ans après la crise financière, les banques n’ont toujours pas fini de nettoyer leur bilan. Selon une étude de KPMG, citée par Bloomberg , quelque 1.200 milliards d’euros de prêts non-performants (ou créances douteuses) sont inscrits dans les comptes des établissements basés en Europe. D’après l’Autorité bancaire européenne, en mars 2016 l’encours des prêts non-performants (NPL) représentait 5,7% de tous les crédits au sein de l’Union européenne.

http://www.lesechos.fr/finance-marches/banque-assurances/0211448427830-les-banques-europeennes-detiennent-1200-milliards-de-creances-douteuses-2039421.php

Une paille !

Donald n’est pas le candidat de la ploutocratie et aucun journal ne soutient sa candidature =>Les chances de Donald sont nulles.

http://www.bloomberg.com/news/articles/2016-09-14/greenspan-worries-that-crazies-will-undermine-the-u-s-system

Et pendant ce temps on attend toujours la fin du monde…

Bonjour Mr Chevallier,

Peut-être s’agit-il d’un changement de leur mode de fonctionnement qui passerait du financement de leur consommation et de leurs investissements massivement voire exclusivement par le crédit durant ces dernières décennies à un financement mêlant cash et crédit ?

Néanmoins, il est évident que leur appréhension potentielle face à « l’avenir » puisse les inciter à développer leur épargne de précaution…terme qui pourtant est assez novateur pour une quote-part non négligeable de leur population.