Un complément s’impose à propos de mon article précédent sur les banques …

En cas de Krach, c’est-à-dire de chute généralisée des cours des actions, les capitalisations boursières des big banks (colonne 1 du document 1) qui ne respectent pas les règles prudentielles d’endettement vont baisser en tendant vers zéro, mais les autorités devraient réagir avant cette échéance fatale.

Pour reprendre une idée communément admise, et pour simplifier, prenons l’hypothèse d’une chute généralisée des cours des actions de 50 % (colonne 2), ce qui est vraisemblable car les cours des actions de big banks ont déjà plongé de plus de 50 % depuis les grandes turbulences financières de ces dernières années.

Après le sauvetage contesté des big banks too big to fail par les contribuables (en 2008), il est convenu maintenant que les actionnaires qui en sont les légitimes propriétaires (qui profitent de leurs bénéfices en temps normal) en supportent les pertes, ou du moins recapitalisent ces banques pour qu’elles puissent respecter les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan (colonne 3).

Document 1 :

| Rank | 2016 Q1 | 1 | 2 | 3 | 4 |

|---|---|---|---|---|---|

| Banks | Market Cap. | Mark Cap / 2 | Syst Risk | Syst Risk-(Mark Cap/2) | |

| 1 | Deutsche Bank | 20,24 | 10,12 | -111 | -100,88 |

| 2 | BNP Paribas | 54,87 | 27,44 | -125 | -97,565 |

| 3 | BPCE Natixis | 13,23 | 6,62 | -91,7 | -85,085 |

| 4 | Crédit Agricole Group | 22,82 | 11,41 | -88 | -76,59 |

| 5 | Société Générale | 26,97 | 13,49 | -85,2 | -71,715 |

| 6 | UBS | 56,02 | 28,01 | -58,1 | -30,09 |

| 7 | Credit Suisse | 26,21 | 13,11 | -33,5 | -20,395 |

| 8 | State Street | 23,45 | 11,73 | -9 | 2,725 |

| 9 | Morgan Stanley | 50,15 | 25,08 | -21,9 | 3,175 |

| 10 | Bk New York Mellon | 42,48 | 21,24 | -15,5 | 5,74 |

| 11 | Goldman Sachs | 64,53 | 32,27 | -8,4 | 23,865 |

| 12 | Bank of America | 142,57 | 71,29 | -30 | 41,285 |

| 13 | Citigroup | 126,52 | 63,26 | 2,5 | 65,76 |

| 14 | JP Morgan Chase | 223,79 | 111,9 | -43,5 | 68,395 |

| 15 | Wells Fargo | 244,92 | 122,46 | -21,6 | 100,86 |

Les sommes sont en milliards de la monnaie nationale de ces banques.

Prenons le cas de Deutsche Bank : sa capitalisation boursière tomberait de 20 milliards d’euros à 10 milliards alors qu’il manque 111 milliards (colonne 3 en signe moins correspondant à un déficit) pour respecter les règles prudentielles d’endettement.

Le besoin de recapitalisation serait alors de 111 milliards moins 10 milliards soit 100 milliards, colonne 4 en signe moins, que les créanciers obligataires (en cas de bail in) et au besoin les contribuables devraient financer.

En quelques clics de mulot ce nouveau tableau (par ordre croissant en colonne 4) fait apparaitre miraculeusement une image fidèle de la réalité quant aux besoins de recapitalisation des big banks…

1 / Cocorico ! Les Gos banques françaises perdent la première place des pires banques au profit de Deutsche Bank mais elles font un tir groupé juste derrière en faisant globalement apparaitre un besoin de recapitalisation de… 331 milliards d’euros !

2 / Les 8 banques américaines font toutes apparaitre un surplus de capitalisation (de 312 milliards de dollars !) par rapport à leurs besoins du fait de l’importance de leur capitalisation boursière !

Wells Fargo dont j’ai toujours affirmé que cette banque avait de bons fondamentaux surperforme justement cette liste.

Conclusion : les marchés libres sont efficients !

Les réglementations absconses sont inutiles et même fortement nuisibles.

Il a suffi que ce bon vieux Greenspan, étant pourtant hors service, rappelle en 2008 que les banques doivent respecter les règles prudentielles de base pour que les bons spéculateurs, c’est-à-dire les investisseurs avisés, se positionnent logiquement sur les valeurs bancaires, avec quelques petits ratés cependant…

Tout est simple.

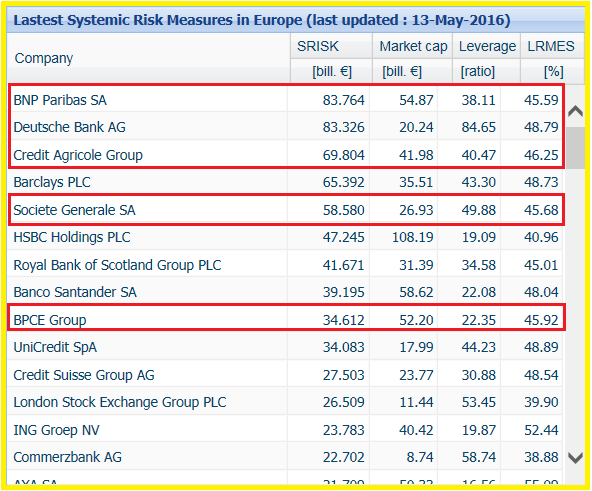

Je remercie les lecteurs qui ont attiré mon attention sur les travaux du Center for Risk Management at Lausanne, (HEC Lausanne en collaboration avec le NYU Stern’s Volatility Institute, de la NYU Stern, dirigé par le professeur Robert Engle lauréat du prix Nobel) qui sont très instructifs bien qu’ils soient améliorables sur certains points…

Document 2 :

Cliquer ici pour consulter leur site.

bonjour.

il me semble qu’en cas de bail in ,pourront être ponctionnés dans l’ordre l’actionnaire,les titres dévalorisables (les obligations convertibles en actions,les prêtes interbancaires,les obligations nominales) et enfin les déposants.

pour les déposants,les comptes courants,les comptes à termes et comptes livrets sont concernés,livret A et PEL compris.pour ces comptes seules les sommes au dessus de 100000 euros seraient ponctionnées.Les assurances vies ne devraient pas être concernées (à vérifier).Si la banque n’est pas en mesure de rembourser un fond de garantie des dépôts français prévoit de l’ allouer aux clients à hauteur 100000 euros pour les dépôts , 100000 euros pour les livrets règlementaires et 70000 euros pour les titres. Au 31 décembre 2014, ce montant s’établit à 3 131 millions €, répartis de la manière suivante :

– Garantie des dépôts : 2 958 millions €

– Garantie des titres : 135 millions €

– Garantie des cautions : 37 millions €

pas sur que cela suffise !!

PS:

Une garantie de 500.000 euros dans certains cas

Le principal arrêté publié vendredi, relatif « à la mise en œuvre de la garantie des dépôts » et « au plafond d’indemnisation » (1) ne modifie pas ce plafond, qui reste fixé à 100.000 euros par déposant et par établissement. Toutefois, l’article 9 de ce texte introduit une exception dans le cas où l’épargnant reçoit sur un de ses comptes un « dépôt exceptionnel temporaire » à la suite :

de la vente d’un bien d’habitation ;

d’une indemnité suite à un dommage subi ;

du versement d’un avantage retraite, d’une succession, d’un legs ou d’une donation ;

du versement d’un indemnité liée à la rupture d’un contrat de travail.

Il n’y a rien de prévu pour les ratons laveurs ?

Ha si j’ai oublié les parts sociales dans certains établissements qui donneraient lieux à une ponction X fois proportionnelles à la valeur de la part sociale.Si tsunami il y a ,la compléxité de cette usine à gaz me semble inconcevable à mettre en application rapidement.j’imagine la panique…

Le 19 mai 1974 est une grande rupture dans l’histoire de France.

Le peuple français choisit de faire une nouvelle expérience : la construction européenne.

Le 19 mai 1974, le peuple français choisit un chef de l’Etat qui n’a plus comme priorité l’intérêt national.

Pour la première fois de son histoire, le peuple français choisit un chef de l’Etat qui a comme priorité numéro un la construction européenne.

L’élection de Valéry Giscard d’Estaing est une rupture historique : à partir du 19 mai 1974, tous les chefs de l’Etat auront comme priorité numéro un la construction européenne.

De même, tous les premiers ministres auront comme priorité numéro un la construction européenne.

Valéry Giscard d’Estaing, François Mitterrand, Jacques Chirac, François Fillon, Nicolas Sarkozy, François Hollande : tous ces européistes sont les responsables de la décadence de la France.

Ils ont été au pouvoir, on les a vus à l’oeuvre.

Bilan de ces 42 ans de construction européenne ininterrompue : un échec total.

La construction européenne aboutit à un échec économique, un échec financier, un échec environnemental, un échec concernant le « vivre-ensemble », un échec social, un échec démocratique, un échec moral, un échec politique.

Dans les autres pays membres de l’Union Européenne, c’est pareil. Partout en Europe, les partis extrémistes explosent leurs résultats électoraux.

http://mobile.lemonde.fr/idees/article/2016/05/04/l-autriche-dans-la-nasse-populiste_4913685_3232.html

Conclusion :

En France, qui est le responsable de ce désastre ?

Depuis le 19 mai 1974, le peuple français est le premier responsable de la décadence de la France, car il vote toujours pour des européistes.

Aujourd’hui, nous avons la décadence de la France, car nous sommes devenus un peuple décadent.

Coincidence ou pas le dernier budget excédentaire de la France datte de 1974

Hollande lance sa dette à la figure des allemands en qualité de 2′ economie de la zone.

Il fait comme les usa avec leur dollar.

Ma dette c’est votre probleme.

Que vont faire les teutons?

Lorsque les désavantages l’emporteront sur les avanatages ils quitteront la zone.

Quand quitteront ils?

Lorsque toutes les entreprises françaises seront dépendantes des prix allemands.

Voilà Ecker, vient officiellement d’annoncer que les banques françaises ne pourront pas respecter Bale III,

le Sénat en prend connaissance en ayant voté une loi contraignante…. ils vont nous faire bcp d’effets de manche, mais la réalité des chiffres est implacable !!!!

pardon, une loi non contraignante;

pour revenir sur le dépôt exceptionnel du 1er intervenant, on vous laissera 3 ou 6 mois pour le réinvestir sinon il passera comme le reste à la tondeuse. ( Vous avez sérieusement intérêt à réfléchir avant de vendre).

Grèce/fmi’……..2080……..64 ans……une vie…….

Pensez vous que toutes les liquidations d’entreprises faites en France et ailleurs puissent être absorbées rapidement messieurs les juges commissaires?

Il faut une vie entière pour redresser un pays , une entreprise.

Alors monsieur Hollande et consorts sortez de ce corps .

Investissez dans les stars up. STARS UP……..

Viadeo perte =CA. Cours 14 en 2014,1,80 today.

Ah que j’aime la nouvelle société du paraître.

Bonjour à tous,

je ne savais pas où le poster :

Croissance économique et prélèvements obligatoires.

A l’occasion de la sortie de son livre « Coefficient 5 » Denis Louvel, consultant économiste, met en avant la corrélation entre la hausse des prélèvements obligatoires et la baisse de la croissance : « un euro de prélèvement en moins provoque 5 euros de croissance en plus. A l’inverse, sur 5 euros de prélèvements obligatoires supplémentaires, un seul est rendu à la croissance.

D’où le titre : Coefficient 5 ».

https://gallery.mailchimp.com/23d3f55bb48f3f0a399d975cd/files/cp_louvel.pdf

Monsieur Chevallier, j’attends avec impatience votre étude du bilan du crédit mutuel. La dernière date de l’année 2013. J’ai réussi à trouver ici les chiffres de 2014 : https://www.creditmutuel.fr/groupecm/fr/images/fichier_pdf/rapport_annuel/2014/groupe-credit-mutuel-2014-pilier-3.pdf

Merci

@ Bankrun.

D’après la méthode « JP Chevallier » avec le bilans officiel certifié de 2014 je trouve un Core tiers one de 5,89 et un leverage de 16,96.

pour 2015 sans bilan officiel certifié mais avec les éléments données par le CM je trouve environ un core tiers one légèrement supérieur à 6.Mais bon sans bilan certifié officiel ce n’est pas très fiable.

On peut dire que le crédit Mutuel est la moins pire des gos banques françaises mais son bilan reste insuffisant aux regards des exigences minimales requises.

aprés en cas de coup dur,il reste à déterminer quelles ponctions seraient faites sur les particuliers (comptes,parts sociales,..)