Le bilan publié par la banque espagnole BBVA Bilbao ne fait pas état d’écarts d’acquisition, ce qui rend a priori douteux les comptes de cette banque…

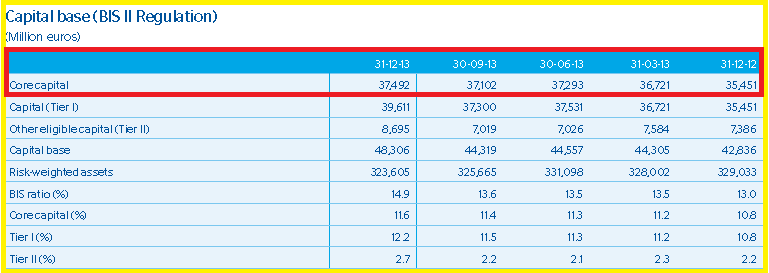

Cependant, dans le rapport financier publié par la banque, quelques pages après le bilan, se trouve un tableau exposant les chiffres relatifs à l’établissement de ratios dans le cadre dit de Bâle II.

Il apparait alors sur les lignes portant l’intitulé Core Capital les chiffres correspondant à ce qu’on appelle ordinairement les actifs tangibles, c’est-à-dire le montant des capitaux propres diminué des écarts d’acquisition, ce que j’appelle le ratio Core Tier 1 d’origine, celui qui a été défini par ce bon vieux Greenspan.

Document 1 :

Dans ces conditions, le montant des véritables capitaux propres de BBVA Bilbao n’est plus de 42,4 milliards d’euros mais de 37,492 milliards, avec 4,952 milliards de goodwill non affiché au bilan !

Le multiple d’endettement réel (leverage, mon µ) s’est amélioré au cours des 5 derniers trimestres pour être à 15,0 en ce dernier trimestre ce qui correspond à un ratio Core Tier 1 réel de 6,7 %,

Document 2 :

| BBVA Bilbao | 2012 Q4 | 2013 Q1 | 2013 Q2 | 2013 Q3 | 2013 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 637,9 | 633,1 | 618,5 | 607,2 | 599,5 |

| 2 Equity | 41,4 | 44,2 | 45,2 | 45,1 | 42,4 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 5,979 | 7,49 | 7,89 | 7,999 | 4,952 |

| 5 Tangible eq | 35,451 | 36,721 | 37,293 | 37,102 | 37,492 |

| 6 Liabilities | 602,409 | 596,352 | 581,21 | 570,075 | 561,99 |

| 7 Leverage (µ) | 17 | 16,2 | 15,6 | 15,4 | 15 |

| 8 Tier 1 (%) | 5,9 | 6,2 | 6,4 | 6,5 | 6,7 |

Sommes en milliards d’euros respectant le mode de calcul et les exigences de ce bon vieux Greenspan (en excluant les minoritaires mais en incluant les derniers bénéfices), d’Axel Weber et de la Prudential Regulatory Authority du Royaume-Uni.

Il faudrait augmenter les capitaux propres de 17 milliards d’euros pour que BBVA respecte les dernières règles prudentielles d’endettement édictées par ce bon vieux Greenspan (un µ inférieur à 10 et un ratio Core Tier 1 supérieur à 10 %).

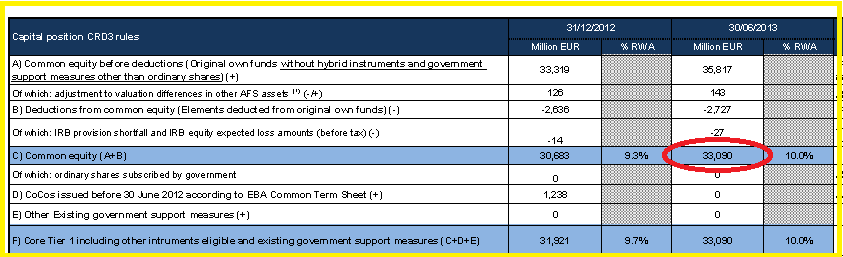

Document 3 :

La présentation du bilan de BBVA ne donne pas une image fidèle de la réalité en vue de tromper les investisseurs, ce qui est condamnable mais évidemment pas condamné.

Pire encore : l’EBA (European Banking Authority) évaluait le montant des véritables capitaux propres de BBVA à 33,090 milliards d’euros au 30 juin 2013,

Document 4 :

Mes calculs du véritable leverage sont donc encore minorés par rapport à ceux de l’EBA,

Document 5 :

| BBVA Bilbao | EBA | JPC |

|---|---|---|

| 1 Assets | 618,5 | 618,5 |

| 2 Equity | 45,2 | 45,2 |

| 3 TSSDI | - | - |

| 4 Goodwill | 12,093 | 7,89 |

| 5 Tangible eq | 33,09 | 37,293 |

| 6 Liabilities | 585,413 | 581,21 |

| 7 Leverage (µ) | 17,7 | 15,6 |

| 8 Core Tier 1 (%) | 5,7 | 6,4 |

La situation réelle de cette banque est donc pire que celle qui ressort des chiffres publiés, ce qui n’améliore pas la confiance que l’on peut avoir dans le système bancaire européen.

Cliquer ici pour lire le document de l’EBA sur cette banque.

Cliquer ici pour accéder aux informations financières de cette banque.

Pays émergents : cyclone financier à l’horizon.

Vendredi 31 janvier 2014 :

Le FMI veut une action « urgente » dans les émergents.

Les monnaies de plusieurs pays émergents ont plongé ces derniers jours sur fond de reflux des capitaux étrangers et de doutes croissants sur la solidité de ces économies.

Le FMI s’est dit favorable vendredi 31 janvier à une action « urgente » dans certains pays émergents déstabilisés par des récentes turbulences monétaires, tout en appelant les banques centrales à la « vigilance » à travers le globe.

http://www.challenges.fr/economie/20140131.CHA9938/le-fmi-veut-une-action-urgente-dans-les-emergents.html

AHlala , si on faisait des bilans d’entreprises ainsi……………..on irait directement en prison……………qu’attends t’on pour les embastiller et leur faire essayer la machine à Mr Guillotin ? Je ne comprends pas la veulerie…..

Dimanche 2 février 2014 :

Chute de la production manufacturière chinoise en janvier.

La production manufacturière en Chine a chuté en janvier à son plus bas niveau en six mois. Une baisse confirmant un ralentissement d’activité dans la deuxième économie mondiale.

L’indice PMI des directeurs d’achat calculé par la Fédération chinoise de la logistique et des achats (CFLP), une organisation gouvernementale, se monte à 50,5 en janvier, après 51,0 en décembre et 51,4 en novembre, indique le gouvernement.

Un chiffre supérieur à 50 marque une expansion de l’activité manufacturière, tandis qu’un indice inférieur à ce seuil signale une contraction.

http://www.romandie.com/news/n/Chute_de_la_production_manufacturiere_chinoise_en_janvier21020220141013.asp