Les Marioles continuent à jongler avec les dizaines de milliards d’euros d’une semaine à l’autre…

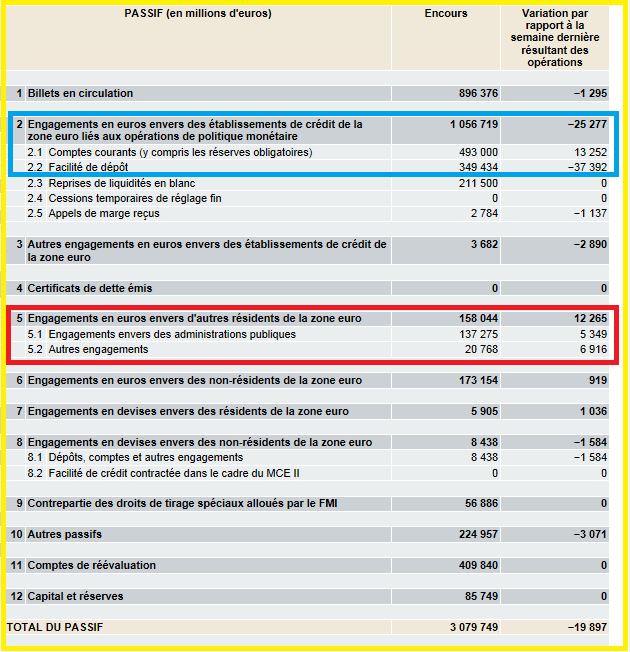

Comme les taux des dépôts des banques sont à zéro, ces dépôts ont diminué globalement de 25 milliards d’euros par rapport à la semaine précédente (rubrique 2 du passif). Les Marioles ont donc été obligés d’emprunter 12 milliards supplémentaires à de mystérieux créanciers dont la moitié à des administrations publiques (rubrique 5),

Document 1 :

Heureusement, les banques ont eu la bonne idée d’emprunter 14 milliards d’euros de moins que la semaine précédente (rubriques 5 et 6), ce qui a permis de clôturer le bilan (avec d’autres ajustements),

Document 2 :

Le total du bilan a baissé de 20 milliards d’euros en une semaine et revient à 3 000 milliards d’euros, une paille.

La bonne nouvelle est que la zone euro n’a pas sombré pour l’instant.

Une troisième région espagnole va demander l’aide de l’Etat :

la Catalogne.

La crédibilité de l’Espagne sur les marchés financiers a subi un nouveau coup mardi alors que la Catalogne, l’une de ses régions les plus puissantes, a admis qu’elle pourrait demander l’aide du gouvernement.

La région du Nord-Est du pays, deuxième en termes de contribution au PIB, a l’intention de solliciter elle aussi une aide de Madrid, après une demande similaire formulée vendredi par Valence, a indiqué le responsable de l’économie du gouvernement catalan.

Interrogé par la BBC sur un éventuel appel de la Catalogne aux finances du gouvernement espagnol, Andreu Mas-Colell a répondu : « Oui. La situation actuelle est que la Catalogne ne dispose pas d’autre banque que le gouvernement espagnol ».

Une annonce qui survient alors que l’Espagne elle-même est en danger sur les marchés, avec comme enjeu d' »éviter un effondrement financier imminent », souligne le journal El Economista. La plupart des analystes fixent octobre comme date limite.

Le Trésor espagnol a d’ailleurs dû payer cher mardi pour emprunter 3,05 milliards d’euros, avec des taux passant de 2,362% à 2,434% pour les bons à trois mois et de 3,237% à 3,691% pour ceux à six mois, par rapport à la dernière émission similaire, le 26 juin, où ils s’étaient déjà envolés.

http://www.boursorama.com/actualites/l-espagne-toujours-bousculee-par-les-marches-la-catalogne-en-difficulte-3dfefad3f9161362591072b60f3d876a

Une première, une défiance des lois gravitationnelles : l’inversion de la courbe du 5s10s espagnol (le 5Y dépasse le 10Y): le deux ans franchi les 5%, une première depuis….. le début de l’année. Faut remarquer également la vitesse à laquelle le curve du 2s10s et du 5s10s à chuté, traduction d’un collapse total de la confiance sur la capacité à court terme du gov espagnol de faire face à ses obligations. L’Espagne franchi à son tour le territoire PSI. Garde aux arbitrageurs et basis traders, à mon avis, les dislocations de liquidités seront abondantes, car le spread du CDS/cash s’est cassé la g**** récemment et a touché des niveaux historiques. Traduction ? les trade sur les obligs se font au plus bas, relatif aux CDS qui sont théoriquement totalement fongible. Ces petits malins achêtent du cheap bond espagnol et le hedge via des CDS et scalpent au passage 100 points de base sur ces fluctuations de liquidités, mais une fois que le process de PSI entrera en vigueur, comme ce fut le cas en Grêce, les officiels feront tout pour éviter que ca ne déclenche un trigger event pour les CDS en question, et alors la… les arbitrageurs obligataires sortiront de leurs positions sur les bono en cash, et ensuite… KABOOM, « A la sauce grecque »

« (…) La sortie de la Grèce de l’Euro n’a pas le moindre sens. En tout état de cause, elle n’affecterait pas, contrairement à ce qu’affirme l’agence lunatique, les banques européennes pour une raison évidente : le secteur privé avait 100 milliards d’euros de risque et a accepté un échange d’obligations qui a effectivement déprécié cette dette de 80 %. L’encours de tout le système financier privé est donc de… 20 milliards d’euros, très probablement amortis. Pour environ 400 préteurs, cela fait 50 millions en moyenne. Il y a certes quelques banques européennes qui ont acheté des banques grecques, mais elles ne sont pas en Allemagne, aux Pays-Bas, et moins encore au Luxembourg. Deux d’entre elles sont en France. »

Les humeurs de Moody’s n’affecteront pas l’Allemagne – George Ugeux

Une bonne âme pourrait-elle m’expliquer en deux mots se qui se cache derrière les 85 749 M€ de « Capital et Réserves » de la BCE ?

J’imagine qu’il s’agit de la somme du report à nouveaux et d’un espèce de « capital initial ». C’est sur ce capital initial que je ne suis pas certain d’avoir les idées claires. S’agit t-il de la contre-partie des avoirs en or qui sont insicrits à l’actif du bilan de la BCE?

Grand merci