Les banksters de BNP-Paribas viennent de publier son bilan pour ce dernier trimestre mais ils ne le présentent pas correctement, pas comme devraient le faire les banques normalement constituées…

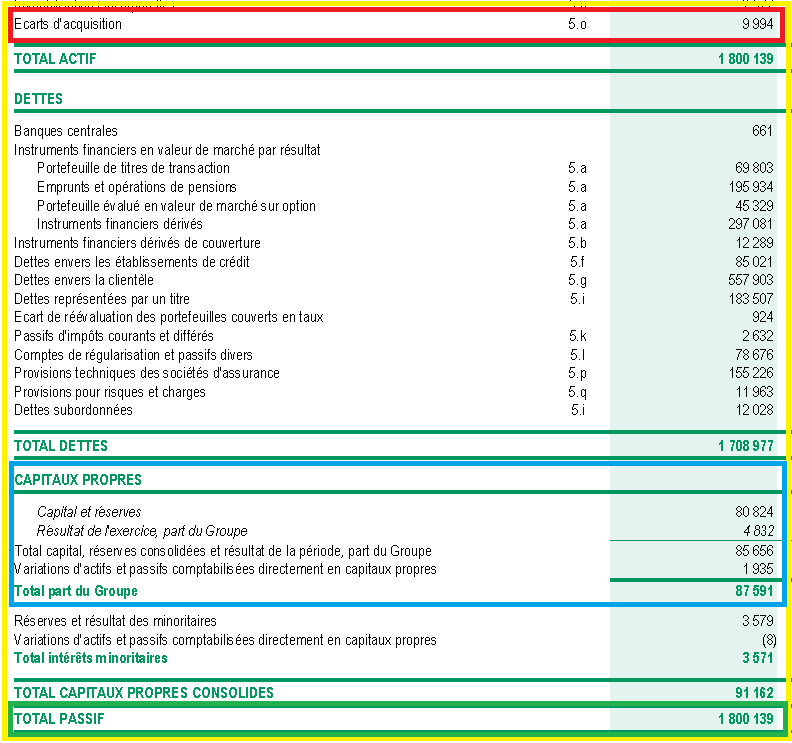

En effet, pour déterminer les véritables capitaux propres dits tangibles excluant les minoritaires (Tangible shareholders equity), il faut aller pêcher le montant du Total part du groupe au passif puis retrancher les écarts d’acquisition (goodwill) inscrits à l’actif…

Document 1 :

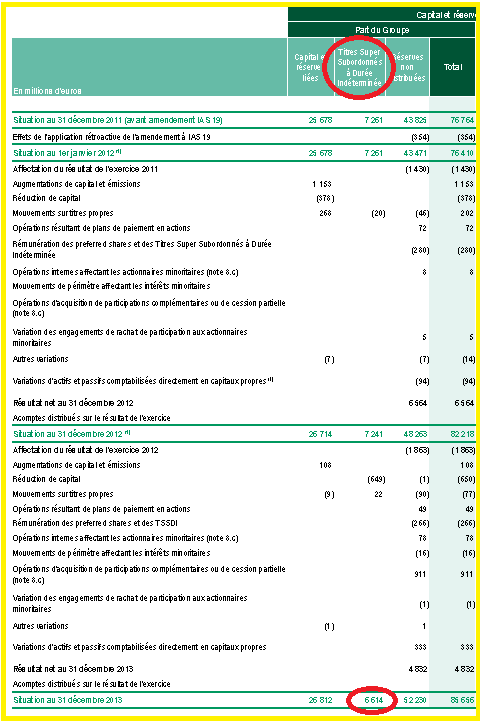

… et surtout retrancher les Titres Super-subordonnés à Durée Indéterminée (TSSDI) qui se montent à 6,614 milliard d’euros… qui ne sont mentionnés que dans les états financiers semestriels, cf. mes articles à ce sujet, car les dirigeants de nos Gos banques ont réussi à faire adopter en France cette règle qui n’est bien entendu pas appliquée ailleurs,

Document 2 :

Les banksters de BNP auraient dû publier le tableau suivant permettant de lire simplement sans devoir le calculer le montant des véritables capitaux propres tangibles donnant une image fidèle de la réalité en conformité avec les règles comptables admises partout dans le monde,

Document 3 :

| BNP | 2012 Q4 | 2013 Q1 | 2013 Q2 | 2013 Q3 | 2013 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 1 907,20 | 1 907,29 | 1 861,34 | 1 855,62 | 1 800,14 |

| 2 Equity | 85,886 | 87,524 | 86,136 | 86,644 | 87,591 |

| 3 TSSDI | 7,241 | 7,241 | 7,229 | 7,229 | 6,614 |

| 4 Goodwill | 10,591 | 10,626 | 10,488 | 10,278 | 9,994 |

| 5 Tangible eq | 68,054 | 69,657 | 68,419 | 69,137 | 70,983 |

| 6 Liabilities | 1 839,15 | 1 837,63 | 1 792,92 | 1 786,48 | 1 729,16 |

| 7 Leverage (µ) | 27 | 26,4 | 26,2 | 25,8 | 24,4 |

| 8 Tier 1 (%) | 3,7 | 3,8 | 3,8 | 3,9 | 4,1 |

Sommes en milliards d’euros.

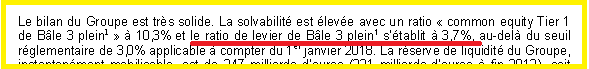

Cependant, ces chiffres ne donnent pas une image fidèle de la réalité. En effet, le communiqué de presse précise page 3 que le ratio de levier Bâle 3 est de 3,7 %, ce qui signifie en réalité que le montant des véritables capitaux propres représente 3,7 % du total des actifs, ce qui correspond à un leverage, c’est-à-dire au multiple d’endettement, ou levier en français, de 26,7 (le total des dettes représente 26,7 fois le montant des capitaux propres),

Document 4 :

6 milliards de provisions sont donc détectables par l’Autorité Bancaire Européenne (l’EBA, dans le cadre de son étude sur la solidité des banques de la zone euro) qui ne retient que les véritables capitaux propres, sans les titres dits hybrides ni les écarts d’acquisitions officiellement reportés à l’actif ni les autres plantages qui auraient dû être publiés.

Dans ce cas, les seuls chiffres donnant une image fidèle de la réalité sont les suivants,

Document 5 :

| BNP | 2012 Q4 | 2013 Q1 | 2013 Q2 | 2013 Q3 | 2013 Q4* |

|---|---|---|---|---|---|

| 1 Assets | 1 907,20 | 1 907,29 | 1 861,34 | 1 855,62 | 1 800,14 |

| 2 Equity | 85,886 | 87,524 | 86,136 | 86,644 | 87,591 |

| 3 TSSDI | 7,241 | 7,241 | 7,229 | 7,229 | 6,614 |

| 4 Goodwill | 10,591 | 10,626 | 10,488 | 10,278 | 16 |

| 5 Tangible eq | 68,054 | 69,657 | 68,419 | 69,137 | 64,977 |

| 6 Liabilities | 1 839,15 | 1 837,63 | 1 792,92 | 1 786,48 | 1 735,16 |

| 7 Leverage (µ) | 27 | 26,4 | 26,2 | 25,8 | 26,7 |

| 8 Tier 1 (%) | 3,7 | 3,8 | 3,8 | 3,9 | 3,7 |

A la suite des turbulences financières de ces dernières années, ce bon vieux Greenspan a relevé ses exigences à un leverage inférieur à 10 correspondant à un ratio Core Tier 1 supérieur à 10 %, sans pondérer les actifs, comme le préconisent également la BRI, Axel Weber et la Prudential Regulatory Authority du Royaume-Uni.

Dans ce cas, il faudrait pour cela augmenter les capitaux propres de… 99 milliards d’euros pour avoir un leverage de 10 ou diminuer les dettes de… 1 000 milliards !

Tout est simple… à condition de savoir décrypter correctement des centaines de pages de comptes à dormir debout pour en tirer la substantifique moelle.

Finalement, je remercie les dirigeants de nos Gos banques et ici ceux de BNP qui montrent que j’avais raison et que j’ai toujours raison de calculer les véritables ratios d’endettement.

C’est ce qu’ils font sans oser le dire tellement la réalité leur fait peur et c’est ce qui explique que le marché interbancaire est complètement bloqué dans la zone euro.

C’est drôle, on se demande pourquoi les banksters de BNP-Paribas ne publient pas le montant des Titres de Créances Négociables (TCN) qu’ils mettent en pension pour obtenir 40 milliards d’argent frais, derniers chiffres publiés par la Banque de France, auxquels il faudrait ajouter ceux qui sont prêtés par la BCE qui ne publie aucun chiffre.

Heureusement, je suis le seul à faire de telles analyses, mais l’EBA en reprendra certains éléments dans ses études à venir de façon à restaurer un peu de sa crédibilité !

Cliquer ici pour lire le communiqué présentant les résultats (non audités) de BNP d’où sont tirées ces dernières données.

Cliquer ici pour lire les données de la Banque de France sur les Titres de Créances Négociables (TCN).

Petit à petit ils finiront par afficher la réalité , c’est justement cette réalité qui leur permets d’être maintenus en vie.

Des décennies s’écouleront sans changement , et l’économie restera à zéro.

Seule une révolution par les urnes ou un printemps européen pourraient faire basculer les choses et tuer le rentier.

Jeudi 13 février 2014 :

Menaces sur les comptes bancaires, suite : vers des faillites préventives ?

Nous avions évoqué il y a un mois dans cet article les menaces pesant sur les comptes bancaires après les prises de position inquiétantes de l’Union européenne, du FMI et du Comité de Bâle, l’instance chargée d’élaborer les normes prudentielles pour les banques. Voici un nouvel élément à verser au dossier : la déclaration de la française Danièle Nouy, présidente du mécanisme de supervision bancaire européen (placé sous l’autorité de la BCE), chargé d’effectuer les stress-tests bancaires dans le courant de cette année et dont les résultats seront annoncés en novembre.

Oui bien sûr, les stress-tests bancaires réalisés jusqu’ici par l’Union européenne n’ont été qu’une vaste blague, les banques irlandaises et la banque Dexia les avaient brillamment passés peu de temps avant de se déclarer en faillite. Mais cette fois le ton a l’air de changer. Dans une interview au Financial Times sur la santé du système bancaire européen, Danièle Nouy affirme en effet tranquillement : « Nous devons admettre que certaines banques n’ont pas d’avenir ». Tout simplement. Elle ajoute ensuite qu’elle ne croit pas à des fusions de banques bien portantes avec d’autres plus fragiles, et qu’il faudra donc procéder à la faillite organisée de ces établissements.

Le message a le mérite d’être clair. Ces paroles martiales indiqueraient-elles un changement de point de vue du superviseur bancaire ? Formulons une hypothèse : les stress-tests bancaires seraient cette fois utilisés pour détecter les banques les plus malades et les déclarer en faillite avant même qu’elles puissent le faire elles-mêmes et ainsi alerter les déposants et propager la panique. D’autant que, comme nous l’avions dit, une autre personnalité éminente (Sabine Lautenschläger, vice-présidente de la Bundesbank et candidate au directoire de la BCE), a récemment déclaré que la zone euro devait être capable de définir en l’espace d’un week-end un plan de restructuration d’une banque en péril.

Ainsi, avant même que les difficultés d’une banque soient vraiment connues et médiatisées, la faillite serait prononcée par le superviseur bancaire, et les comptes des déposants ponctionnés, le tout en 48 heures, conformément au nouveau mode de règlement des crises bancaires que fait avancer l’Union européenne. Ce serait en quelque sorte la « faillite préventive » (comme George Busch avait ses « guerres préventives »).

Ce changement de ton explique-t-il l’agitation qui règne en ce moment en Italie ? Comme s’il fallait se dépêcher de régler les problèmes en interne avant que la BCE armée de sa « supervision » ne débarque, le gouvernement et la banque centrale italienne s’affrontent pour savoir s’il faut ou non créer une « bad bank » de façon à soulager les banques de leurs créances douteuses.

Les banques italiennes se trouvent en effet confrontées à une forte augmentation de ces prêts « non performants » (149,6 milliards d’euros, soit 9% de l’ensemble des crédits). UniCredit et Intesa Sanpaolo étudient actuellement la possibilité de céder des créances pourries à des fonds anglo-saxons, tandis que Montei dei Paschi cherche de l’argent frais.

Et ailleurs ? En France plusieurs articles pointent le manque de fonds propres du Crédit Agricole et de la Société Générale, mais on ne signale pas de déclarations publiques pour l’instant.

En Espagne, le gouvernement affirme ne plus avoir besoin de l’aide de l’Europe, il est vrai que les banques espagnoles ont reçu près de 70 milliards d’euros d’aides de Madrid et 41,3 milliards d’euros par l’intermédiaire du programme d’aide européen. Mais les créances douteuses augmentent et la Banque d’Espagne prévoit qu’elles s’élèveront à 15 % en 2014 avant de commencer à diminuer en 2015… Bref, nombre de banques européennes restent fragiles, et le couperet risque de tomber plus vite qu’on ne le pense.

https://fr.goldbroker.com/news/menaces-comptes-bancaires-suite-vers-faillites-preventives-428.html

Quelqu’un pourrait-il m’expliquer dans un jargon accessible ce que sont des « Titres Super-subordonnés à Durée Indéterminée (TSSDI) « ?

Merci

des trucs in-remboursables.

L’Italie est en faillite.

L’Italie n’est plus gouvernée.

L’Italie est ingouvernable.

28 avril 2013 : Enrico Letta devient premier ministre.

13 février 2014 : Enrico Letta démissionne.

http://www.lemonde.fr/europeennes-2014/article/2014/02/13/ultimes-man-uvres-de-matteo-renzi-pour-diriger-l-italie_4366151_4350146.html

A propos de l’Italie :

2007 : dette publique de 1605,1 milliards d’euros, soit 103,3 % du PIB.

2008 : dette publique de 1671 milliards d’euros, soit 106,1 % du PIB.

2009 : 116,4 % du PIB.

2010 : 119,3 % du PIB.

2011 : 120,8 % du PIB.

2012 : 127 % du PIB.

Fin septembre 2013 : dette publique de 2068,722 milliards d’euros, soit 132,9 % du PIB.

Pour info:

http://www.zerohedge.com/news/2014-02-13/us-taxpayer-bailed-out-bnp-paribas-probed-doj-fed-sudan-iran-libya-deals

(Reuters) – BNP Paribas a vu ses comptes du quatrième trimestre lestés par une provision exceptionnelle d’un montant inattendu de 1,1 milliard de dollars liée au régime de sanctions prises par Washington à l’encontre de plusieurs pays dont l’Iran.

http://www.zonebourse.com/BNP-PARIBAS-4618/actualite/BNP-PARIBAS–dispose-de-robustes-ratios-de-solvabilite-Fitch-Ratings-17959203/

« Le ratio de solvabilité Core Tier 1 de la banque selon les critères de Bâle III s’établissait à 10,3% à la fin 2013. « … euh… Savent-ils lire chez Fitch ?

Certes, on sait bien que ces agences ne servent à rien d’autre que servir leurs propres intérêts et ceux de la finance internationale, mais là, c’est GROS, non ?

je sais que ça concerne pas BNPP mais je voulais juste vous suggérer une idée…

Quand vous faites le bilan des diverses sommes empruntées en toute discrétion à la banque de france par nos joyeux banksters, il faudrait y ajouter toutes les sommes empruntées par les « dépendances » de ces deniers.

BPCE+Natixis+BRED+diverses caisses banque populaire + diverses caisses d’épargne + la Banque Palatine (qui fait partie du bricolage BPCE, ne l’oubliez pas !)

vous allez voir comme ça monte…

les diverses entités de banque populaire sont solidaires entre elles, de même que les caisses d’épargne entre elles. BP détient 70% de BPCE, CE détient les 30% restant

dans le cas socgen il convient de cumuler les sommes octroyées aux Banques Courtois ainsi que Crédits du Nord

quelques 7 Milliards de plus par la seule banque Courtois s’ajoutent aux divers gouffres que vous avez signalé, et je n’ai pas noté le chiffre pour le crédit du nord

Les diverses caisses de la banque fédérative courtois sont solidaires entre elles. j’ai vérifié.

et ces deux banques sont bien entendu actionnaires de socgen de même socgen est actionnaire de ces deux banques.

de même, sur sur le crédit agricoule, il faut ajouter toutes les caisses locales à l’entité (toujours) cotée

je rappelle que les diverses caisses sont solidaires entre elles… donc de l’entité cotée dont elles sont actionnaires à 66% dernier chiffre que j’aie pu voir.

Pour la BNPP, je ne connais pas trop les montages divers

Pour le Crédit Mutuel, on doit évidemment additionner les montants des diverses caisses (crédit mutuel Arka, etc…)

je rappelle au passage que tous les sociétaire-pigeons du crédit mut sont garants en bien propres d’un passif de leur caisses à hauteur de 100 500 ou 1000 fois la valeur des parts sociales A qu’ils possèdent. C’est précisé noir sur blanc dans la convention de caisse.

on comprend pourquoi (et surtout pour qui) « une banque qui appartient à ses clients c’est tellement mieux » Comme dit une pub récente : personne ne pourra les acheter !!! C’est sûr vu que personne n’en veut 🙂 Merci mon toutou Toby, les clients comprennent rien et ont des parts sociales A 🙂