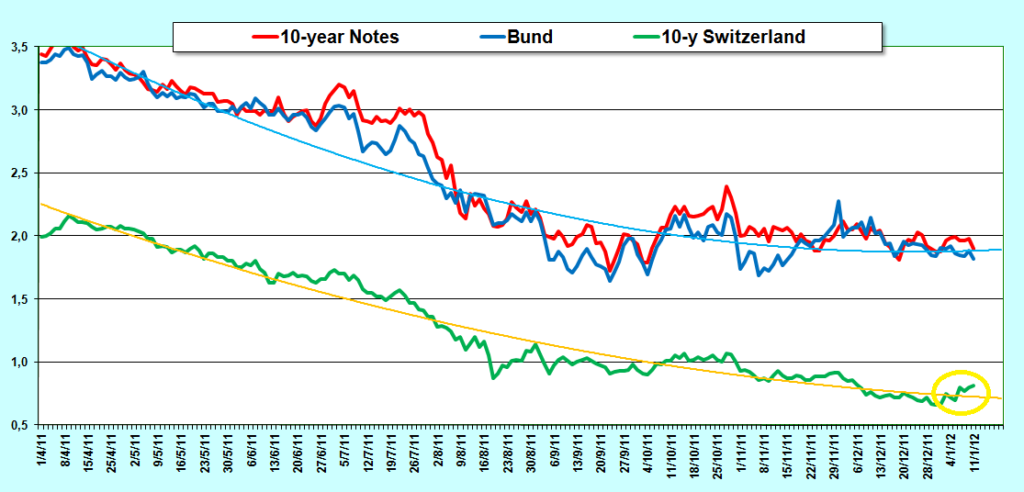

Ce qui vient de se passer à la BNS est grave. Les gestionnaires de capitaux ont réagi en conséquence : les rendements des bons à 10 ans du Trésor helvète ont remonté depuis que les révélations de ces dysfonctionnements ont été rendues publiques,

Document 1 :

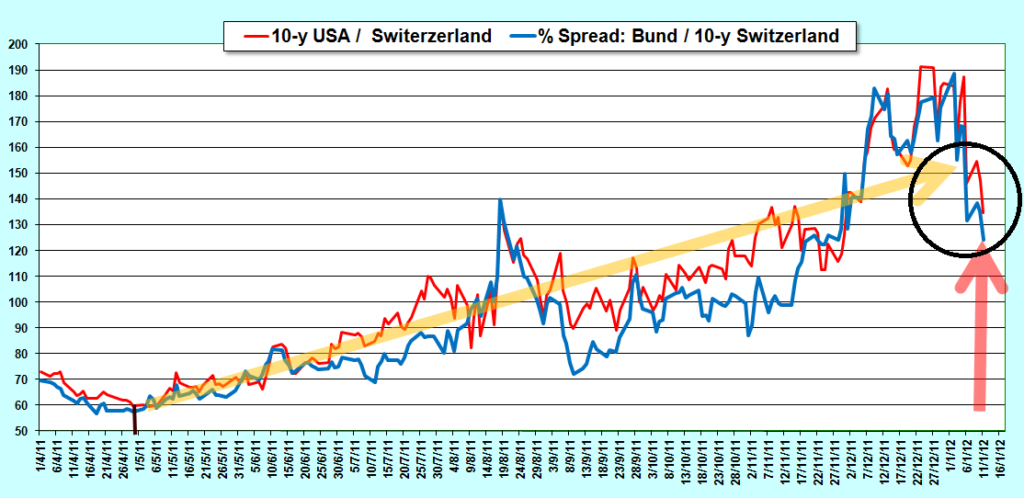

La situation dans la zone euro ne s’améliore pas, par rapport à la référence qu’est l’Helvétie, mais c’est celle de la place financière suisse qui se détériore, ce qui est distinctement visible dans le graphique représentant les écarts relatifs entre ces bons,

Document 2 :

Comme je l’ai écrit à maintes reprises, les 7,7 millions de petits Suisses sont les meilleurs banquiers du monde, mais ils sont cernés par 300 millions de barbares ignares, ce qui est difficile à gérer, et surtout, ils peuvent être victimes des erreurs majeures de leurs dirigeants politiques et économiques qui sont parfaitement capables d’être au même niveau que leurs homologues d’€URSS.

Ainsi par exemple, Thomas Jordan, l’actuel numéro 1 de la BNS n’hésiterait pas à transformer l’honorable confédération helvète en une république de Weimar en faisant marcher à fond la planche à billets comme il l’a déclaré le 28 septembre dernier.

Par ailleurs, UBS et CS ne respectent pas les règles prudentielles d’endettement, en toute impunité, avec le consentement de la classe politique, économique et financière suisse, ce qui est très inquiétant.

Incroyable… même la suisse…

Les stratégistes désormais célébres vont venir à la télé rassurer tout le monde en disant que le spread par rapport à la suisse est en baisse…

« Par ailleurs, UBS et CS ne respectent pas les règles prudentielles d’endettement, en toute impunité… »

Effectivement c’est inquiétant… et cela fait des mois que vous le dites. Cependant, les petits suisses qui ont la bonne idée de vous lire auront probablement pris des mesures prophylactiques. Tant pis pour les autres.

Super Mario dans ces oeuvres !

Dette : l’Italie réussit à lever 12 mds EUR, chute libre des taux

Le Trésor italien a réussi jeudi à lever 12 milliards d’euros d’obligations à court terme, soit le maximum prévu, pour sa première émission de l’année à des taux d’intérêt en chute libre, a annoncé la Banque d’Italie.

L’Italie a émis 8,5 milliards de bons du Trésor à un an et 3,5 milliards de bons flexibles à 136 jours, grâce à une forte demande qui s’est élevée à environ 19 milliards d’euros.

Les taux d’intérêt des titres à un an ont chuté, lors de cette opération très attendue par les investisseurs à 2,735% contre 5,952% lors de la dernière émission similaire datant du 12 décembre.

Les taux des titres flexibles se sont eux inscrits à 1,644% mais la Banque d’Italie n’indique pas de comparaison avec une précédente émission du même type.

Jeudi 12 janvier 2012 :

Italie :

Le Trésor italien a réussi jeudi à lever 12 milliards d’euros d’obligations à court terme, soit le maximum prévu, pour sa première émission de l’année.

Les taux d’intérêt des titres à un an ont chuté lors de cette opération très attendue par les investisseurs à 2,735% contre 5,952% lors de la dernière émission similaire datant du 12 décembre.

Espagne :

Le Trésor espagnol a emprunté jeudi 9,986 milliards d’euros, le double de son objectif, profitant de taux d’intérêt en forte baisse pour sa première émission obligataire de l’année, selon les chiffres publiés par la Banque d’Espagne.

Soutenue par une demande très importante (18,7 milliards), l’Espagne en a profité pour émettre plus d’obligations que prévu à 3, 4 et 5 ans, à des taux plus avantageux que lors des émissions précédentes, s’étalant de 3,384% à 3,912%, contre 4,871% à 4,848% les dernières fois.

Le Trésor espagnol souhaitait au départ lever 4 à 5 milliards d’euros, mais avait prévenu qu’il s’agissait d’une fourchette indicative, pouvant être modifiée en fonction des conditions du marché.

Celles-ci ont été très bonnes, sans doute grâce à l’action de la Banque centrale européenne (BCE), qui a réalisé fin décembre une importante injection de liquidités auprès des banques de la zone euro, ces banques commençant peut-être à utiliser cet argent frais sur les marchés.

http://www.romandie.com/news/n/_L_Espagne_profite_du_calme_des_marches_pour_emprunter_2_fois_plus_que_prevu120120121101.asp

0,75% pas de quoi fouetter un chat.

Dans la longue lignée des « je marche sur la tête »

dexia, gos banque en faillite et renflouée par les cons-tribuables, va verser des primes à ses cadres incompétents.

primes allant jusqu’ à 45 000 euros.

on tient là les plus gros parasites du monde… pire que les faux chomeurs et autres faux malade, ces gens nous coutent 3 smics pour ruiner des états par leurs conneries !

Merci à la presse française qui ne relaye pas l’info !!!!

Voici un article de « la lettre de l’assurance » expliquant comment les banques vont refaire leur fond propre en espérant que les CDS ne soit pas déclenchés.

L’AMPLEUR DE LA DETTE DES BANQUES FRANCAISES SONNE LE GLAS DU MODELE DE BANCASSURANCE DE L’ASSURANCE VIE

http://www.lalettredelassurance.com/2011/12/l%e2%80%99ampleur-de-la-dette-des-banques-francaises-sonne-le-glas-du-modele-de-bancassurance-de-l%e2%80%99assurance-vie/

Comment les gos banque en faillite vont se renflouée par les cons-tribuables!!!

POURQUOI L’EURO VAINCRA ?

http://www.lalettredelassurance.com/2011/12/pourquoi-leuro-vaincra/

Considérez cette option:

La BNS fixe un plancher a l’EUR/CHF a 1.20 car les petits européens on pas confiance dans leur monnaie et se jettent sur le CHF a tous prix. Elle tire parti de se comportement irrationnel et imprime disons 10 M de CHF tout frais (pour l’exemple) et récupère donc 8.3 M d’euros tout juste un peu moins frais.

La on pourrait se dire rholala l’inflation tous ces millards! mais ces CHF vont juste dormir sur des comptes en attendant un événement qui les fera repartir dans une autre devise car ils n’appartiennent pas a des Suisses. Velocité = 0. Peut de chance que des gens achètent du pain, des voitures ou de l’immobilier avec.

Bref, vient le moment ou nos européens ont besoin de leurs sous (après la fête) ou si finalement on se rend compte que le CHF c’est pas plus sur que l’EUR. A ce moment une masse colossale importante de CHF se retrouve a la vente et donc le CHF perd de la valeur. Disons que l’EUR/CHF se retrouve a 1.8 (je suis concervateur là) la BNS a juste a racheter ses 10 M de CHF avec les EUR stockés.

10 M de CHF achetés 1.8 ça fait 5.6 M d’EUR.

Bénéfice de l’opération 8.3 – 5.6 = 2.7 M d’EUR.

Pas si bêtes no banquiers Suisses.

(je vous épargne les considérations de taux d’intérêt)

Pendant ce temps la baisse de l’euro commence à porter ses fruits. La balance commerciale de la zone euro se redresse fortement +6.1milliard meilleur résultat depuis 2 ans. Le déficit commercial de la France continue lui aussi de s’améliorer -4,4milliard alors que dans le même temps la situation s’aggrave fortement au royaume unis -8,6milliard

@ Sebastien

Les grandes banques centrales BCE en tête, n’ont pas d’intérêt objectif à voir la valeur du franc suisse baisser.

Le franc suisse ne pourrait atteindre durablement un taux de change à 1,8 CHF et au delà que si les BC décident d’une action coordonnée (la BNS n’est pas la FED)

« si finalement on se rend compte que le CHF c’est pas plus sur que l’EUR »

Ce qui sous tend la valeur de la devise d’un pays, réside dans le sentiment que peut avoir le marché sur la façon dont les compte publics sont gérés et sur la bonne santé de l’économie du dit pays. Là je crois que la Suisse sans être un parangon de vertu peut donner des leçons à la plupart des pays de l’UE y compris l’Allemagne.

Le taux de change à 1,20 CHF pour 1euro est fixé pour plusieurs années, ce qui est d’ailleurs le cas pour d’autres monnaies tel que la couronne norvégienne qui bénéficie d’un taux de change fixe.

La BNS utilise les effets d’annonce, c’est de bonne guerre mais ama n’a pas pour intention 1ère de spéculer sur la valeur du franc.

L’agence de notation financière Standard & Poor’s a décidé de dégrader la France en lui retirant sa note d’excellence triple A, mais en revanche elle a maintenu les notations AAA de l’Allemagne, des Pays-Bas et du Luxembourg, a indiqué à l’AFP vendredi une source gouvernementale.

« La France perd son triple A », a souligné cette source sous couvert de l’anonymat, ajoutant que d’autres pays allaient sans doute subir le même sort.

L’Allemagne, le Luxembourg et les Pays-Bas jouissent d’un triple A. L’agence a informé ces gouvernements de sa décision, selon la source.

http://www.boursorama.com/actualites/la-france-degradee-allemagne-pays-bas-et-luxembourg-epargnes-5fc03954cd7c385c5d7f651966d9e193

Bonjour,

Il semble que « l’objectif » soit atteint : « L’annonce serait imminente. Selon plusieurs sources citées par Reuters et Dow Jones notamment, l’agence Standard & Poor’s s’apprêterait à abaisser les notes de plusieurs pays de la zone euro. La France perdrait ainsi son AAA dans la soirée de vendredi, tout comme l’Autriche. D’autres pays seraient dégradés à l’instar de l’Espagne, l’Italie et le Portugal. En revanche, l’Allemagne et les Pays-Bas ne seraient pas touchés. » (http://www.lesechos.fr/entreprises-secteurs/finance-marches/actu/0201841354536-rumeurs-de-perte-du-aaa-les-marches-decrochent-274880.php)

Bonne soirée

La France perd don triple a…

http://www.boursorama.com/actualites/en-direct-la-france-perd-son-triple-a-selon-une-source-gouvernementale-a45529a2dd967bba960711ec2666378b

« Les marchés « ont déjà intégré depuis plusieurs semaines une perte du AAA français », commente Cyril Regnat, stratégiste obligataire »

je crois que tout le monde lit votre site… les autres sites n’écrivent même plus à quelle banque est stratégiste obligataire le fameux Cyril Regnat, collègue de Nordine Naam.

Bizarre!!les banques ne veulent plus renégocier les prêts Grecque,je pense que Mario va devoir se les coltiner!

Vendredi 13 janvier 2012 :

Les banques suspendent les négociations sur la dette de la Grèce.

Les banques ont annoncé vendredi qu’elles suspendaient leurs négociations avec Athènes sur les modalités de la restructuration de la dette publique de la Grèce, et laissé entendre qu’elles pourraient revenir sur leur engagement à en effacer volontairement une grande partie.

L’Institut de la finance internationale (IIF) écrit dans un communiqué que, « en dépit des efforts des dirigeants grecs », la proposition des banques d’abandonner 50% de la dette de l’Etat grec en leur possession, « n’a pas abouti à une réponse ferme et constructive de la part de toutes les parties ».

« Dans ces conditions, les discussions avec la Grèce sont suspendues pour permettre une réflexion sur les bénéfices d’une approche volontaire » ajoute ce texte publié au nom de l’Américain Charles Dallara, directeur général de l’IIF, et du Français Jean Lemierre.

La notion « d’approche volontaire » fait référence à l’accord qui avait été conclu fin octobre entre les créanciers privés de la Grèce et les dirigeants de la zone euro. Les premiers s’étaient alors engagés à renoncer d’eux-mêmes à recouvrer environ 100 milliards d’euros sur leurs créances afin d’éviter une faillite désordonnée du pays.

Quelques minutes après l’annonce des banques, une source proche des négociations a dit à l’AFP à Athènes que celles-ci traversaient un état de tension « extrême », et que les parties impliquées devaient « prendre conscience de la très grave situation » pour « éviter le pire ».

http://www.boursorama.com/actualites/les-banques-suspendent-les-negociations-sur-la-dette-de-la-grece-a7680ce899f296e29006dddc42fdc63a

Vendredi 13 janvier 2012 :

Grèce : taux des obligations à un an : 396,637 %.

Grèce : taux des obligations à 2 ans : 163,237 %.

Grèce : taux des obligations à 5 ans : 51,697 %.

Grèce : taux des obligations à 10 ans : 34,364 %.

Le ministre de l’Economie François Baroin a confirmé sur France 2 que la France avait perdu son triple A auprès de Standard & Poor’s, avec une note abaissée d’un cran, à AA+. « Ce n’est pas une bonne nouvelle, mais ce n’est pas une catastrophe », a-t-il estimé sur France 2.

« Aujourd’hui, la France est une valeur sûre, elle peut rembourser sa dette, et les nouvelles concernant notre déficit sont meilleures que prévu », avait affirmé plus tôt Valérie Pécresse.

Pour sa part, le conseiller spécial du président français Henri Guaino s’est évertué, à cent jours de la présidentielle, à défendre le chef de l’Etat, qui sera candidat selon toute vraisemblance, et à replacer l’abaissement de la note de la dette à long terme de la France dans le contexte de la crise de la zone euro.

« Vous voyez bien que toute la zone euro est en crise, a-t-il fait valoir. Le mauvais coup qui pourrait être porté contre la France, c’est que la zone euro explose », a-t-il ajouté.

http://www.romandie.com/news/n/_Perte_du_triple_A_Sarkozy_reunit_ses_principaux_ministres130120122001.asp

Quand la FED se moquait de la bulle immobilière

«Nous ne voyons tout simplement pas encore de signes troublants de dommages collatéraux, et nous n’en anticipons pas beaucoup.» Ainsi parlait Tim Geithner à ses collègues de la FED, en septembre 2006, alors qu’il était président de la Réserve fédérale de New York.

Selon des procès-verbaux de réunions de la FED rendus publics hier, cette déclaration de Geithner, aujourd’hui secrétaire au Trésor, reflétait le consensus des dirigeants de la banque centrale américaine durant les dernières heures de la bulle immobilière. Certains d’entre eux se bidonnaient même en parlant des efforts frénétiques de constructeurs immobiliers pour vendre leurs maisons, incluant l’offre de Mini Cooper gratuites pour attirer les acheteurs. Mais ils ne croyaient pas que l’éclatement de la bulle immobilière puisse contaminer le système financier.

Comme l’explique le New York Times dans cet article, les procès-verbaux des réunions de la FED doivent être rendus publics cinq ans plus tard. Le Times note que Ben Bernanke, l’actuel président de la FED, était en 2006 l’un des rares dirigeants de la banque centrale à noter que les problèmes du marché immobilier pourraient avoir des retombées sur d’autres secteurs de l’économie.

Les procès-verbaux laissent non seulement entendre que Geithner ne partageait pas cette inquiétude mais qu’il avait pour Alan Greenspan une admiration sans borne, comme l’illustre cette déclaration au moment où l’ancien président de la FED a tiré sa révérence :

«Je veux qu’on note que je pense que vous êtes pas mal extraordinaire, aussi. Et si l’on parle de probabilités, le risque que nous décidions dans le futur que vous êtes encore meilleur que nous le pensons est plus grand que le contraire.»

http://blogues.cyberpresse.ca/hetu/2012/01/13/quand-la-fed-se-moquait-de-la-bulle-immobiliere/

Merci M. Chevallier,

quand on vous lit depuis des annees tout ceci est tellement clair:

http://www.lefigaro.fr/conjoncture/2012/01/14/04016-20120114ARTFIG00445-sampp-s-explique-la-reponse-a-la-crise-n-est-pas-la-bonne.php

Cordialement du Canada

Stef

Félicitations ! S&P ne fait que dire la même chose que vous expliquez depuis un moment déjà au sujets des balances commerciales, monétaires et des déséquilibres internes de la zone euro. En un sens, je suis rassuré de voir que à haut niveau, il reste au moins quelques économistes qui y comprennent quelque chose. A moins que ceux qui ne sont pas indépendant échangent leur silence contre leur salaire, ce qui n’est pas improbable …

Lundi 16 janvier 2012 :

FESF : Standard and Poor’s abaisse d’un cran la note à AA+, n’exclut pas de la relever.

L’agence d’évaluation financière Standard and Poor’s a abaissé lundi d’un cran à AA+ la note du Fonds de soutien européen (FESF), mais n’exclut pas de la relever à AAA si des garanties supplémentaires devaient lui être accordées, selon un communiqué.

Cette décision est la conséquence de l’abaissement de la note de la France et de l’Autriche, qui faisaient partie des Etats notés AAA et permettaient au Fonds, par leurs garanties, de bénéficier de la note optimale de SP.

(©AFP / 16 janvier 2012 19h34)

En zone euro, quatre Etats sont notés AAA.

Ces quatre Etats AAA sont des Etats du nord de l’Europe : l’Allemagne, les Pays-Bas, le Luxembourg, la Finlande.

Dans les mois qui viennent, ces quatre Etats AAA accepteront-ils d’apporter des garanties supplémentaires au FESF pour aider les autres Etats de la zone euro ?

Lundi 16 janvier 2012 :

Mario Draghi (BCE) : « Sans triple A, le FESF doit être renfloué. »

Strasbourg (Parlement européen) – Le président de la Banque centrale européenne (BCE) Mario Draghi a estimé lundi que le Fonds de secours européen FESF, privé de sa note AAA par Standard and Poor’s, devrait être renfloué pour garder sa force de frappe en l’état.

Il faut des contributions supplémentaires des pays encore notés AAA pour que le FESF conserve la même capacité ou puisse prêter au même taux, même après une dégradation, a-t-il dit lors d’une audition devant le Parlement européen.

(©AFP / 16 janvier 2012 20h33)

En zone euro, quatre Etats sont notés AAA.

Ces quatre Etats AAA sont des Etats du nord de l’Europe : l’Allemagne, les Pays-Bas, le Luxembourg, la Finlande.

Dans les mois qui viennent, ces quatre Etats AAA accepteront-ils de payer des contributions supplémentaires au FESF pour aider les autres Etats de la zone euro ?