[Article en accès libre]

La situation économique était déjà mauvaise en Europe avant cette histoire de coronavirus mais c’est bien plusse pire maintenant et ce sera encore plusse pire dans l’avenir proche…

Que faire ?

Il est trop tard (depuis longtemps) pour résoudre les problèmes macroéconomiques fondamentaux qui ont créé cette situation catastrophique.

En particulier, l’euro nous a tuer peuvent dire les malheureux Euro-zonards !

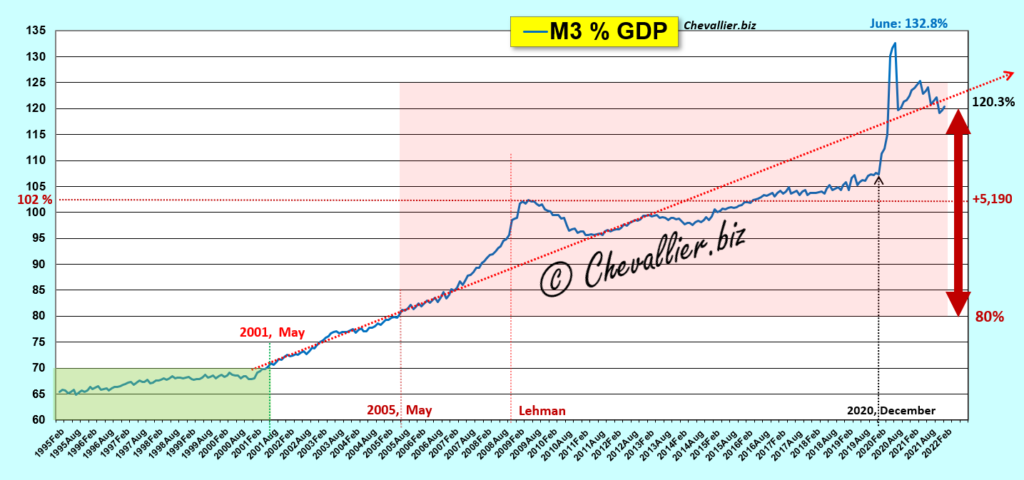

En effet, avant l’adoption de cette monnaie unique contre nature qu’est l’euro, la masse monétaire M3 des pays de la future zone euro était globalement inférieure à 70 % du PIB courant, ce qui signifie que les monnaies nationales étaient saines.

Document 1 :

Pour rappel, l’argent sain est le premier pilier des Reaganomics, dixit Arthur, Laffer.

Malheureusement, les malheureux Euro-zonards sont les premières victimes de la création monétaire gigantesque qui s’est développée depuis une vingtaine d’années (à cause de cette monnaie unique) et qui détruit tout.

Comme je l’ai écrit et dit à propos de BNP-Paribas, beaucoup de grandes banques sont au bord de la faillite et elles peuvent être obligées, d’un jour à l’autre, de fermer précipitamment leurs agences.

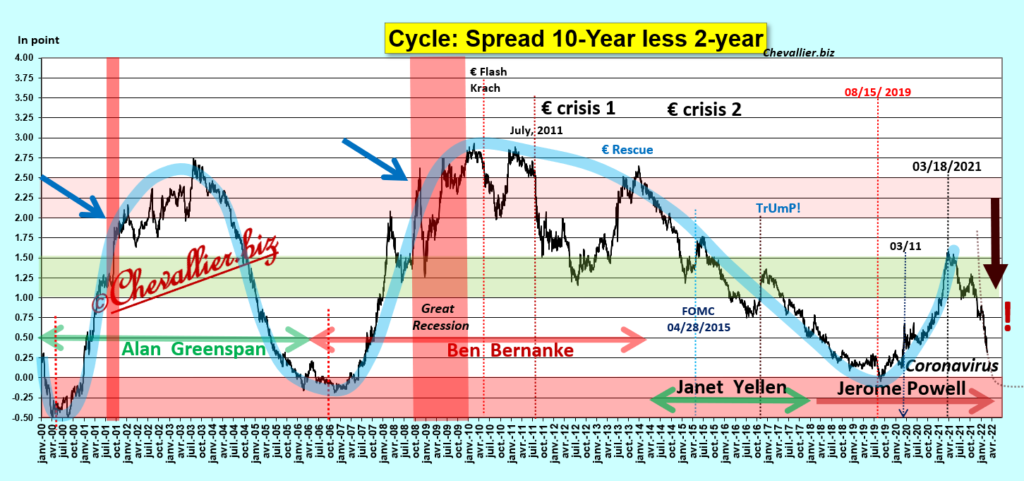

Par ailleurs, même si aucune banque de la zone (euro) ne fait faillite, une crise (plus forte que la Grande récession de 2008-2009) va se produire nécessairement dans un avenir (très) proche comme le montre l’écart entre les rendements des bons (les notes) à 10 ans du Trésor américain (Treasurys) et ceux des bons à 2 ans, le spread 10y-2y, qui tend vers zéro, cf. mes articles à ce sujet,

Document 2 :

La seule possibilité qui reste maintenant aux personnes résidant dans la zone euro est d’agir au niveau individuel en cherchant à sauvegarder le capital dont ils sont encore propriétaires.

Que faire pour conserver et même pour valoriser tout capital ?

Avant de répondre positivement à cette question, il faut ne pas faire d’erreur mais malheureusement beaucoup de gens font beaucoup de grosses erreurs à ce sujet…

***

Comme je l’ai écrit maintes fois et dit lors de cette émission Eco et politique de TVLibertés, d’abord, il ne faut pas acheter d’or, ce qui est pourtant la solution préférée de beaucoup d’ignorants et d’imprudents depuis longtemps.

En effet, les voleurs sont toujours les gagnants de ce genre de placement : ils savent trouver l’or planqué sous les matelas ou ailleurs et ils ont parfois des arguments douloureux pour ces mauvais investisseurs qui ne voudraient pas leur donner l’endroit où se cache leur trésor…

Placer l’or dans le coffre d’une banque est aussi une grosse erreur car il ne faut jamais faire confiance aux banksters qui ont une fâcheuse tendance à profiter des périodes les plus troublées pour se servir dans ces coffres à l’insu du plein gré de leurs propriétaires. Cliquer ici pour en avoir un exemple donné par la Générale !

De toute façon le prix de l’or monte avant une crise (à cause de tous les idiots qui en achètent en pareilles circonstances) puis il baisse par la suite comme cela s’est passé en 2013 car ces mêmes idiots revendent alors en masse leur or, ce qui fait plonger son cours. Ainsi par exemple la Banque de France a alors perdu… 32 milliards d’euros en 2013, cf. mes articles à ce sujet sur ces gros nuls…

Cliquer ici pour lire mon article à ce sujet.

Le prix de l’or peut même baisser en début de crise car beaucoup de mauvais investisseurs sont obligés de vendre l’or qu’ils avaient (à cause d’appels de marge) pour éponger leurs pertes sur les actions sur lesquels ils avaient investi à tort.

***

Ensuite, il ne faut jamais placer un capital financier dans une banque de la zone euro.

En effet, les risques sont considérables car le système bancaire de la zone euro est au bord de l’effondrement comme je l’ai montré à partir de l’analyse des comptes de BNP-Paribas.

Beaucoup de banques de cette zone peuvent être en défaut de paiement en dollars (USD) à tout moment et entrainer les autres à la faillite par effet dominos.

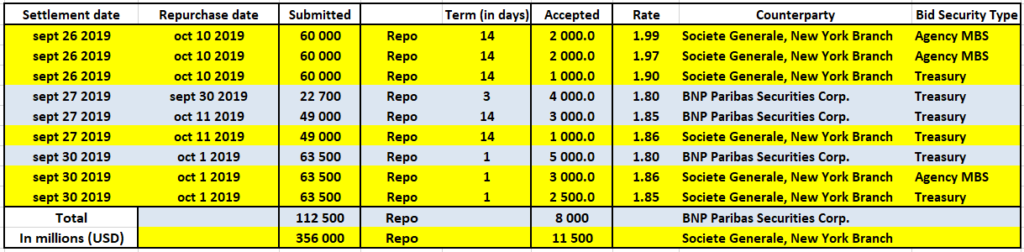

Ainsi par exemple, les deux grandes banques françaises sont bien en quasi défaut de paiement en dollars (USD) comme le montrent mes analyses qui sont confirmées par le fait qu’elles ont demandé… 468,5 milliards de dollars à la Fed de New York en 2019 (et leur situation s’est dégradée par la suite), ce qui est une information que personne en France (ni en Europe ?) n’a communiquée !

Document 3 :

En pareilles circonstances, tous les comptes seront bloqués, les clients ne pouvant au mieux que retirer 50 euros par jour, une part importante des sommes (déposées par chaque client) dépassant 100 000 euros pourra être arbitrairement confisquée par l’Etat, etc.

C’est ce qui est prévu dans le cadre des réglementations de l’Eurosystème et c’est ce qui a déjà été appliqué en Grèce et à Chypre.

En dehors d’une telle période de crise, il ne faut évidemment jamais placer d’argent dans des produits financiers proposés par les banksters comme des fonds et des assurances-vie car ces banksters y logent toujours les titres dont ils veulent se débarrasser (ce sont des poubelles selon leur jargon).

***

Enfin, tout placement immobilier est perdant en cas de crise.

En effet, tous les biens immobiliers sont par définition… immobiles donc bien identifiables et bien identifiés. Dès lors, l’Etat peut en augmenter la taxation qui devient alors dramatique au point que beaucoup de propriétaires de ces biens sont obligés d’en vendre en catastrophe (ou se les font saisir), ce qui fait plonger leurs prix ruinant ainsi tous les anciens propriétaires qui se croyaient riches pour toujours, et c’est là encore ce qui s’est passé en Grèce et à Chypre.

***

Evidemment, tous les autres placements plus ou moins nouveaux et originaux sont à proscrire, comme par exemple les investissements en crypto dites monnaies qui sont des produits financiers qui n’ont aucune contrepartie réelle.

Idem pour des produits de luxe surévalués qui seront ensuite bradés…

***

Alors, que faire pour conserver et même pour valoriser tout capital ?

La réponse à cette question est simple et bien connue : investir judicieusement en produits financiers, actions et obligations selon les circonstances, cotés aux États-Unis car c’est le type de placement le plus rentable sur le long terme et le plus sûr en tout temps, à partir d’un capital placé dans une banque fiable d’un pays fiable lui-aussi.

Une telle solution ne s’improvise pas. Elle est le résultat d’un travail de recherche et d’analyse particulièrement lourd basé sur de solides compétences.

Les techniques (en particulier grâce aux ordinateurs et à internet) et les réglementations permettent de gérer au mieux un tel capital financier en sécurité et durablement.

Je propose de telles solutions dans le cadre de mes abonnements…

***

L’abonnement Platinum ouvre le droit de bénéficier de tous mes conseils, y compris les analyses financières portant sur une sélection d’actions sous-valorisées à fort potentiel, avec les données, les ratios, les graphiques et les commentaires… lorsqu’il est judicieux d’investir sur de tels titres.

En outre, en cas de forts risques de Krach, je donne là-aussi des solutions permettant de valoriser tout patrimoine financier placé sur d’autres produits financiers.

L’abonnement Gold donne la possibilité d’accéder à tous mes articles, y compris les conseils entrant dans le cadre de ma stratégie d’investissement, sauf l’accès aux titres (et leur analyse) dont je recommande l’achat (dans le seul abonnement Platinum).

L’abonnement Premium permet de lire tous mes articles à l’exception de ceux qui entrent dans la catégorie stratégie d’investissement.

Dans ces conditions, il est possible de surperformer les grands indices financiers sans prendre le risque de perdre une partie du capital financier.

Ainsi par exemple, j’ai trouvé (malheureusement a posteriori) qu’en 2020 il était possible, à partir d’un capital de 100, d’en tripler la valeur en quelques mois, en investissant à bon escient…

En effet, les indices boursiers ont généralement baissé de l’ordre de 50 % en mars 2020 (j’ai annoncé en fin d’émission de TVLibertés le 3 mars qu’il allait y avoir un tsunami bancaire, donc un Krach), puis les cours ont rattrapé leur niveau de février 2020 pour augmenter de 50 % par la suite.

En anticipant ces mouvements des marchés, à partir de recherches et d’analyses, il est donc possible de reproduire dans l’avenir proche les mêmes performances en cédant avant le Krach les actions pour investir en d’autres produits financiers puis en réinvestissant dans des actions après le plus bas atteint…

Une remarque finale : il est impossible de donner gratuitement des conseils financiers sérieux. Ce qui est gratuit peut couter très cher finalement !

© Chevallier.biz

bonjour,

L’or vient de prendre 5% et l’argent 2.7% !!!!

Gold : + 1,46 %

Parfaite analyse !

Mr Chevallier, nous vivons une situation HORS norme qui ne se limite pas seulement à la dimension monétaire. cf Pierre Hillard……

donc oui il y a un risque a détenir des métaux en physique. ils sont transportable et reconnu sur toute la planète.

Cordialement

Monsieur Chevallier,

La guerre en Ukraine semble être longue ..

que faut-il retenir pour l’économie de l’Europe dans tout ça ??

On n’avait pas vu venir cette crise à l’est, avec une Russie belliciste.

merci beaucoup,

Louis Colonna

Ajaccio

Au moins, Monsieur Chevallier, vos « amis » de la Société Générale vont vous laisser un peu tranquille.

Monsieur Chevallier, vous avez raison depuis bien longtemps sur les visions financieres et c’est un régal à chaque fois de lire vos articles ou de vous écouter sur tv liberté. Il manque un seul élément qui n’est pas présent dans votre environnement. La guerre des devises, le shadow banking, la guerre contre les peuples avec cette pseudo pendémie, la guerre entre les patriotes et le deep state (3eme guerre mondiale que personne ne voit !). Ces éléments font que seul la fin de cette guerre mondialisée permettra de savoir qui a gagné ou perdu. Car tout le monde aura tout perdu peut etre….. ou le peuple des sans dents aura gagné contre ses réseaux de pouvoirs, qui veulent les rendre esclave…