Les banksters de Deutsche Bank ont sauvé une situation fort compromise au 2° trimestre de 2017 grâce à une augmentation de capital de 8 milliards d’euros en avril mais la banque continue à subir une diminution de ses capitaux propres tangibles si bien que le multiple d’endettement réel (leverage) repasse au-dessus de la barre de 30 en cette fin de 1° trimestre, ce qui est dangereusement élevé et en détérioration par rapport au trimestre précédent,

Document 1 :

| Deutsche Bank | 2017 Q1 | 2017 Q2 | 2017 Q3 | 2017 Q4 | 2018 Q1 |

|---|---|---|---|---|---|

| 1 Assets | 1 564,76 | 1 568,73 | 1 521,45 | 1 474,73 | 1 477,74 |

| 2 Equity | 59,885 | 66,258 | 65,676 | 63,174 | 61,943 |

| 3 Deductions | 8,389 | 7,299 | 7,775 | 6,035 | 5,856 |

| 4 Goodwill | 9,039 | 8,834 | 8,773 | 8,839 | 8,751 |

| 5 Tangible eq | 42,457 | 50,125 | 49,128 | 48,3 | 47,336 |

| 6 Liabilities | 1 522,30 | 1 518,61 | 1 472,33 | 1 426,43 | 1 430,40 |

| 7 Leverage (µ) | 35,86 | 30,3 | 29,97 | 29,53 | 30,22 |

| 8 Core Tier 1 (%) | 2,79 | 3,3 | 3,34 | 3,39 | 3,31 |

Sommes en milliards d’euros.

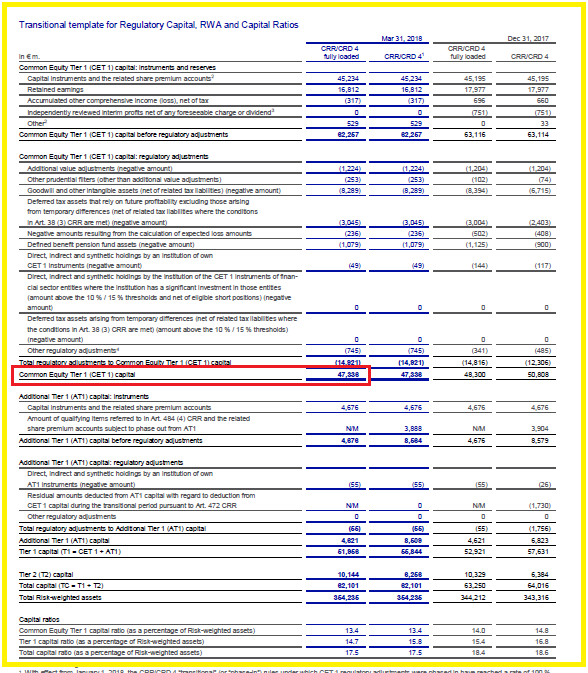

Les banksters de Deutsche Bank publient quand même normalement le montant de leurs véritables capitaux propres : Common Equity Tier 1 (CET 1) capital (CRR/CRD 4) fully loaded,

Document 2 :

Ces chiffres montrent que Deutsche Bank n’est pas la pire des big banks too big to fail car elle est battue de peu par les Mécanos de la Générale dans ce match des plusse pires !

Document 3 :

Cependant, une note (sans commentaires) dans le rapport annuel 2017 et non actualisée sur les prêts (Loans), qui se montaient à 405,621 milliards d’euros, faisait apparaitre des pertes (Allowance for loan losses) pour un montant de 3,921 milliards, ce qui correspond à un ratio NPL (de pertes, Non Performing Loans) sur les prêts de… 0,97 % !

Or, d’après les Marioles de la BCE eux-mêmes, ce ratio est de 6,2 % en moyenne pour les grandes banques de la zone,

Donc, soit les banksters de Deutsche Bank sont en fait des banquiers parmi les meilleurs du monde en obtenant un ratio NPL inférieur à 1 %, soit, ce sont encore et toujours des banksters qui ne publient pas des comptes donnant une image fidèle de la réalité, ce qui est condamnable mais pas condamné, évidemment.

En reprenant le chiffre fourni par les Marioles de la BCE pour le ratio moyen NPL des grandes banques de la zone, à savoir 6,2%, en l’appliquant sur le montant du total des prêts, soit 405,621 milliards d’euros, ce sont donc… 25,149 milliards qui auraient dû être comptabilisés en pertes, et non pas 3,921 milliards !

Les banksters de Deutsche Bank ont donc maladroitement essayé de camoufler une perte de… 21,228 milliards d’euros (correspondant à la différence entre 25,149 milliards et 3,921 milliards) !

En étant gentil et pour simplifier, en arrondissant les pertes non enregistrées sur les NPL à 20 milliards d’euros, les capitaux propres viennent ainsi en diminution de ce montant, ce qui fait apparaitre un multiple d’endettement supérieur à… 50 !

Document 4 :

| Deutsche Bank | 2017 Q4 |

|---|---|

| 1 Assets | 1 477,74 |

| 2 Equity | 61,943 |

| 3 Deductions | 25,856 |

| 4 Goodwill | 8,751 |

| 5 Tangible eq | 27,336 |

| 6 Liabilities | 1 450,40 |

| 7 Leverage (µ) | 53,06 |

| 8 Core Tier 1 (%) | 1,88 |

Un rappel : la banque des frères Lehman a fait faillite avec un leverage de 32 !

Le plus drôle est qu’il y a des gens qui n’ont pas décelé cette mystification, et que d’autres se demandent pour quelles raisons le cours de Deutsche Bank plonge et commence à susciter des inquiétudes.

Et les banques italiennes non cotées, donc ne publiant pas leurs comptes, sont dans une situation plusse pire encore, ce qui inquiète même les Marioles de la BCE.

Dans ces conditions, il ne faut pas se demander si la zone euro est pérenne, mais quand se produira le tsunami bancaire qui l’emportera dans les abysses, et cette issue est maintenant très proche.

Pour rappel, Deutsche Bank survit grâce à des augmentations successives de capital de… 30 milliards d’euros au total et des suppressions massives d’emplois à cause des fautes de gestions de ses banksters jamais condamnés.

La capitalisation boursière de Deutsche Bank reste à un niveau très bas aux alentours de 25 milliards d’euros, largement inférieure à ses capitaux propres tangibles (47 milliards), ce qui était considéré lors de la grande crise en 2009 comme le plancher objectif de toute banque en danger : sa valeur à la casse.

Le cours de Deutsche Bank reste inférieur à ce qu’il était en… 1996 !

Les 30 milliards d’euros d’augmentations successives de capital sont supérieurs à sa capitalisation boursière, ce qui signifie qu’il y a eu une destruction de valeur de par son activité pendant des décennies.

Les Allemands, s’ils sont de bons industriels, ont déjà montré dans le passé qu’ils pouvaient être les pires en matière de création monétaire et de faillites bancaires, cf. le dernier livre de Pierre Jovanovic, Hitler ou la revanche de la planche à billets.

Deutsche Bank a été dans le passé récent la pire des banques dans le cadre de la liste des 28 Importantes Institutions Financières Systémiques Mondiales (Global Systemically Important Financial Institutions, G-SIFIs) et elle le restera du moins tant qu’elle sera maintenue en survie.

Cliquer ici pour lire les derniers résultats trimestriels communiqués par Deutsche Bank.

Cliquer ici pour lire mon article sur les résultats trimestriels précédents de Deutsche Bank.

Comme dirait un Américain : LMAO

Merci pour ce billet qui me réconforte sur l’échéance du big €-crash.

Enfin les cloportes devront trouver d’autres hobbies que de voler les gens.

Des news des cryptos

https://www.contrepoints.org/2018/06/08/317756-pendant-ce-temps-les-cryptomonnaies-innovent

@Milton : Supposons que facebook se lance sur les cryptos (ce qui est en cours semble-t-il), ou encore amazon, ces « start-up » qui cherchent à leur prendre leur marché, risquent fort de disparaître…

Je souhaite que les meilleures restent. L’on a pas besoin de 1500 cryptos.

Dans le domaine non protégé des cryptos l’innovation et l’évolution sont une cause de vie ou de mort.

Les prochaines moutures seront des cryptos 3 en 1 ou même plus.

L’on va sur un truc immense qui dépasse notre entendement.

Les résaux sociaux, la finance, les assurances, la politique, l’id des individus, etc….

Rien ne va y échapper.

Même pas la musique ou votre yaourt. Pire notre santé sera aussi sur blockchain.

J’imagine que c’est pour cela que les pourritures de Davos ne font rien contre pour le moment.

Perso, comme le disait phil, je profite juste à essayer de gagner de l’argent facilement.

Mais tout le monde peut en faire de même 😉

C’est assez probable, mais pour le moment c’est une loterie :-).

Non justement !

Acheter des cryptos du départ c’est une chance d’avoir une certaine liberté et une propriété à 100%.

Les futures cryptos seront faites pour le système.

Mon pari est de dire que Btc, ltc, bch, dash, monero, eth, zcash ne peuvent que monter.

Je lis régulièrement que DB est la banque qui détient le plus gros volume de produits dérivés. De mémoire cela a dû passer de 75 mille milliards de dollar en 2008 à 50 mille milliards (20 fois le PIB de l’Allemagne). Cela ne figure pas dans ses comptes ? Et si les soucis de DB s’accentue, cela a quel impact ?

@Herve, vous vous trompez d’un facteur mille au moins.Si DB a des produits dérivés, cela ne peut pas être en milliers de milliards mais en milliards tout au plus.

Par ailleurs, certaines opérations de couvertures nécessitent d’avoir des produits dérivés qui vont dans un sens mais la banque peut aussi en avoir qui vont en sens contraire de sorte que la baisse de l’un est automatiquement compensée par la montée de l’autre.

Il ne faut donc pas fantasmer sur ces montants de produits dérivés, c’est un jeu à somme nulle.

@Herve lisez ce papier de la tribune qui explique bien de quoi il s’agit sur les produits dérivés :

https://www.latribune.fr/opinions/tribunes/les-derives-de-la-deutsche-bank-et-la-ronde-trompeuse-des-milliers-de-milliards-611457.html

En fait le montant en milliers de milliards est le total des NOMINAUX des produits dérivés de la Deutsche Bank.

« Enfin le nominal représente parfois un montant virtuel (appelé en ce cas notionnel), qui ne sera jamais échangé, qui n’a aucune existence sur un compte, mais qui sert uniquement de base de calcul aux flux futurs.Ce nominal « virtuel » constitue plus de 80% du nominal total des dérivés, fin 2015.

Le nominal est donc parfois un montant réel, parfois un montant ‘virtuel’ et parfois un montant ‘conditionnel’. Sur un portefeuille de dérivés d’une grande banque, les flux réellement échangés -si ils sont jamais échangés-, les sommes réellement existantes ou engagées, ne sont qu’une fraction, de seulement quelques pourcents, de ce nominal. »

Imaginez que DB ait investit 100 millions sur un produit dérivé qui augmente quand le cours de l’EUR/USD augmente mais aussi 100 millions sur un autre produit dérivé qui augmente quand le cours EUR/USD augmente.Ces produits peuvent être gérés par deux divisions autonome au sein de DB qui ont chacune leur raisons de les avoir.Ils se compensent à l’euro près et pourtant seront comptés comme 200 millions de nominaux en produits dérivés alors que quelle que soit l’évolution de l’EUR/USD, DB sera toujours à l’équilibre sur ces produits.

Oui, évidemment ! Les produits dérivés ne sont pas un pb !

Merci pour vos réponses… qui m’évitent d’en donner !!!

« les produits dérivés ne sont pas un problème » !!!

C’est inquiétant d’écrire ce genre d’ineptie ! Les CDS, des dérivés de crédit, sont un ENORME problème !

« Il existe quatre canaux de contagion et de risques de réseaux liés aux CDS. Premièrement, le risque de contrepartie est lié au risque de défaillance de l’entité de référence (ou vendeur de protection) lorsqu’un événement de crédit est déclenché. La faillite d’une institution financière majeure, en tant que noyau dur du marché, peut créer des difficultés financières pour les autres institutions à cause des positions croisées. En outre, le fait que les montants de contrats notionnels sont de grands multiples de la valeur des obligations sous-jacentes peut engendrer un risque d’effet domino si l’un des grands vendeurs ou entité de référence venait à faire faillite. Deuxièmement, le risque de marché est un risque indirect lié aux effets prix. Les prix des CDS ont tendance à augmenter à l’approche d’un événement de défaut. Ce mécanisme est appelé « jump-todefault » et a pour effet d’augmenter les appels de marges. Le risque est que le montant des garanties soit inférieur aux pertes des acheteurs si une contrepartie venait à faire défaut. Ce risque peut être aggravé par la faible liquidité des contrats. Troisièmement, le risque de liquidité concerne l’effet des liquidations forcées sur les marchés d’actifs pour obtenir de la liquidité. Cela peut engendrer une spirale de la baisse des prix. Enfin, le risque informationnel est lié aux mécanismes de propagation des informations. Les spreads sont liés à la solvabilité de l’entité de référence et peuvent par conséquent faire varier la valorisation des obligations. Le développement des produits dérivés, initialement considéré comme peu risqués, peut apparaître comme vecteur de contagion et de risque systémique. »

https://www.cairn.info/revue-francaise-d-economie-2013-4-page-145.htm

La Revue française d’économie prend pour référence les nuls de la BdF ?

Merci.

Correction : Je voulais dire que le premier produit augmente quand EUR/USD augmente et l’autre augmente quand EUR/USD diminue.

Bref l’idée est qu’il se compensent mais seront additionnés pour compter le total des nominaux de produits dérivés.

Bonjour M. Chevallier, vous etes d’accord avec ce que raconte B2?

https://www.zerohedge.com/news/2018-06-07/ben-bernanke-us-economy-going-go-cliff-2020

« it is difficult to imagine attracting sufficient bond buyers with the yield curve continuing to flatten »

« We are bearish on financial assets as the US economy progresses toward the late cycle »

La Deutsch Bank va cracher en 2019 ou 2020 voir au mieux 2021. C’est un fait!

Maintenant, ne pas oublier que le crash de l’euro va induire une inflation forte dans un contexte économique très morose ! Ça ne sera pas l’inflation de 70/80 avec hausses des salaires ajustés. On va devenir de gros zonards. Après le déclencheur sera la DB ou la sortie d’un pig. Bye bye le pseudo miracle teuton après le crash de la DB.

Tiens, tiens la DB allège son portefeuille d’obligations pourries dans l’énergie ! 3 milliards…

https://www.bloomberg.com/news/articles/2018-06-07/deutsche-bank-is-said-to-pursue-3-billion-energy-portfolio-sale

La DB diminue sa masse salariale.

Ca sent une prochaine vente aux enchères des appartements de la DB !