Les banksters de Deutsche Bank n’osent pas publier les montants de leurs véritables capitaux propres dans leur bilan…

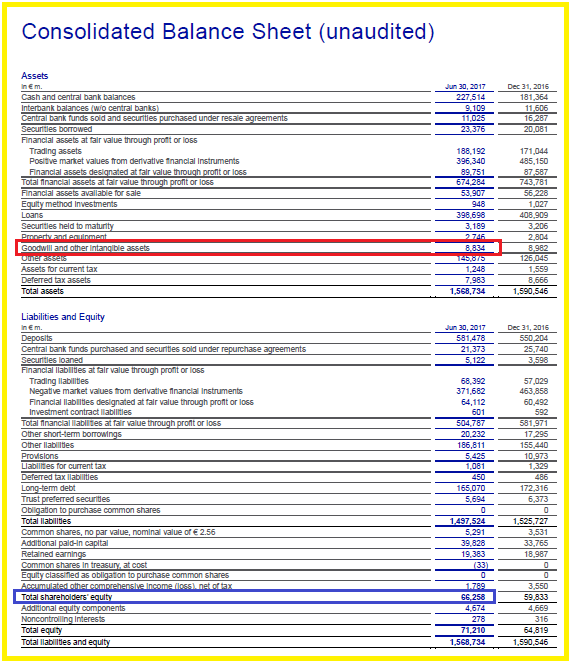

Document 1 :

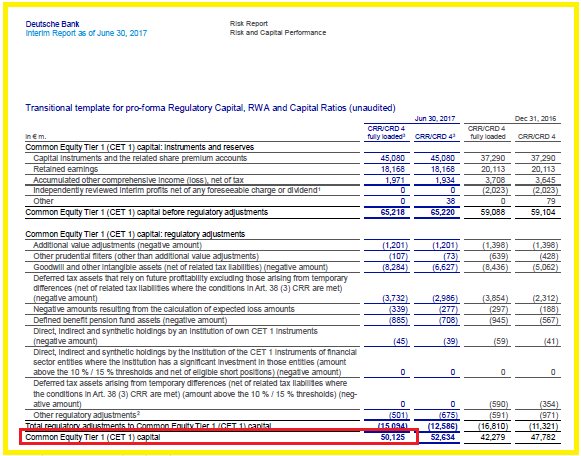

… mais il faut les rechercher dans des annexes pour les trouver (Common Equity Tier 1 Capital),

Document 2 :

Ils montrent que Deutsche Bank pourrait ne pas être la pire des big banks too big to fail car elle pourrait être battue par les Mécanos de la Générale dans ce match des plusse pires !

En effet, d’après ces chiffres, le leverage réel est de 30,30 correspondant à un ratio Core Tier 1 réel de 3,30 % en très nette amélioration par rapport aux trimestres précédents, mais grâce à une augmentation de capital de 8 milliards d’euros en avril…

Document 3 :

| Deutsche Bank | 2016 Q2 | 2016 Q3 | 2016 Q4 | 2017 Q1 | 2017 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 1 803,29 | 1 688,95 | 1 590,55 | 1 564,76 | 1 568,73 |

| 2 Equity | 61,865 | 61,77 | 59,833 | 59,885 | 66,258 |

| 3 Deductions | 8,438 | 8,95 | 8,572 | 8,389 | 7,299 |

| 4 Goodwill | 9,907 | 9,956 | 8,982 | 9,039 | 8,834 |

| 5 Tangible eq | 43,52 | 42,864 | 42,279 | 42,457 | 50,125 |

| 6 Liabilities | 1 759,77 | 1 646,09 | 1 548,27 | 1 522,30 | 1 518,61 |

| 7 Leverage (µ) | 40,44 | 38,4 | 36,62 | 35,86 | 30,3 |

| 8 Core Tier 1 (%) | 2,47 | 2,6 | 2,73 | 2,79 | 3,3 |

Sommes en milliards d’euros.

… ce qui montre une fois de plus la justesse que ce que j’ai écrit depuis plusieurs années, à savoir d’abord que ces big banks européennes sont dans une situation qui risque de créer de très graves problèmes au-delà de leur périmètre, c’est-à-dire que ce sont des banques à véritables risques systémiques, ensuite que les journaleux et autres bonimenteurs que sont les professionnels de l’analyse financière sont de parfaits idiots a priori inutiles voire nuisibles mais qui deviennent miraculeusement utiles pour les investisseurs avisés car aucun d’entre eux n’a jamais repris jusqu’à présent les analyses fondamentales qui s’imposent, basées sur les règles prudentielles préconisées par ce bon vieux Alan Greenspan.

Un rappel : la banque des frères Lehman a fait faillite avec un leverage de 32 !

Il faudrait augmenter le montant des capitaux propres de… 92,5 milliards d’euros ou diminuer le total des dettes de l’ordre de… 1 000 milliards pour respecter les règles prudentielles préconisées par ce bon vieux Greenspan, à savoir le ratio Core Tier 1 de 10 % sans pondérer les actifs !

Deutsche Bank survit grâce à des augmentations successives de capital pour un total de 30 milliards d’euros et des suppressions massives d’emplois à cause des fautes de gestions de ses banksters jamais condamnés.

La capitalisation boursière de Deutsche Bank reste à un niveau très bas aux alentours de 30,5 milliards d’euros (en forte hausse grâce à l’élection du Donald !), largement inférieure à ses capitaux propres tangibles (50,125 milliards), ce qui était considéré lors de la grande crise en 2009 comme le plancher objectif de toute banque en danger : sa valeur à la casse,

Document 4 :

Comme je l’ai déjà écrit : Plus que jamais, il est donc indispensable de revenir aux fondamentaux, à savoir, comme je le répète toujours, le leverage réel tel que l’a défini ce bon vieux Greenspan avec le ratio réel Core Tier 1 non pondéré des actifs (!) qui devait être supérieur à 8 % dans les années 80 et qui est ici loin de respecter les règles prudentielles d’endettement (qu’Alan Greenspan avait relevées à 10 % au minimum après les turbulences financières de 2008).

Un rappel : le véritable leverage est obtenu en diminuant le montant des capitaux propres (sans les minoritaires) des écarts d’acquisition, c’est-à-dire en évaluant ces capitaux propres à leur juste valeur de marché, dite des capitaux propres tangibles, sans pondérer les actifs comme le préconisent ce bon vieux Greenspan, la BRI, Axel Weber, la Fed, la Prudential Regulatory Authority du Royaume-Uni, la directive européenne (la Capital Requirements Directive IV de la Capital Requirements Regulation CRR/CRD IV de la Commission Européenne) et la Federal Deposit Insurance Corporation (FDIC) rapporté au reste du bilan qui n’est constitué par définition que de dettes.

L’€ crise est donc aggravée par la situation catastrophique de ces big banks too big to fail qui ne respectent pas les règles prudentielles d’endettement.

Les euro-zonards étaient inconscients des risques de tsunami bancaire… mais ce qui vient de se passer au cours de ces dernières semaines commence à leur faire prendre conscience des risques de tsunamis bancaires, que ce soit dans ces cochons de pays du Club Med ou dans la vertueuse Germanie.

En effet, le Grand Satan, maintenant redevenu sain et solide, a peut-être décidé de porter l’estocade contre son grand rival de la vieille Europe continentale, et ce sera la déroute dans un avenir proche.

Deutsche Bank a été dans le passé récent la pire des banques dans le cadre de la liste des 28 Importantes Institutions Financières Systémiques Mondiales (Global Systemically Important Financial Institutions, G-SIFIs) et elle le restera du moins tant qu’elle sera maintenue en survie.

Cliquer ici pour lire les derniers résultats trimestriels communiqués par Deutsche Bank.

Quand examinerez-vous la situation de HSBC ?

Quand j’en aurai le temps…

Bonjour,

que pensez du franc suisse qui repasse au-dessus des 1.14 et du dollar qui repasse au-dessus de 1.17 ?

« Ca va mieux » comme eût dit l’autre …

L’€ est fort parce que l’€-zone est forte, surtout depuis que le McRon hurleur est élu ! C’est évident !

Oui mais vous nous avez dit que le franc suisse était principalement acheté par les Allemands qui y plaçaient leur trésorerie, hors j’ai l’impression que d’un coup ils retirent leurs billes.

Est-ce les constructeurs automobiles qui s’apprêtent à payer leurs amendes ? Est-ce une liquidation brutale des positions longs ? Si les gens ont des positions à 1.10, il est normal de liquider en urgence non ?

Enfin pour la zone € notre cycle est déphasé par rapport aux Anglo-Saxons il est donc normal que leur monnaie baisse puisque ils entrent en récession avant nous (ce qui avait permis d’avoir un € pour 1.6 $).

Les US n’entrent PAS en récession !

1) Deutsche Bank décroche -7,22 % 27&28 juillet 2017

2) Trump doit 350 millions $ à la Deutsche Bank : https://pbs.twimg.com/media/DFG2DhpXYAAJXoU.jpg

Trop fort ces Allemands , reste + que 92 milliards à trouver…

Il ne se passe pas 1 semaine sans que la Deutsche Bank ne fasse parler d’elle. Fumées sans feux ou feux sans fumées ?

3) BitCoin toujours sous pression, encore de la fumée sans feu …

Pour les vacances à Bormes les Mimosas, c’est cuit-cuit et complétement fumées !