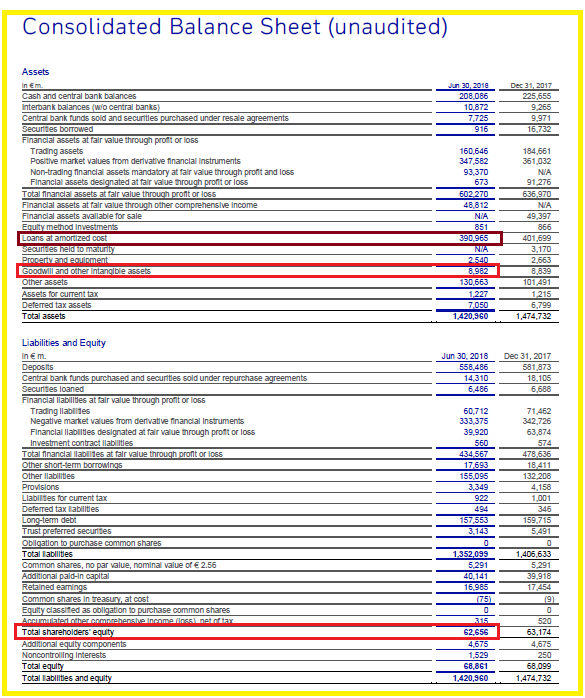

D’après le bilan que les banksters de Deutsche Bank publient, le montant des capitaux propres ne donne pas une image fidèle de la réalité,

Document 1 :

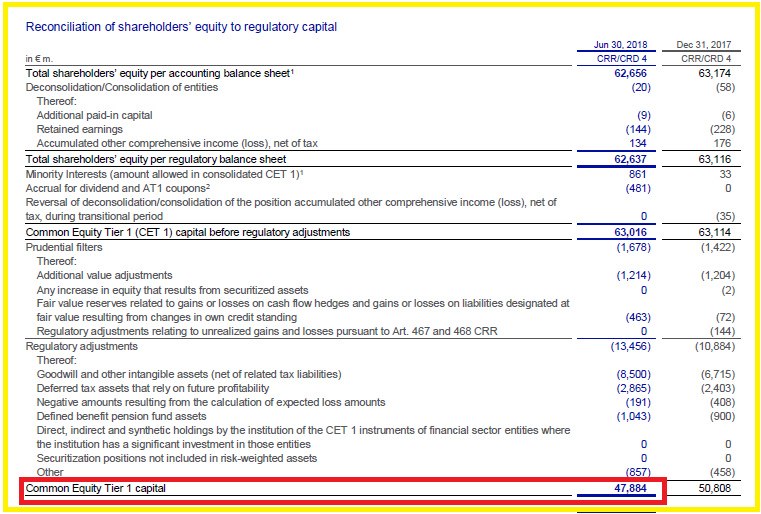

En effet, il faut prendre en considération celui qui est donné sous l’expression de Common Equity Tier 1 (CET 1) capital (CRR/CRD 4)…

Document 2 :

…ce qui permet alors de calculer le multiple d’endettement (leverage) réel qui est encore beaucoup trop élevé mais il repasse quand même sous de la barre de 30 en cette fin de dernier trimestre,

Document 3 :

| Deutsche Bank | 2017 Q2 | 2017 Q3 | 2017 Q4 | 2018 Q1 | 2018 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 1 568,73 | 1 521,45 | 1 474,73 | 1 477,74 | 1 420,96 |

| 2 Equity | 66,258 | 65,676 | 63,174 | 61,943 | 62,656 |

| 3 Deductions | 7,299 | 7,775 | 6,035 | 5,856 | 5,79 |

| 4 Goodwill | 8,834 | 8,773 | 8,839 | 8,751 | 8,982 |

| 5 Tangible eq | 50,125 | 49,128 | 48,3 | 47,336 | 47,884 |

| 6 Liabilities | 1 518,61 | 1 472,33 | 1 426,43 | 1 430,40 | 1 373,08 |

| 7 Leverage (µ) | 30,3 | 29,97 | 29,53 | 30,22 | 28,68 |

| 8 Core Tier 1 (%) | 3,3 | 3,34 | 3,39 | 3,31 | 3,49 |

Sommes en milliards d’euros.

Ces chiffres montrent que Deutsche Bank n’est pas la pire des big banks too big to fail car elle est battue par BNP-Paribas et les Mécanos de la Générale dans ce match des plusse pires !

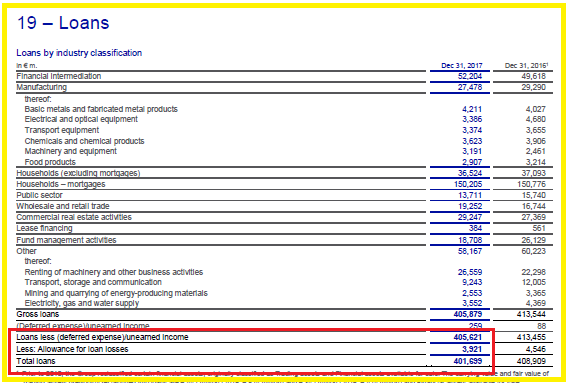

Comme je l’ai écrit précédemment, cependant, une note (sans commentaires) dans le rapport annuel 2017 et non actualisée sur les prêts (Loans), qui se montaient à 405,621 milliards d’euros, faisait apparaitre des pertes (Allowance for loan losses) pour un montant de 3,921 milliards, ce qui correspond à un ratio NPL (de pertes, Non Performing Loans) sur les prêts de… 0,97 % !

Document 4 :

Or, d’après les Marioles de la BCE eux-mêmes, ce ratio est de 6,2 % en moyenne pour les grandes banques de la zone,

Donc, soit les banksters de Deutsche Bank sont en fait des banquiers parmi les meilleurs du monde en obtenant un ratio NPL inférieur à 1 %, soit, ce sont encore et toujours des banksters qui ne publient pas des comptes donnant une image fidèle de la réalité, ce qui est condamnable mais pas condamné, évidemment.

Sur la base de l’analyse des pertes non comptabilisées par les banksters de BNP-Paribas qui aboutit à les chiffrer à un montant de 2 % des prêts, il faudrait donc diminuer le montant des capitaux propres (47,884 milliards d’euros) de 2 % sur un total des prêts de 390,965 milliards soit 7,819 milliards pour donner une image fidèle de la réalité.

Dès lors, le montant des capitaux propres réels devrait être de 40,084 milliards d’euros, ce qui conduit à un leverage réel de… 34,45 !

Document 5 :

| Deutsche Bank | 2018 Q2 efv | 2018 Q2 n |

|---|---|---|

| 1 Assets | 1 420,96 | 440,924 |

| 2 Equity | 62,656 | 62,656 |

| 3 Deductions | 13,59 | 13,59 |

| 4 Goodwill | 8,982 | 8,982 |

| 5 Tangible eq | 40,084 | 40,084 |

| 6 Liabilities | 1 380,88 | 400,84 |

| 7 Leverage (µ) | 34,45 | 10 |

| 8 Core Tier 1 (%) | 2,9 | 10 |

Pour rappel : la banque des frères Lehman a fait faillite avec un leverage de 32 !

Pour respecter les règles prudentielles d’endettement, le total des dettes de Deutsche Bank devrait être au maximum de 10 fois le montant de ses capitaux propres, soit 400,840 milliards d’euros, ce qui correspond à un total des actifs de 440,924 milliards (colonne notée 2018 Q2 n).

980 milliards d’euros se trouvent donc en trop dans les actifs de cette banque, ce qui alimente la création monétaire létale de la zone !

Là encore, Deutsche Bank n’est pas la pire des big banks too big to fail car elle est battue par BNP-Paribas et les Mécanos de la Générale dans ce match des plusse pires !

Bravo les artistes !

Pour rappel, Deutsche Bank survit grâce à des augmentations successives de capital qui se sont portées à un total cumulé de… 30 milliards d’euros et des suppressions massives d’emplois à cause des fautes de gestion de ses banksters jamais condamnés.

La capitalisation boursière de Deutsche Bank reste à un niveau très bas aux alentours de 21 milliards d’euros, largement inférieure à ses capitaux propres tangibles (47 milliards publiés), ce qui était considéré lors de la grande crise en 2009 comme le plancher objectif de toute banque en danger, à savoir sa valeur à la casse.

Le cours de Deutsche Bank reste inférieur à ce qu’il était en… 1996 !

Les 30 milliards d’euros d’augmentations successives de capital sont même supérieures à sa capitalisation boursière, ce qui signifie qu’il y a eu une destruction de valeur de par son activité pendant des décennies…

Les Allemands, s’ils sont de bons industriels, ont déjà montré dans le passé qu’ils pouvaient être les pires en matière de création monétaire et de faillites bancaires, cf. le dernier livre (en date) de Pierre Jovanovic, Hitler ou la revanche de la planche à billets.

Deutsche Bank a été dans le passé récent la pire des banques dans le cadre de la liste des 28 Importantes Institutions Financières Systémiques Mondiales (Global Systemically Important Financial Institutions, G-SIFIs) et elle restera dans la queue du peloton tant qu’elle sera maintenue en survie.

Cliquer ici pour lire les derniers résultats trimestriels communiqués par Deutsche Bank.

Cliquer ici pour lire mon article sur les résultats du 1° trimestre 2018 de Deutsche Bank.

Cliquer ici pour lire mon article sur les résultats du 4° trimestre 2017 de Deutsche Bank.

Cliquer ici pour lire mon article sur les manips de BNP-Paribas ne comptabilisant pas ses créances dites douteuses à leur juste valeur.

Complément : cliquer ici pour lire mon article édifiant sur les principaux actionnaires de Deutsche Bank.

A quant une de étude de « leverage » sur le crédit mutuel, MA banque historique ! Français, donc nul, archi nul, méga nul puissance 10 pour décrypter des bilans bancaires truqués des banksters ! Je suis fidèle à votre blog depuis de nombreuses années monsieur chevallier, mais ma culture économique malgré tout vos efforts est si faible (étude de la matière « économique et sociale » en terminale C et j’insiste sur le « sociale » car ma prof ne parlait que de ça, j’ai par ailleurs découvert le mécanisme de l’économie de marché en autodidacte 10 ans plus tard hors de l’ « éducation nationale »), quelle honte ! merci pour votre travail de pédagogie et de fond auquel je n’ai encore toujours pas compris les subtilités mais j’aimerais y arrivé un jour, en tous cas avant avant le méga tsunami bancaire/financier/politique/militaire à venir ….

Merci à vous monsieur Chevallier !

Bonjour Mr Chevallier,

Vous pensez quoi de la Banque postale??pour moi c’est de la même famille que les autres

J’ai des amis qui croient à cette bznque.

Je vous redemande encore,si il est opportun d’investir dans de la livre sterling??pour

le cas ou l’euro serait réduit à peau de chagrin.

Espérant une réponse,je vous remercie

Qui n’en veut ?

Le principal actionnaire de DB (10%) est HNA. Un groupe chinois qui achète des entreprises à travers le monde… sans avoir les sous… Ci-après un extrait de Wikipédia :

« À partir de 2018, HNA comme d’autres conglomérats chinois comme Wanda, Anbang et Fosun, actifs en acquisition à l’étranger, est l’objet de pressions du gouvernement chinois, pour que le groupe se désendette et cède certaines activités qu’il a acheté à l’étranger. Il cède ainsi en mars 2018 sa participation dans Park Hotel & Resorts pour 1,4 milliard de dollars. »

Et bizarrement, « le 4 juillet 2018, le groupe annonce le décès de son président Wang Jiang, 57 ans, survenu lors d’une « chute accidentelle » lors d’une visite du village de Bonnieux, en montant sur un parapet pour se faire prendre en photo dans le Vaucluse, dans le Sud de la France. »

Un autre actionnaire est le fossoyeur « Black Rock »… qui est actionnaire de toutes les banques dont BNP, SG, BOFA, GS… « Fossoyeur » dans le sens où ils tueront père et mère pour ne pas perdre un centime.

Cf. : http://chevallier.biz/2018/04/deutsche-bank-reglements-de-comptes-chez-les-banksters/

TARGET2 – Balance

Bundesbank’s TARGET2 claims

Amount: EUR 913,270.212,439.49

(As at: 31 July 2018)

https://www.bundesbank.de/Redaktion/EN/Standardartikel/Tasks/Payment_systems/target2_balance.html

Bizarre : c’était 976 md en juin !?