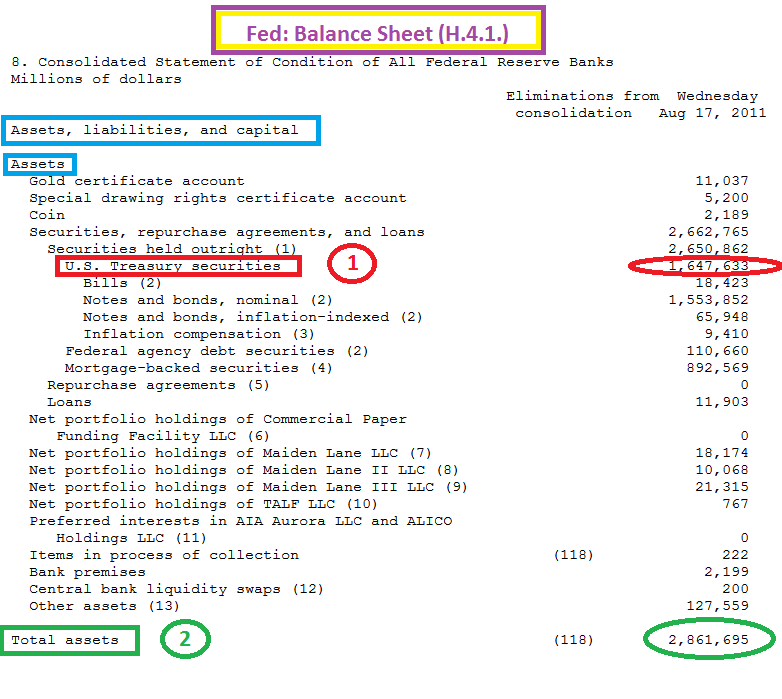

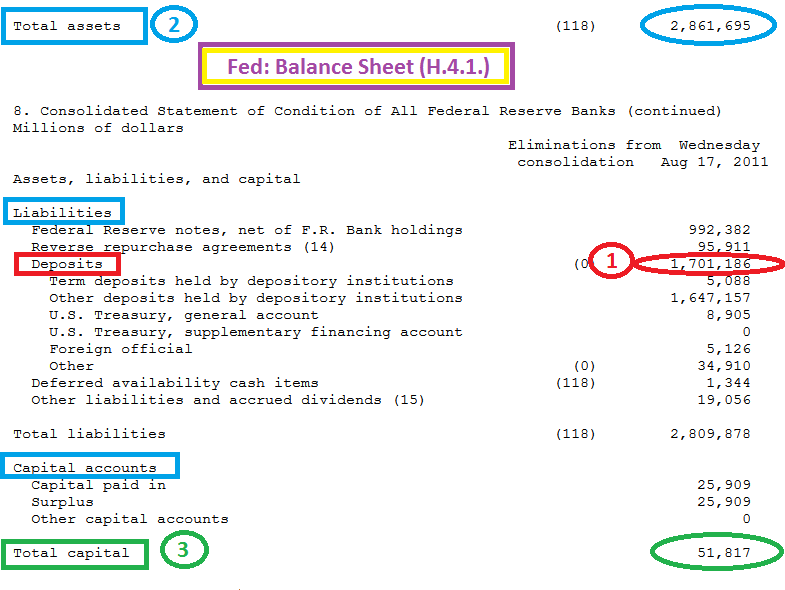

The latest Fed release about balance sheet (H.4.1) shows that it repurchased Treasury securities to $1,647 billion (QE1 and 2, item 1, document 1) financed by $1,701 billion from banks deposits (item 1, document 2),

Document 1 (assets):

Document 2 (liabilities):

David Enrich and Carrick Mollenkamp in The Wall Street Journal tell us that, on July 13, $900 billion of these $1,701 billion deposits come from foreign banks (which are not on US authorities’ responsibility).

These foreign banks may need to repatriate this cash quickly so as not to be in default of payment in their country. That is a big problem for the Fed.

Thus, after July 13, they withdrew $142 billion over the three weeks of turbulence in the euro zone, (until August 3, latest released figures).

These capital flows come from big banks in the euro zone that have significantly increased their deposits with the Fed since last year: those of Deutsche Bank rose from $178 million on June 30, 2010 up to $66.8 billion on July 13, 2011 and those of Société Générale from $55 million to $24.6 billion!

… Which means that managers of these banks have absolutely no confidence in the euro: they prefer the risk to place tens of billions in dollars in the United States at a rate close to zero rather than taking the risk of to place at a higher rate in euro, which is likely to sink from one moment to another.

Of course, these problems do not care about (officially) the euro zone authorities and even unconscious population…

Leverage largely above 10 means always that something is wrong somewhere in a bank

Everything is simple …

Click here to read this article in the Wall Street Journal and click here to see the Fed’s balance sheet.

A propos des euro-obligations :

Vendredi 19 août 2011, François Fillon écrit :

« Certains préconisent la création d’obligations européennes, les «eurobonds», qu’ils présentent comme une panacée. Mais ils oublient de dire que cela renchérirait le coût de la dette française et pourrait même remettre en cause sa notation. Surtout, ils feignent de croire que cette solution peut être envisagée, dès à présent, comme une réponse immédiate aux désordres des marchés. Comment accepter aujourd’hui la mutualisation des dettes publiques à travers les eurobonds, alors que la décision de dépenser l’argent public se prend au niveau de chaque État membre ? Comment dissocier la responsabilité financière de la décision de gestion ? On voit bien qu’en pratique les eurobonds ne peuvent se concevoir sans un renforcement considérable de la discipline budgétaire et de la gouvernance économique au sein de la zone euro. C’est dire qu’ils passeraient par une intégration sur laquelle il n’existe aujourd’hui aucun consensus politique. À cet égard, je trouve paradoxal que certains critiquent les initiatives par lesquelles nous progressons, tout en appelant de leurs vœux la mise en place d’eurobonds. »

http://www.lefigaro.fr/mon-figaro/2011/08/19/10001-20110819ARTFIG00446-dette-regle-d-or-l-appel-a-l-unite-nationalede-francois-fillon.php

Dimanche 21 août 2011 :

Les euro-obligations ne sont pas la réponse à la crise de la dette dans la zone euro, a déclaré la chancelière allemande Angela Merkel.

« Les euro-obligations sont tout à fait la mauvaise réponse à la crise du moment », a-t-elle dit, dans un entretien à la chaîne ZDF qui soit être diffusé dimanche. « Elles nous amèneraient à une union de la dette et non à une union de la stabilité ».

http://fr.reuters.com/article/businessNews/idFRPAE77K06K20110821

Les banques européennes croyaient qu’il n’y avait jamais de raz-de-marée dans la Mer Méditerranée.

Et bien si !

Il va y avoir des raz-de-marée dans la Mer Méditerranée !

Lundi 22 août 2011 :

La Grèce risque une contraction de 5,3 % en 2011.

La Grèce pourrait subir une contraction du PIB de 5,3 % cette année, estime le ministre des Finances Evangelos Venizelos, a déclaré un responsable syndical lundi.

« Le ministre estime que la récession cette année sera de l’ordre de 4,5 % à 5,3 % », a dit à la presse Ilias Iliopoulos, secrétaire général du syndicat ADEDY du secteur public, qui participait à une réunion des partenaires sociaux.

Le ministre Venizelos avait dit la semaine dernière que la Grèce risquait une contraction de 4,5 % au moins cette année.

http://www.20minutes.fr/ledirect/773552/grece-risque-contraction-53-2011

cf. Santorin !

Lundi 22 août 2011 :

La Banque centrale européenne (BCE) a annoncé lundi avoir racheté pour 14,29 milliards d’euros d’obligations publiques de la zone euro sur une semaine, poursuivant ainsi ce programme réactivé il y a une quinzaine de jours après une pause de près de 5 mois.

Sur les 7 jours précédents, la BCE avait racheté 22 milliards d’euros d’obligations publiques, la plus grosse opération de ce type depuis le lancement de ce programme en mai 2010 en pleine crise de la dette grecque. A présent la BCE vient au secours des obligations italiennes et espagnoles, selon les économistes.

http://www.romandie.com/news/n/BCE_1429_mrd_EUR_d_obligations_publiques_rachetees_sur_1_semaine220820111608.asp

La BCE a racheté 36,29 milliards d’euros d’obligations d’Etat pourries en deux semaines.

Vendredi 17 décembre 2010, les dirigeants de la BCE avaient demandé aux chefs d’Etat et de gouvernement de la zone euro de recapitaliser la BCE : déjà, à cette date, la BCE était surchargée d’obligations d’Etat pourries.

Les chefs d’Etat et de gouvernement avaient accepté de recapitaliser la BCE de 5 milliards d’euros.

Aujourd’hui, la BCE est encore plus surchargée d’obligations pourries.

Contribuables, préparez-vous à payer de nouveau.

Contribuables, préparez-vous à payer pour recapitaliser la BCE.

ça faisait €110 milliards en tout la semaine dernière, une paille !

Mardi 23 août 2011 :

Société Générale demande à Rothschild de soutenir son cours en Bourse.

La Société Générale a demandé à la banque Rothschild de mettre en place un contrat de liquidité d’une enveloppe de 170 millions d’euros afin de soutenir son action qui a perdu plus de 40 % de sa valeur en un mois.

La Société Générale précise dans un communiqué d’information réglementée publié sur son site internet qu' »à partir 22 août 2011 et pour une durée d’un an renouvelable par tacite reconduction, elle a confié à la banque Rothschild la mise en oeuvre d’un contrat de liquidité sur l’action Société Générale ».

Il est assez rare qu’une entreprise du CAC 40 ait recours au contrat de liquidité, qui permet d’éviter les trop fortes variations des cours d’une action et concerne généralement des entreprises de taille moyenne dont seule une petite partie du capital est coté et peut donc être soumis à une forte volatilité.

L’action de la Société Générale a été sérieusement perturbée au cours des dernières semaines, perdant 14 % le 10 août dernier après avoir chuté de plus de 20 % en cours de séance sur des rumeurs de faillite et d’abaissement de la note de la France par l’agence de notation Fitch.

Son titre avait été brièvement suspendu le lendemain par l’Autorité des marchés financiers (AMF) qui a ouvert une enquête sur ces rumeurs.

Il a été de nouveau sérieusement chahuté jeudi dernier, ainsi que l’ensemble des valeurs bancaires de la place parisienne, sur des craintes de manque de liquidités des banques européennes.

Réagissant à ces attaques en Bourse, le patron de la Société Générale, Frédéric Oudéa, a prédit que « la nervosité autour des valeurs bancaires » pourrait durer encore quelques semaines, jusqu’à la publication des résultats financiers des entreprises pour le troisième trimestre, soit fin octobre, début novembre.

Il a également tenté de rassurer en indiquant que sa banque pourra alors « communiquer au marché qu’elle n’a pas de problèmes de liquidités et que son activité est saine », dans le Journal Du Dimanche.

(AWP / 23.08.2011 08h53)

Les mécanos de la Générale sont l’un des plus grands succès dans l’Histoire du cinéma comique !

Je dirais même plus du cinéma tragi-comique !

I love reading this blog.

Thank you for your hard work Mr. Chevallier.

I am writing this from USA (California) and I was wondering how will the 4 French banks that have a 3.7% Tier 1 ratio raise capital if their portfolio has even more losses and their equity goes to 0? Are the ECB going to float Eurobonds? Is Sarkozy going to issue French Bonds to cover their losses or will they be nationalized?

I wish the US had nationalized the large banks in 2008. I think if they did these problems might not exist.

Also can you explain to me what liquidity contracts (contrat de liquidités) are? I saw it on a La Tribune article for Société Générale (http://www.latribune.fr/bourse/20110823trib000643912/societe-generale-tente-de-limiter-la-volatilite-de-son-titre.html).

Thank’s! …

With a liquidity contracts of €170 million, Rothschild bk can buy SG stocks to avoid fall of their price in short time! but it’s stupid!

What will happen to the 4 french big banks too big to fail? I dont know exactly!

They have to be recapitalised by taxpayers!