Les gens de la Banque de France publient les chiffres de la masse monétaire M3 pour la France mais ils refusent de le faire pour ceux des agrégats monétaires M1 et M2 (sans donner de raisons) car ils n’ont aucune culture monétariste (ils n’en voient pas l’utilité) mais ils publient ceux des composantes de ces agrégats, ce qui permet finalement (après un décryptage assez long et fastidieux) de reconstituer les séries pertinentes de M1, M2-M1 et M3-M2 depuis 1993…

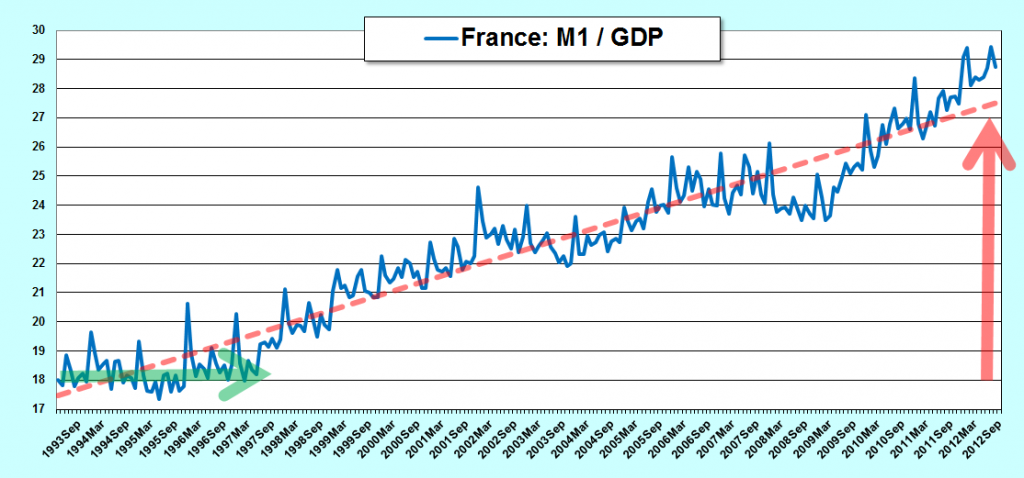

O surprise : jusqu’en 1997, M1 ne représentait que 18 % du PIB, ce qui était très proche des chiffres des Etats-Unis (16 %) et ce pourcentage aurait dû baisser normalement dans les années suivantes alors qu’il a bondi pour atteindre maintenant près de 30 % du PIB…

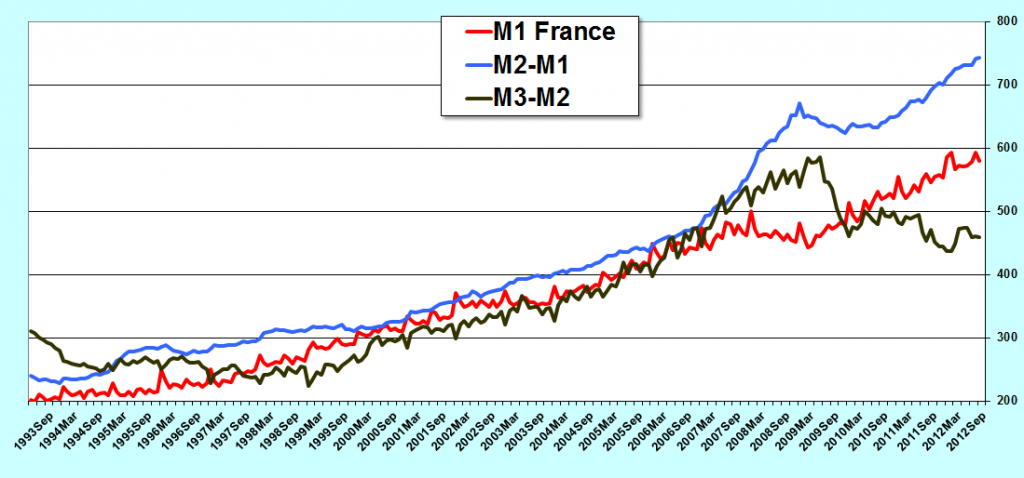

Document 1 :

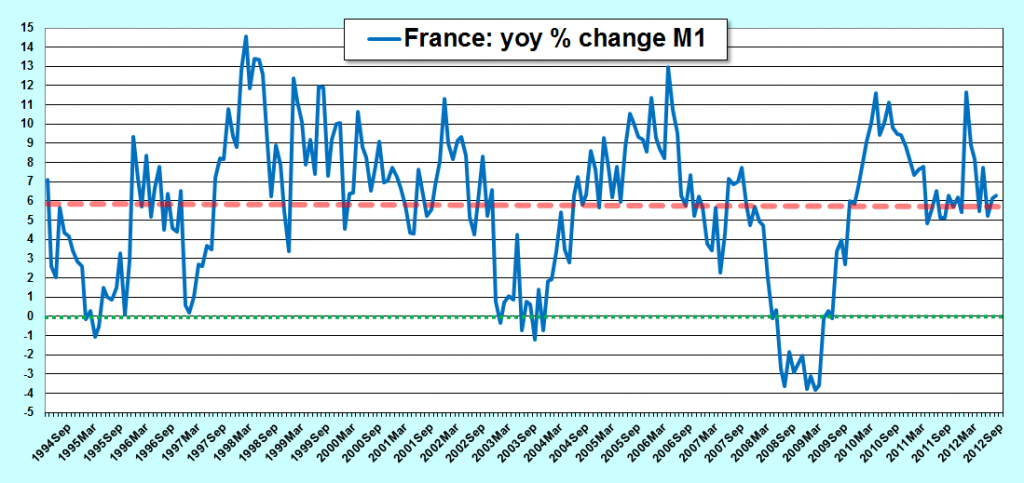

… ce qui signifie que de l’argent non gagné a été massivement distribué depuis l’adoption de l’euro, largement au-delà des normes, c’est-à-dire de l’augmentation du PIB réel : 6 % supplémentaires par an en moyenne,

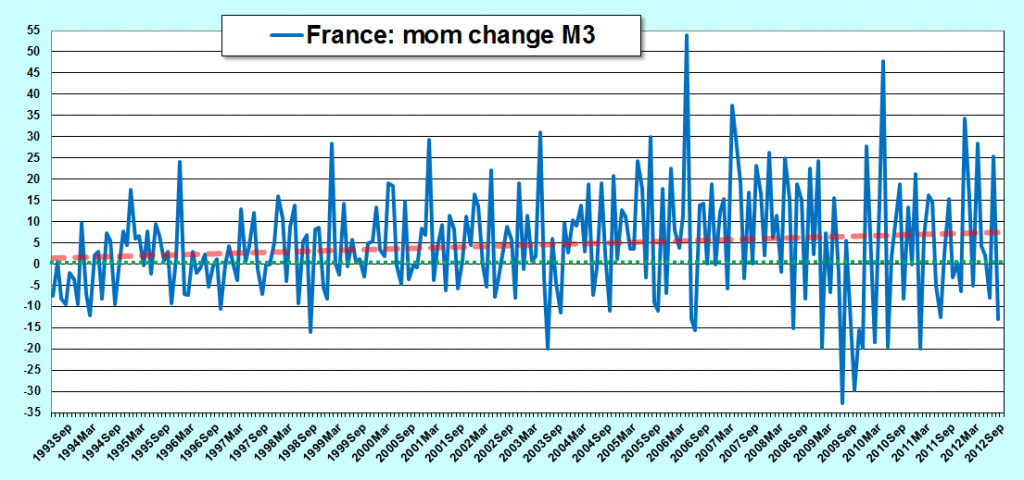

Document 2 :

Ainsi s’est développée insidieusement une création monétaire qui est maintenant létale à cause de l’existence même de cette monnaie unique car elle s’est faite en toute impunité (il n’y a pas de sanction, comme du temps où existait encore le franc français).

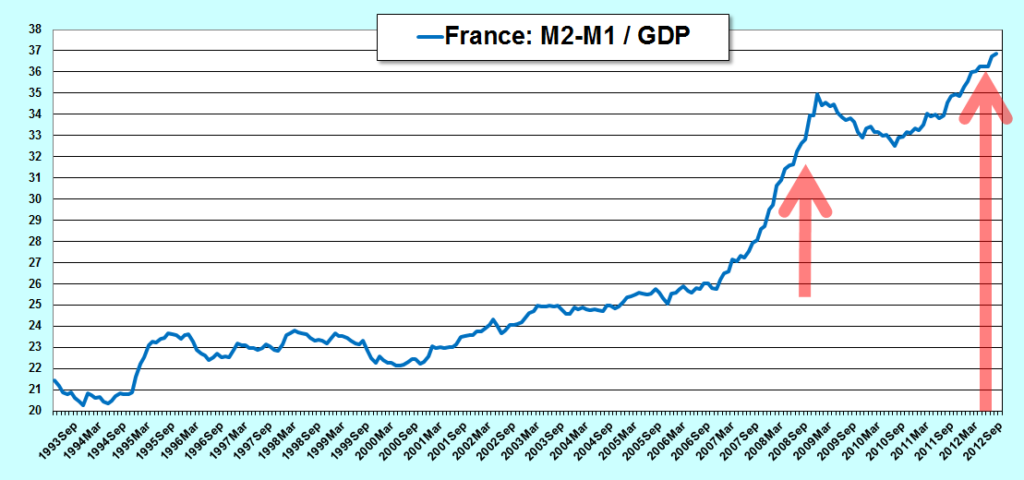

Les personnes qui vivent en France (dont les Français de France) ont donc accumulé cet argent non gagné sur leurs comptes courants et en espèces (M1) et ils en ont épargné aussi, ce qui est visible dans l’augmentation anormale de l’agrégat M2-M1,

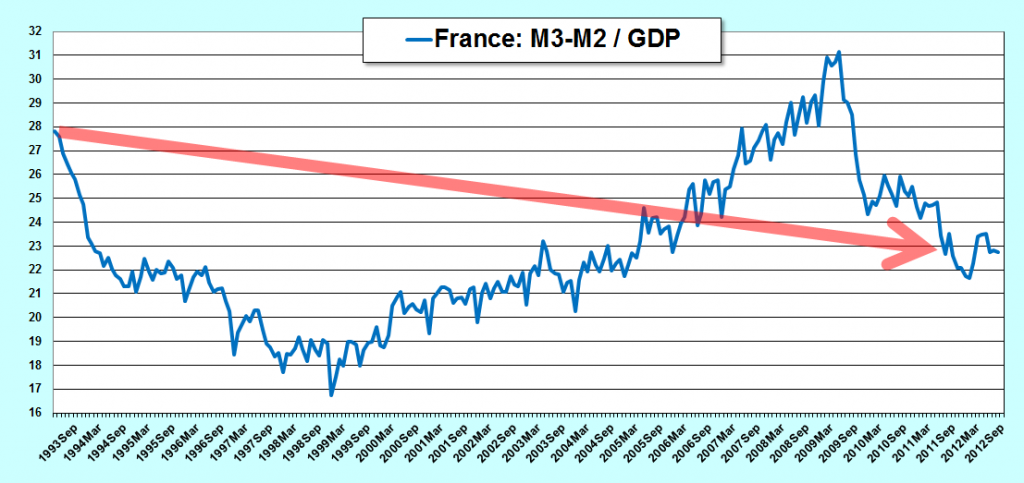

Document 3 :

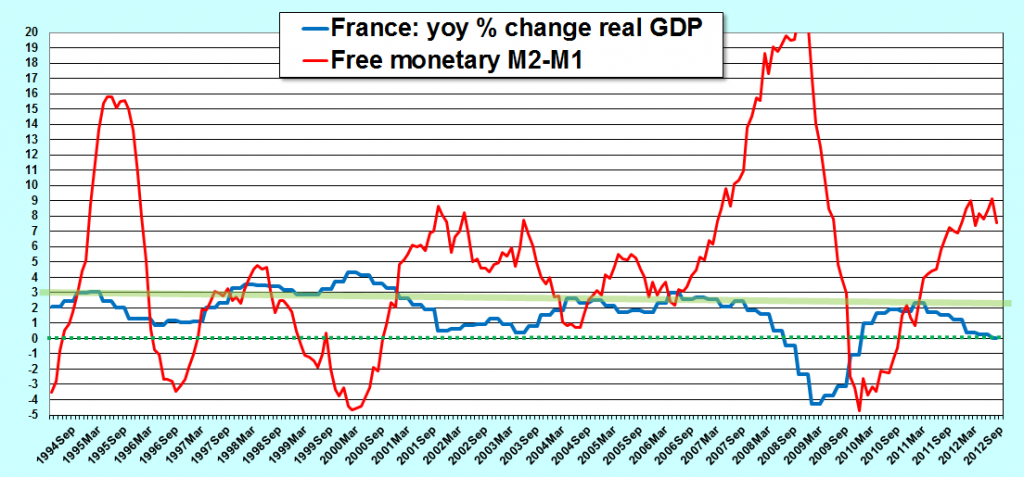

Ma loi de la masse monétaire libre (en M2-M1) s’applique évidemment au cas de la France : l’augmentation de la masse monétaire (libre) M2-M1 entraine la baisse de la croissance du PIB réel, et inversement,

Document 4 :

L’augmentation de l’épargne (de précaution) des personnes qui vivent en France les condamne à être moins riches, telle est la conséquence de leur manque de culture monétariste.

O surprise encore, avant l’adoption de l’euro, en 1993, la trésorerie des entreprises françaises (M3-M2) était proportionnellement au PIB (28 %), plus de deux fois plus élevée que celle des entreprises américaines (12 %) ! mais ce ratio a baissé par la suite : M3-M2 ne représente plus que 23 % du PIB, ce qui est quand même élevé,

Complément 1 : évolution des agrégats monétaires en euros courants,

Document 6 :

Complément 2 : les variations des agrégats monétaires d’un mois sur l’autre sont souvent très importantes,

Document 7 :

Complément 3 : cette loi de la masse monétaire libre s’énonce de la manière suivante…

Les variations du PIB réel sont inversement proportionnelles à celles de la masse monétaire libre M2-M1 qui est la différence entre la variation de l’agrégat monétaire M2-M1 et (moins) le taux de croissance du PIB réel (en données d’une année sur l’autre).

En d’autres termes, ce sont les variations de cette masse monétaire libre qui sont motrices : l’augmentation de la masse monétaire libre M2-M1 entraine une baisse de la croissance du PIB réel, et inversement.

Tout est simple.

Je me plonge pour la première fois dans votre blog et découvre le monétarisme , comme certains ont découvert que la terre était ronde .

Je suis sensible aux écrits de Ricardo , Adam Smith , Jb Say , Schumpeter , et sympathisant de la politique menée par Reagan (M Friedman) , mais je n ‘avais pas réalisé que la politique monétaire US était aussi directement corellée à la doctrine …. et je croyais qu’elle allait dans le mur …

Le lecteur novice (après cependant plus de 50 de vos articles lus et relus ) calle sur plusieurs points très techniques :

– La pertinence des M3-M2 , M2-M1 en traduction directe dans l’économie réelle ( épargne des particluliers et treso des entreprises) ne m’est pas évidente . Ou pouvons nous approfondir le sujet ?

Dans mon exemple personnel de chef d’entreprise , je laisse la totalité du cash (quelques millions d’€uro) sur les comptes courants (donc en M1) car il n’est pas intéressant de les placer en sicav de tréso et que je ne fais pas confiance à nos banques hexagonales pour me proposer des placements intéressants . La seconde tendance actuelle, à mon niveau , est au désinvestissement et à distribuer/rembourser fonds propres et avances en comptes courants d’associés afin de les investir en actions US , AU ou SE Asian . Au dépends de l’activité France et de l’€uro .

L’inflation en M1 dans un premier temps, et dans mon cas précis , est avec de l’argent » gagné « . Je pense ne pas être le seul à avoir ce comportement

– La totalité des intervenants du monde de la finance hurle , en parlant de BB d’un fumiste Money Printer . ( Ex : Jim Roger , Marc Faber) , parlant de « Dollar debacle » . La baisse du dollar résulte t elle seulement des conséquences du « dollar carry trade » qui pousse les investisseurs à s’endetter en USD puis à le vendre pour le placer sur des produits / marchés plus risqués ? y a t il d’autres causes ?

Merci

Les dirigeants US considèrent actuellement que les avantages d’un US$ faible sont > à un $ fort

Il y a une erreur dans vos series M3-M2 …

???

si j’ai bien compris, on pourrait pas simplifier un peu en disant que les français font le contraire de ce qu’il faut :

ils épargnent au lieu de consommer, ce qui dégrade la situation.

mais…

L’argent de leurs comptes, pourtant durement gagné, n’est plus sain à cause des manipulations grossières (mais impunies!) de leurs dirigeants qui distribuent tant et plus del’argent qui n’a jamais été gagné.

Les pris sont ainsi artificiellement tirés à la hausse car des gens qui ne devraient pas avoir pouvoir de consommer ont été subventionnés.

Patrons salariés mobilisez vous par filières pour réduire les délais de paiements , refusez d’être payés ou de payer à 30/60/90 jours , payez à 10 jours maxi ;

le crédit interentreprises est de 1600 milliards comme la dette de l’état.

C’est une drogue qui vous tue et mange la moitié de votre bénéfice.

En effet lorsqu’une entreprise génère 2 % de bénéfice votre banquier à pris aussi aupréalable 2% de votre chiffre d’affaire.

Ainsi vous doublerez votre bénéfice , payerez des impôts doubles à l’état qui n’aura pas besoin de faire de rigueur.

ce sera le 1° pas vers l’assainissement car nombre d’entreprises zombies ne survivent que grâce aux délais de paiement.

http://leblogalupus.com/2012/09/30/ledito-du-dimanche-30-septembre-2012-lor-statue-du-commandeur-par-bruno-bertez/

Mr Chevallier,

Un mystère du point de vue de plusieurs – tous ? – de vos lecteurs : pourquoi ne pas amplifier votre voix et faire ainsi bénéficier un public large de la pertinence de vos travaux ? Il ne s’agit pas que de vous, là. Il s’agit de donner à savoir, ce que vous faites ici. Et il y a de nombreux moyens pour cela : Les Echos, BFM Business TV, radio, etc.

Bien à vous.

L’éco du mois de la SG publie ceci… Rien qui n’ait pas déjà été dit, mais bon…

Important repli de l’activité en zone euro

L’Eurozone enregistre sa plus forte contraction depuis juin 2009 malgré un ralentissement de la tendance baissière en Allemagne.

L’Indice PMI® Flash Composite Markit de l’Activité Globale dans l’Eurozone, basé sur environ 85 % du nombre habituel de réponses à l’enquête mensuelle, se replie de 46.3 en août à 45.9 en septembre. Il signale ainsi une contraction mensuelle de l’économie du secteur privé pour la 12e fois au cours des 13 derniers mois, le taux de repli se redressant légèrement et atteignant son plus haut niveau depuis juin 2009.

Le mois de septembre clôture ainsi le plus mauvais trimestre depuis le 2e trimestre 2009, l’indice PMI moyen pour l’ensemble du 3e trimestre s’inscrivant à la baisse par rapport à celui du trimestre précédent (46.2 contre 46.4). Fabricants et prestataires de services signalent des taux de contraction élevés en septembre. Cependant, tandis que la production manufacturière enregistre son plus faible recul depuis avril, l’activité du secteur des services affiche son plus fort repli depuis juillet 2009.

On décroche, et ce n’est que le début, on est plus corrélé à rien, ni à personne. retour au niveau de 2009 fort probable. Ca se short le PMI(sur rebond)? 😀

http://static2.businessinsider.com/image/50695103eab8ea0871000000-610-515/image.png

Mais non, mais non, tout va bien en France !

Bernanke On Milton Friedman: « I Think He Would Have Supported What We Are Doing »

http://www.realclearpolitics.com/video/2012/10/01/bernanke_on_milton_friedman_i_think_he_would_have_supported_what_we_are_doing.html

On constate sur les dix dernières années une très forte augmentation des masses monétaires. La valeur de M1 passe de 26 % à 44 % du PIB, M2 de 61 % à 80 %, et M3 de 71 % à 93 %. Une telle évolution n’est pas particulière à la zone Euro, mais se retrouve dans tous les pays développés.

http://www.m-lasserre.com/educpop/dossiermonnaie/6lesagregatsmonetaires.htm

Encore un qui ne comprend rien aumonétarisme, et ses chiffres sont faux

Bonjour Mr Chevalier,

est ce que ce fichier est plus utile pour recalculer les masses monétaires M1 etc.. est celui que vous utilisez?

Je l’ai récupéré auprès d’un contact à la banque de France.

https://rapidshare.com/files/3627343875/Masse monétaire.xls

Olivier

J’utilise les données de la BdF

PS: il faut copier le lien dans le navigateur en deux fois et laisser l’espace entre masse et monétaire.

Si ca ne marche pas je reposterai un lien que j’essaierai de faire plus fonctionnel.

ça ne marche pas, du moins avec mon mulot

LE 1 OCTOBRE 2012 18H00 | PAR JACQUES ATTALI

Depuis trois ans, les Américains ont réussi à faire croire qu’il n’y avait plus de crise qu’en Europe. Et mieux, même, que l’Europe en était la seule cause, sans vouloir admettre que les désordres financiers ont commencé avec l’endettement excessif des ménages américains, et avec la titrisation de ces emprunts, sans vouloir aussi reconnaître que, alors que l’Europe mettait en place, à grand peine, les premiers éléments d’une gouvernance adaptée à la mondialisation, et commençait à maîtriser ses dettes publiques, la faiblesse de la démocratie américaine laissait augmenter les dépenses et diminuer les recettes, dans des proportions inconnues dans l’Histoire. Et la situation qu’affrontera le prochain Président, quel qu’il soit, sera proprement effrayante.

En apparence, tout semble pourtant aller très bien, outre-Atlantique : la Silicon Valley reste le premier lieu de la créativité mondiale. New York reste la ville la plus fascinante de la planète. Le cinéma américain continue de faire rêver le monde. Les armées américaines sont encore déployées partout dans le monde, et d’elles dépend la sécurité des démocraties. De nouvelles sources d’énergie vont assurer son autonomie. Enfermée dans son optimisme, l’Amérique croit encore qu’il lui suffira d’emprunter pour un temps, en attendant le retour de la croissance, qui avalera la dette.

Mais la dette croît beaucoup plus vite que jamais dans l’Histoire américaine (de plus d’un trillion de plus chaque année), et même plus vite que celle d’aucun pays européen ; elle dépassera dans deux ans les 80% du PIB, soit un niveau double de celui 2008.

Pour la financer, le budget fédéral emprunte 4 trillions cette année et le service de la dette dépasse le total du budget de la défense, de la sécurité sociale, et du système de santé.

Tout cela fonctionne, tant que les préteurs sont au rendez-vous. Ils sont de deux sortes : la Réserve Fédérale (la Banque Centrale américaine) imprime à l’infini des billets de banques (pour prêter à l’Etat et aux banques commerciales), et les nouvelles puissances, enrichies par la hausse du prix de l’énergie, y placent l’essentiel de leurs surplus : parce que le pays leur semble fort et sûr, parce qu’ils n’ont pas d’autres placements possibles, et parce que l’Amérique leur sert de mercenaire.

Jusque quand ?

La Fed détient maintenant un sixième de la dette publique, ce qui est le niveau le plus élevé de l’Histoire américaine. Et les fonds souverains vont commencer à diversifier leurs investissements. Le financement de la dette américaine sera de plus en plus difficile.

En toute logique, ceci devrait, un jour prochain, se traduire par un effondrement de la valeur du dollar, une hausse massive des taux d’intérêt, dont les effets seront désastreux : un point de hausse de taux d’intérêt augmentera de 100 milliards le coût du service de la dette.

Alors, l’Amérique sera en faillite. Elle ne pourra plus rien faire pour sortir les 17% de sa population qui est au chômage, pour nourrir les 50 millions de personnes qui ne survivent que grâce à la soupe populaire, pour réparer des milliers de ponts et de routes en ruines. Pour rendre sa force à un système scolaire devenu catastrophique (sauf pour les plus prestigieuses universités, dont la majorité des élèves est désormais étrangère). Pour maintenir sa force militaire.

A moins de progrès technologique miraculeux, ou d’une économie de guerre, un effondrement de la société américaine s’annonce. Nul, en Europe, n’aurait rien à y gagner.

Attali est l’un des pires idiots parmi les plus nuisibles ! Un petit exemple au passage : il écrit la Réserve Fédérale (la Banque Centrale américaine) imprime à l’infini des billets de banques alors que les chiffres montrent qu’il n’en est absolument rien, cf. mes articles. Il a beaucoup de succès, évidemment

tout à fait et je me permets d’ajouter ceci, en espérant que magaja comprenne la nuance :

Le plus important n’est ce qu’ils font mais ce qu’ils pourraient faire

Ils n’impriment pas l’infini, mais le fait que tout le monde sache qu’ils pourraient le faire suffit entre autre à maintenir un AAA au royaume unis qui a eu l’intelligence de ne pas se zonardiser avec l’euro (toute façon soros avait déjà tué la livre sterling…)

et le privilège seigneurial du dollar sur l’économie mondiale généré une demande de dollar qui en soutient le cours grâce aux gentils idiots utiles qui vivent depuis des années en fort déficit commercial comme la France

Voici le lien concernant le tableau récupéré auprès de la banque de france.

https://rapidshare.com/files/3306364028/Massemonétaire.xls

Il faut juste un compte rapidshare, c’est gratuit.

Concernant Attali, il faut partie de l’élite des idiots nuisibles, car en plus il influence les autres idiots nuisibles, il devrait se limiter à écrire des livres de pseudo fiction sur le travail dans le futur…

Ce qui est totalement anormal c’est la montée des indices européens au travers des indices US.

Pourquoi n’y a t il pas de décorélation?

ça marche, mais ces données pour M1 ne sont pas celles de M3 résident ! Mes données pour les agrégats correspondent à M3 résident (fournies par la BdF), ce qui est logique

Il y a décorrélation USA/Europe et France (cf. ce que j’en ai écrit) mais pas sur le très court terme

bonjour JP

Excellent travail, merci pr vos articles.

cordialement

Joyce.

Bonjour.

Il me semble que M1 en Suisse est plus proche des 50% que des 20%. Je me trompe ?

Sinon que doit on en déduire ?

bonsoir,la quantité de monnaie M1 doit correspondre idéalement à X % du PIB.si X est trop grand ou le PIB trop petit il y aura trop de monnaie M1 crée.Si X est trop grand ou X est trop petit il y aura un manque de Monnaie.

M1 correspond à la part pièces et billets en circulation plus les dépôts à vue (comptes courant).

M2 correspond à M1 plus les dépôts à termes inférieurs ou égaux à deux ans et les dépôts assortis d’un préavis de remboursement inférieur ou égal à trois mois (par exemple, pour la France, le livret jeune ou le CODEVI, les livrets A et bleu, le compte d’épargne logement, le livret d’épargne populaire…).

NB: pièces et billets en circulation sont imprimées physiquement par les banques centrales

Bonsoir.Le retrait des billets de 500 euros en zone euros aura t elle des conséquences sur la masse monétaire et la circulation monétaire.en gros le 500 euros sera il remplacer par 5X100 ?