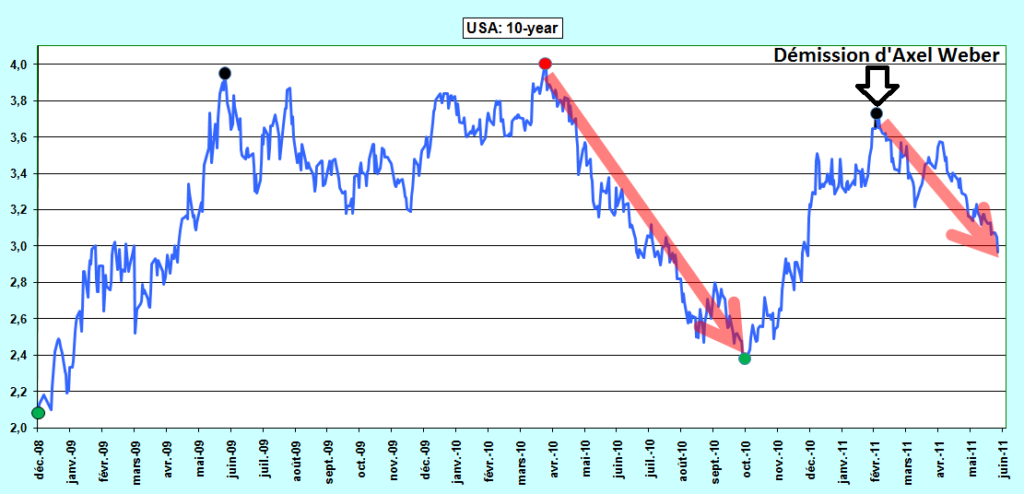

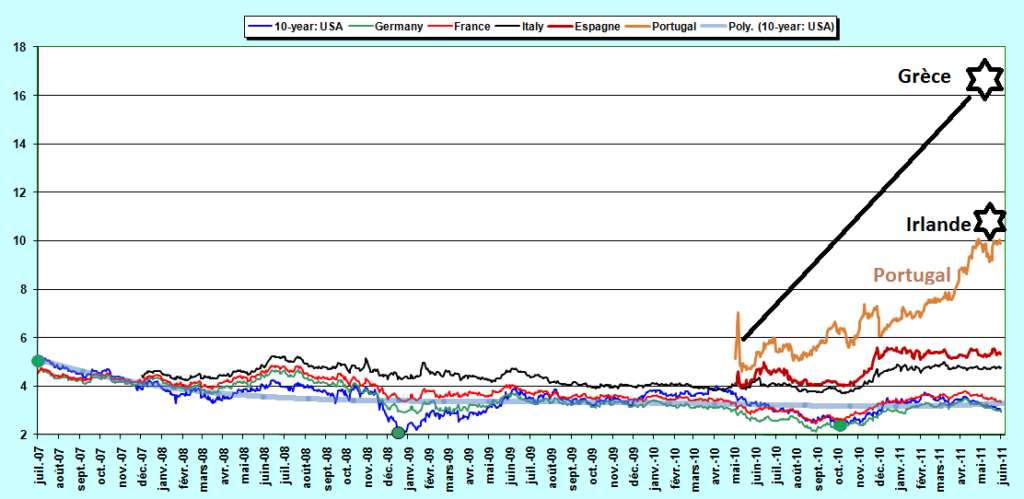

L’annonce de la démission d’Axel Weber de la Buba et donc de la future présidence de la BCE (connue le mercredi 9 février) a marqué le début de la rechute de la Grèce : les rendements des Notes à 10 ans ont recommencé à baisser, ce qui signifie que les bons spéculateurs, ceux qui voient juste et loin, ont compris que la situation était irrattrapable pour ce premier domino euro zonard,

Graphique 1 :

Cliquer sur les graphiques pour les agrandir.

C’est reparti comme l’an dernier comme le montrent les pentes des droites de tendance qui sont quasiment parallèles. L’été sera chaud en Grèce !

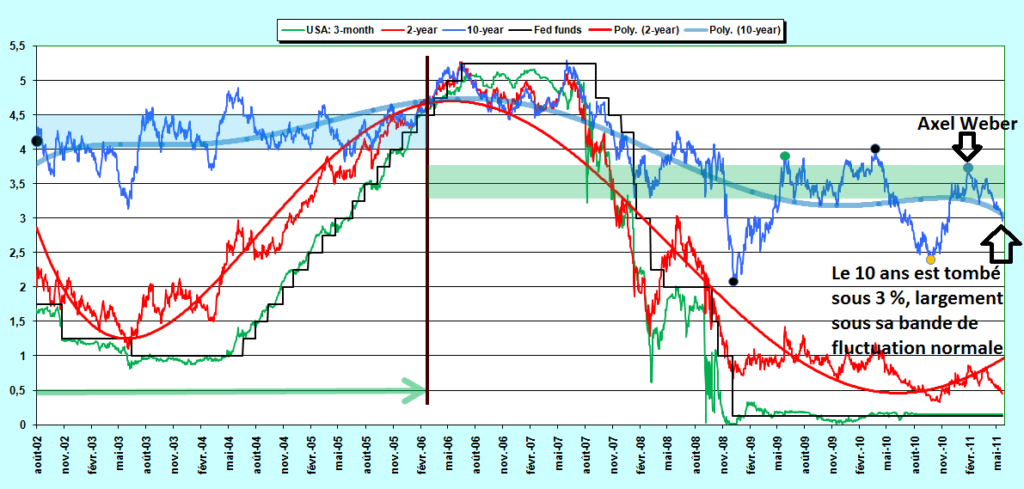

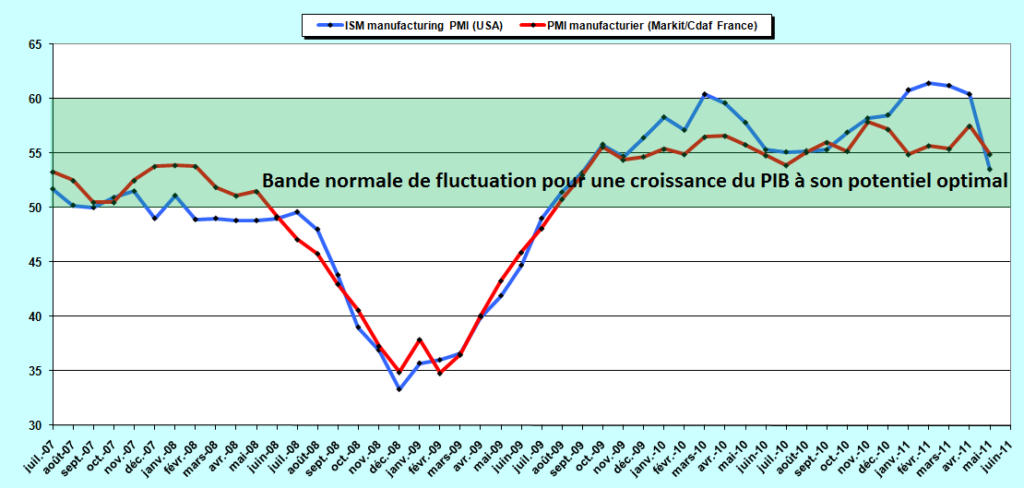

Les rendements des Notes à 10 ans viennent de tomber hier 1° juin sous la barre des 3 %, nettement en-dessous de leur bande normale de fluctuation,

Graphique 2 :

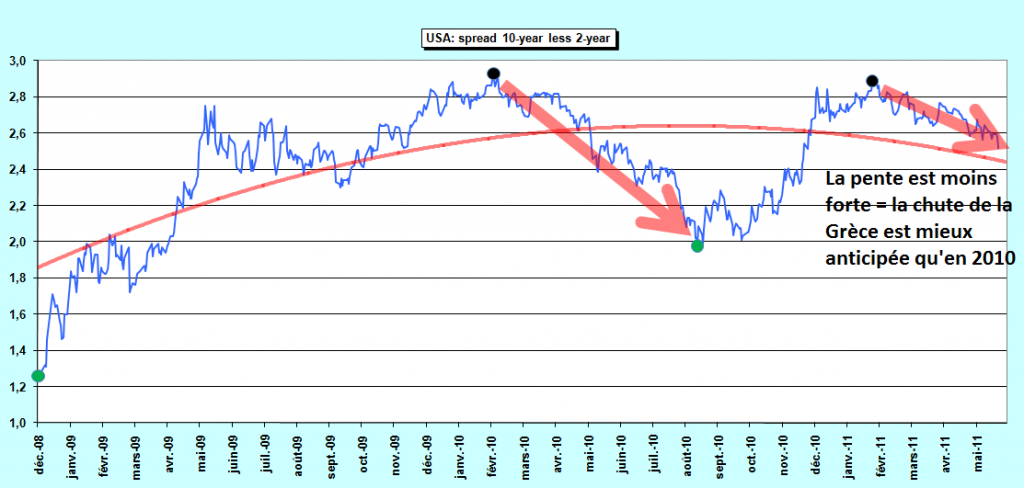

La droite de tendance de l’écart entre les rendements des Notes à 10 ans et à 2 ans est moins pentue en 2011 qu’en 2010, ce qui signifie que les bons spéculateurs anticipent mieux les conséquences de la chute de la Grèce et de sa sortie de l’euro système qui aura des conséquences importantes, surtout dans la zone euro, mais pas létales, pour les Américains du moins,

Graphique 3 :

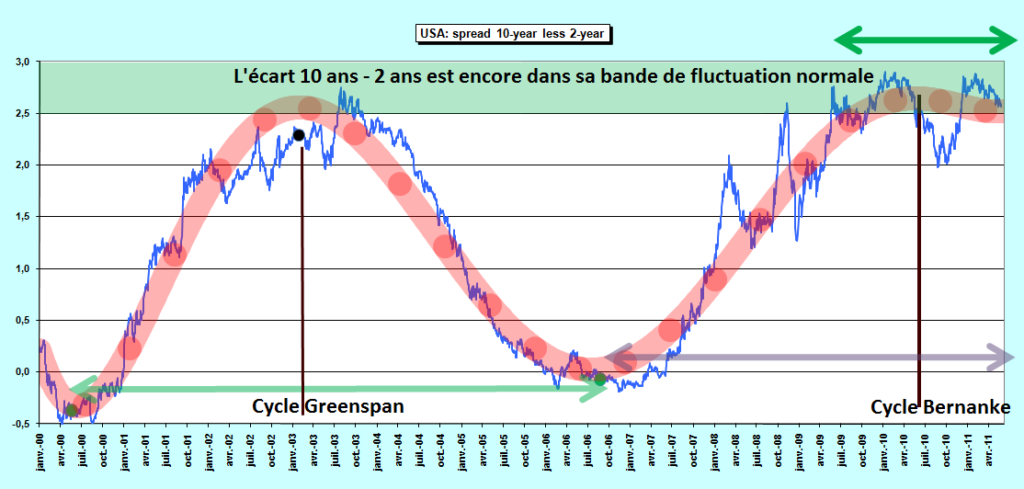

En effet, l’écart entre les rendements des Notes à 10 ans et à 2 ans reste dans une bande haute, ce qui signifie que la croissance du PIB des Etats-Unis continuera à fluctuer autour de son potentiel optimum,

Graphique 4 :

Angela Merkel vient enfin de déclarer que seuls quelques pays de la zone euro posent des problèmes : ceux dont les rendements des bons à 10 ans de leur Trésor (qui sont des ersatz de monnaies nationales) sont hors normes, à savoir la Grèce ainsi que le Portugal et l’Irlande,

Graphique 5 :

La situation n’est pas désespérée pour les autres pays de la zone euro, mais leur monnaie est surévaluée, ce qui les handicape considérablement (en sortant de l’euro système et en laissant le franc se dévaluer de 15 % par rapport à la monnaie qui circule en Allemagne, les entreprises françaises pourraient vendre plus facilement leurs produits à l’étranger, ce qui relancerait la croissance et l’emploi, comme la dévaluation Pompidou en 1969).

Cette situation avantage l’Allemagne dans la mesure où ses entreprises bénéficient d’une faiblesse relative de l’euro par rapport au dollar tout en affaiblissant les concurrents de la zone euro, français en particulier.

Cette guerre monétariste transatlantique occasionne des dommages aux Etats-Unis : la croissance y est faible comme le montre la chute du PMI manufacturier en mai, mais les désordres créés dans la zone euro créeront finalement à terme des avantages pour les Américains largement supérieurs à ces inconvénients passagers,

Graphique 6 :

La Grèce ne pourra jamais rembourser ses dettes actuelles. Les marchés anticipent généralement maintenant une décote (c’est-à-dire un abandon de créances) de l’ordre de 50 %.

Les privatisations y sont impossibles à réaliser car aucun investisseur n’est prêt à engager des euros dans des sociétés non rentables où règnent des sureffectifs difficiles à résorber. De plus, ces actifs sont appelés à plus ou moins court terme à être évalués en drachmes qui ne vaudront plus grand-chose par rapport aux monnaies de référence.

Par ailleurs, le FMI dégagé de l’influence néfaste de son ancien président, est sur le point de refuser de continuer à prêter de l’argent à la Grèce car, selon ses règles, il ne peut débloquer une tranche de prêts que lorsqu’il y a une garantie de refinancement dans les 12 mois suivants, ce qui n’est pas le cas.

La sortie de la Grèce de l’euro système fera tomber un certain nombre de dominos de la zone euro et créera des ruines modernes qui attireront les touristes et les investisseurs, ce qui fera repartir l’économie (de ce pays) sur des bases plus saines mais très basses.

bonsoir, vous êtes partisan de l’économie américaine mais que pensez vous du risque de défaut de paiement des états unis ??

Je ne suis pas partisan de l’économie américaine mais j’observe et analyse des données… et je vous invite à en faire autant, et vous devriez arriver aux mêmes conclusions que moi !

Voilà c’est fait , l’eurogroupe à décidé de payer pour les grecs , les spéculateurs ont perdu……rentrez chez vous marchands de peur…………..

Non…

euh………..programme d’ajustement qui implique le secteur privé…mouarffff

Deuxième renflouement : l’aide à la Grèce pourrait dépasser 100 milliards d’euros.

Le premier renflouement organisé voici un an par l’UE et le FMI représentait 110 milliards d’euros, dont 24,4 milliards apportés par l’Allemagne. Un deuxième renflouement est évalué à 65 milliards d’euros, mais il pourrait dépasser 100 milliards d’euros parce qu’il faudra aux emprunts d’Etat grec un suivi financier en 2014, explique Der Spiegel dans son édition du lundi 6 juin 2011.

http://fr.reuters.com/article/businessNews/idFRPAE75408A20110605

110 + 100 = 210 milliards d’euros foutus en l’air (la Grèce ne remboursera jamais ses dettes).

La photo de l’année 2011.

Le 30 mai 2011, des dizaines de milliers de Grecs sont dans la rue.

A Athènes, les manifestants grecs comparent l’Union Européenne à l’Allemagne nazie :

http://www.spiegel.de/wirtschaft/soziales/0,1518,766645,00.html

Cette photo des manifestants grecs est très révélatrice.

Cette photo montre que l’idée européenne est morte.

En Europe, les années qui viennent seront explosives.

les années qui viennent seront explosives, les jours (et les semaines et les mois) qui viennent seront explosifs…

Thanks for sharing. What a plesurae to read!

Lundi 6 juin 2011 :

Dette : la décote, « un dernier ressort ».

Restructurer la dette d’un pays de la zone euro ne doit se faire qu’en dernier recours, a déclaré lundi Lorenzo Bini Smaghi, membre du directoire de la Banque centrale européenne (BCE).

« Imposer une décote aux investisseurs privés peut perturber gravement l’économie réelle et financière des pays créanciers et débiteurs. C’est pourquoi une restructuration ne se ferait qu’en dernier ressort, c’est-à-dire lorsqu’il est évident que le pays débiteur ne peut rembourser ses dettes », dit-il, suivant le texte d’un discours qu’il devait prononcer à Berlin.

Il a ajouté que d’un point de vue rationnel, « la Grèce devrait être considérée comme solvable et priée de servir sa dette », dans la mesure où elle est disposée à vendre certains actifs.

D’autre part, « il faut éviter toute restructuration de la dette grecque impliquant une décote ou un défaut partiel », a déclaré lundi le vice-président de la BCE Vitor Constancio. Il a ajouté, sans développer, que des investisseurs privés pourraient être impliqués de différentes manières dans une aide à la Grèce.

http://www.lefigaro.fr/flash-eco/2011/06/06/97002-20110606FILWWW00616-dette-la-decote-un-dernier-ressort.php

Banque Centrale Européenne : le naufrage.

http://www.openeurope.org.uk/research/ecbandtheeuro.pdf

Très intéressant !!! Merci pour ce doc !