La publication mercredi 12 mai de l’indice des prix CPI pour le mois d’avril a provoqué une chute anormale de tous les marchés financiers.

L’irrationalité des journaleux et bonimenteurs s’est propagée à beaucoup d’investisseurs panurgistes, ce qui est inquiétant et même dangereux…

Qu’en est-il en réalité de l’inflation, aux États-Unis ?

D’abord, deux indices sont utilisés aux États-Unis pour donner un ordre de grandeur de l’inflation : le CPI (Consumer Price Index for All Urban Consumers) qui est calculé à partir du panier de la ménagère, c’est-à-dire à partir des prix d’un panel de produits de consommation courante et le PCE (Personal Consumption Expenditures) qui est calculé sur la base des prix de tous les produits de consommation finale et c’est l’indice qui est le plus fiable car il donne une meilleure image de la réalité.

Le CPILFESL (Consumer Price Index for All Urban Consumers: All Items Less Food & Energy) est l’indice CPI sans les produits dont les prix sont volatils, c’est-à-dire ceux de l’alimentation et de l’énergie.

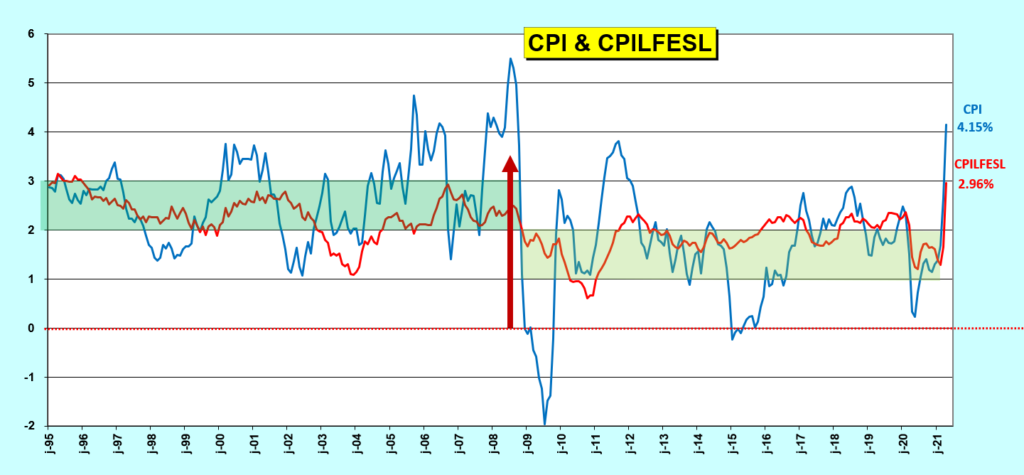

Le CPI pour le mois d’avril vient de bondir à 4,15 % d’une année sur l’autre, ce qui a provoqué cette panique chez tous les moutons de Panurge de la planère financière !

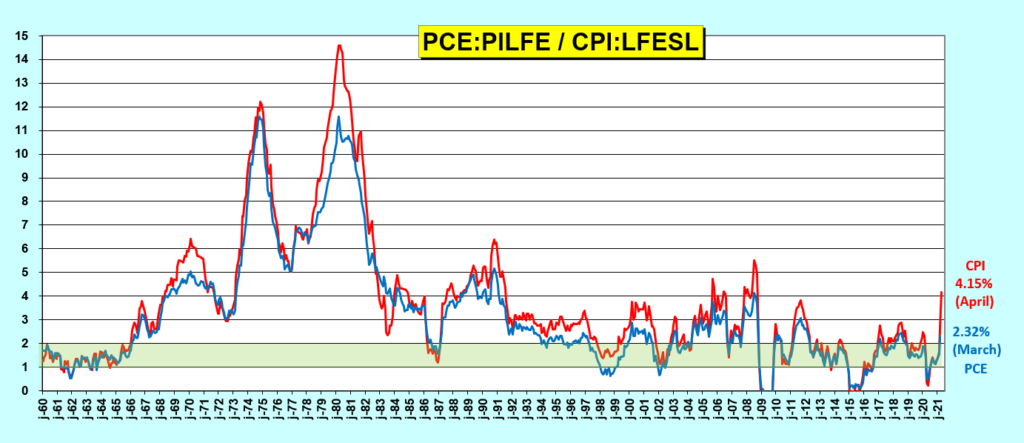

Document 1 :

Le bond de cet indice a un précédent : un tel bond s’est déjà produit en… 2008 c’est-à-dire avant la Grande récession américaine de 2009… ce qui confirme mes anticipations de Krach et de crash !

L’inflation a été le grand fléau de l’après-guerre mais elle est jugulée depuis le milieu des années 90 avec des fluctuations plus ou moins importantes qui doivent être considérées comme étant normales,

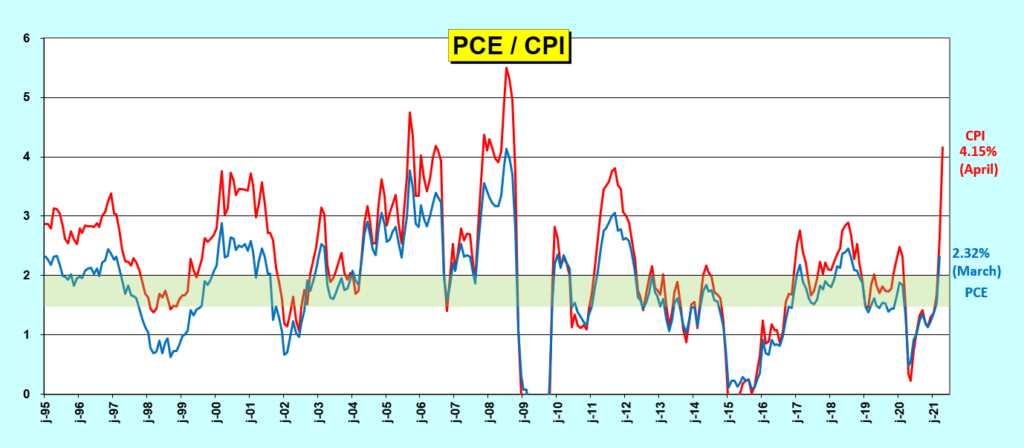

Document 2 :

Les indices de prix sans les produits dont les prix sont volatils mesurant l’inflation dite sous-jacente (core inflation) sont les plus fiables.

Le CPILFESL bondit mais à moins de 3 % d’une année sur l’autre,

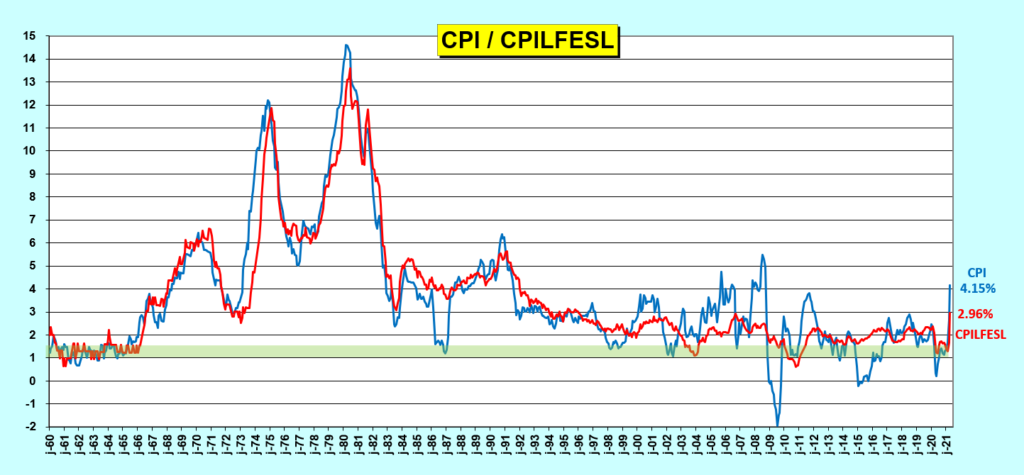

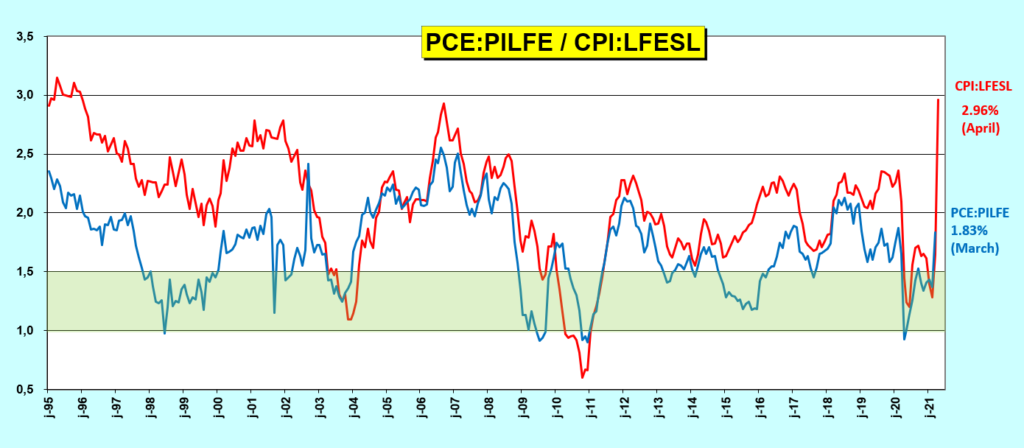

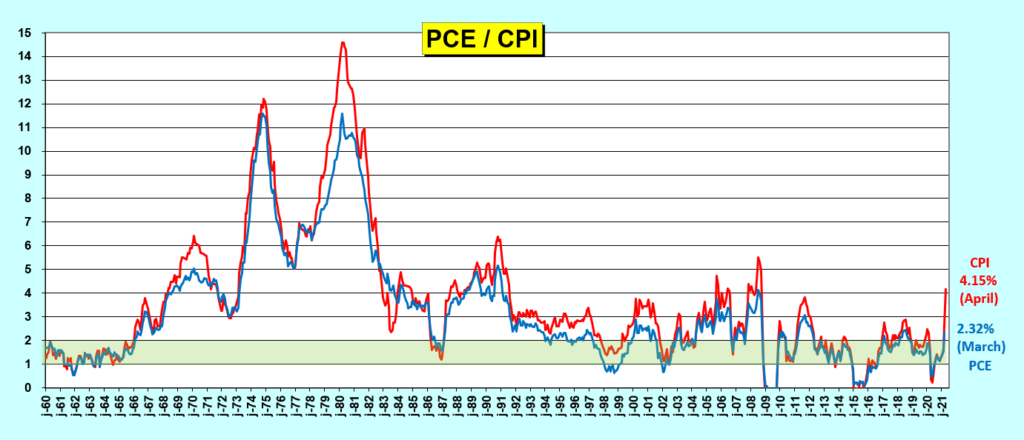

Document 3 :

Là encore, ces indices CPILFESL et PCE:PILFE (Personal Consumption Expenditures: Chain-Type Price Index Less Food and Energy) ont connu des hauts… et des bas depuis le milieu des années 90 sans déraper au-delà des normes,

Document 4 :

Les variations des indices incluant les prix de tous les produits sont de plus grande ampleur que les indices sans ceux des produits dont les prix sont volatils,

Document 5 :

Et il en est de même depuis le début des années 60,

Document 6 :

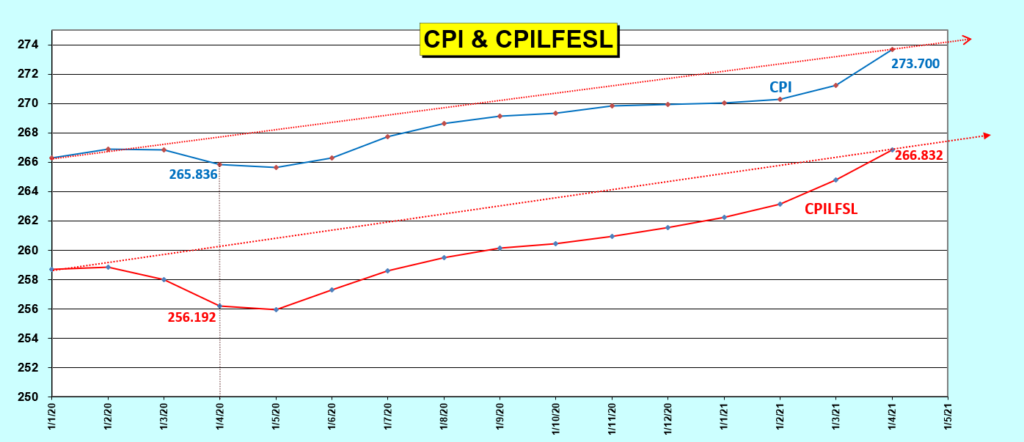

Les CPI ont varié en 2020 comme les PCE, cf. mon article récent à ce sujet, c’est-à-dire en plongeant en mars, avril et mai 2020 ce qui produit mathématiquement des hausses importantes qui ne donnent pas une représentation correcte de la réalité,

Document 7 :

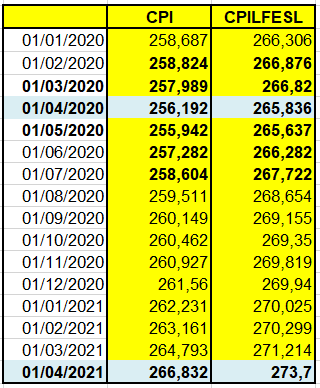

En réalité, les niveaux des prix sont sur une trajectoire (tendance) de hausse normale comme le confirment les chiffres publiés par les autorités (ceux de notre ami Fred de Saint Louis d’après ceux du U.S. Bureau of Labor Statistics),

Document 8 :

Pour terminer cet article, il ne faut pas oublier que les chiffres de l’inflation ne sont que des indicateurs parmi d’autres qui sont trop globaux car en réalité, ils agrègent des données très disparates : les prix du cuivre, du bois d’œuvre, etc. bondissent mais d’autres prix baissent comme ceux des loyers des appartements dans le centre de grandes villes délaissés par le télétravail,

Document 9 :

Les prix des voitures neuves baissent car les grands comptes (en particulier les loueurs de voitures) diminuent leurs achats par manque de clients) et les concessionnaires sont souvent obligés de brader rapidement les prix des voitures qu’ils ont en stock.

Et les dirigeants de la Fed ont raison de ne pas s’inquiéter de l’inflation et ce sont les mauvais investisseurs qui ont tort.

les PCE seront publiés prochainement.

© Chevallier.biz

Pour moi, l’histoire du marché qui baisse à cause de l’inflation, c’est de la vaste blague. Le Nasdaq a cru trop fortement. Maintenant, il faut une petite correction. Depuis le début de l’année, le Nasdaq fait 2% tandis que le S&P 500 fait 11% tandis que l’année dernière le S&P 500 avait fait 16% et le Nasdaq 40% . L’inflation est la bonne excuse qui cache une survalorisation et on essaye de faire un softlanding. L’indice Nasdaq devrait être à 10000 plutôt que 13000.

Bonsoir,

On va assister à un retour de l’inflation, en particulier dans la CEE. L’accélération des hausses des matières premières va se répercuter sur les prix de votre supermarché dans dans trois mois, et va freiner la reprise au deuxième semestre 2021. Ca sera encore la galère pour nos jeunes. « Cette histoire de covid, » ce n’est pas finie.. voilà