Les banques centrales ont baissé leurs taux de base et elles ont acheté des bons de leur Trésor en 2020 et en 2021 mais en remontant leurs taux en 2022, elles subissent des pertes. Seule la BNS les comptabilise à leur juste valeur…

***

Les dirigeants de la Banque centrale suisse, la BNS (Banque Nationale Suisse), comme leurs homologues de la plupart des autres pays ont fait baisser le taux de base de leur banque à des taux… négatifs pour faire repartir la croissance à la suite de cette histoire de coronavirus.

Comme les prix (des contrats) de ces bons de Trésors varient en sens inverse de leurs rendements, ces prix d’acquisition étaient alors très élevés.

Or l’inflation qui s’est développée surtout en 2022 a amené ces dirigeants à relever (à tort) le taux de base de leur banque. Les prix de ces (contrats) des bons des Trésors ont donc baissé en 2022.

Logiquement et en application des règles comptables élémentaires (IFRS) qui sont censées donner une image fidèle de la réalité, les dirigeants de ces banques centrales auraient dû comptabiliser ces pertes dans leurs bilans mensuels.

A priori, seuls les dirigeants de la BNS ont eu l’honnêteté de le faire !

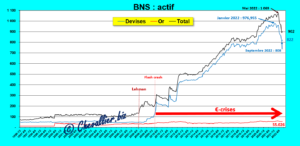

Ainsi, d’après les chiffres publiés, la BNS a comptabilisé 165,783 milliards de francs suisses de pertes sur ses capitaux propres du mois de mars 2021 au mois de septembre 2022 !

Document 1 :

Sur les seuls huit premiers mois de 2022, de fin janvier à fin septembre, les pertes se montent à… 160,016 milliards de francs suisses pour un total de titres de l’ordre de 976,955 milliards, soit 16,4 % !

Document 2 :

Les dirigeants des autres banques centrales n’ont pas l’honnêteté de comptabiliser leurs pertes à leur juste valeur de marché, ce qui est une faute grave et condamnable pour toute entreprise.

En effet, les règles IFRS imposent à toute organisation de comptabiliser leurs actifs aux prix du marché au moment de la clôture de leurs bilans.

Ces pertes potentielles… mais bien réelles sont considérables car les bons des Trésors ont subi des pertes qui ont été de l’ordre de 50 % en 2022 jusqu’à leur plus bas fin octobre !

***

Par ailleurs, les dirigeants des banques de la zone euro ont déposé pour 665 milliards de francs suisses en Suisse (à fin avril 2022) dans la crainte d’un éclatement de la zone euro mais par la suite, ils ont rapatrié plus ou moins discrètement pour 149 milliards de francs suisses dans la zone euro,

Document 3 :

Les actifs de la BNS sont constitués pour l’essentiel de ces dépôts des banques de la zone euro en Suisse.

Les capitaux propres de la BNS sont très faibles : ils ne se montent qu’à 82 milliards de francs suisses, au même niveau que les réserves d’or qui se montent à 81 milliards de francs.

Document 4 :

Ainsi se confirment les craintes que j’avais exprimées au cours des mois et des années passées…

Ailleurs, dans la zone euro, c’est bien plusse pire !

Articles à venir à ce sujet…

© Chevallier.biz

Je suis plus intéressé par la véritable perte que les banques vont avoir dans les 3 prochaines annés. Les pertes potentielles ne vont sans doute pas arrivé puisqu’ils vont attendre les échéances pour éviter les pertes à moins que la BNS est vraiment obligée de vendre. Ce scénario n’est pas à exclure. Personne n’avait prévu l’inflation à 10%. Par conséquent personne n’a fait les réserves suffisantes.

Je trouve l’exercice de la banque nationale de Belgique et de la Hollande plus sérieux car ils disent clairement qu’entre 2025 et 2026, il y a une demande de recapitalisation de la banque après utilisation des réserves. Pour la Belgique on parle de 3 milliard. Pour la Hollande, on parle de 1 milliard à 2 milliard. Par extrapolation, on peut supposer que la banque de France pourrait demander une bonne dizaine de milliard de recapitalisation entre 2025 et 2027. J’aime bien cette approche car on voit déjà la catastrophe officiellement avoué.

In fine votre analyse est la bonne, Tout ce bazard là est basé sur tripotage et cela va ma se terminer pour le contribuable.

Félicitions pour votre article du 9 décembre

bonsoir,

Les pertes de la BCE sur les bons du trésor de la zone euros ne sont pas trés lourdes,

car la politiques de quantitive easing consiste dans des achats massifs de dettes publiques et privées,

ce qui a fortement augmenté la taille du bilan de cette banque, afin de soutenir l’activité artificiellement.

Ce qui traduit accroissement de la masse monétaire en circulation.

merci

En relisant l’article du 9 décembre et en faisant une première simulation de perte opérationnelle pour toutes les banques centrales européennes, je pense que les états européens ( Y compris Angleterre et Suisse) devront injectés environ 70 milliard d’euros dans leurs banques centrales sur l’horizon 2022 -2027. l’Angleterre a déjà ouvert le bal avec plus de 10 milliard de livre . Les plus importantes recapitalisations seront effectuées entre 2024 et 2027 si pas de nouvelle catastrophe d’ici là.

Donc les 80 milliards (sauf erreur) qui ont été demandé à la Fed pour sauver le Crédit Suisse n’ont pas encore été comptabilisés dans ce chiffre ?

Si la BNS n’avait que 80 milliards de fonds propres, ça veut dire qu’elle s’est mise à sec pour sauver le CS qui n’avait plus les fonds pour rembourser les capitaux qui sont partis probablement suite au « vol » des actifs Russes ?

Merci pour vos articles de très grande qualité !

bonjour

dans le cadre de la détérioration des comptes des banques centrales (BC)

parce que les taux remontant

– les intérêts à payer aux banques commerciales ayant leurs dépôts en BC augmentent (fortement dans un futur proche)

– les rentrées grâce aux obligations d’États vont peu augmenter

M. Klaas Knot gouverneur de la banque des NL, a mis de lui même sur le tapis le fait que la BCND était solide grâce aux compte de réévaluation de l’or (gold revaluation account), utilisable SANS vendre

https://twitter.com/jangold_/status/1587814774573830144?s=46&t=frorIfPokJPODdsnGK3A8Q

les BC en 2021 (Fce, Buba et DNB) ont valorisé leurs actifs en or à 1609€ pour un prix moyen sur l’année, en euro, à 1691€

ce sont les travaux de Jan Nieuwenhuijs, qui voit un rééquilibrage des longue date (Noyer BdF 2014 etc) des détentions d’or par les BC de l’EU (en rapport avec les PIB desdits pays) pour pouvoir utiliser les réévaluations voire la montée des prix de l’or physique qui m’y ont fait penser et approfondir un peu.

Quand ? Si ?…

https://www.gainesvillecoins.com/blog/dutch-central-bank-says-gold-revaluation-is-solvency-backstop

question : la BNS a-t-elle également un gap entre la valeur de l’or à l’actif et celle de l’or en moyenne sur l’année ?