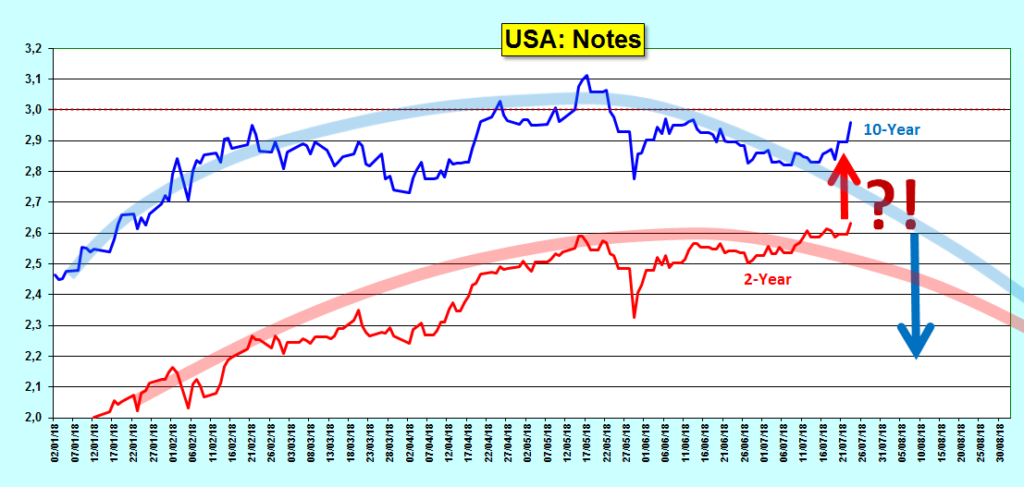

Les rendements des Notes et du Bund ont continué à monter lundi 23 juillet comme lors de la séance précédente, ce qui constitue un écart important et déconcertant par rapport aux tendances lourdes et longues bien établies depuis plusieurs années,

Document 1 :

L’écart entre les rendements des Notes à 10 ans et ceux des Notes à 2 ans, ce spread, a lui-aussi anormalement bondi,

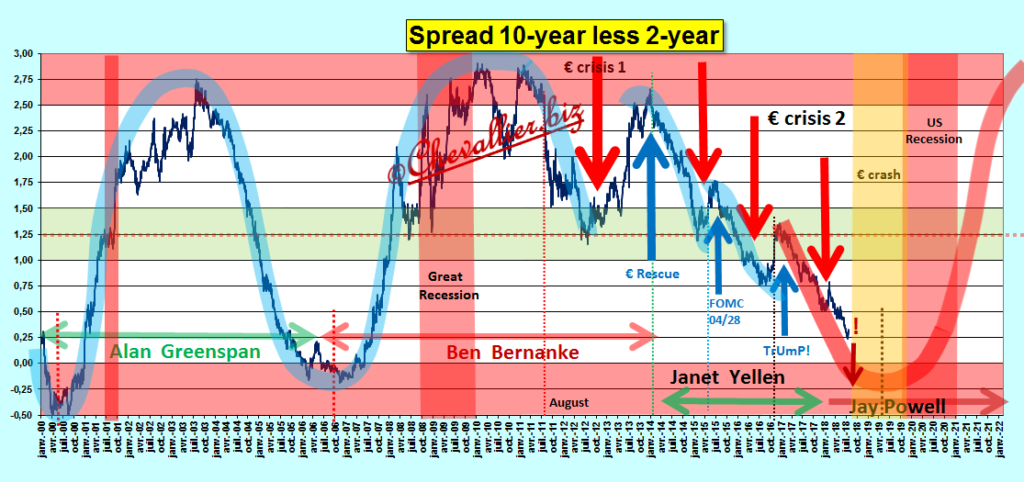

Document 2 :

Comme je l’ai déjà écrit dans mon article précédent à ce sujet, le jeu du billard à trois bandes est complexe et il est difficile de comprendre celui des grands champions dans le genre du Donald mais il est toujours finalement gagnant.

Pour quelles raisons ces taux et ce spread sont-ils sortis de leurs tendances antérieures ?

Plusieurs solutions sont envisageables…

Tout le monde sait qu’une crise se produit toujours après l’aplatissement de la courbe des taux et cette courbe tend vers zéro depuis 2011 !

En conséquence, ayant atteint 23 points de base la semaine dernière, ce spread est alors susceptible de tomber à zéro en une ou deux semaines, ce qui devrait se produire logiquement en concordance avec un €-crash bien prévisible,

Document 3 :

Dans ce cas se pose un problème (auquel j’avais pensé mais je ne l’ai pas abordé) : quelles vont être les réactions des marchés et des dirigeants politiques à l’approche de ces échéances fatidiques ?

Une bonne solution est de faire remonter les taux et le spread pour… faire croire que tout va bien !

C’est peut-être la solution qui a été adoptée par les Américains, c’est-à-dire par ceux qui défendent d’abord et avant tout les intérêts de l’Amérique (de façon à ce que les Etats-Unis gardent leur leadership sur le monde libre), à savoir les dirigeants des grandes entreprises dont ceux des grandes banques, et bien sûr le Donald (et son gouvernement et ses collaborateurs) et les gens de la Fed.

Le Donald a obtenu ce résultat en publiant selon son habitude quelques touites faisant pression sur les membres du FOMC de façon à ce qu’ils ne relèvent pas le taux de base de la Fed.

Les faiseurs de marchés que sont les grandes banques américaines en ont profité pour relever ces taux et ce spread.

Et ça a marché !

Par ailleurs, l’instauration ou le relèvement de droits de douane par le Donald sur un grand nombre de produits importés de Chine et d’Europe va créer aux Etats-Unis et partout dans le monde une (petite) baisse de la croissance du PIB par rapport au statu quo.

Dès lors, les membres du FOMC ne seront plus obligés de relever le taux de base de la Fed comme ils auraient été obligés de le faire si le Donald n’avait pas pris l’initiative de cette guerre des droits de douane.

Autre formulation : ces droits de douane permettent aux membres du FOMC de ne pas relever le coût des emprunts pour lutter contre le début d’une résurgence d’inflation.

Ces droits de douane sont donc un exemple supplémentaire de la maitrise du jeu de billard à trois bandes par le Donald et ses collaborateurs (mal compris par leurs adversaires).

Dans ce cas, les investisseurs qui délaissent les Notes (ce qui fait relever leurs rendements), font l’erreur de ne pas prendre en considération les risques de l’€-crash, ce qui rejoint le but de la solution précédente.

Toutefois, une autre interprétation de ces hausses anormales est à prendre en considération : le Donald a pu agir ainsi pour repousser la baisse du spread après les Midterm ce qui est parfaitement plausible.

De toute façon, les touites du Donald ne sont jamais des caprices ni des dérapages mal contrôlés comme le prétendent tous ses nombreux détracteurs.

L’inconvénient est qu’il est maintenant de plus en plus difficile d’analyser la situation car les rendements des Notes et leur spread ne sont plus des sources pertinentes (ce qui est peut-être le but recherché par les interventions du Donald).

Ce qui est toujours certain, ce sont les enseignements des analyses précédentes qui montrent toutes que l’€-crash est de plus en plus proche.

Les derniers développements des comptes à dormir debout des Marioles de la BCE publiés ce jour, ce qui constituera le sujet du prochain article, sont une source fiable et indiscutable d’information sur cet €-crash à venir…

Le mois d’août est souvent le moment idéal pour prendre tranquillement de grandes décisions.

Bonjour Jean-Pierre,

Il semble que la FED va stopper son opération twist qui visait a allonger la durée de son portefeuille ce qui a fait baisser le taux à 10 ans et da onc contracté le spread 10/2.

Si la FED achète de la dette court terme et vend de la dette long terme, on devrait voir une hausse du spread non ?

Merci d’avance

« De toute façon, les touites du Donald ne sont jamais des caprices ni des dérapages mal contrôlés comme le prétendent tous ses nombreux détracteurs. »

—-

C’est du calibré… du millimetré… avec parfois du trollage de force 10.

Et quand on l’écrit dans Le Figaro, la police gauchiste réagit aussitot…

Stef du Canada… ou le tireur de Toronto est bien un terroriste, pro-EI qui aurait voyagé au Pakistan et en Afghanistan. Le CSIS et la RCMP sont sur le coup…

CBC notre réseau public de radio et de télévision, nous fait le coup du malade mental….

CBC c’est « baked news »

xoxo à tous.

Dieu est par essence un mauvais conseiller… Et il ne joue pas au billard.

Même si ce n’étais pas que pour moi, merci d’avoir répondu a ma question!

Gardez la pêche…

Sur CNBC, explication brusque montée des taux US

US Treasury yields rise after massive move in Japanese government bond yields

U.S. government debt yields rose on Monday, tracking a massive move in Japanese rates, following reports that the Bank of Japan could adjust its monetary policy.

« Although [the Bank of Japan] tried to really make clear this wasn’t a tightening policy, the market looked at it as another step away from easy money, » said Kathy Jones of the Schwab Center for Financial Research.

Leurre !

réflexions très pertinentes au vu de l’ évolution des taux.

Ils ont cassé le thermomètre, voilà qui n’est pas sérieux, cependant cela n’empêche pas la chaleur de monter et personne ne me dira le contraire.